理想汽车2023Q4财报解读-自由现金流442亿

01

—

销量

23年全年销量376030台,22年133246台,同比增长182%;去年12个月销量都保持环比增长,一年内突破了月销3万,4万,5万三道坎,一条完美的曲线。

分车型来看:

L7 134089台,L8 117990台,L9 114377台,三款车型年销量均突破10万台。6座的L8+L9加一起销量超过23万台,差不多月均2万销量。

去年销量十分完美,远超预期。今年80万销量,个人觉得八九不离十,均价接近40万的大6座,月销2万。而25-35之间的大5座市场空间远大于大6座,L7+L6今年将成为核心主力。

Q1指引:

销量:10万-10.3万,同比增长90%-96%;

收入:312.5亿-321.9亿,同比增长66.3%-71.3%。

从目前的情况推测,预计1-2月份销量在5万出头,这样推算,3月份销量接近5万左右。

02

—

基础设施

截止到2月份,零售中心474家,覆盖城市142个;超充站332座;售后中心360家。

今年目标:

零售中心:800家

超充站:2000座,2025年5000座(也有传言直接要干到1万座);其中高速超充站主要有理想汽车官方铺设,城市超充站主要由加盟商铺设,目前已经开发加盟。

03

—

收入

季度数据:

Q4收入417.32亿,同比增长136.4%;其中车辆销售收入403.79亿,占比96.8%,单车均价30.64万,Q3均价31.98万,环比降低1.34万,主要由于L7销量占比提升,以及Q4优惠放大所致。

年度数据:

2023年全年收入1238.51亿,同比增长173.5%;其中车辆销售收入1203亿,占比97.1%,单车均价32万,2022年均价33.1万,同比降低1.1万,也是主要由L7占比提升,以及优惠所致。

04

—

毛利、毛利率

季度数据:

整体毛利97.87亿,整体毛利率23.5%;车辆毛利91.77,毛利率22.7%;服务毛利6.1亿,毛利率45.1%。

无论是整体毛利率,还是车辆毛利率,均创历史新高。毛利率应该算是大超预期,因为Q4优惠幅度挺大的(我是12月底提车,车价优惠3.6万),车价优惠部分全部计入成本影响毛利。这种优惠幅度下,毛利率反而更高了,主要是由于规模效应导致的单车折旧成本降低,供应链的采购价格降低,充分说明了汽车行业规模效应的重要性。

年度数据:

年度毛利275亿,年度毛利率22.2%;车辆毛利258.1亿,毛利率21.5%;服务毛利16.8亿,毛利率47.4%,服务部分随着规模的扩大,也开始贡献可观的毛利,都是沿着可持续,稳定的方向发展。

05

—

费用、费用率

季度数据:

总费用67.5亿,总费用率16.2%;研发费用34.9亿,研发费用率8.4%;销售行政费用32.7亿,费用率7.8%。研发费用和销售行政费用相对Q3均有所上升,均创新高。

值得一提的是本季度研发费用接近35亿,大幅增加,并没有为了年度财报数据而压缩研发投入。

年度数据:

年度总费用200.9亿,总费用率16.2%;研发费用105.9亿,费用率8.5%;销售行政费用97.7亿,费用率7.9%。

各项费用均大幅提升,但费用率反而大幅降低,高速的收入增长带来的规模效应,让保持绝对费用大幅提升的同时,费用率大幅降低。

06

—

利润、利润率

为充分反应主营业务利润,我们主要看营业利润(不含投资、利息收益、税收收益等)。

季度数据:

营业利润30.36亿,营业利润率7.3%,均创新高,而且是在费用率提升了一个百分点的情况下实现的。净利润56.58亿,净利润率13.6%,主要包含8亿的利息和投资收益,以及15.8亿的税收相关的收益。

年度数据:

年度营业利润74.07亿,营业利润率6.0%,成立以来第一次年度营业利润率转正;净利润117.04亿,净利润率9.5%,主要包含21亿的利息和投资收益,以及13.6亿的税收相关的收益。

07

—

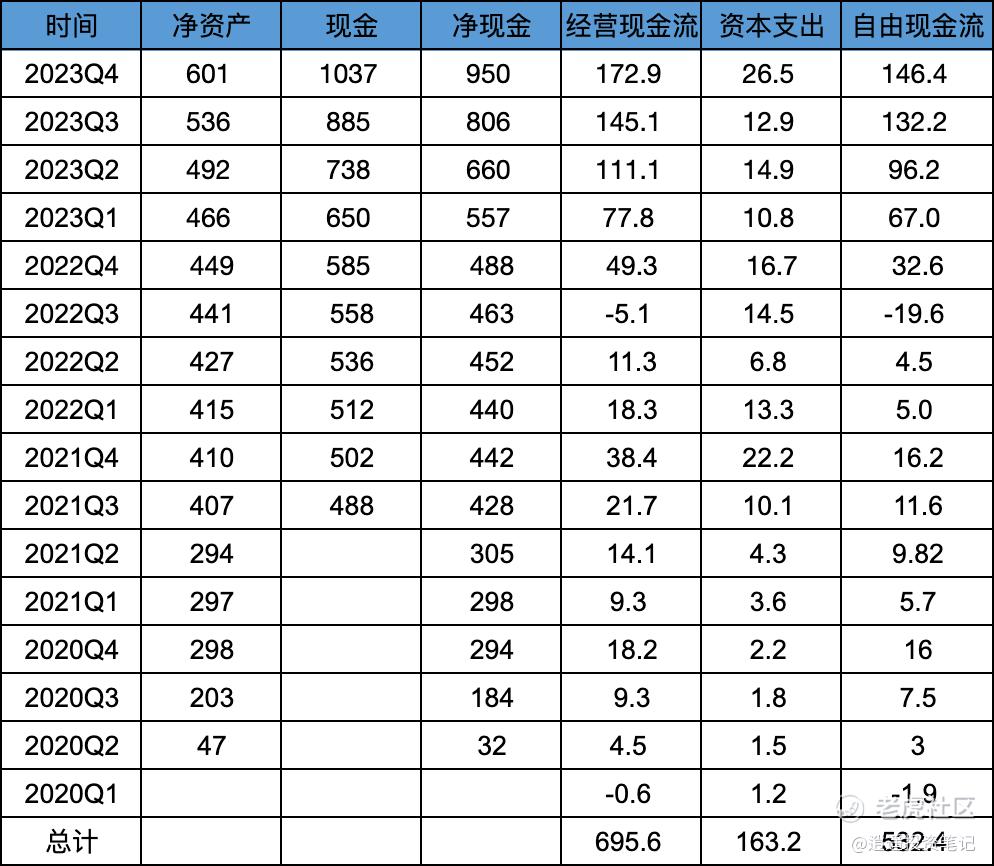

现金、净资产

现金储备1037亿,扣除长期和短期借款后的净现金储备达到950亿。

季度经营现金流172.9亿,资本支出26.5亿,自由现金流146.4亿;

年度经营现金流506.9亿,资本支出65.1亿,自由现金流441.8亿。

自由现金流、现金储备的大幅增长,一方面是主营业务利润带来的增长,另一方面也跟规模的增加,供应商应付款大幅增加有关,本季度供应商应付款大幅增加至519亿。

收入端都是来自C端用户车款,基本都是预收款,无账期,无坏账,成本端的供应商付款随着规模扩大,应付款规模扩大,两方效应叠加,自由现金流远大于营业利润,把一个糟糕的行业,硬生生变成了印钞机。

08

—

其他

不管今晚股价怎么走(短期股价无法预测),但是今天这份财报应该是超过大部分人预期,甚至能让黑子闭嘴的。

很多人常说汽车行业不是一个好行业,商业模式不好,没有护城河,没有差异化。从价值投资的角度来看这行业,这样说确实没有错,这确实是汽车行业的现状。

但反过来想,这个世界有多少行业和公司,真能有苹果、腾讯、茅台那样深的护城河呢,估计一双手就够数了,顶级的商业模式,护城河真的屈指可数。

所以从投资的角度来看,商业模式不好,护城河不深,差异化太小是常态,既然是常态,那么就应该多从其他角度来看一家企业。

首先,这个行业空间大不大,天花板高不高很重要,一个空间不大,天花板不高的行业,一定诞生不了伟大的公司。相反一个空间巨大的行业,至少具备诞生伟大公司的基础条件。

其次,无论是战场,还是商场,最终的决定因素是人。一个不好的组织和团队,能把一个好的商业模式做的黯淡无光;一个顶级的组织和团队,能硬生生地把一个极度内卷,糟糕的行业,变成印钞机。

所以人是一切的核心和本质,所谓各家的差距,微观上能找出无数条,但核心和本质只有一条:就是人和组织的差距。

网易如此,拼多多如此,理想也如此,他们都在一个同质化,内卷化的大行业里,依靠人和组织,做出了自己的特色,硬生生杀出了一条路,找到了自己的生存之道。

一个好生意不可能没有竞争,不可能只有一家独食,尤其是中国这种环境下,必定是群狼环伺。所以不要怕同质化,不要怕卷,也不要怕华为,好的公司和团队很难遇到,遇到了就看他们发挥,表演就好了,不要被短期的起起伏伏,波动吓到,干就完了。 $理想汽车(LI)$ $理想汽车-W(02015)$ $特斯拉(TSLA)$

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 奇思异想·02-26[愤怒] [无语]点赞举报

- Yuanchuan·02-27故事点赞举报