难以置信,多头跟空头就特斯拉财报达成了一致意见

首先说结论,特斯拉Q4的股价预期就是在210上下摆烂。本文亮点在于对此价位多空头达成一致意见情况下大单如何衍生出花样繁多的期权操作。

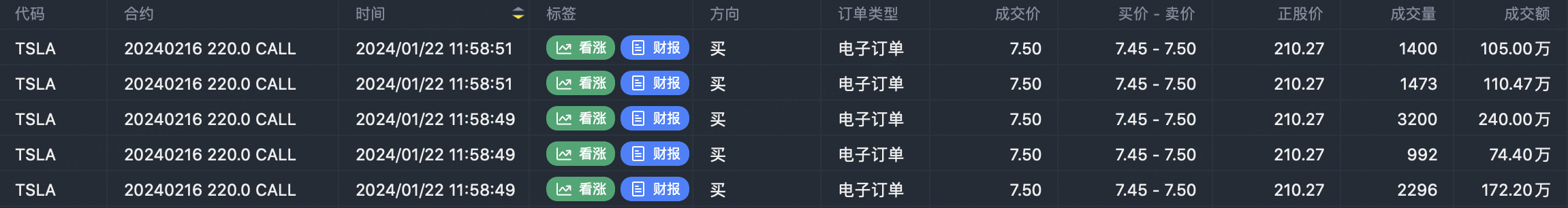

1月24日盘后特斯拉将公布Q4财报,像往常一样我随手拉了一下期权大单,发现对于此次财报预期各路人马意见似乎非常不统一,有买put、卖call,卖put,买call。成交量成交额不相上下,乍一看不好说到底偏向哪一边:

看起来大单分歧极大,但真的如此吗?让我们来计算一下这6张大单的盈亏平衡点,盈亏平衡点的计算时间以财报披露后1月25日当天为准。

买入 $TSLA 20241115 180.0 PUT$ (微跌):

低于208.48盈利。股价不用跌太多就能赚钱很意外是不是?这就是远期到期期权的优点:财报前只有近期期权会受到波动率的影响,远期不会,同时时间损耗小,所以磨损成本几乎忽略不计。此时买入看跌期权约等于做空正股。正经做空100股特斯拉需要20900美元,对于这个单腿策略而言只需要1845美元。

卖出 $TSLA 20240126 190.0 CALL$ (微跌):

低于210.03盈利。这只期权当前隐含波动率90%,而下面8月到期220期权隐含波动率只有46%。所以可以分析得出这张大单盈利思路是做空隐含波动率。

买入 $TSLA 20240517 165.0 PUT$ (微跌):

低于208.08盈利。跟180思路差不多,远期看跌,隐含波动率只有51%,不会受财报前期权价格溢价影响。

卖出 $TSLA 20240209 185.0 PUT$ (微涨):

股价高于206.47盈利。隐含波动率60%。相比财报策略更像日常sell put思路,大单单主经过分析认为财报股价跌的不多所以不影响日常sell put套利。

卖出 $TSLA 20260618 185.0 PUT$ (不大跌):

股价高于153.81盈利。期权行权日选择两年后的卖方投资思路一般跟近期股价变动关系不大,非财报相关,纯粹的懒人套利策略,年化收益率8.55%。

买入 $TSLA 20240816 220.0 CALL$ (微涨):

股价高于209.11盈利。隐含波动率46%。虽然是行权价是价外但delta是0.54对股价变动比较敏感,外加远期期权隐含波动率低时间损耗少。

经过分析发现上面6张大单不管多空思路都是在财报后股价继续横盘的基础上进行考虑的,看涨方认为只要股价高于206~209就是赚,看跌方认为只要股价低于208~210就是赚。基本上双方围绕210进行策略布局。比如下周到期期权增量最大的买入 $TSLA 20240216 220.0 CALL$ ,经计算后盈亏平衡点果不其然是210,也就是财报后股价高于210盈利。

组合期权大单也是如此,比如买 $TSLA 20240719 285.0 CALL$ ,卖 $TSLA 20240719 170.0 PUT$ 这一对的盈亏平衡点是208.86,财报后股价高于208.86盈利。

太peace了,绷不住了。

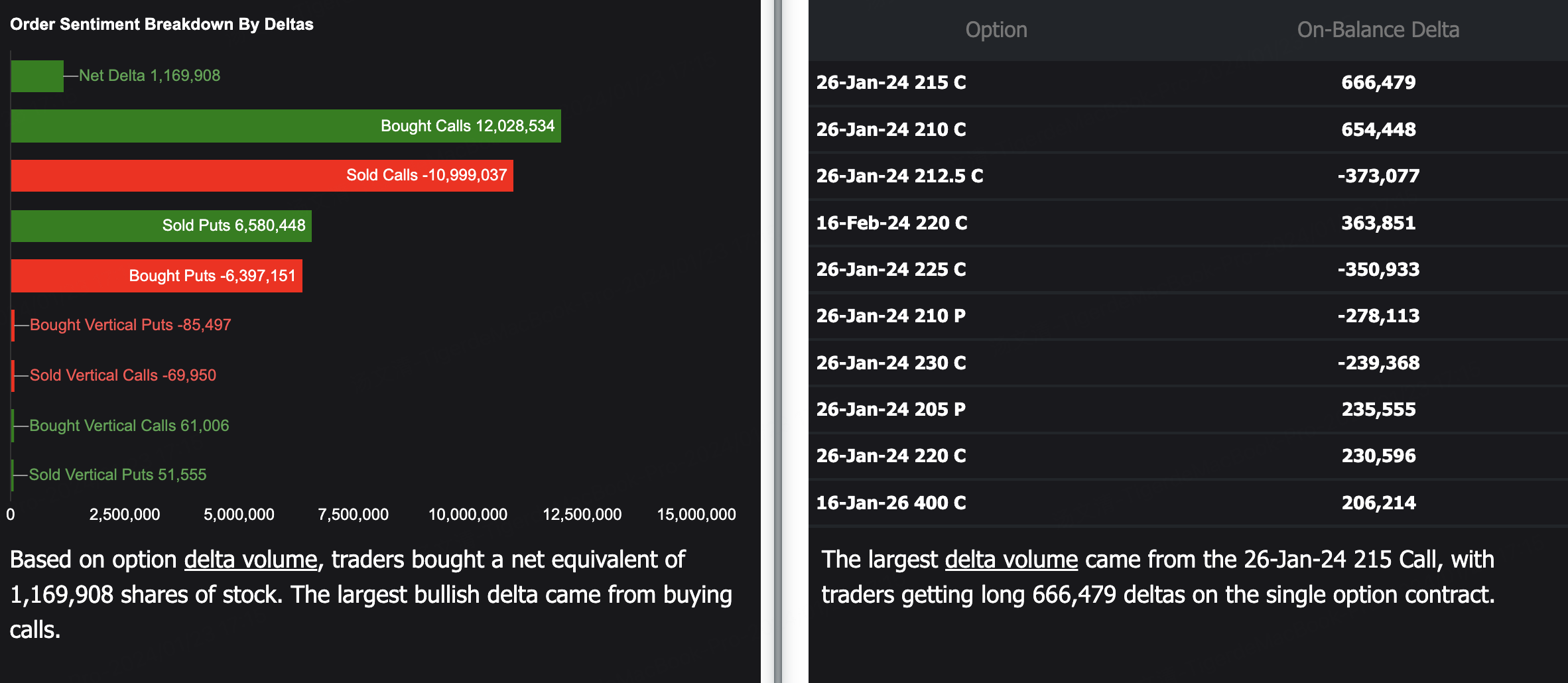

而除了新开仓大单外,市场整体也偏向支持210这一结论,虽然周一成交偏乐观不过基本可以给出结论这次财报不会涨到225以上。

造成这种市场摆烂心态也很好理解,每月公布交付生产量所以股价已反映Q4业绩,所以市场会更关注今年的预期展望,而2024开年即面临两大不利因素新能源汽车补贴时代即将结束以及中国汽车市场持续低价竞争,但作为1月股价吊车尾显然市场认为特斯拉已充分反映了这种担忧预期,所以秉持着应该不会再差了的心理多空双方同时得出了持续关注210的结论。

所以总结下来,特斯拉Q4财报期权策略可以得出两个方向的思路:

要么做空iv

要么微涨微跌

前者就是卖方,到期日选择当周或者下周,sell put,sellcall都可以,sell call行权价最好选择220以上。后者就是以远期看涨看跌期权买入为主,选择可以参考文章开头提到的期权大单。

如果想保底过财报那么正常sell put即可,求稳行权价可以选择180左右,比如我之前做了卖出 $TSLA 20240216 180.0 PUT$ 。更乐观一点的也可以选择组合期权:买 $TSLA 20240719 285.0 CALL$ ,卖 $TSLA 20240719 170.0 PUT$ 这一对的盈亏平衡点是208.86而且sell put权利金完美覆盖买call价格,属于不花钱看涨了。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

$特斯拉(TSLA)$ 这两天一直在看tsla期权,在tsla历史财报交易中从未有过的窄幅预期。估计是多头也知道毛利和销售指引有压力,估摸着按照之前财报走势也就是跌个10%多,于是多头自己先砸下来了,直接砸15%,不给空头任何赚钱机会。。目前持有TSLA 200的sell put 打算过财报再看

分析得很好,多空达成了一致