以股票IPO的角度来理解现货比特币ETF的发行

SEC雷厉风行,1月10日加急首次批准比特币现货ETF,然后这11只ETF在1月11日就开始上市交易了。

2013年以来,多家资产管理公司申请了比特币ETF,但SEC以其容易受市场操纵为由拒绝了它们。但其实比特币ETF并不是现在才批准,SEC在2021年就已经批准了比特币期货ETF,ProShares比特币策略ETF $ProShares Bitcoin Strategy ETF(BITO)$ 是SEC第一只批准的比特币期货 ETF,首日交易量约为10亿美元。

比特币期货ETF和现货ETF的核心区别在于基础资产,

但期货ETF存在两个问题:

1、跟踪误差;

2、因长期合约展期带来的损耗,且费用较高。

所以一直以来期货ETF并不是非常受二级市场待见。

比特币现货ETF会如何运作?

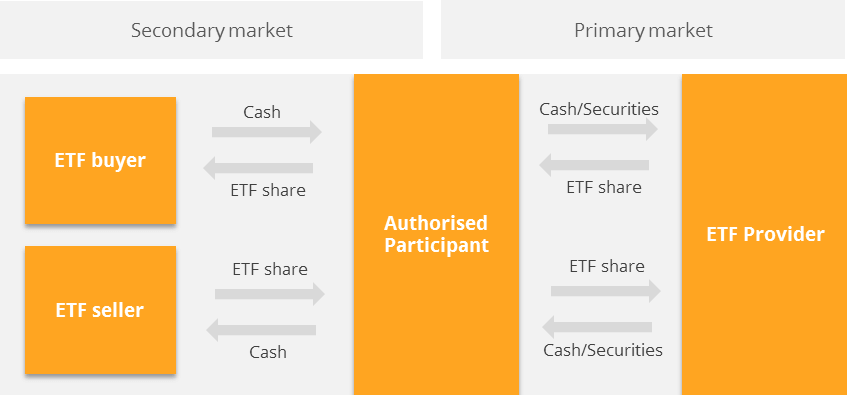

与ETF的运作模式一样,比特币ETF也是一个资产集合,只不过这个集合基本只有BTC一种资产。而比特币ETF的交易分为两部分:

1、在一级市场的交易是“申购”和“赎回”;大型专业投资者作为授权参与者(AP)(可以理解为承销商)相当于是“中间人”,与ETF供应方通过创建(Creation)和赎回(Redemption)的机制进行交易,其中,当然AP也可以是与ETF发行方是同一个主体。

2、在二级市场则是像股票一样在投资者之间交易。

需要补充的是,此次批准前的最后一刻,SEC提出了两个新的条件

1、ETF申请人需要使用现金创建ETF,并取消删除所有实物赎回的暗示;

2、在“ETF Cointucky Derby”快照中添加了“AP协议”栏目,SEC希望确认授权参与者(承销商)的详细信息。估计是为了更好的监管。

对比特币的需求会有何不同?

类似股票,通过IPO发行后在二级市场交易的部分,价格由二级市场投资者的买卖需求决定,并不会影响现货比特币的数量。

但ETF Provider要提供更多的份额给,则需要AP有更多的申购需求,这会涉及到去扩充新的份额,也就是说,Provider需要去购买新的比特币现货来支持扩大发行。(可以理解为增发)。

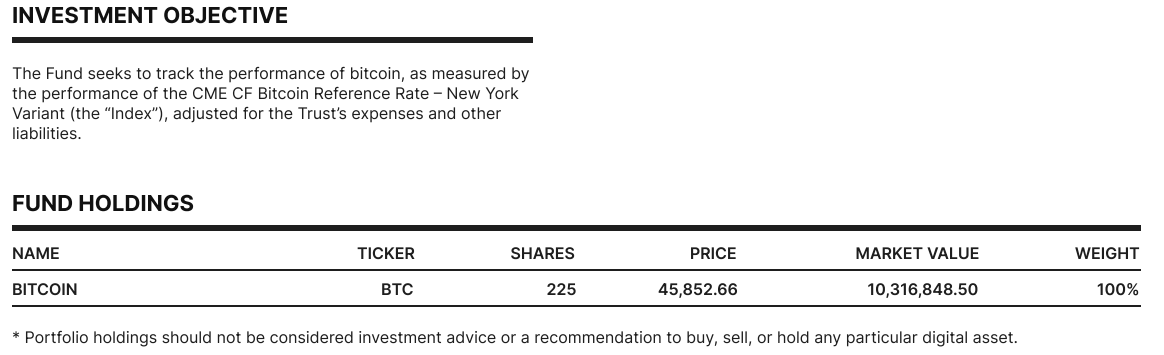

不同ETF供应商持有的比特币数量不同,目前最大的比特币ETF $比特币基金(GBTC)$ 持有61.9万个币(它创立与2013年),而Cathy Wood的 $ARK 21Shares Bitcoin ETF(ARKB)$ 仅持有225个(显然是这几年买的)

市场价格大幅波动,与BTC价格不同会如何?

一旦二级市场交易中,买方力量远大于卖方,则有可能推高二级市场ETF的价格,使得它超过BTC现货的价格。

这个时候,就会有套利交易的机会:买入高价的ETF,在现货市场中卖出BTC。至于能获得多大的利润,全看套利者的交易速度与技巧,也就是把握机会的能力。

同样的,如果ETF在收盘时的价格仍有差额,AP作为交易方,也能获得这部分而差额。

不用太担心长期的差价存在,只要有利的地方,就有套利者。

$Bitwise Bitcoin ETF(BITB)$ $Fidelity Wise Origin Bitcoin Fund(FBTC)$ $Franklin Bitcoin ETF(EZBC)$ $比特币基金(GBTC)$ $Hashdex Bitcoin Futures ETF(DEFI)$ $Invesco Galaxy Bitcoin ETF(BTCO)$ $VanEck Bitcoin Trust(HODL)$ $Valkyrie Bitcoin Fund(BRRR)$ $WisdomTree Bitcoin Fund(BTCW)$ $iShares Bitcoin Trust(IBIT)$

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

是不是反了?

以股票IPo的角度来理解现货比特币ETF的的发行。

这篇文章不错,转发给大家看看