拼多多赚钱更难了,利润率持续下滑

国内的电商圈又一次见证历史。

11月29日,拼多多 $拼多多(PDD)$ 盘中涨超4%,市值到达1924亿美元,首次超过阿里巴巴 $阿里巴巴(BABA)$ ,成为美股市值最大中概股。

前一日,拼多多(NASDAQ:PDD)公布了2023年三季报,尽管营收和净利润双增,但业绩增长背后暗藏隐忧。

「不二研究」据拼多多三季报发现:今年三季度,拼多多的净利润率下滑至29.21%。目前,拼多多主要面临净利润率下滑,销售及营销成本过高等问题,在「不二研究」看来,这主要是由于拼多多的Temu业务处于开拓期,高额的海外营销和运输费用侵蚀了其净利润;与此同时,阿里、京东等电商平台的内卷也在不断加剧。

拼多多是一家中国移动互联网的主流电子商务应用产品平台,专注于C2M拼团购物的第三方社交电商平台。

财报公布次日,拼多多美股开盘即涨超18%,当日(11月29日)报收139美元/股。截至12月1日美股收盘,拼多多报收147.44美元/股,对应总市值1959亿美元(约折合人民币1398亿元);对比2021年2月的市值高点2450.20亿美元,其市值已经蒸发491.2亿美元。

「不二研究」据其三季报发现:今年前三季度,拼多多的总营收为688.404亿元,同比增加93.9%;同期,归母净利润155.37亿元,同比增长47%。

2023年Q3,拼多多销售及营销费用为217.485亿元,同比增加55.0%,为近5个季度以来营销费用的最高值。

此前11月的一篇旧文中(《高增长神话破灭,拼多多的尽头是“拼夕夕”?》),我们聚焦于拼多多高增长神话破灭,且面临活跃买家和GMV增长的困境。

时至今日,拼多多不仅面临净利润率下滑,销售及营销成本过高等问题未解,且直面阿里、京东等电商平台的挑战。

随着跨境电商平台内卷加剧,Temu能否成为下一个拼多多?由此,「不二研究」更新了12月旧文的部分数据和图表,以下Enjoy:

出海一年,Temu站上C位。

据拼多多2023三季度显示:2023年Q3,其总营收688.404亿元,较去年同期的355亿元增长93.9%;同期,归母净利润155.37亿元,同比增长47%,远超市场预期。

当互联网流量红利等见顶,电商内卷大潮下,起家于“五环外”的拼多多仍面临净利润率下滑的困境。

电商内卷、巨头围剿,Temu能否成为下一个拼多多?

高增长背后,隐忧渐显

拼多多的故事,始于阿里京东已成巨头的2015年。

彼时,师从“中国巴菲特”段永平的黄峥,在社群水果拼团中觅得新的商机,推出综合性社交电商拼多多。

依靠微信生态的用户裂变,拼多多甫一创办便飞速成长,上线一年日订单就超过百万,月GMV超过10亿。短短三年后便登陆美国纳斯达克。

拼多多掌握为淘系所疏忽的低价产品供应链,打出完全差异化竞争,硬是在阿里和京东两大电商巨头之间,闯出了一条新路,跻身中国电商的重要一极。

但随着2021年3月黄峥的“退位”,陈磊带领下的拼多多已经进入新的发展时期。在2022年下半年,拼多多进一步深耕农业品类,同时也在积极寻找出海新机会。

2022年9月,拼多多正式推出Temu,以1美元~10美元的超低单品价格,将国内制造企业生产的日常生活用品销往海外,首站选在美国。

根据Q3财报数据,拼多多今年第三季度总营收为688.4亿元。2023年Q1—Q3营收分别为376.37亿元、522.81亿元和688.4亿元,环比增长-5.48%、-28.01%和31.67%,可见拼多多的营收已连续三个季度处于增长的状态。

Q3业绩同比于2022年Q3营收355.05亿元,增长率为47.25%,同样低于今年前两季度的同比增速。

不过拼多多的营收体量在电商同行中并不算大。Q3财报显示:2023年第三季度,京东实现收入2477.0亿元,同比增长1.70%;阿里巴巴实现营收2247.9亿元,同比增长9.00%;唯品会营收167.7亿元,同比增长3.5%。

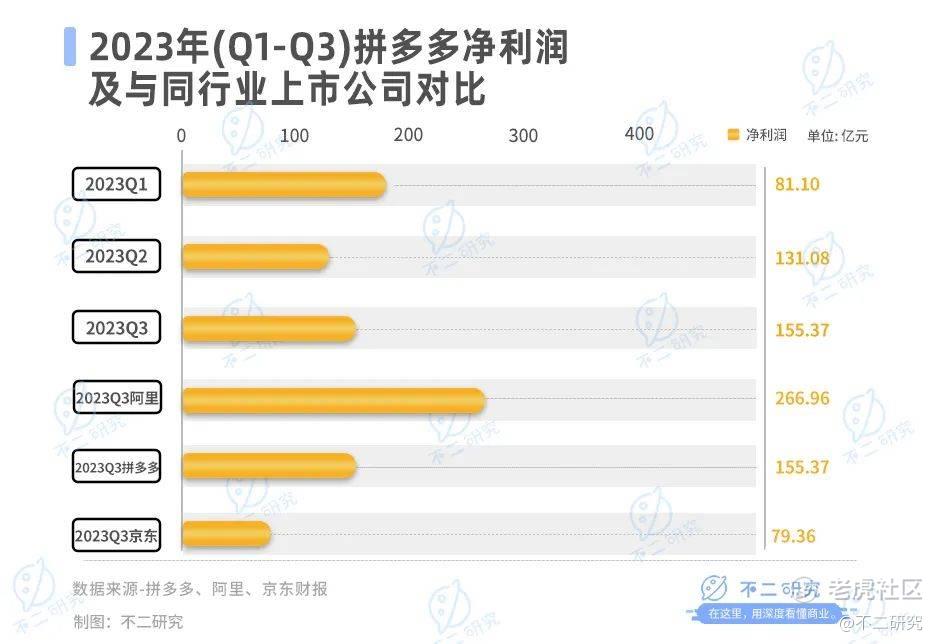

继2021年Q2首次实现盈利后,今年Q3拼多多仍保持盈利状态。根据财报数据,2023年Q1—Q3净利润分别为81.10亿、131.08亿和155.37亿元,其中第三季度净利润为155.37亿元,去年同期净利润105.88亿元。

纵观其他同行竞对,阿里表现相对优秀,而京东略超市场预期:阿里Q3净利润为266.96亿元,同比由亏转盈;京东Q3净利润为79.36亿元,同比增长33.09%,去年同期为59.63亿元。

营销费用的增加也曾是Q3利润率下滑的重要原因。财报显示,拼多多Q3销售及营销费用为217.485亿元,而今年Q2为175.422亿元,去年同期为140.48亿元。Q3为近5个季度以来营销费用的最高值。

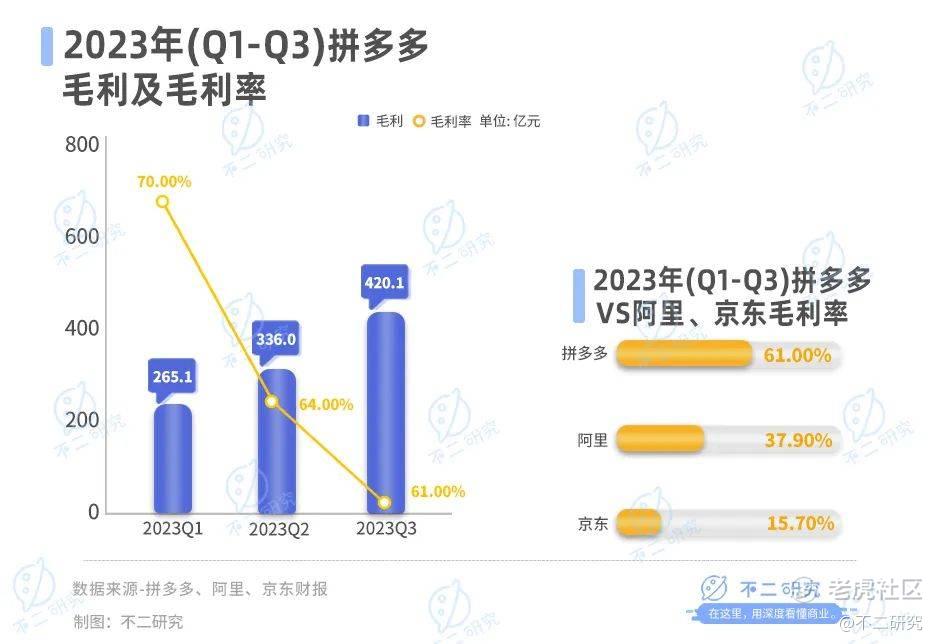

在毛利方面,财报数据显示2023年Q1—Q3拼多多毛利分别为265.1亿、336.0亿和420.1亿元,大体在波动中延续上涨趋势。

2023年Q1—Q3拼多多毛利率分别为70%、64%和61%,毛利率降低到近三年的低点,相对于阿里和京东三季度37.9%和15.7%的毛利率,拼多多的毛利率水平显然极具竞争力。

从目前的业绩来看,虽然拼多多的营收和净利润远超市场预期,但净利增速远低于营收增速,且依然未摆脱烧钱换增长的策略。

Temu挑起拼多多大梁?

根据拼多多发布的三季报,拼多多的营业收入主要由在线营销服务及其他服务、交易服务两部分构成。其中,在线营销服务及其他服务是拼多多最主要的收入来源,而交易服务收入已成为三季度最关键的增长点。

Q3财报显示,2023年Q3,拼多多在线营销服务及其他服务的营业收入396.88亿元,同比增长39.0%,主要来自商家的广告收入;交易服务为291.53亿元,同比增长315%,主要来自于包括多多买菜佣金收入、Temu收入以及部分百亿补贴的佣金收入,其中Temu的营收贡献是关键增长点。

2022年9月,拼多多的跨境业务上线,在海外市场推出Temu。虽然拼多多本季度依然未公布任何关于Temu的营收、成本、营销投入的数据。

但截至2023年三季度,Temu已进入北美、澳洲、欧洲、亚洲等40多个国家和地区,每天出口包裹量超过40万个,日均货重达600吨左右。据36氪报道,今年第三季度Temu的销售额已经突破50亿美金,或能超额完成年度150亿美金的GMV(商品交易总额)目标。

对于营收大幅增长的原因,拼多多财务副总裁刘珺在财报电话会上表示,目前跨境业务仍处于非常早期的阶段,平台的许多举措都处于定制阶段,团队正在了解不同的市场和消费者需求,这将是一个具有挑战性的迭代过程。

跨境电商业务正支撑起拼多多的第二条增长曲线。

**海豚投研根据拼多多市场上的信息推测,拼多多Temu业务的月GMV已经做到接近30亿美金,三季度海豚君粗略估算它的海外GMV可能是已经有60多亿美金。

▲图源:freepik

然而,在营收及GMV暴增的同时,拼多多Temu业务的布局也导致投入成本和运营开支有所增加。财报显示,2023Q3拼多多总营收成本为268.3亿元,同比增长262%;销售及营销费用同比增长54.8%,主要由于促销和广告活动支出增加。

为了推动销售和用户增长,拼多多在今年三季度推出了“夏季狂欢节”“多多丰收馆”“国货节”“多多读书月”等系列促销活动。

值得注意的是,拼多多在财报电话会议上特别提到,“国货节”活动邀请了数十家国货品牌参与百亿补贴直播间,这一活动旨在补齐直播业务、提高商家收入、提升平台营销收入;与此同时,拼多多在站内加强了对直播业务的扶持,并在站外大量投放KOL、KOC以吸引更多消费者提高客单价。

随着跨境电商赛道的竞争加剧,Temu业务烧钱之路仍在继续,未来仍将面临更多挑战。

重仓农研、难逃围剿

当互联网流量红利等见顶,平台电商似乎告别高利润、高增长时代,但竞争远未结束。

起步于“五环外”的拼多多、自称“腿上有泥”的新电商;在电商内卷大潮下,它选择“务农”突围。

2021年8月,拼多多设立了“百亿农研专项”,并宣布将未来的利润优先投入该专项,以推动农业科技的普惠。这一专项计划针对高质量消费、高质量供给和高质量生态三个方面进行发力。

▲图源:freepik

据财报显示,今年三季度,拼多多的“农云行动”聚焦于江苏大闸蟹、西北水果等农业产区,继续围绕数字化农产带进行建设。同时,拼多多还助力了一批如90后金融硕士、85后村主任等有志于农业的青年人在乡村振兴中发挥关键作用。

「不二研究」发现,农业研发所需要的大量资金、人力投入也将使得拼多多的业绩承压。向来以“病毒式”营销获客而闻名的拼多多,在三季度继续加码科研投入。

据财报显示,今年Q1—Q3,拼多多的研发费用分别为25.10亿、27.34亿和28.50亿元,同比分别增长-6.07%、5.63%、5.50%,主要用于科技投入,以及农业科技、供应链科技和整体的核心研发。

在「不二研究」看来,由于农产品“小批量、季节性、非标准”,且农村物流 “最后一公里”尚未完全打通;在农产品价格“天花板”压顶和生产成本“地板”抬升的双重制约下,拼多多来自“务农”的预期增量需要一段时间去验证,也不排除沦为“空中楼阁”的可能。

不仅如此,互联网“务农”赛道也越来越拥挤:阿里农资电商、科技振兴乡村、阿里云ET农业大脑等实施多年;快手、抖音从直播电商赛道切入,鼓励农村电商发展;美团布局智慧农业;网易忙着跨界养猪……

电商内卷大潮下,下沉市场终成红海;拼多多的“五环跟脚”面临互联网巨头的多方围剿。

一方面,淘宝、京东等电商平台持续围攻下沉市场,与拼多多用户群已有较大重合;另一方面,抖音、快手等自带流量的短视频平台势头强劲,形成内容、电商和流量的良性循环,逻辑上更具吸引力。

▲图源:freepik

崛起于低线下沉市场,拼多多的核心护城河也在此,其不仅需要维护价格敏感人群的基本盘;同时也亟需提升平台品类丰富度、产品品质,满足用户更高需求。不过,价格与品质通常难以兼顾,拼多多需要在此间寻求平衡。

重重围剿之下,拼多多重仓押注农业与科研,或许已是承压下行时最具可行性的方案。但是,能否突围尚待时间验证。

能否再造下一个高增长神话?

在刚刚过去的双11,电商平台战火比往年更加激烈。

目前,拼多多主要面临净利润率下滑,销售及营销成本过高等问题,在「不二研究」看来,这主要是由于拼多多的Temu业务处于开拓期,高额的海外营销和运输费用侵蚀了其净利润;与此同时,阿里、京东等电商平台的内卷也在不断加剧。

随着跨境电商平台内卷加剧,Temu能否成为下一个拼多多?

本文部分参考资料:

1.《拼多多业绩暴增,市值逼近阿里》,界面新闻

2.《全球“新穷人”,撑起拼多多》,商业数据派

3.《拼多多最新财报:Q3营收688.4亿,抢占海外消费旺季》,国是直通车

4.《Temu生猛:拼多多的新增长引擎》,好看商业

作者 | 艺馨 禄存

排版 | Cathy

监制 | Yoda

出品 | 不二研究

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

所以你敢做空我多多吗?

吃掉市场份额比较重要,赚钱是次要的

你说杭州马看着现在的多多是个什么心情?

消费降级的情况下,多多很有前景