美股分析 灰犀牛,美国债务危机最终是怎样演变的?

不断膨胀的美国国债,是否是一只灰犀牛,是一个引发股市暴跌的定时炸弹,灰犀牛与黑天鹅有什么区别?我们是否可以躲得过?美国债务危机最终是怎样演变的?美联储和联邦政府与历史上不同帝国的债务和货币问题之间到底有何惊人相似之处?

今天的视频将好好聊聊这几个问题,大家好,欢迎来到美股投资网。这是一个前纽约证券交易所分析师做的频道,我们深耕美股投资领域15年,做深做精,不断创新研发新的量化分析和AI产品。如果你第一次来到我的频道,请用你发财的手点击“订阅”按钮,第一时间收到我的最新视频。

黑天鹅、灰犀牛,你能躲得过吗?

在人类社会活动中,充满了各种各样的风险。有些风险是突然发生的,就像黑天鹅事件,没有人能够预测。而有些风险则是慢慢积累的,就像灰犀牛事件,经常被提示却没有得到充分重视。

黑天鹅事件,说起来就像是大自然的玩笑,它们罕见却无情。想想2008年金融危机,当时金融市场遭受如此严重的打击,却没有一个人能够提前看到这场风暴。这样的事情发生了,所有的预测都失灵。

灰犀牛事件则是指那些经常被提示却没有得到充分重视的大概率风险事件。灰犀牛就像悠闲地在非洲草原上散步,行动缓慢,庞大得远远就能看见,仿佛毫无威胁。然而,当它把你锁定为目标,然后急速冲向你,你却发现再也没有逃跑的机会,只能眼睁睁地等待着它的来临,无法挣脱它的命运。

美国的国债危机是灰犀牛事件吗?

当前美国的国债危机就像一头庞大的灰犀牛,缓慢但坚决地朝着我们走来。我们看得见它,但却束手无策。它就像地震一样,你知道根据概率,早晚危机会爆发。或者,你可以把它比作用手双手拉一根毛线。随着你不断施加力量,你知道它终究会断裂,但你不知道它什么时候断,也无法预测它在哪个位置断。

现在,美国国债的不可持续性显而易见。它已经高达33万亿美元,而且还在飞速增长。随着利率的上升,联邦政府的财政状况将进一步恶化。不断滚动的债务、累积的利息,再加上不断膨胀的社会福利开支,这一切构成了一颗债务时间炸弹,迟早会爆炸。

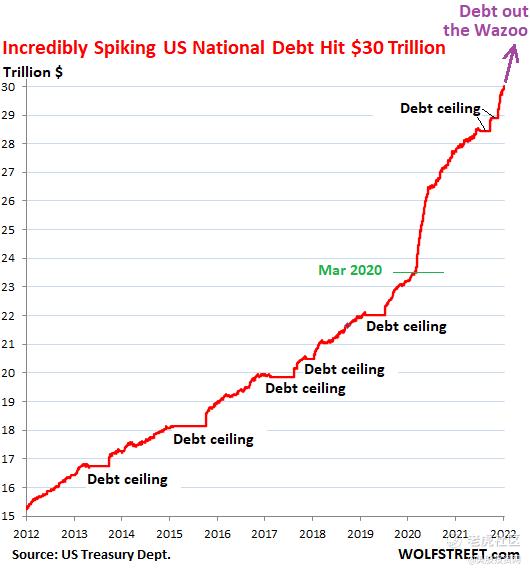

仅仅10个月前,我们还为30万亿美元的国债规模感到震惊。然而,截止到2023年10月31日,美国国债已经飙升至33.4万亿美元,相当于GDP的120%。看吧,这就是债务的魔力,一年之间增长10%,只需7年就能翻一番。

只要头脑清醒的人,稍微有逻辑判断的人,就会很容易发现美国国债的问题是多么不可持续。但问题是,我们不知道它究竟会在何时爆发债务危机。也许是10年后,也许20年后,甚至可能就在明年。根据目前的趋势,50万亿美元的国债似乎指日可待,但更可怕的是,如果它们不引发崩溃,转眼间就会达到100万亿。现在,想象一下这个数字。100万亿,是一个多么庞大的数字!国债规模增长到这个程度时,除了美联储,谁还有足够的能力来承担这个负担呢?谁还愿意继续购买这一巨额的债务呢?

我们现在看一下,美国债务危机最终是怎样演变的。

美国债务危机的演变是一个复杂的过程,受到多种因素的影响,包括国家主权债务和货币的关系、美联储和联邦政府的关系等。国家主权债务是指国家政府所欠的债务。货币是国家政府发行的法定货币。国家主权债务和货币的关系是错综复杂的。

在传统的观点中,国家主权债务和货币是独立的。国家政府可以通过发行货币来偿还债务。但是,在现代经济中,国家主权债务和货币的关系变得更加密切。

美联储是美国的中央银行,负责美国的货币政策。美联储可以通过购买或出售国债来影响利率和货币供应量。因此,美联储的货币政策会对美国国债市场产生重大影响。

美联储和联邦政府的关系是若即若离的。美联储是独立的机构,不受联邦政府的直接控制。但是,美联储的货币政策需要得到联邦政府的授权。在美国债务危机的演变中,美联储和联邦政府的关系会产生重要影响。如果美联储和联邦政府不能达成一致,可能会导致美国债务危机的恶化。

这种关系与历史上各个帝国的债务和货币演变存在一定的相似性。

第一个阶段(1972年前)。那时,国家的财政状况非常规范,支出和收入基本上平衡。政府严格遵循预算,确保“量入为出”。他们设立了专门负责货币事务的机构,类似于今天的美联储或央行。在英国,这个机构曾被称为“造币局”,但本质都是一样的,即管理货币供应。

在这个阶段,美联储和政府相对独立运作。政治家们都明白,让政治服务主导货币政策是非常危险的。历史上,国王们总是试图削减金属货币的重量,以获得更多权力。

在现代社会,货币通常与硬通货(如黄金)挂钩。美元因早期与黄金挂钩而被戏称为“美金”。牛顿被认为在担任英国造币局长时,规定英镑必须与黄金挂钩,这一举措在英国经济繁荣上发挥了关键作用。有人甚至说,牛顿的最大贡献并非是发现了万有引力,而是他的货币政策。

将货币与贵金属挂钩的主要好处是政府能够“管住自己的手”。其次,这为国际间提供了信心。只有当货币与贵金属挂钩时,政府才不会滥发货币。但政府似乎总是倾向于开支过多,这是历史上的常态。没有哪个政府最终能够完全掌控自己的开支。

第二个阶段(1972-2000年)。随着政府支出渐渐扩大,用税收已不能够完全支付政府的支出。这时政府开始采用发行债券的方式来筹措资金。实际上,如果你仔细想想,纸币本身也可以看作是一种债券。毕竟,美元就是美国政府向公众签发的一张白条,只不过是零利息的债券。但零利息的纸币债券渐渐不足以满足政府日益增长的支出需求,于是有了付息的债券。

在第二个阶段里。美联储取消了货币与特定资产(黄金)的锚定关系。货币的发行以利率作为手段来控制。因为政府希望有稍许的通货膨胀,比如2%左右。那么通胀高的时候就会提高利率。把市面上的货币回收。当利率低的时候,通胀率低的时候就会降低利率,让更多的货币到流通市场上。

在这个阶段,美联储依然相对独立运作,政府仍然相对谨慎地管理财政。事实上,美国前总统老布什为了平衡预算,甚至不惜提高税收,甚至可能因此失去总统宝座。

第三个阶段(2000-2022)。那就是美国人民发现政府的信用非常好。毕竟,这是政府自家的货币,他们总是能够偿还的。所以,即使经济出现不景气,人们更倾向于把他们的钱投资在政府的债券中,而不是花费在消费上。为了刺激经济增长,美联储采取了一些大胆的措施,如直接购买国债,实施量化宽松政策(QE),就像给市场灌注了一大桶水,给市场大量注水。

最近的一个例子就是在新冠大流行期间,政府向每家每户发放了支票。但事实上,联邦政府并没有这笔钱。这笔资金本质上与货币供应的增加没有太大区别。这一时期,美联储和政府之间的关系变得日益密切,几乎可以说是携手合作。货币发行机构的独立性渐渐丧失。

第四个阶段(2022-未来)。这个时候,政府的债务已经堆积如山,预算中的相当一部分资金都被用来支付利息了。债券持有者开始察觉到风险,纷纷决定抛售债券,导致债券市场的下跌。这进一步加剧了联邦政府的财政困境,因为随着利率的上升,原本平衡的预算被打破,需要支付更多资金用于支付利息。政府赤字不断扩大,而加税似乎已经不再是解决之道,穷人天天喊着要福利。

在这一时期,甚至美联储本身也陷入亏损。以美国为例,美联储持有了价值8.4万亿美元的债券,但债券的利息率从2%上升到5%。这意味着美联储也开始亏损,因为它需要向商业银行支付利息,而缩减资产负债表并出售债券同样会导致亏损。而日本的情况也类似,日本银行持有了几乎一半的日本政府债券。随着日本国债利息的上升,日本银行也面临巨额亏损。

巨额亏损的结果就是美联储需要向联邦政府寻求资金支持。这将进一步削弱美联储的独立性,因为当你需要政府的支持时,很自然地会受到政治家们的指挥。在美国,最近一次亏损发生在过去107年里,目前亏损大约为150亿美元。随着长期国债利息的上升,这一部分亏损可能会进一步扩大。

最终,美联储可能会陷入财政困境,不得不向联邦政府寻求支持。然而,联邦政府也陷入了资金困境,唯一的解决办法似乎是不断发行更多的国债。这也许就是我们或许将要面对的未来局面。

第五个阶段(未来转折点-更远的未来)。根据桥水基金的创始人兼首席执行官Ray Dalio的预测,这个阶段的转折点就是央行重新开始量化宽松的时候。因为下一步美国国债总量持续飙升,私人资本市场没人购买,最后不得不美联储自己来购买这些国债。而购买这些国债的本质又是发放更多的货币。因为美联储也没有钱,它购买的每一分国债,都是凭空向市场投放等量的货币。

在第五个阶段里,联邦政府和美联储已经不分家了,是一个左右手的关系。其实他们本质是一家人。具有讽刺意味的是,这点完全回到了NMT(新货币理论)支出的那样。税收的目的就是回笼货币,而增发货币就是活跃经济。财政部和联储局也是一回事儿。货币和债务是一回事情。他们干脆合并算了。

第六个阶段(通胀恶性循环,内部政治危机)。根据桥水基金创始人雷·达里奥的预测,美国国债总量将会持续飙升,最终导致通胀恶性循环。通胀导致加息,加息导致政府需要还更多的钱,财政进一步恶化。政府只能出售更多的债券偿付利息,央行购买这些债券进一步释放更多货币,货币导致通胀加剧。如此恶性循环,将会对美国经济和政治产生重大影响。

在这种情况下,央行的独立性将会受到挑战。老百姓可能会将通胀的责任归咎于央行,要求央行采取措施降低通胀。如果央行无法有效应对通胀,可能会引发政治动荡。在美国,这种情况发生的可能性不大,但也不能完全排除。

当然,这只是一种可能性,美国经济和政治体系具有一定的韧性,能够抵御一定的冲击。但如果美国政府不采取措施解决债务问题,通胀恶性循环的风险就会上升。 $苹果(AAPL)$ $特斯拉(TSLA)$ $谷歌(GOOG)$ $微软(MSFT)$

这是我对国债灰犀牛未来演绎的理解。大家需要理解一个经济学中的经典原则,那就是"没有免费的午餐"。每一分"免费"的钱最终都是有人要埋单的。政府是如此,个体也是如此。在大流行期间,美国人领到了政府的"免费"支票,然而,社会总体来说一定会为这些"免费"支票付出代价。美国政府长期亏损,每天支出多于收入,最终是有人要来偿还这些债务的。只是我们无法确定在何时、以何种方式或者在多大程度上会付出这代价。 $Meta Platforms(META)$

这些"灰犀牛"力量巨大,可以摧毁一切。那么,我们普通人如何能从中受益呢?看起来,我们这些普通人好像无能为力。

面对"灰犀牛",最好的策略是分散自己的投资。分散投资的核心思想是将资金分布到不同的资产类别,例如股票、债券、黄金等。这样,即使某一资产类别遭受重大损失,其他资产可能会保持价值或增值,从而减轻风险。分散投资有助于降低投资组合的整体风险,提高长期投资的成功机会。

最后我简要总结一下。目前,我们正经历着百年规模的长期债务周期的第四阶段。第四个阶段将在下一次美国被迫实施量化宽松政策时结束。至于第五和第六阶段何时到来,谁也无法预测。但一旦到来,就像"灰犀牛"一样,它们将在金融市场中掀起一番风浪。

感谢你的观看,希望你在这个充满机遇和挑战的金融世界中获得了一些有价值的见解。如果你喜欢这个视频,请别忘了点赞、分享和订阅我们的频道,以获取更多关于经济和投资的精彩内容。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

年初没有买$Meta Platforms(META)$,腿都拍肿了

为什么我反而觉得美国的国债是最安全的资产?

我还是觉得凌云的解读比较有感觉

这篇文章不错,转发给大家看看

是灰犀牛,但是不会爆发的