美股火速“去杠杆”!对冲基金加大做空力度

随着上周华尔街遭遇跨资产抛售,对冲基金加大了对股票的做空,衡量对冲基金市场仓位的一项指标则创下了自2020年3月股灾以来的最大跌幅。

美股在人工智能的兴奋推动下上涨了20%之后,从散户投资者到基于规则的系统化交易员对美股的热情都正在消退。

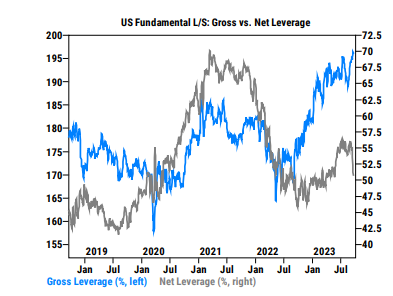

根据高盛主要经纪商的数据,快钱投资者增加了他们的看跌头寸,使得他们的净杠杆率(衡量多头与空头头寸的风险偏好指标)下跌了4.2%至50.1%,这是自新冠疫情初期深度熊市以来投资组合杠杆率的最大周环比降幅。

与此同时,摩根大通跟踪的对冲基金卖空增加,而摩根士丹利的客户则以去年10月以来从未有过的速度削减净杠杆率。

美联储决心在更长的时间内维持更高的利率,这给已经捉襟见肘的市场估值带来了压力,从而助长了最近的悲观情绪。在7月份的峰值,标普500指数的交易价格是预测利润的20倍,比二十年来的平均水平高出27%。

高盛对冲基金主管Tony Pasquariello在一份说明中写道:“虽然我相信美国经济增长的持久性和美国超大市值科技股的特殊性,但从目前的水平来看,我很难对明年的‘E’(每股盈利)或‘PE’(市盈率)感到兴奋”。

净杠杆率下降意味着所谓的聪明资金对股市的看涨立场有所减弱。另一个衡量对冲基金风险偏好的指标是总杠杆率,即多头和空头头寸的总和。当空头增加时,这一指标可能会与净杠杆率趋势相反,现在就是这种情况。由空头驱动的总杠杆率上升意味着对冲基金越来越倾向于做空股票,而且他们这样做的信念非常坚定。

标普500指数已从7月底的2023年高点下跌了近6%,目前徘徊在三个月低点附近。对于那些眼看着2023年的股市涨势开始引诱投机人群的投资者来说,如果怀疑主义的回归能够防止市场过于火爆,那么这或许是一个值得欢迎的消息。如果有的话,防御性仓位可以为反弹创造条件,就像去年10月发生的那样。然而,把握反弹时机并非易事。

作为一个以大胆下注而闻名的群体,对冲基金过去惯于利用市场回落的机会加码。高盛数据显示,上周对冲基金的净卖出金额达到了2022年1月以来的最高水平。在摩根士丹利,客户对昂贵的科技股、消费零售股和人工智能受益股加大了做空力度。

本月,高盛一篮子被抛售最多的股票下跌超过10%,让空头获得了丰厚的利润。包括Christopher Metli在内的摩根士丹利团队在一份说明中写道:“空头增持集中在已经被做空的板块。仓位也是价格走势的一个明显驱动因素”。

然而,摩根大通的分析表明,空头的整体表现并没有像8月份的动荡时期那样坚挺。上个月的此时此刻,该群体的月度回报率持平,而市场却大幅下跌。现在,在类似规模的大跌中,他们的持仓在9月份下跌了1.8%。包括John Schlegel在内的团队认为,这主要是因为他们的多头头寸未能产生高于市场的回报。

他们写道:“风险在于,这可能会发生逆转,给业绩带来更大的压力,如果市场继续走弱,他们就会卖出多头,如果市场迅速反弹,就会回补空头。最好的环境可能是市场保持区间震荡,宏观背景似乎有支持作用,但市场不会太热”。 $纳指三倍做空ETF(SQQQ)$ $三倍做空标普500ETF(SPXU)$ $AXS做空特斯拉ETF(TSLQ)$ $英伟达1.25倍做空ETF-AXS(NVDS)$ $做空波动率指数期货ETF(SVIX)$ $0.5倍做空波动率指数短期期货ETF(SVXY)$ $道指两倍做空ETF(DXD)$

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

随着美联储逐步收紧货币政策,市场上的流动性逐渐收缩,投资者开始担心市场上的杠杆风险

加息高利率只能带来更多市场悲观情绪

华尔街遭遇跨资产抛售的原因是啥呢?

最近是跟着机构看空的好时候嘛咱就是说