就算股市无法从美联储那里得到自己想要的,也会获得美国经济继续增长的支撑。

在近一个月的时间里一直窄幅波动后,标普500指数上周五(1月19日)创下两年多来首个收盘纪录,同时创下盘中新高。

上周五标普500指数收于4839.81点,超过了2022年1月3日创下的4796.56点的历史收盘纪录。根据FactSet的数据,当日该指数盘中最高涨至4842.07点,超过了2022年1月4日创下的4818.62点的盘中纪录。

进入2024年后,美股市场一度走势坎坷,分析人士将此归因于美国国债收益率再次上升,以及美联储3月降息存在不确定性。

不过,就算股市无法从美联储那里得到自己想要的,也可能会获得美国经济继续增长的支撑。

一、股市驱动因素从降息预期转向经济继续增长

美联储将在2024年开始降息是去年年底股市出现反弹的主要原因。去年12月13日美联储议息会议结束后,降息的可能性似乎越来越大,美联储主席鲍威尔当时暗示,加息周期已经结束。去年最后两个月,标普500指数上涨了14%,与此同时,10年期美国国债收益率降至3.86%。

在那之后,美联储理事克里斯托弗·沃勒(Christopher Waller)和拉斐尔·博斯蒂克(Raphael Bostic)在发表讲话时表示美联储并不急于降息,甚至有可能不降息,上周公布的经济数据基本上也支持他们的观点:去年12月美国零售额环比增长0.6%,创下2023年9月以来的最大增幅,12月首次申请失业救济人数减少1.8万人,至18.7万人,为16个月来的最低水平。

此外,1月密歇根大学消费者信心指数上升9.1点,至78.8,创下2005年以来最大升幅,通胀预期降至三年来最低水平,对金融状况好转的预期增强。截至上周末,曾令投资者兴奋不已的3月降息的概率已从79%降至52%。

这些消息原本可能会给股市带来极大的压力,起初看起来确实如此,标普500指数在上周前两个交易日里下跌了1.1%,但最终还是累计上涨1.2%并收于创纪录高位,虽然10年期美国国债收益率飙升至4.145%,触及一个多月来最高水平,投资者也不愿离场。

如果目前推动股市上涨的因素和去年年底一样,那么这一切都说不通。股市上涨这一事实说明,某些事情正开始发生变化,至少在表面之下是这样:股市开始消化美国经济继续增长和降息次数可能没那么多的预期。这对股市上一些防御性较强的板块来说不是什么好消息——上周Utilities Select Sector SPDR ETF下跌3.7%,Real Estate Select Sector SPDR ETF下跌2.1%——但对整个股市来说是可控的。

也许投资者早该预见到这一点。富国证券(Wells Fargo Securities)股票策略主管克里斯托弗·哈维(Christopher Harvey)指出,截至2023年底,投资级债券与可比期限美国国债收益率之差仅为0.99个百分点,这是自1998年以来,这一息差第七次在新年伊始低于1个百分点。

在那些年份里,美国GDP的平均增长率为2.2%,唯一下降的年份是2020年,当时新冠疫情导致经济全面陷入停滞。在经济陷入衰退的年份里,新年伊始投资级债券与可比期限美国国债收益率之差为1.98个百分点或更高。哈维认为,这意味着今年美国GDP的增长率在2%或以上,而且降息次数远少于股市的预期。

哈维在研报中写道:“目前关于美联储放松政策的叙事仍然是乐观的。”

降息预期发生的这种变化,原本可能会给股市带来冲击,想想看,仅仅是对降息的期待就能推动股市估值上升,2023年底就是这种情况,当时标普500指数未来12个月的远期市盈率从17.48倍上升到年底的19.62倍,另一方面,更高的利率——或者仅仅是预计利率不会像市场希望的那样下降——可能会导致股市估值下降。

更糟糕的是,如果美联储推迟降息,进而把经济拉入衰退,对经济的乐观情绪可能最终会被证明是站不住脚的。

Roth MKM策略师迈克尔·达尔达(Michael Darda)说:“如果经济继续增长,更高的利率结构将对风险资产估值构成威胁,而如果今年企业营收增长走软,盈利环境恶化将成为一个威胁,我们仍然预计后一种情况会发生。”

《巴伦周刊》仍持乐观看法,如果经济像看上去的那样强劲的话,将为股市继续走高提供动力,如果更强劲的增长转化为更强劲的盈利,将利好小盘股和价值股,上周小盘股和价值股分别下跌了0.3%和0.2%。22V创始人丹尼斯·德布斯切尔(Dennis DeBusschere)指出,这也可能意味着投资者终于看到了他们很久没有看到的东西:好消息就是好消息。

目前这样的情况还没有出现,上周表现最好的是科技股和通信服务股,前者上涨4.1%,后者上涨1.4%,看上去不太像是一个由经济增长驱动的市场,而更像是由去年的科技“七巨头”(除特斯拉以外,特斯拉上周下跌3.1%)推高的市场,但如果事实证明强劲的经济增长不是昙花一现,那么其他下跌的股票可能是买入的机会,尤其是那些不被华尔街分析师看好的股票。

二、创新高后,接下来呢?

盈透证券(Interactive Brokers)首席策略师史蒂夫·索斯尼克(Steve Sosnick)认为,标普500指数再创历史新高将“吸引更多人进入市场”,因为对人工智能和第四季度财报季的乐观情绪盖过了美联储可能不会像市场预期的那样迅速降息的看法。

索斯尼克上周五在接受MarketWatch电话采访时说:“交易员非常善于将注意力转移到目前最适合他们的叙事上,当看到股价有突破时想要买入是很正常的。”

Arbeter Investments LLC总裁马克·阿伯特(Mark Arbeter)指出,从技术图表上看短期内主要股指不会受到任何“伤害”,“它们都在偏离2023年底的极端超买区域”,当时股市情绪“极度看涨”。

但阿伯特同时指出,随着一些主要股指处于或接近历史高位,技术面上“某种类型的回落或调整”的证据越来越多,“还有许多较为晦涩的指标并不支持多头”。

例如,VIX期限结构(VIX term structure)目前处于现货溢价(backwardation)状态,这意味着期货交易商正在消化短期内股市波动性较低的预期,暗示市场存在自满情绪,这往往会导致市场遇到问题。阿伯特说:“这个指标在预测未来是否会遇到问题时相当准确。”

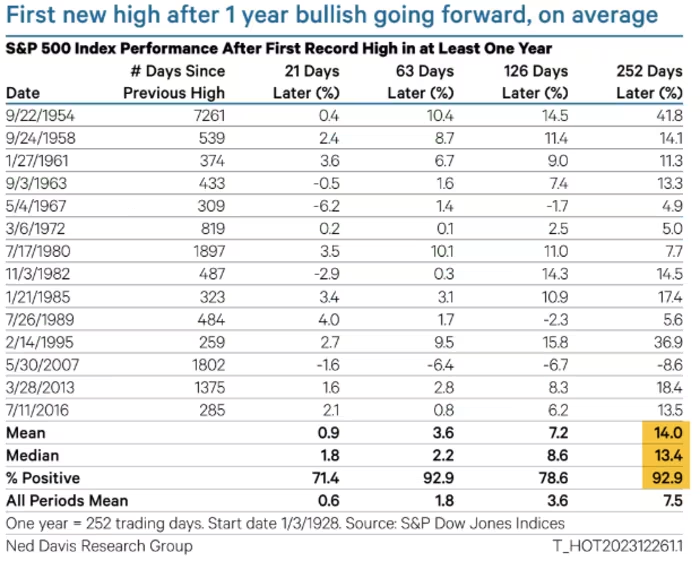

与此同时,Ned Davis Research策略师埃德·克利索德(Ed Clissold)指出,历史数据显示,当股市在时隔至少1年之后重返创纪录区域时,1年后的回报为正。

克利索德在发给客户的报告中写道:“股市反弹至新高后,市场是处于超买水平需要一场回调,还是创新高指向的是新一轮上涨?历史站在后者一边。”

Ned Davis Research的数据显示,标普500指数在时隔至少1年首创新高后的1个月、3个月、6个月和12个月表现都超过了其长期平均水平,但1个月的回报没有那么强劲,说明在某些情况下存在短期超买的问题。

在时隔至少1年多再创新高后的1年里(即252个交易日),标普500指数回报率中位数为13.4%,平均回报率为14%,超过了所有1年期7.5%的平均回报率。

数据显示,在时隔至少1年多再创新高后的1个月里(即21个交易日),该指数仅在71.4%的时间里回报为正,平均回报率为0.9%,仍好于所有时期的平均值0.6%,回报率中位数为1.8%。