环境友好、商业道德、社会责任,所有的风一下子都吹向了ESG(环境、社会、公司治理)。

从名字就能看出,ESG是个漂洋过海的概念。随着国内经济发展到一定阶段,市场和公众对于企业野蛮增长的态度也在转变,越来越多人开始关注:企业业务是否环保、赚钱的同时是否尽到该有的社会责任、员工是否得到应有的权益。

叠加“碳中和”大趋势,ESG一下成为了资管机构的新宠,公司争相吆喝的概念。市场很热闹,但有些问题仍然没有好的回答:

为什么宣称以ESG为投资策略的基金会重仓白酒?ESG基金选公司的时候遵循哪些标准?这些标准是自说自话还是行业共识?

抛开那些高屋建瓴的展望,作为普通投资者,投资ESG基金的理由是什么,它到底能不能带来更好的收益?

ESG基金重仓白酒,这合理吗?

一切得先回到起点,回答“什么是ESG基金”?

广义上讲,公募基金市场上早有与ESG相关的产品,但资管机构聚焦ESG概念,乃至把ESG作为产品名称要素,则是近年才有的事。

ESG基金大致可以分为“泛ESG基金”和“ESG主题基金”:前者关心E、S、G中的某一项,一般会涉及可持续发展、社会责任、绿色生态、节能环保、公司治理等主题;后者同时考量E、S、G三个维度,其中将ESG作为主要投资策略的为“ESG投资主题基金”,将ESG作为参考的为“ESG概念主题基金”。

显然,ESG主题基金“纯度”更高。根据秩鼎公司《2021年8月ESG资管产品研究报告》的统计,截至2021年7月31日,国内已发行ESG主题公募基金共80只,其中26只为ESG投资主题产品。从新增产品来看,近一年ESG主题公募基金产品的占比开始提升。

趋势是明确的,ESG作为投资策略越来越重视,但如果看这些ESG基金的具体持仓,它们似乎都有些“口是心非”。

以下面两只名字带有ESG的公募基金产品为例,根据二季报,第一只基金前十持仓中有4家白酒企业,白酒股在总持仓的占比超30%;第二只基金虽然白酒浓度相对较低,但前五持仓里也出现了两家白酒企业。

两只ESG公募基金产品的前十持仓情况|图源:天天基金网

这不是个例。根据中信证券和秩鼎公司对公募基金季报的分析,ESG主题公募基金2021年一季度末前三大重仓股为贵州茅台、腾讯控股、中国中免;二季度末前三大重仓股为宁德时代、腾讯控股、贵州茅台。

ESG基金爱喝酒,这既违背感性认知,也不太符合ESG的“社会责任”理念。海外的ESG基金通常会将涉及酒精、赌博、烟草、核能以及武器制造的企业排除在外。

但基金公司认为自己也有苦衷。一种辩解观点是,重视ESG理念不等于放弃收益,也不等于要对特定行业(白酒、军工)全盘否定,假如某个上市公司在该行业的ESG得分处于中上游,依然可以入选股票池。

这便牵扯到了ESG评级的问题。尴尬的是,有些公司的ESG评级怎么看都算不上高。贵州茅台在海外机构MSCI的最新ESG评级为“CCC”,在饮料行业的53家公司里处于落后位置。国内评级机构“商道融绿”和“中财绿金院”给茅台的评级也分别是低位的“B-”和“C”。

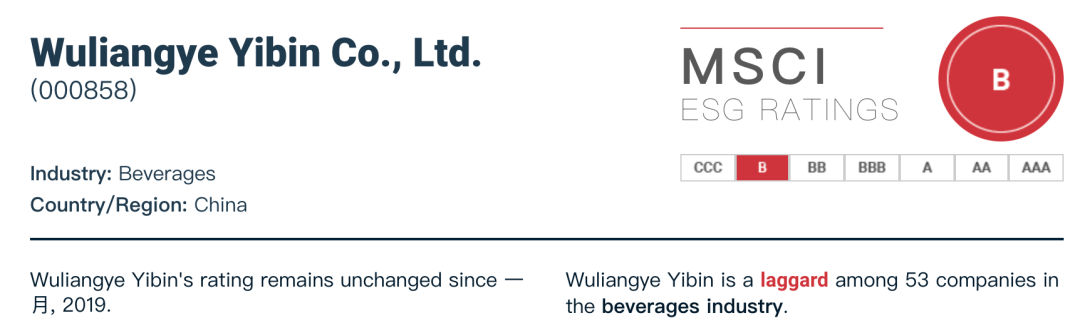

还有一种尴尬的情况是,同一家公司,在不同机构得到ESG评级结果差别较大,这让ESG投资看上去方向模糊。比如,五粮液在MSCI的ESG评级为“B”(仅比“CCC”高一档),“商道融绿”和“中财绿金院”则分别给了“A-”和“B”的评级。

贵州茅台和五粮液在MSCI的ESG评级|图源:MSCI官网

ESG基金“纯度”不高、“风格漂移“的情况并不少见。据财联社报道,有基金从业者表示,部分ESG产品为追求Alpha,会在产品的设计上做一些权重的调整,比如提高G(Governance)的比重,通过调整ESG三大维度的权重来实现产品业绩的优化。

问题的根源在于缺少标准。现阶段,不少基金公司用的是自建的ESG评级系统,打分标准参差,也没有对外披露的强制性规定。在首届“ESG全球领导者峰会”上,全国社会保障基金理事会副理事长陈文辉直言,“很难说基金经理是依据ESG评分选择企业,还是给想投的企业打出一个ESG高分”。

在陈文辉看来,没有统一的评价体系,即使有再多ESG主题基金,ESG投资也是舍本逐末,很难发挥资本引导企业加强社会责任的作用。

今日市场所看到的“割裂感”由此而生。行业需要标准,但这注定是个大工程。

标准制定路漫漫

无论上市公司、监管部门,还是第三方机构、基金公司层面,国内资本市场的ESG投资生态都是处于早期阶段。

由于起步较早,海外资本市场形成了相对成熟的ESG投资生态,生态内有制定标准的国际组织和交易所,采用机器学习或NLP等方法处理非结构化数据的专项数据提供商、各大第三方评级机构、以及收集并结构化处理数据的数据集成方。

一个理想的状态是:在ESG信息披露制度完善的情况下,上市公司所披露的信息充足,且受到第三方机构监督,主流ESG评级机构可以基于丰富信息搭建评级框架,最终在多方合力下形成ESG信息披露规范和相应的投资标准。

中金:ESG投资系列(3):ESG评级“存异”但难“求同”|图源:中金量化

但目前,国内的ESG信息披露制度尚处于谋划阶段,证监会并未强制要求上市公司披露自己的ESG报告,上市公司也没有足够的意愿披露ESG信息,即使有所披露,所披露信息的广度和质量也不足,且很少涉及负面信息。此外,不少上市公司管理层并不了解ESG评价逻辑、也不清楚如何提升ESG评级、如何把ESG投入纳入财务体系。

根据《A股上市公司2020年度信息披露统计研究报告》、《A股上市公司应对气候变化信息披露分析报告2021》的数据,截至2021年5月,主动披露ESG数据、碳足迹数据的上市公司分别仅有1092家,149家,在A股上市企业中占比分别为25%和3.6%。

底层数据不够丰富,且真实性及可信度有待提高,那么可靠的评级体系也就难以构建。评级机构对于同一家公司的评级可能大相径庭,基金公司用的是自家的评价体系,选股标准不透明。

至少在当下,国内的ESG投资多少有些自说自话的意味。

所以为什么要买ESG基金

目前,严格意义上的ESG投资在国内还是形大于实,但构建标准和生态的趋势是确定的。今年9月,证监会方面表示研究健全ESG信息披露制度已取得“阶段性成果”。ESG信息披露既要积极也要慎重,要借鉴国际最佳实践,充分考虑我国国情和发展阶段,积极稳妥进行。

关于ESG投资之于碳中和、可持续发展的讨论很多。不过,对于普通投资者而言,这些似乎都有些“不接地气”。个体投资者最关心的是:买ESG基金到底有什么好处?或者更直白一些,ESG基金能不能让投资者赚到更多钱?

一种常见的顾虑是:ESG限制了基金的投资范围、增加了投资成本。另外,上市公司如果在ESG上投入较多,利润表现难免受影响。那么投资于这类公司的ESG基金的收益也将承压。

这种看法静态且片面。海内外均有投资实践和学术研究表明:ESG之于上市公司和基金并不完全是压力,它带来了更好的风险控制,也提供了超额回报的可能。

中金公司研究部认为,伴随着ESG投入的增加,企业利润可能出现先减后增再减的“倒S型”曲线,即早期ESG投入令企业支出增加,但ESG评分的上升带给企业的正向效用将逐渐抵消ESG的投入成本,与此同时,政府的针对性优惠政策也可以帮助企业降低ESG成本。而当企业的ESG评分提高到一定水平后,继续增加ESG投入的边际效应递减,收益曲线将再次下降。

除了显性的利润指标,ESG之于上市公司也有不少隐性影响。比如,ESG投入较多且主动披露信息的公司,可以避免风险积累导致“黑天鹅”事件,良好的ESG表现也能帮助企业降低融资成本。

对于基金方来说,ESG带来的好处是类似的。重视ESG投资策略让资管机构筛选出一批更优质的上市公司,这类公司风险识别能力更强,能在大幅波动的市场中凸显韧性,反映到基金净值表现上就是波动更小。

在《ESG与企业经营、企业价值》报告中,中金公司研究部发现A股上市企业在新冠疫情期间的表现恰好有类似的特征:风险爆发当天跌幅越大的公司组,整体ESG评级越低。相对于低ESG公司,高ESG公司在面对系统性风险时韧性更强。

对于ESG基金的投资者而言,这意味着更稳定的回报。国际资本市场青睐ESG投资也是出于这样的逻辑,即ESG投资能够精选出具有长期价值回报的企业,基金回报中长期稳健、波动小,符合长期价值投资逻辑。

风险控制之外,ESG投资也提供超额回报的可能性。2015年德意志资管公司和汉堡大学曾进行过一项关于ESG的全面文献综述,通过总结超过2000篇研究得出结论:无论定性还是定量,多数研究显示ESG指标与绩效呈正相关关系。

具体到中国市场,根据秩鼎公司的研究报告,截至2021年6月30日,超过一半ESG公募基金成立以来收益率表现优于沪深300和中证500收益率,其中主动权益类产品获取超额收益概率大且较为稳定。

考虑到不少基金产品相对年轻、国内ESG投资土壤尚未成熟,这些数据表现并不能说明太多。唯一可以确定的是,一种新的投资思路正在渗透市场:重视环境保护和社会责任不一定影响回报,相反,它是更符合当下的发展思路,不仅能带来好的名声,更可能带来真金白银。