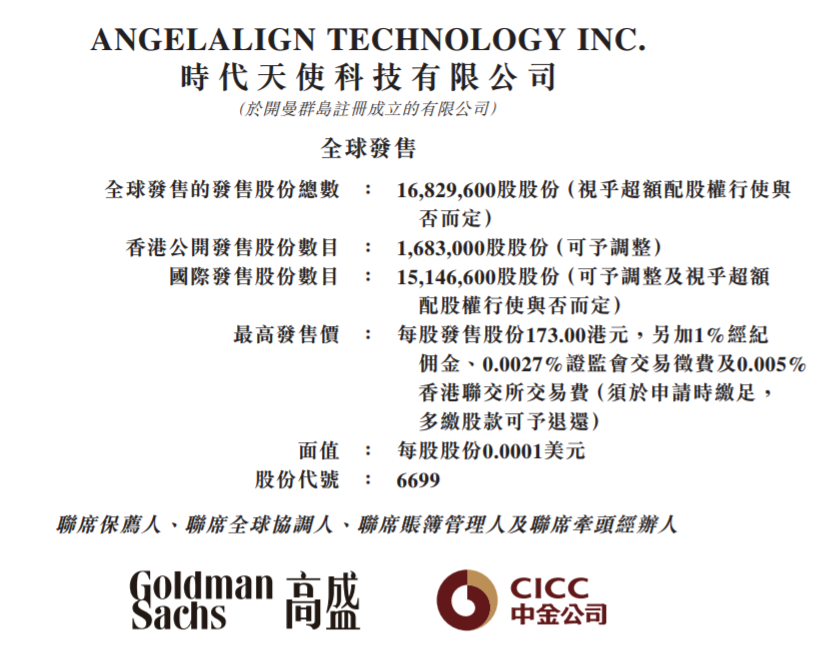

据外电报道,时代天使IPO股价定价为每股173元,为招股价147-173元的上限,股份昨日截止公开认购,市场消息指逾70万人申购,股份预计本月16日挂牌。

时代天使本次发售1683万股,一手(200股)入场费34949港元,按最高价173港元计算,集资29.1159亿港元,按配售10%计算,公司市值大约291亿港元。即使按高盛预测的51%的净利增长,公司2021年的市盈率也高达128倍。

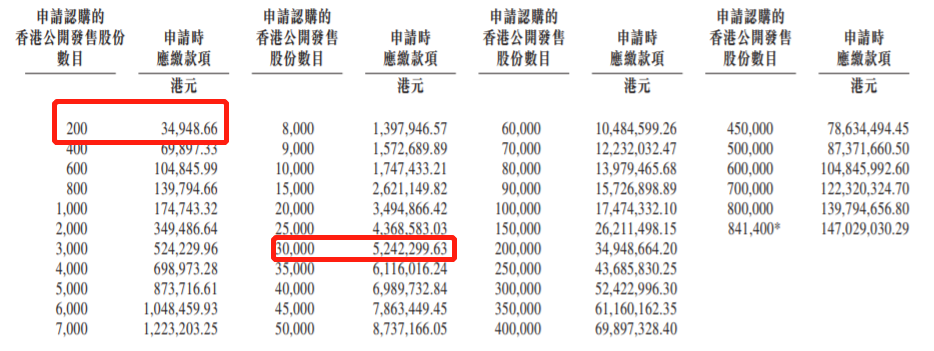

申购阶梯:

每手200股,入场费34948.66港元。

乙组门槛为3万股,申购所需资金约5242299.63港元。

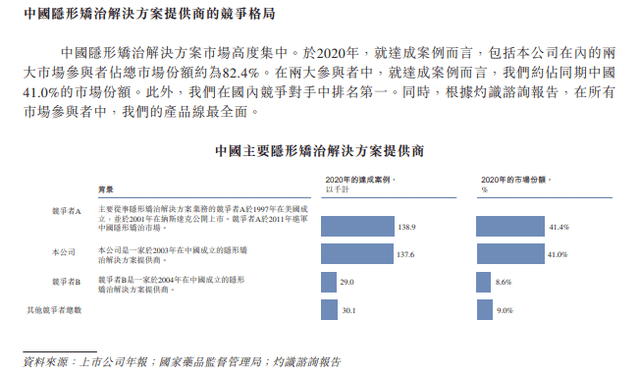

公司是中国领先的隐形矫治解决方案提供商。根据灼识咨询报告,中国的隐形矫治解决方案市场高度集中,按2020年的达成案例计量,前两大市场参与者的市场占有率总计为82.4%。据同一份资料显示,公司于同年的市场份额为约41.0%。

于业绩纪录期,公司服务的牙科医生人数由2018年的约1.15万名增至2019年的约1.58万名,并进一步增至2020年的1.99万名。公司的达成案例由2018年的约7.77万个增至2019年的约12.01万个,并进一步增至2020年的13.76万个。

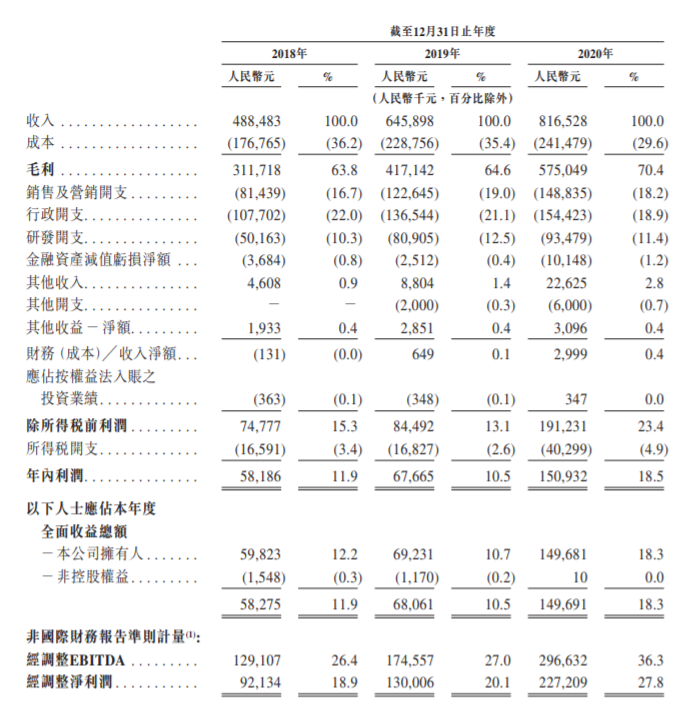

公司主要通过提供隐形矫治解决方案服务及较少量的其他服务产生收入。财务资料显示,于2018年、2019年及2020年,公司的收入分别为人民币4.89亿元(单位下同)、6.46亿元及8.17亿元,净利润分别为5820万元、6770万元及1.51亿元,净利润率分别为11.9%、10.5%及18.5%,及公司的经调整EBITDA(非国际财务报告准则计量)分别为1.29亿元、1.75亿元及2.97亿元。

假设发售价为每股股份160港元(即指示性发售价范围的中位数),并假设超额配股权未获行使,公司预计全球发售所得款项净额将约为25.13亿港元。

其中,约39 .9%用于为无锡市创美基地的建设提供资金;约18 .3%用于提升公司的研发能力以及为内部和合作研发项目提供资金;约10 .8%用于开发灵活及可扩展的智能信息技术系统以精简及全面数字化公司运营的所有方面,并部署数据中间平台;约10 .5%用于扩大公司的内部销售团队,并为销售人员提供培训课程以提高销售效能和效率。

此外,约9 .6%用于为各种营销及品牌推广活动提供资金,以扩大用户基础并提升品牌形象;约6 .2%用于优化公司的医学服务,方式为通过增设七处区域示范中心提高线下医学服务的触达,同时定期为牙科医生提供针对公司解决方案应用的线下培训,以及与中国国内知名高等教育机构合作,通过联合计划培养医学人才;及约4 .7%用作营运资本及其他一般企业用途。