由于10年期美债收益率上升,美股最近出现明显分化,科技股接连受挫。但高盛认为,收益率上升的现象对一些成长股的不利影响可能不像投资者认为的那么大,投资者不必过度悲观。

最近美国国债收益率一直在上升,华尔街根据这一主题提出了大量选股建议。但有一个问题:收益率水平(尤其是经通胀调整后的收益率)实际上依然非常低。

这改变了股市的格局。市场起初担心的是,美国国债收益率上升后,投资者将离开股市重新转战债券市场。

但高盛(Goldman Sachs)策略师认为,由于收益率水平依然较低,而且实际收益率更低,收益率上升的现象对一些成长股的不利影响可能不像投资者认为的那么大。

高盛在2月7日的研报中写道,“一旦市场充分反映了经济复苏预期,我们预计投资者将再次面对一个美国GDP增速低于2%、利率低于2%的宏观经济局面。”

具体来说,收益率上升可能不会给被高盛称作“长持续期”(long duration)的股票带来一些人担心的那么大麻烦。“持续期”(duration,或“久期”)这一概念来自债券市场,“长持续期”股票是指那些在很长一段时间后才会实现收入增长并带来回报的股票,当美国国债收益率上升时,这些公司的未来收益会受到侵蚀。

高盛在2月10日的研报中写道,“长持续期”股票包括一些纳斯达克综合指数中的科技股,以及交易所交易基金iShares Russell 1000 Growth跟踪的成长股。

高盛认为,目前投资者似乎更看重短期增长。高盛策略师发现,自去年10月底收益率开始上升以来,“长持续期”股票的表现一直落后于其他成长股。

策略师们认为,这一趋势可能不会持续,就算会持续,也意味着“长持续期”股票比其他成长股更有吸引力,尤其是在标普500指数估值处于历史高点的情况下。

当然,一部分“长持续期”股票下跌可能是应该的。比如说,一些这类公司没有多少机会受益于经济增长,因此无法享受经济重启带来的好处。

因此,除了挑选未来增长速度有望超过同类股票的成长股,高盛也挑选了一些周期股,即那些极易受到全球经济增长速度影响的股票。

高盛写道,“通过这种折衷策略,投资者可以同时持有成长股和周期股,代价是回报可能会低于纯成长型股票,或低于在特定环境中只使用一种策略时周期股能带来的回报。”

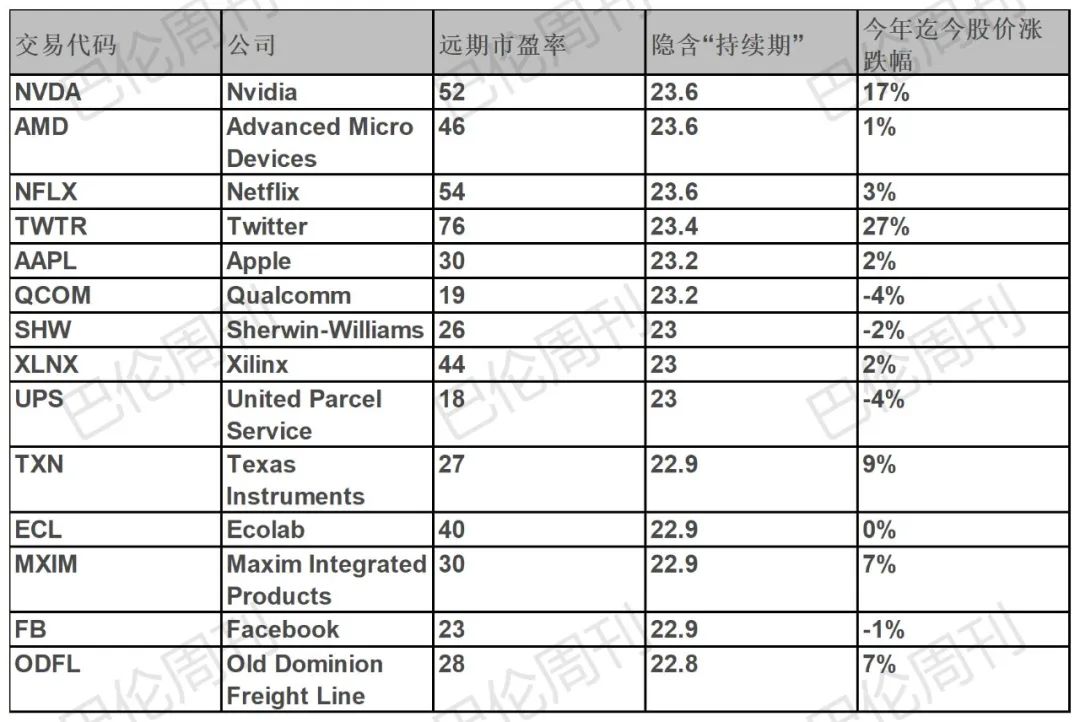

下表是高盛挑选的14只股票,股价变动和估值是根据FactSet 2月11日的数据计算得出的。高盛认为,押注利率上升的投资者对这些股票的看法过于悲观。

最初的名单包括大量零售公司和资本品公司,但策略师们强调,和疫情有关的关闭可能扭曲了这些行业公司的销售增长数据,而该数据正是决定股票“持续期”的重要因素。

因此,零售公司和资本品公司被排除在名单之外。该名单主要以科技股为主,还包括材料股和运输类股。这14只股票均有望因经济复苏受益,如果高盛的筛选方法是正确的,那么它们也能带来长期增长。