文/檀扒爷

11月19日凌晨,身陷“破产”传闻的蛋壳公寓在美股的涨幅一度超100%,截至收盘,蛋壳股价大涨90.42%。而前一天,蛋壳公寓已经收涨75.18%。

据公开资料报道,蛋壳公寓2020年1月在美股上市,此后破发一路向下,最低点1.27美元,距离13.5美元的发行价,已经跌去了90%。

即便是连续两天的暴涨,也不能挽回蛋壳公寓持续处于风暴中心的现状。破产、跑路、高进低出、长收短付、租金贷引发的死循环,使得蛋壳公寓时刻处于“破产”边缘。

在公众媒体上,蛋壳公寓一遍遍重申自己不会跑路,但不论跑不跑路,蛋壳公寓已经无法仅凭自己的力量扭转局面。

蛋壳,需要一位“白衣骑士”,而似乎连续两天的股价异动,预示着有一位骑士翩翩而来。根据国内媒体引用的各位“知情人士”的说法。

这位骑士是——我爱我家。在之后扑朔迷离的“知情人透露”中,我们发现了不少自相矛盾的说法,似乎这桩生意中,我爱我家的态度始终若即若离。

那么,我爱我家真的有能力拉蛋壳公寓一把嘛?

为了搞明白这个问题,我们先要搞懂蛋壳的“裂缝”到底有多大?

实际上,蛋壳公寓并不是第一次登上热搜。

早在2018年8月下旬,就有媒体诟病蛋壳公寓的“租金贷”套路,只是彼时一大批中小型长租公寓跑路暴雷。蛋壳公寓还是行业中“负责任”的典型。

所以媒体的用词非常收敛:“租金贷”是长租公寓经营扩张的王牌,只是蛋壳公寓的打法似乎有些过头。

而此后的800多天时间,蛋壳公寓的口碑急转直下,从一开始的“有点过头”到前几个月的“罪该万死”,再到现在的“濒临破产”。

蛋壳公寓回应说:憋瞎说,没见人家这几个月净拆东墙补西墙呢吗?!

实际上,据财新网的调查报道,10月下旬,蛋壳公寓的账面上就已经没钱了。即便是在社交媒体平台一遍遍的给大家吃“安心丸”,也避免不了旗下租客的断网断电。

好在,理论上讲,蛋壳公寓还是有一线生机的。蛋壳2020年1月赴美上市,按理说上市之后,蛋壳的资金压力能宽裕很多。

但圈到钱的蛋壳公寓,急吼吼的声称要搞一个长租公寓投资基金,最后陷入“空手套白狼”的质疑声中,最后创始人被带走调查至今。

这一顿迷惑操作外人看着不明所以,实际蛋壳自己知道,上市不是目的,搞基金也不是目的,目的是活下去。

据统计,蛋壳公寓2015年的规模是2434间,转眼4年变成了43.83万间,扩张179倍,平均一年翻45倍。

本身蛋壳公寓的规模短时间内冲的太猛,此前同行暴雷时蛋壳并购收获颇丰,大小广告也是线上线上铺满,这样的猛冲外人看了,觉得一个长租公寓巨头正在冉冉升起,实际一算账,背后全是窟窿。

据蛋壳公寓的财报,到今年第一季度,蛋壳的现金及现金等价物为8.26亿元,但总负债达90.27亿元,资产负债率高达97.06%。

很难想象,手里仅有8个多亿的蛋壳,能欠下90多亿的债务,大家知道,房地产企业的负债率确实要高于其他行业,打个比方,互联网行业的负债率是40%,这没问题,房地产企业的负债率是80%,这也没问题。房地产企业手里的土地,确实可以撑起这些债务。

但关键问题是,蛋壳公寓也不是房地产企业啊,手里没硬资产,蛋壳是怎么把债务堆积到90多亿的?

这就必须说到租金贷,之前我们说了“租金贷”是长租公寓经营扩张的王牌,那是以前,要是现在谁还明目张胆的说这个话,估计马上会请喝茶。

本质上,租金贷标的是人,房东和长租公寓双方都有与资金博弈的资本,唯独租客没有,于是房东和长租公寓双方组局,实际将所有的风险转嫁给了租客。

这种操作听上去就非常邪恶,但前些年舆论评价还说“租金贷”是伟大的金融创新,现在又统一口径罪该万死,可见市面上最不缺的就是马后炮。

最近一年以来,高层一直说要消解风险,按照之前的思路来讲,把风险抹匀是最好也是最简单的办法,这样的话“租金贷”还能活个几年,但明眼人都知道,当年美利坚的“次贷危机”就是风险被无限抹匀后爆出的大炸雷。

所以目前的情况很明确,蛋壳的颓势不是一脚滑倒的不小心,而是在趋势背景下的基本面抽离,这一天蛋壳肯定想过,但绝对没想到的是,来得那么彻底。

以上,我们目前来看,蛋壳总负债90.27亿,资产负债率97.06%,前来接盘的白衣骑士其实只要将蛋壳的总负债消减到40%左右就能化解这场危机。

不过话说回来,这50多个点的负债率,代表着将近50亿的现金,这份真金白银,放到一般中小型房地产企业也是腿肚子打转,地主家也没余粮啊。

那我爱我家手里,有没这份余粮呢?

正好,我爱我家也是上市企业,根据4月30日发布2019年报,我们知道,我爱我家对于收购蛋壳公寓这件事,显得有些“有心无力”。

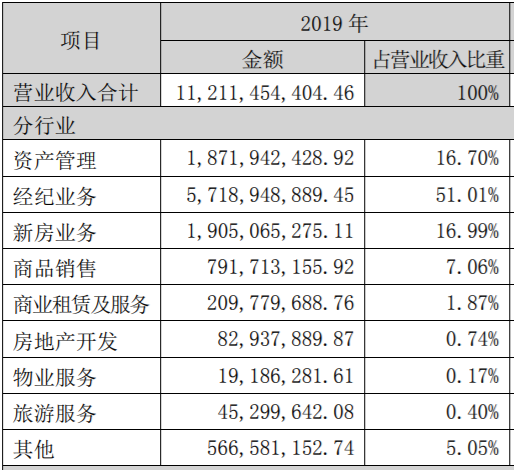

2019年全年,我爱我家的营业是112亿,利润是11.6亿,主营业务分布见下表:

上图可见,我爱我家的经济业务贡献占到了总营收的51.01%,另外,经济业务占营业成本的比重是48.27%,绝对主营中的主力。

说白了,一二手房中介是我爱我家的基本盘,而且这典型的是个“辛苦活”,投入的多收入就多,可见,一二手房中介目前的竞争还是规模上的竞争,这一点上,我爱我家对比市场上其他中介巨头,没有什么特殊性可言。

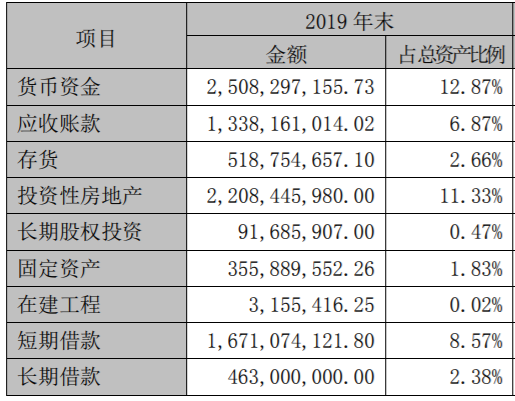

还有,根据年报中的数据,我爱我家手里有25亿货币资金,另外还有22亿的投资性房地产,这两部分基本就是我爱我家马上能动的全部家当:

那么这就带来一个很有意思的问题,如果此次我爱我家收购蛋壳,那么它是否做好了主营业务大减的准备?

实际上,只要沿着我爱我家的财务数据细究,就会发现这个问题其实无需讨论。根据年报,我爱我家的资产总值是194.92亿,其中,总负债是91.42亿,资产负债率46.9%。如果我爱我家真的要出手,不但今年的主营业务会受到重创,公司“钱袋子”也会被掏空,甚至连短期负债的偿还也要靠发债来换。

总结来讲,本来一家公司好好挣点辛苦钱,何必上赶着找刺激呢?再说,这个时间节点也不对啊。

不过话说回来,根据多个“知情人士透露”,我爱我家方面确实在于蛋壳公寓接洽,这是为什么?

首先,我爱我家也有长租公寓业务,据公开资料报道,截至今年上半年,我爱我家的长租公寓业务的规模为25.3万套。

按理说规模并不小,但在2020半年报上,长租公寓仍然难觅其踪,实际上,这一点可以理解,此前长租公寓处于风口时期,“租金贷”和一系列政策倾斜使得长租公寓的前景非常壮阔。

不只是房产中介公司,甚至大部分地产开发商都在布局长租公寓,但随着2018年行业洗牌之后,再到前段时间“租金贷”叫停,长租公寓行业已经回归到本来面目——只是二房东而已。

这门生意,其实自古就有,兜兜转转几百年只是混口饭吃的行业,并不是什么诱人的利润增长点。

另外说一句,我爱我家的半年报一出,被业界解读为“上市以来最惨”半年报,其中,净利润同比降89%,二手房业务收入同比降34%,长租公寓业务收入同比降15%。

以上,我爱我家的主营业务都岌岌可危,还有心思倒腾别人家的长租公寓?打死你我都不信。

那么,说到这里,我爱我家为什么要与蛋壳接洽?答案是,这可能是一桩不可拒绝的“任务”。

据《经济观察报》报道,最近一周,受北京市相关部门邀约,多家长租公寓参与商谈接手蛋壳事宜。”我爱我家包括董事长、总裁等高管多次洽谈接手蛋壳公寓事宜,目前我爱我家正核算财务成本问题。

这让我想起了泰禾与万科的情感纠葛,同样的剧本,泰禾深陷危机,消息人士放出风声,万科即将接盘。兜兜转转万科推辞不得,所以为泰禾立下几桩“不可能完成的任务”了事。

我爱我家如果真的被逼到这一步,相信他会采取与万科相同的做法。

以上,蛋壳的结局也是同样,目前来看,蛋壳需要的救命稻草实在太粗壮,粗壮到可能压死几位接盘者,所以最后最可能出现的情况是国资牵头坐庄,几家规模较大的长租公寓参与分食,才能将蛋壳的风险消化于无形,我们拭目以待。

-- END --

© Copyright

作者:檀扒爷 编辑:景枫

图片:来源于网络,侵删

叶檀财经作品 | 尽情分享朋友圈

转载合作、成为会员、课程咨询等

请联系微信:ytcj0012

喜欢,记得点个赞/在看哟