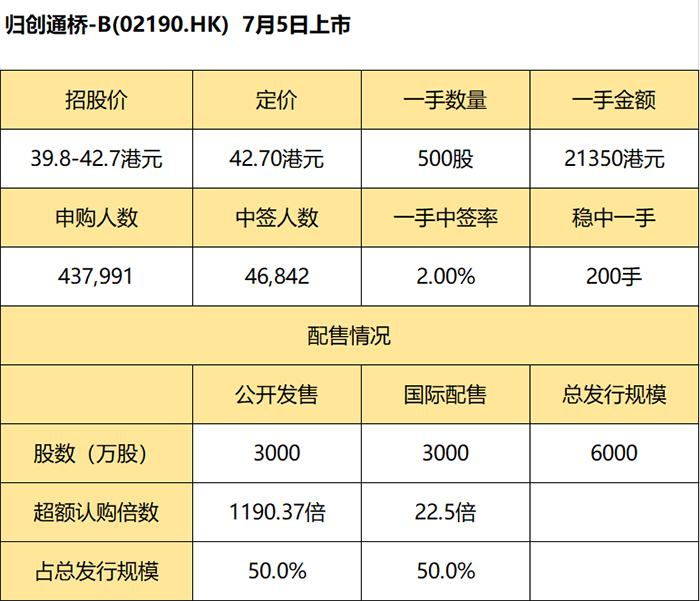

7月2日消息,归创通桥-B公布招股结果,拟发行6000万股股份,每股定价42.7元,每手500股,一手中签率2%,认购200手稳中一手。股份预期将于7月5日挂牌上市上市。

老虎资讯整理相关数据如下:

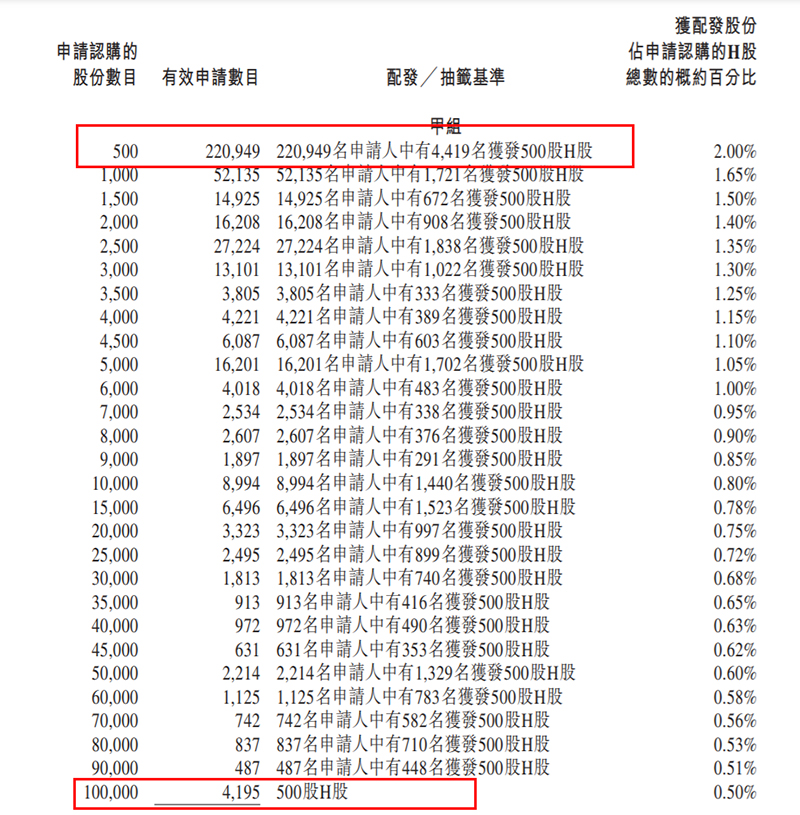

分配结果:

甲组每手500股,一手中签率2%,认购200手稳中一手。

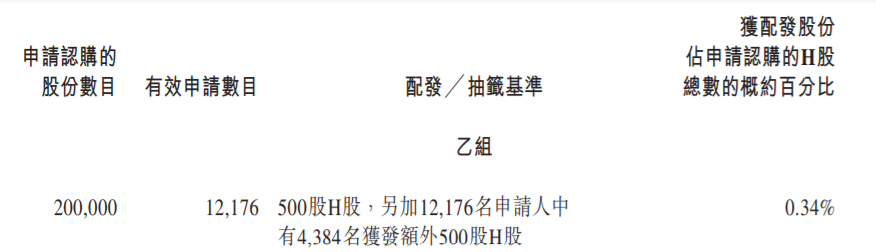

乙组头为400手,获配500股。

公司简介

公司是中国神经和外周血管介入医疗器械市场的领导者。作为一家以自主研发及制造能力、专有技术平台及经良好往绩记录证实的商业化能力为支撑,并由经验丰富的管理团队带领的综合医疗器械公司,公司为中国及海外的医生和患者提供治疗及应对神经和外周血管疾病的医疗器械。公司目前的治疗领域包括急性缺血性脑卒中(AIS)、颅内动脉瘤、颈动脉狭窄、外周动脉和静脉疾病及透析相关疾病。

根据弗若斯特沙利文的资料,公司拥有22款获批产品及候选产品,在中国的国内参与者中,公司拥有最全面的外周血管介入产品组合,涵盖支架、球囊、导管和滤器等全系列动脉和静脉产品。此外,公司的产品组合亦包括两款血管闭合装置候选产品,使公司成为国内首家开发出血管闭合装置候选产品的医疗器械公司。自2012年创立以来,公司已系统、全面地开发出45款产品及候选产品组合,涵盖神经及外周血管器械市场及血管闭合装置市场,这些市场都存在渗透率严重不足且发展迅速的特点。公司的两款核心产品是蛟龙颅内取栓支架和UltrafreeTM药物洗脱PTA球囊扩张导管(Ultrafree DCB),这两款核心产品已在中国实现商业化,且公司正在对这两款核心产品展开进一步研发。

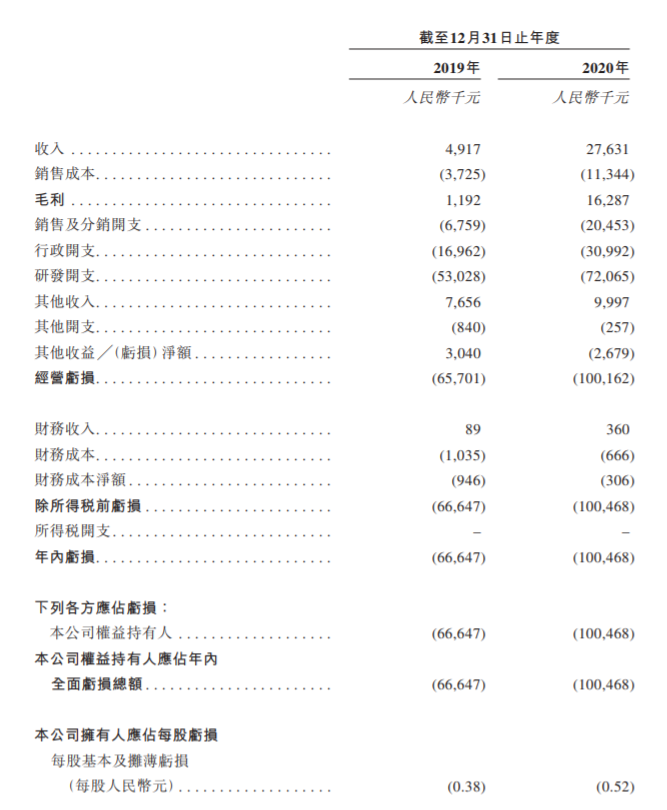

财务资料显示,于2019年及2020年,实现收入分别为人民币491.7万元及2763.1万元;净亏损分别为约人民币6664.7万元及1亿元。经营亏损的绝大部分是由公司的销售及分销开支、研发开支以及与持续经营相关的行政开支所产生的成本所致。

此外,将于2021年继续产生巨额亏损,原因是公司继续大力投资研发活动,以扩大对候选产品的开发及寻求候选产品的监管批准。

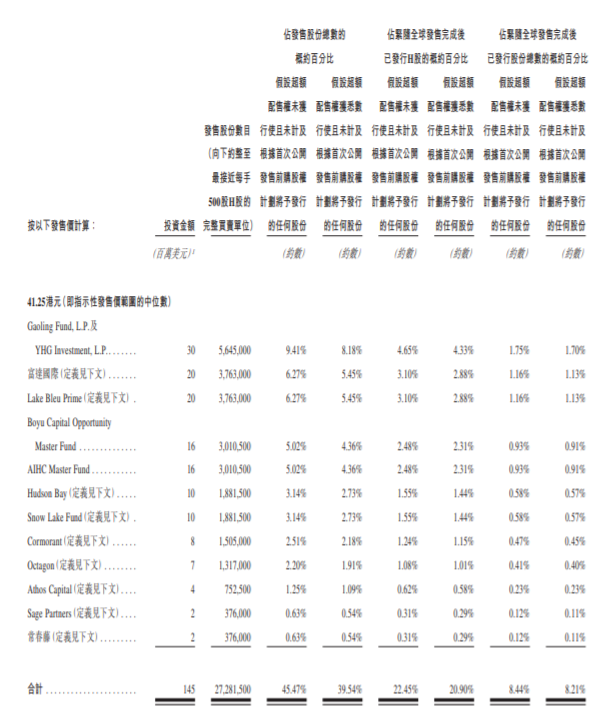

公告称,公司已与12位基石投资者订立基石投资协议,基石投资者已同意在若干条件的规限下,按发售价认购以总金额1.45亿美元可购买的一定数目的发售股份。

据公司所深知,除AIHC、Cormorant、Hudson Bay、Lake Bleu Prime及 Octagon均为公司现有股东或彼等的紧密联系人外,各基石投资者均为独立第三方且并非公司的关联人士。其中,Gaoling Fund, L.P.及 YHG Investment, L.P、富达国际、Lake Bleu Prime、Boyu Capital Opportunity Master Fund、AIHC Master Fund 、Hudson Bay及Snow Lake Fund认购额分别为3000万美元、2000万美元、2000万美元、1600万美元、1600万美元、1000万美元及1000万美元。

假设超额配售权未获行使且假设发售价为每股股份41.25港元,全球发售净筹约23.14亿港元。约12.5%将被分配予蛟龙颅内取栓支架的持续研发、生产及商业化;约24.5%将被分配予核心产品Ultrafree DCB的持续研发、生产及商业化; 约11.0%将被分配予其他5款主要产品的持续研发、生产及商业化;约40.0%将被分配予其他38款产品及在研管线,以便开发产品组合以提供全线解决方案。约3.0%将分配予进一步升级研发设施;约4.0%被分配用于潜在战略收购、投资、授权引进或合作;及约5.0%将用于营运资金及一般公司用途。