1、 美国ETF市场概况:资产规模领跑全球,交易方式不断创新

美国拥有全球最为成熟的ETF市场。1)规模方面,据美国投资公司协会(ICI)统计,截至2022年在美国交易的ETF的总资产为6.5万亿美元。2)流动性方面, 2013年1月至2023年7月12日通过ETF累计净流入美股的资金量达20,517亿美元。3)在美国交易的ETF投资标的范围包含权益、固定收益、大宗商品、货币及另类资产等。截至2023年4月,据美国投资公司协会(ICI)统计,权益型ETF、固定收益型ETF、大宗商品型ETF资产规模占比分别为77.93%、19.56%及2.06%。4)从基金管理人角度看,以截至6月19日ETF资产规模角度衡量,Blackrock、Vanguard和State Street Global分别以32.8%、29.2%及13.8%的市场份额位列前三。

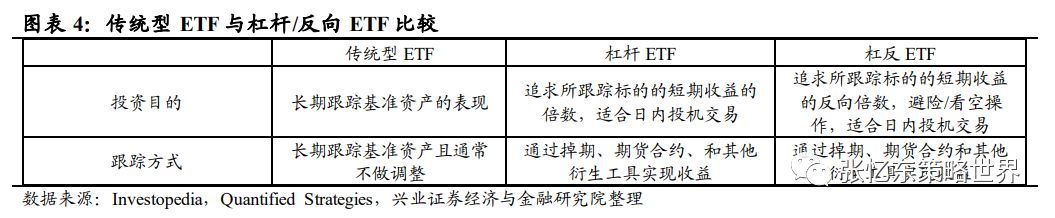

随着美国ETF市场的创新,其交易方式向杠杆、反向、杠反模式延申。杠杆/反向/杠反ETF追踪的资产包括权益、大类资产及另类资产等。

杠杆ETF为投资人提供其追踪标的的每日收益的一定正向倍数。

反向ETF为投资人提供其所追踪标的的每日表现的反向回报。

杠杆反向ETF (也称“杠反”ETF)为投资人提供其追踪标的的每日收益的反向倍数回报。通常通过使用掉期、期货合约和其他衍生工具来实现收益。

大多杠杆/反向ETF每日重置其杠杆,此类ETF的设计旨在实现“重置”周期范围的既定目标。长期持有该类资产的风险极高,只有持有时间与“重置”周期时间长度相匹配才能发挥作用。此外,由于杠杆ETF面临杠杆损耗、融资利息和交易费用等费用损耗,因此它们在较长时间段内(数周、数月或数年)的表现将很大程度地背离其跟踪的基准资产的表现。

2、 权益型ETF:美国市场最为主流的ETF板块

权益型ETF是最为主流的ETF。据Blackrock统计,2023年一季度,在美国交易的权益型ETF的资产管理规模占美国股票市场的资产管理规模比例为12.7%,远超欧洲的7.8%和亚太地区的4.1%。截至5月5日,美国共有2236只权益型ETF,在各类ETF中数量最多。细分来看,权益型ETF的标的资产包括大盘股指、中盘股指、小盘股指及特定行业等。

3、固定收益型ETF:投资种类丰富

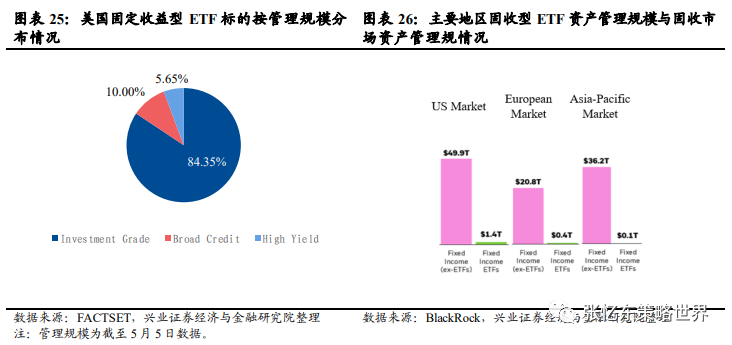

截至5月5日,共584只固定收益型ETF基金在美国上市交易,固收型ETF的标的包括投资级公司债及投资级政府债、高收益级公司债等。据Blackrock统计,2023年一季度,美国固收型ETF规模为1.4万亿美元,占美国固收市场规模比例为2.7%,高于欧洲的1.7%和亚太市场的0.3%。

4、大宗商品型ETF

截至5月5日,美国共有113只跟踪大宗商品的ETF基金,标的资产细分为有色金属、能源、农产品等。

5、货币型ETF

截至5月5日,美国共有22只货币型ETF,其跟踪的标的包括美元、人民币、欧元等。货币型ETF通过外汇衍生品、买卖以标的币种计价的短期债券等方式获得收益。

6、另类资产ETF:产品创新层出不穷

随着美国ETF市场不断创新,其投资标的种类也进一步延伸到另类资产,截至5月5日,美国共有50只另类资产ETF,另类资产型ETF的投资标的包括VIX指数期货、息差、宏观市场等,上述50只另类资产型ETF中有11只ETF的标的涉及VIX指数,数量上占比22%。VIX指数(芝加哥期权权交易所波动率指数),又被称作恐慌指数,反映未来30日的预期年化波动率。由于VIX指数本身不可以交易,因此衍生出恐慌指数ETF。

风险提示:全球经济增速下行;美联储货币政策收缩风险;大国博弈风险

—●●●●—

报告正文

—●●●●—

1、美国ETF市场概况:资产规模领跑全球,交易方式不断创新

ETF(交易型开放式指数基金)是一种在交易所上市交易且基金份额可变的开放式基金。其同时结合封闭式和开放式基金的运作特点,即投资者可以通过在二级市场以市场价格买卖ETF基金份额,也可以向基金管理公司申请或赎回基金份额。

就规模方面看,据美国投资公司协会(ICI)统计,截至2022年在美国交易的ETF的总资产为6.5万亿美元,资产规模领跑全球。

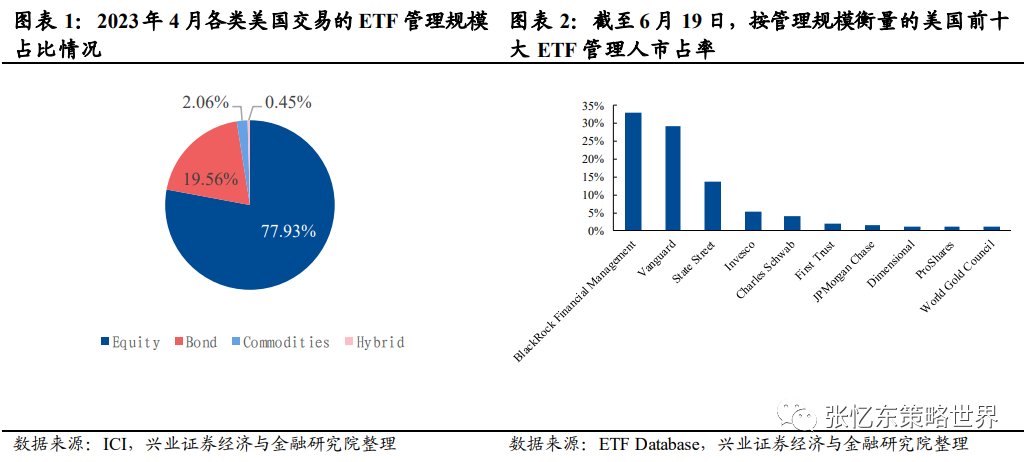

在美国交易的ETF投资标的范围包含权益、固定收益、大宗商品、货币及另类资产等。截至2023年4月,据美国投资公司协会(ICI)统计,权益型ETF、固定收益型ETF、大宗商品型ETF资产规模占比分别为77.93%、19.56%及2.06%。

从基金管理人角度看,以截至6月19日ETF资产规模角度衡量,Blackrock、Vanguard和State Street Global分别以32.8%、29.2%及13.8%的市场份额位列前三。

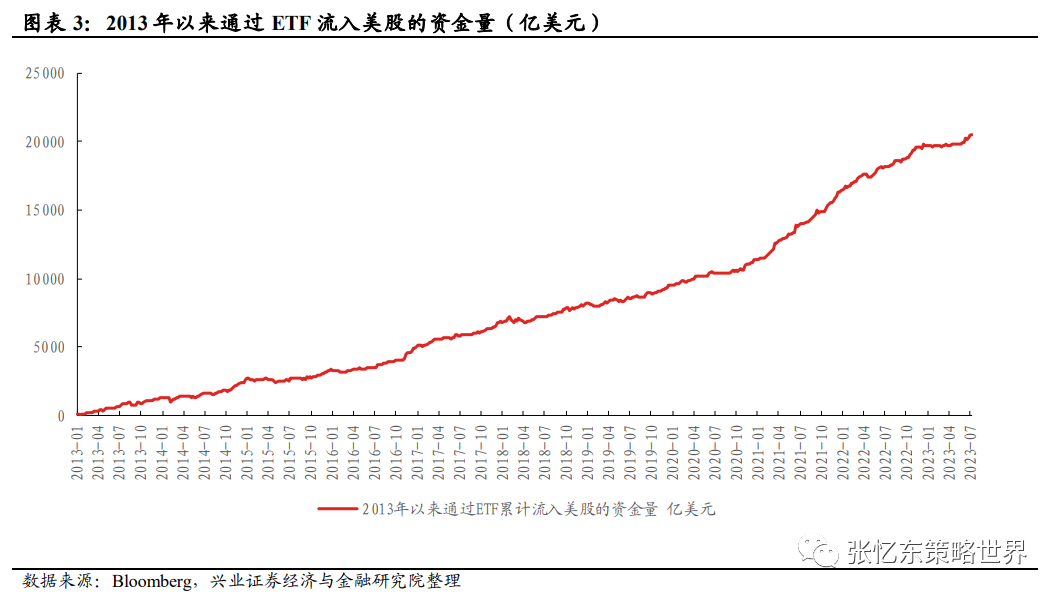

流动性层面,资金持续流入美股ETF,2013年1月至2023年7月12日通过ETF累计净流入美股的资金量达20,517亿美元,根芝加哥交易所统计数据,2023年6月在美国交易的ETF日均交易金额达1,503亿美元。

随着美国ETF市场不断创新,其交易方式不断丰富,除了传统的长期跟踪基准资产的表现外,其交易方式也不断向杠杆、反向、杠杆/反向模式延伸。

杠杆ETF为投资人提供其追踪标的的每日收益的一定正向倍数。大多数杠杆ETF的重置周期为每日重置。例如,一个2x(两倍)杠杆ETF提供两倍于其追踪标的的每日收益。

反向ETF为投资人提供其所追踪标的的每日表现的反向回报。反向ETF的重置周期也往往是每日重置。反向ETF通常被认为是投资者从下行市场中获利或对冲风险敞口的一种方式。

杠杆反向ETF (也称“杠反”ETF) 为投资人提供其追踪标的的每日收益的反向倍数回报。例如,3x(三倍)杠杆的反向ETF寻求提供跟踪标的的每日表现的三倍反向回报。

与传统etf一样,杠杆/反向ETF追踪的标的证券资产包括权益、大类资产及另类资产等。杠反ETF通常通过使用掉期、期货合约和其他衍生工具来实现收益。

反向ETF相对于做空的关键优势在于1)损失有限。不同于做空,购买反向ETF的最大损失仅限于投资金额。2)反向ETF门槛较做空更低。由于做空交易需要靠保证金完成,即通过保证金从经纪人那里获得贷款。然而某些类型的账户不被允许进行卖空交易,例如个人退休账户(IRA保证金账户)不允许借入资金。但反向ETF则能够帮助投资人达成类似的目的。

大多数杠杆/反向ETF每日重置其杠杆,部分产品为每月重置。“重置”机制意味着此类ETF的设计旨在实现“重置”周期范围的既定目标。鉴于杠杆/反向ETF“重置”机制,长期持有该类资产的风险极高,只有持有时间与“重置”周期时间长度相匹配才能发挥作用。

2、权益型ETF:美国市场最为主流的ETF板块

2.1、在美国交易的权益型ETF概况

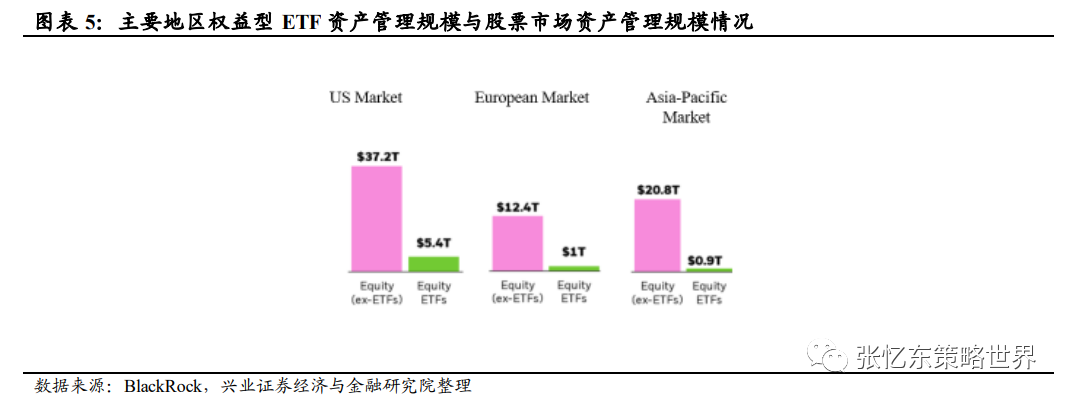

根据BlackRock的统计,2023年一季度,在美国交易的权益型ETF资产规模占美国股票市场资产规模的12.7%,远高于欧洲地区的7.8%和亚太地区的4.1%。

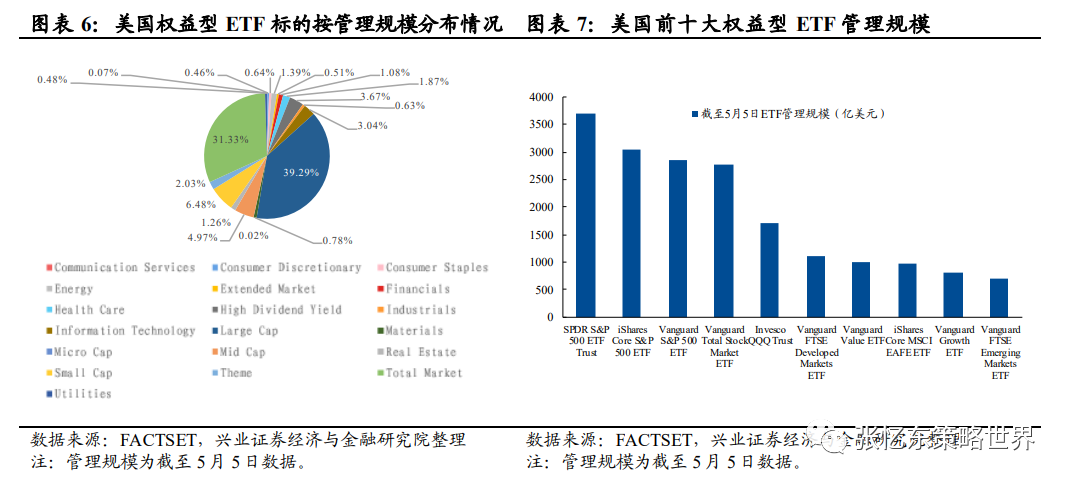

权益型ETF目前依旧是美国市场上最为主流的ETF。据Factset数据,截至5月5日,美国共有2236只权益型ETF,在各类ETF中数量最多。细分来看,权益型ETF的标的资产包括大盘股指、中盘股指、小盘股指及特定行业等。

2.2、按市值分类的权益型ETF概览

美国权益ETF按投资风格可分为跟踪大盘股指数、中盘股指数、小盘股指数等。

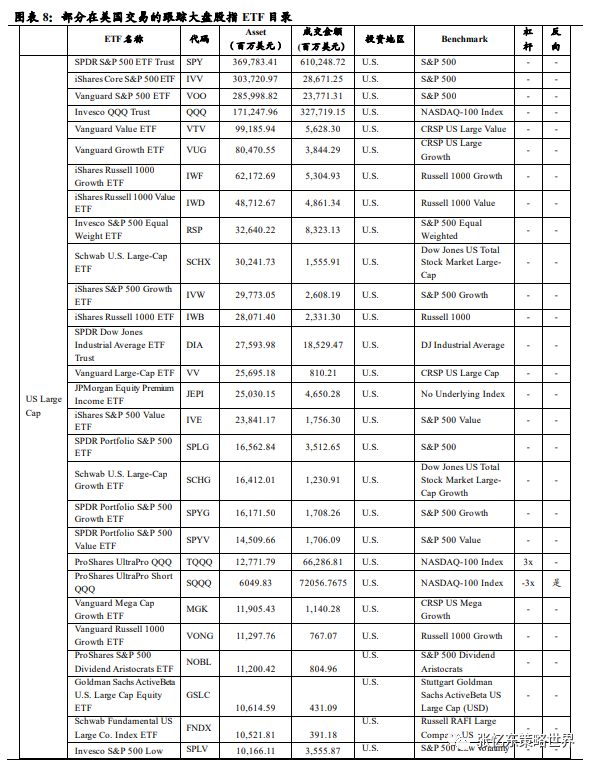

2.2.1、大盘股指权益型ETF概览

大盘股指数ETF所跟踪的指数包含标普500指数、纳斯达克100指数、罗素1000指数及道琼斯工业平均指数等。例如,

SPDR S&P 500 ETF Trust(代码:SPY)作为跟踪标普500指数ETF的代表,截止5月5日,其资产规模为3,697.83亿美元,该ETF是美国历史上第一个ETF,成立于1993年,也是全球规模最大的ETF,费用率为0.0945%。

Invesco QQQ Trust(代码:QQQ),作为跟踪纳斯达克100指数ETF中知名度较高的一只ETF,成立于1999年,截止5月5日,其资产规模为1,712.48亿美元,费用率为0.2%。

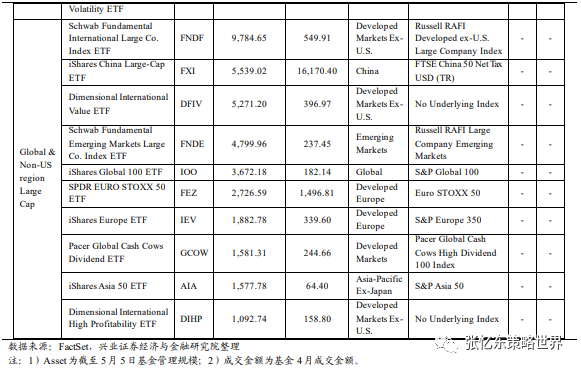

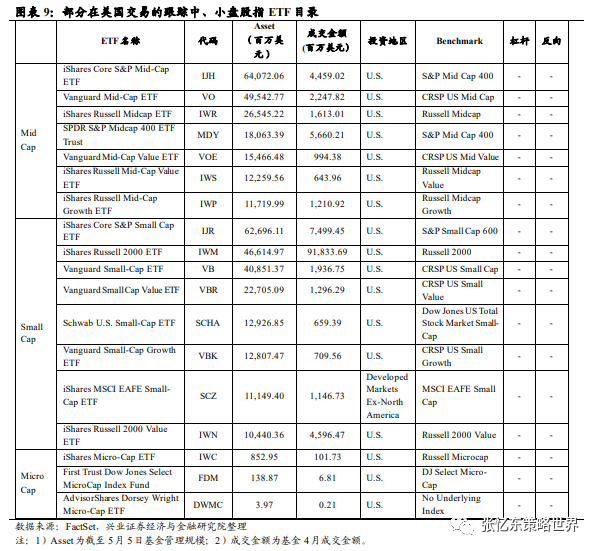

2.2.2、中、小盘股指权益型ETF概览

跟踪中盘股ETF所跟踪的指数包含S&P Mid Cap 400、CRSP U.S. Mid Cap Index及Russell Midcap等。

iShares Core S&P Mid-Cap ETF(代码:IJH)跟踪S&P Mid Cap 400,费用率0.05%。

Vanguard Mid-Cap ETF(代码:VO)跟踪CRSP U.S. Mid Cap Index,费用率0.04%。截止2023年5月31日,该ETF成分股的市值中位数为231亿美元。

iShares Russell Midcap ETF(代码:IWR)跟踪Russell Midcap,费用率0.18%。Russell Midcap是Russell 1000 Index的子指数,其涵盖Russell 1000 Index中市值最小的大约800家公司。

跟踪小盘股ETF所跟踪的指数包含S&P Small Cap 600、Russell 2000等。

iShares Core S&P Small Cap ETF(代码:IJR),跟踪S&P Small Cap 600,费用率0.06%。

iShares Russell 2000 ETF(代码:IWM),跟踪Russell 2000,费用率0.19%。

2.3、按风格分类的权益型ETF概览

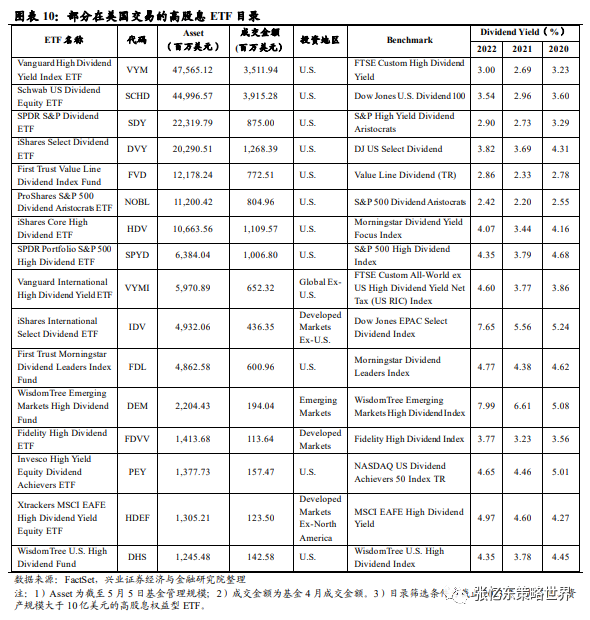

2.3.1、侧重高股息的权益型ETF

部分美国权益型ETF也聚焦于高股息标的,例如

ProShares S&P 500 Dividend Aristocrats ETF(代码:NOBL)旨在跟踪高股息的美国大盘股。其投资于标普500指数的成分股中至少在过去25年连续提高年度股息支付(dividend payment)的标的。

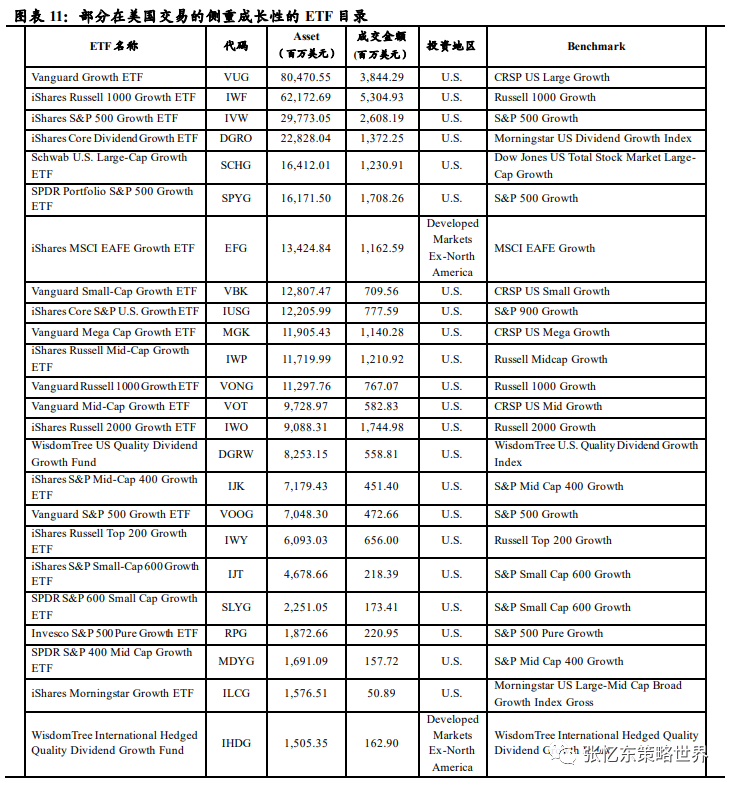

2.3.2、侧重成长性的权益型ETF

部分美国权益型ETF聚焦于标的成长性,例如,

Vanguard Growth ETF(代码:VUG),费用率0.04%,为侧重成长性的权益型ETF中规模最大的一只,该ETF跟踪 CRSP US Large Growth 指数,该指数基于过去三年每股收益(EPS)、每股销售额(PS)等指标筛选美国大盘股中具有高成长性的标的。

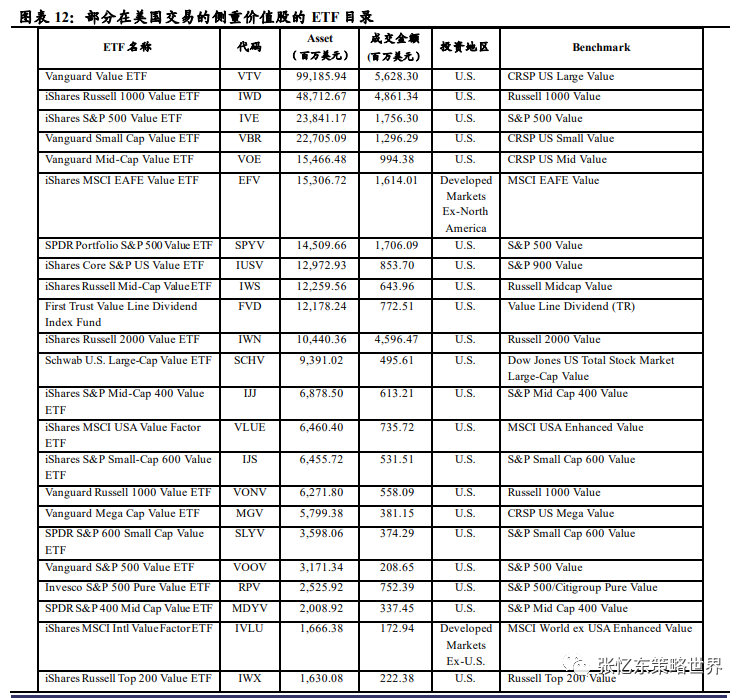

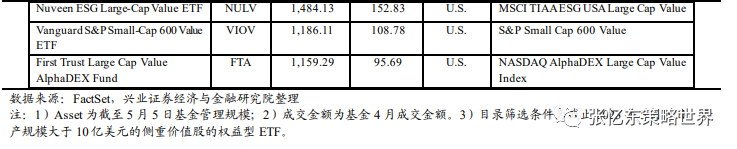

2.3.3、侧重价值的权益型ETF

部分美国权益型ETF聚焦于价值股,例如

Vanguard Value ETF(代码:VTV),作为聚焦价值股ETF中规模最大的一只,费用率0.04%,跟踪CRSP US Large Value 指数,该指数基于P/B、P/E、股息对价格比率等指标筛选美国大盘股中的价值股。

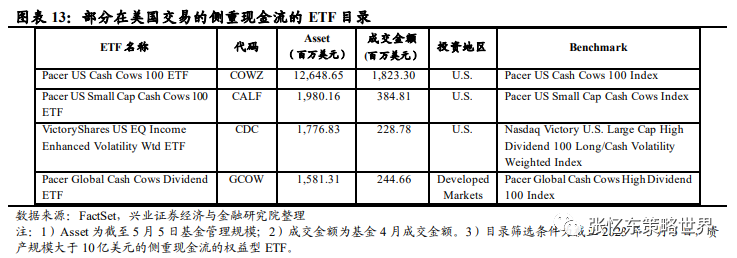

2.3.4、侧重现金流的权益型ETF

部分美国权益型ETF聚焦于有高自由现金流收益率的标的,例如

Pacer US Cash Cows 100 ETF(代码:COWZ)旨在跟踪自由现金流强劲、资产负债表健康的美国公司,其筛选标准为1)筛选Russell 1000 Index中过去12个月自由现金流收益率最高的100家公司;2)按照自由现金流对以上100家公司加权。

2.4、按行业分类的权益型ETF概览

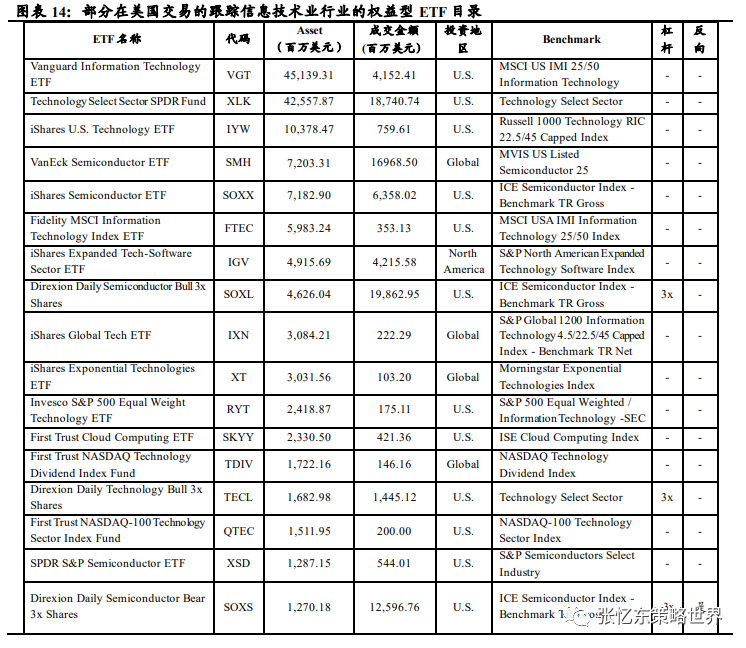

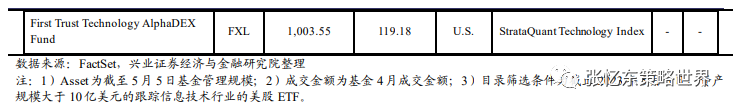

2.4.1、信息技术行业权益型ETF

信息技术行业权益型ETF的跟踪标的不仅包含类似Technology Select Sector的行业指数,也不乏有聚焦云计算、半导体板块的ETF。

资产规模前三大ETF:从截至5月5日资产规模角度衡量,跟踪信息技术业(Information Technology)的ETF中Vanguard Information Technology ETF、Technology Select Sector SPDR Fund、iShares U.S. Technology ETF分别以451.39亿美元、425.58亿美元及103.78亿美元位列前三。其中,资产规模最大的Vanguard Information Technology ETF(代码:VGT),跟踪MSCI US IMI/Information Technology 25/50,费用率0.10%。该ETF也是目前在美国交易的行业权益型ETF中资产规模最大的一只。

侧重云计算板块的ETF:First Trust Cloud Computing ETF(代码:SKYY),聚焦于云计算板块的标的,跟踪ISE Cloud Computing Index,费用率0.60%。ISE Cloud Computing Index的成分股涵盖了65家云计算板块的公司。

侧重半导体板块的ETF:

VanEck Semiconductor ETF(代码:SMH),跟踪MVIS US Listed Semiconductor 25,费用率0.35%,重仓股有英伟达(NVDA)、台积电(TSM)、博通(AVGO)、阿斯麦(ASML)、德州仪器(TXN)等。

iShares Semiconductor ETF(代码:SOXX),跟踪ICE Semiconductor Index - Benchmark TR Gross,费用率0.35%,重仓股有英伟达(NVDA)、博通(AVGO)、超威半导体(AMD)、英特尔(INTC)、德州仪器(TXN)等。

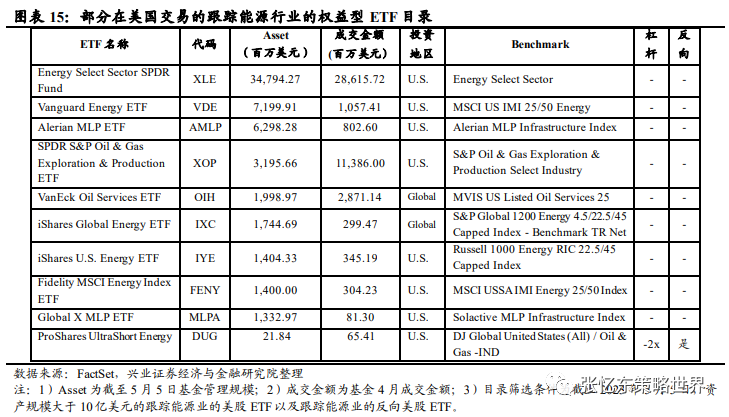

2.4.2、能源行业权益型ETF

美股能源业ETF不仅有跟踪能源板块行业指数的ETF,也包含侧重油气勘探与生产板块、能源业基础设施板块等细分板块的ETF。

资产规模前三大ETF:从截至5月5日资产规模角度衡量,跟踪能源业(Energy)的ETF中Energy Select Sector SPDR Fund、Vanguard Energy ETF及Alerian MLP ETF分别以347.94亿美元、72.00亿美元及62.98亿美元位列前三。其中,Energy Select Sector SPDR Fund(代码:XLE),追踪 Energy Select Sector Index,费用率0.10%。XLE追踪美国大盘能源股,据基金一季报披露,XLE共持股23只,石油、天然气和消耗性燃料行业权重91.35%,能源设备与服务行业权重占比8.65%。

侧重油气勘探与生产板块的ETF:SPDR S&P Oil & Gas Exploration & Production ETF(代码:XOP),跟踪S&P Oil & Gas Exploration & Production Select Industry 指数,费用率:0.35%,重仓股有西南能源(SWN)、SM ENERGY(SM)、安特罗资源(AR)等。

侧重能源业基础设施板块的ETF:Alerian MLP ETF(代码:AMLP),其跟踪Alerian MLP Infrastructure Index (AMZI),费用率0.85%。Alerian MLP Infrastructure Index (AMZI)主要涵盖能源基础设施板块的公司,重仓股有Plains All American Pipeline(PAA)、麦哲伦油气(MMP)、企业产品伙伴(EPD)等,此类公司主要是能源业的中游企业。

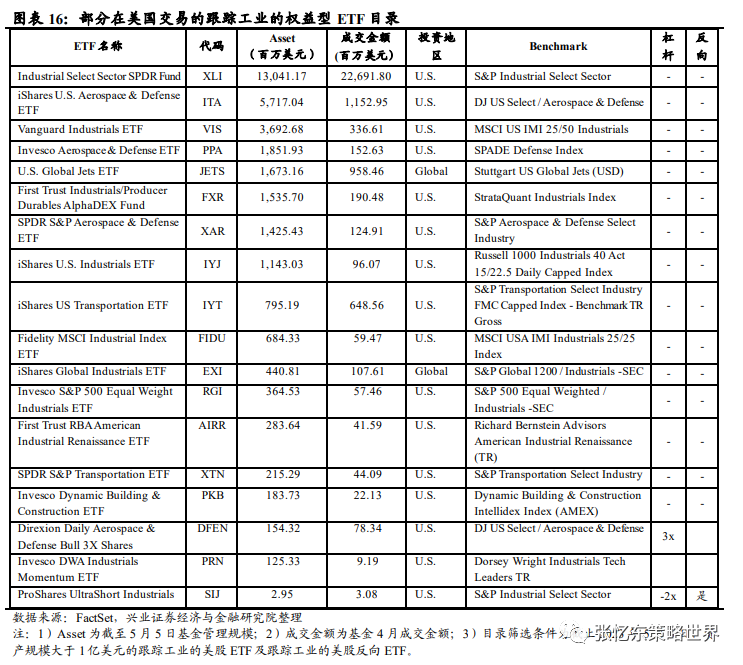

2.4.3、工业权益型ETF

工业权益型ETF包含跟踪工业行业指数的ETF以及侧重工业细分板块,例如国防设备板块、运输板块的ETF。

资产规模前三大ETF:从截至5月5日资产规模角度衡量,跟踪工业(Indudtrials)的ETF中,Industrial Select Sector SPDR Fund、iShares U.S. Aerospace & Defense ETF及Vanguard Industrials ETF分别以130.41亿美元、57.17亿美元及36.93亿美元位列前三。其中,Industrial Select Sector SPDR Fund(代码:XLI),跟踪industrial sector of the S&P 500 Index,费用率0.10%。XLI资产规模是第二大工业ETF(iShares U.S. Aerospace & Defense ETF,代码:ITA)资产规模的2倍多。

侧重国防设备板块的ETF:

iShares U.S. Aerospace & Defense ETF(代码:ITA),费用率0.39%。ITA聚焦国防设备的美国公司,且偏爱龙头公司。截至6月30日,ITA重仓股有雷神技术(RTX)、波音(BA)、洛克希德马丁(LMT)、TransDigm Group Inc (TDG)、HOWMET AEROSPACE(HWM)。

Invesco Aerospace & Defense ETF(代码:PPA),费用率0.58%,跟踪 SPADE Defense Index,该指数成分股为从事美国国防、国土安全和航空航天业务的开发、制造、运营和支持的公司。PPA重仓股有波音(BA)、雷神技术(RTX)、诺斯罗普-格鲁曼(NOC)等。

SPDR S&P Aerospace & Defense ETF(代码:XAR),费用率0.35%,跟踪S&P Aerospace & Defense Select Industry 指数,重仓股有TRANSDIGM(TDG)、BWX TECHNOLOGIES(BWXT)、海科航空(HEI)等。

侧重运输板块的ETF:iShares US Transportation ETF(代码:IYT),费用率0.39%,跟踪S&P Transportation Select Industry FMC Capped Index - Benchmark TR Gross 指数,重仓股有联合包裹服务(UPS)、联合太平洋(UNP)及优步(UBER)等。

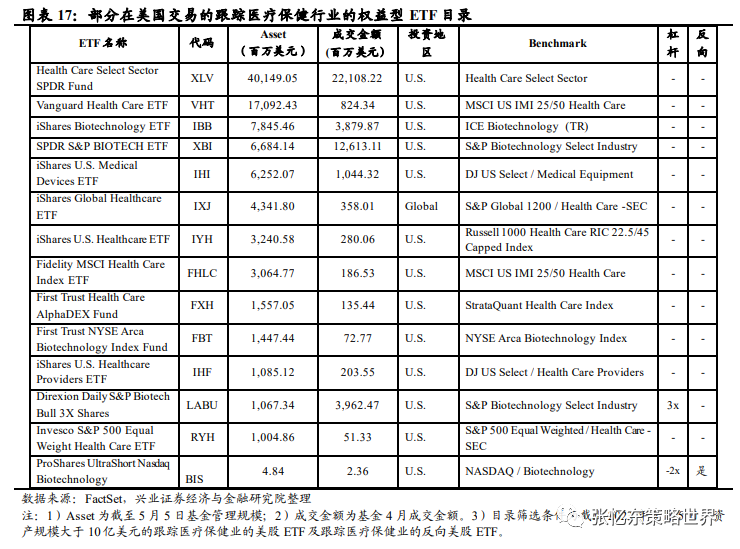

2.4.4、医疗保健业权益型ETF

医疗保健业ETF涵盖以行业指数作为跟踪标的的ETF及侧重如医疗器械细分板块的ETF。

资产规模前三大ETF:从截至5月5日资产规模角度衡量,跟踪医疗保健业(Health Care)的ETF中Health Care Select Sector SPDR Fund、Vanguard Health Care ETF及iShares Biotechnology ETF分别以401.49亿美元、170.92亿美元及78.45亿美元位列前三。其中,Health Care Select Sector SPDR Fund(代码:XLV),跟踪指数Health Care Select Sector Index,费用率0.10%。据XLV一季报,其持有65只股票,跟踪美国大盘医疗保健业股票,重仓股有UnitedHealth Group Incorporated、Johnson & Johnson 及AbbVie Inc.等。

侧重医疗器械板块的ETF:iShares U.S. Medical Devices ETF(代码:IHI),费用率0.39%,跟踪DJ US Select / Medical Equipment 指数。该ETF重仓股有赛默飞世尔科技(TMO)、雅培(ABT)及美敦力(MDT)等。

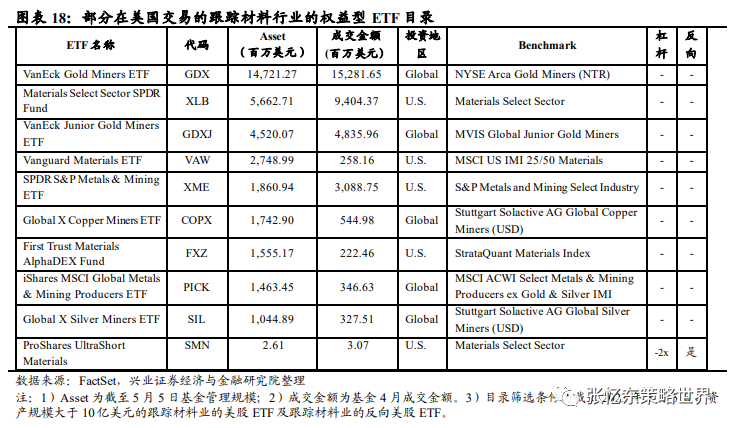

2.4.5、材料业权益型ETF

材料业权益型ETF涵盖以材料业指数为跟踪标的的ETF,此外材料业ETF以侧重金矿开采板块的ETF为主。

资产规模前三大ETF:从截至5月5日资产规模角度衡量,跟踪材料业(Materials)的ETF中VanEck Gold Miners ETF、Materials Select Sector SPDR Fund及VanEck Junior Gold Miners ETF分别以147.21亿美元、56.63亿美元及45.20亿美元位列前三。

侧重金矿开采板块的ETF:

VanEck Gold Miners ETF(代码:GDX),追踪NYSE Arca Gold Miners Index ,管理费 0.53%。NYSE Arca Gold Miners Index 涵盖了全球主要从事金矿开采的上市公司。截至2023年5月31日,据GDX 披露,其持股数为48,由于其跟踪的指数为市值加权,因此其重仓股偏向NEWMONT CORP (9.12%)、BARRICK GOLD CORP (8.43%)、FRANCO-NEVADA CORP (7.89%)、AGNICO EAGLE MINES LTD (7.38%)等大市值黄金矿商,前十大重仓股权重合计为62.68%。由于黄金矿商股的股价对于金价波动较敏感,因此黄金股ETF的波动较跟踪实物黄金的ETF更大。

VanEck Junior Gold Miners ETF(代码:GDXJ),跟踪e MVIS Global Junior Gold Miners Index。GDXJ投资的是初级黄金矿商,这些公司一般处于新矿开发和勘探阶段,因此投资此类公司的风险较高。

2.4.6、通信服务业权益型ETF

通信服务业权益型ETF涵盖了以通信服务业行业指数为跟踪标的的ETF及侧重诸如传媒板块的细分板块的ETF。

资产规模前三大ETF:从截至5月5日资产规模角度衡量,跟踪通信服务业(Communication Service)的ETF中Vanguard Communication Services ETF、Fidelity MSCI Communication Services Index ETF及iShares Global Comm Services ETF分别以27.01亿美元、6.49亿美元及2.68亿美元位列前三。其中,Vanguard Communication Services ETF(代码:VOX)跟踪MSCI US Investable Market Communication Services 25/50 Index,主要跟踪大市值通讯服务业公司,根据基金2023年一季报数据,其持仓中大市值公司(Large Cap)占比为70.1%。前十大持仓股中包括Alphabet Inc.、Meta Platforms Inc.及Walt Disney Co.等公司。

侧重传媒板块的ETF:Invesco Dynamic Media ETF(代码:PBS),费用率0.63%,跟踪 Dynamic Media Intellidex Index (AMEX) 指数。其重仓股有奈飞(NFLX)、脸书(META)及WARNER BROS. DISCOVERY(WBD)等。

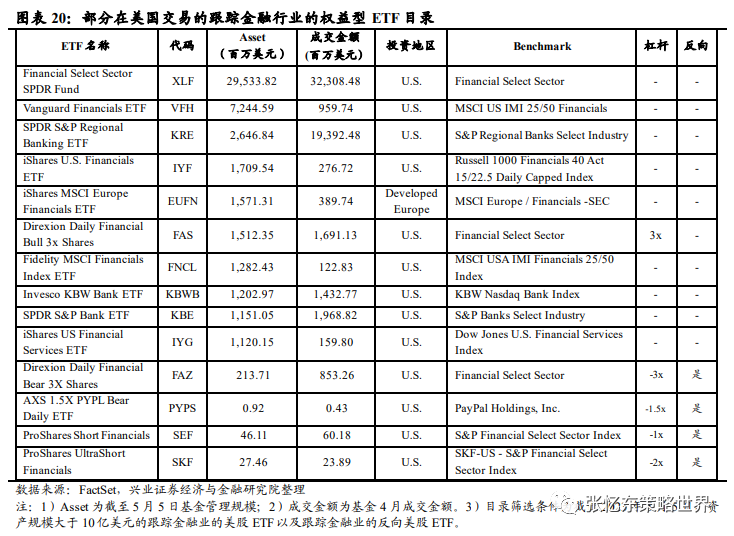

2.4.7、金融业权益型ETF

金融业权益型ETF所跟踪的标的包括金融业行业指数及聚焦银行板块的指数。

资产规模前三大ETF:从截至5月5日资产规模角度衡量,跟踪金融业(Financials)的ETF中Financial Select Sector SPDR Fund、Vanguard Financials ETF及SPDR S&P Regional Banking ETF分别以295.34亿美元、72.45亿美元及26.47亿美元位列前三。其中Financial Select Sector SPDR Fund(代码:XLF),跟踪Financial Select Sector Index,费用率0.10%。根据XLF 2023年一季报披露,其主要行业分布为金融服务业(33.24%)、银行(24.20%)、资本市场(21.92%)、保险(16.71%)及消费金融(3.92%)。

侧重区域银行板块的ETF:SPDR S&P Regional Banking ETF(代码:KRE),聚焦于区域性银行,其跟踪S&P Regional Banks Select Industry Index,费用率0.35%。

2.4.8、可选消费行业权益型ETF

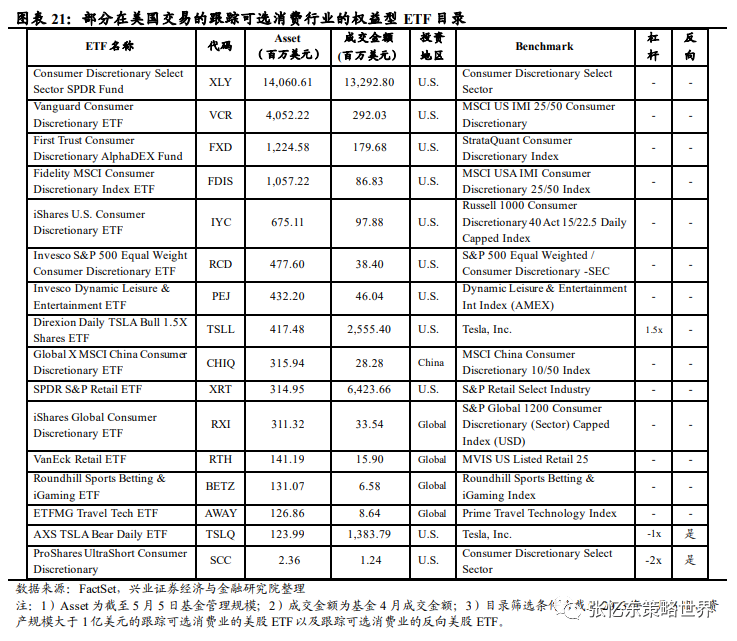

跟踪可选消费行业权益型ETF涵盖以可选消费行业指数为标的的ETF及侧重例如休闲娱乐板块、零售板块等细分板块的ETF。

资产规模前三大ETF:从截至5月5日资产规模角度衡量,跟踪可选消费行业(Consumer Discretionary)的ETF中Consumer Discretionary Select Sector SPDR Fund、Vanguard Consumer Discretionary ETF及First Trust Consumer Discretionary AlphaDEX Fund分别以140.61亿美元、40.52亿美元及12.25亿美元位列前三。其中,Consumer Discretionary Select Sector SPDR Fund(代码:XLY),跟踪Consumer Discretionary Select Sector Index(该指数涵盖标普500成分股中属于可选消费行业的公司),费用率为0.10%。据其2023年一季报披露,前十大持仓股中有Amazon.com Inc.、Tesla Inc.及Home Depot Inc.等公司。

侧重休闲娱乐板块的ETF:Invesco Dynamic Leisure & Entertainment ETF(代码:PEJ),费用率:0.55%,跟踪Dynamic Leisure & Entertainment Int Index (AMEX) 指数。该ETF重仓股有万豪国际(MAR)、金沙集团(LVS)及墨式烧烤(CMG)等。

侧重零售板块的ETF:SPDR S&P Retail ETF(代码:XRT),费用率0.35%,跟踪S&P Retail Select Industry 指数。其重仓股有CARVANA(CVNA)、利西亚车行(LAD)及BOOT BARN(代码:BOOT)等。

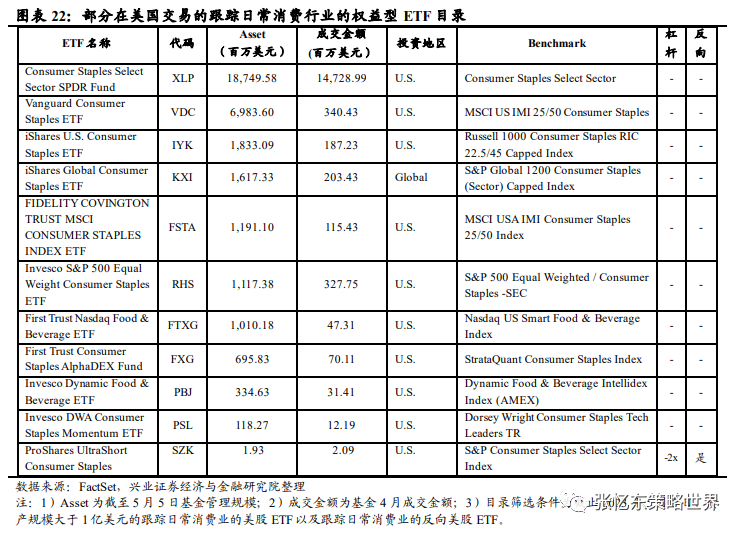

2.4.9、日常消费行业权益型ETF

资产规模前三大ETF:从截至5月5日资产规模角度衡量,跟踪日常消费行业(Consumer Staples)的ETF中Consumer Staples Select Sector SPDR Fund、Vanguard Consumer Staples ETF及iShares U.S. Consumer Staples ETF分别以187.50亿美元、69.84亿美元及18.33亿美元位列前三。

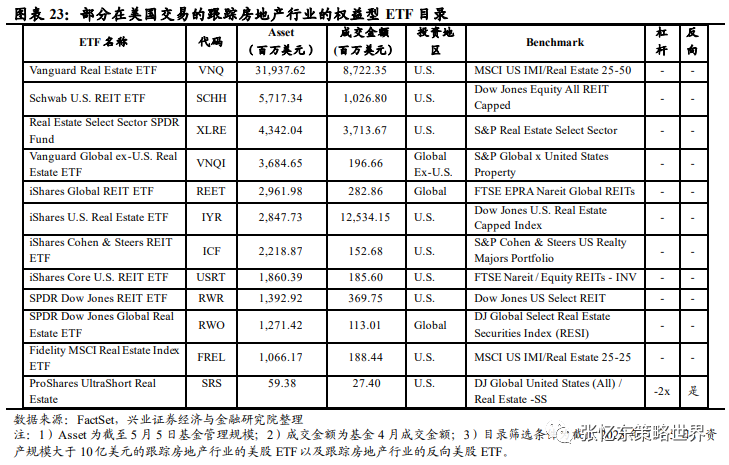

2.4.10、房地产业权益型ETF

资产规模前三大ETF:从截至5月5日资产规模角度衡量,Vanguard Real Estate ETF、Schwab U.S. REIT ETF及Real Estate Select Sector SPDR Fund分别以319.38亿美元、57.17亿美元及43.42亿美元位列前三。其中Vanguard Real Estate ETF(代码:VNQ),跟踪MSCI US Investable Market Real Estate 25/50 Index,费用率为0.12%。VNQ投资组合较多元化,涵盖Data Center REITs、医院、酒店及度假村、工业地产等。

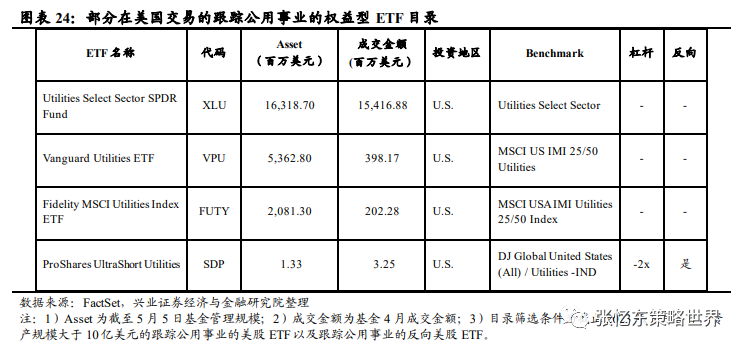

2.4.11、公用事业权益型ETF

资产规模前三大ETF:从截至5月5日资产规模角度衡量,跟踪公用事业(Utilities)的ETF中,Utilities Select Sector SPDR Fund、Vanguard Utilities ETF及Fidelity MSCI Utilities Index ETF分别以163.19亿美元、53.63亿美元及20.81亿美元位列前三。

3、固定收益型ETF:投资种类丰富

3.1、在美国交易的固定收益型ETF概况

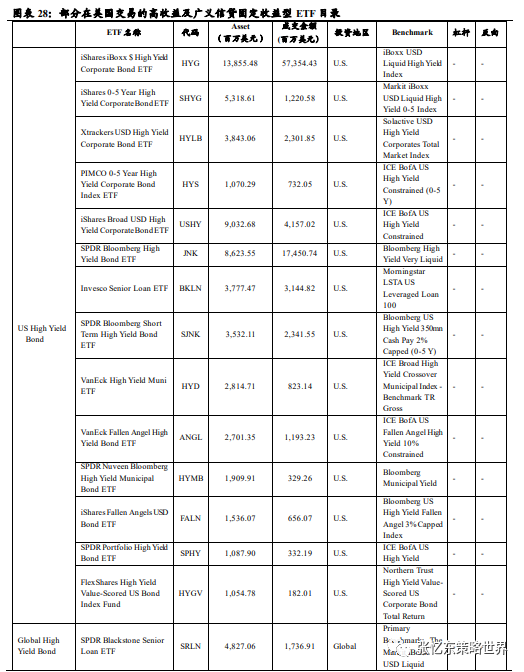

截至5月5日,共有584只固定收益型ETF基金在美国上市交易,细分来看,固定收益型ETF的标的包括投资级公司债及投资级政府债、高收益级公司债等。据Blackrock统计,2023年一季度,美国固定收益型ETF规模为1.4万亿美元,占美国固定收益市场规模比例为2.7%,高于欧洲的1.7%和亚太市场的0.3%。

美国固定收益型ETF投资种类涵盖国债、高收益债、投资级债等。

iShares 20+ Year Treasury Bond ETF(代码:TLT)作为美国长期国债ETF代表,费用率0.15%。截止2023年6月30日,其资产组合中20年+的美国国债市值占比为94.71%。

iShares Short Treasury Bond ETF(代码:SHV)是美国短期国债ETF,费用率0.16%。该ETF主要持有到期期限小于等于一年的美国国债。

Vanguard Intermediate-Term Corporate Bond ETF(代码:VCIT)作为主要投资于投资级公司债的ETF,跟踪Bloomberg U.S. 5-10 Year Corporate Bond Index,费用率0.04%。据基金一季报披露,按资产按债券评级分类为Aaa(0.1%)、Aa(4.2%)、A(42.3%)、Baa(53.4%)。

iShares iBoxx $ High Yield Corporate Bond ETF(代码:HYG)是主要投资于美国高收益公司债的ETF,即主要投资于BB级及以下的债券,其费用率为0.49%。

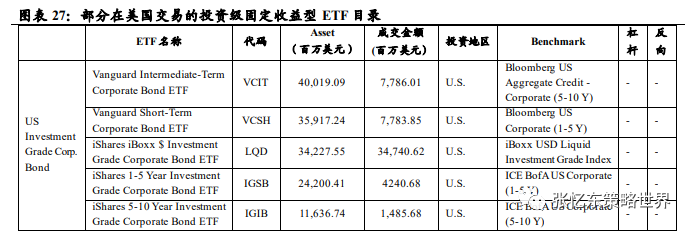

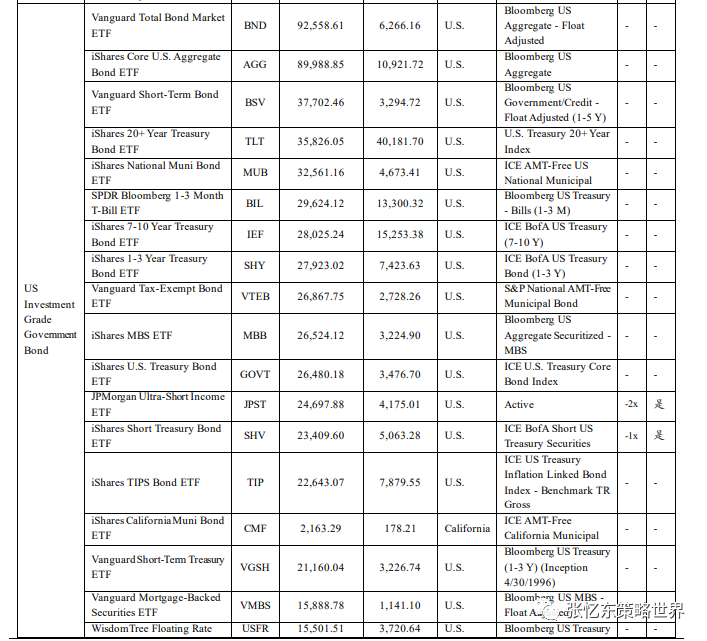

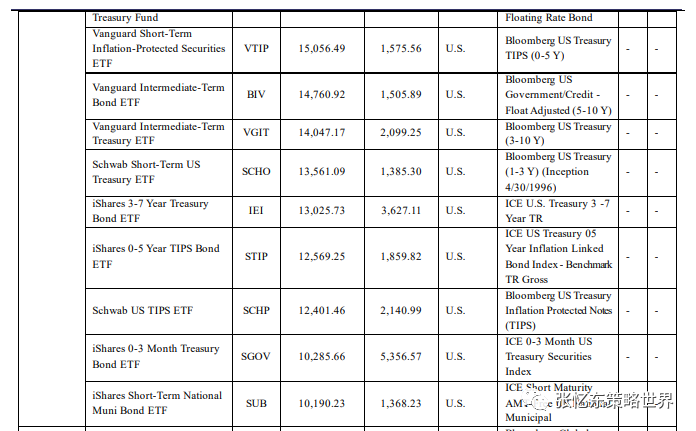

3.2、固定收益型ETF目录

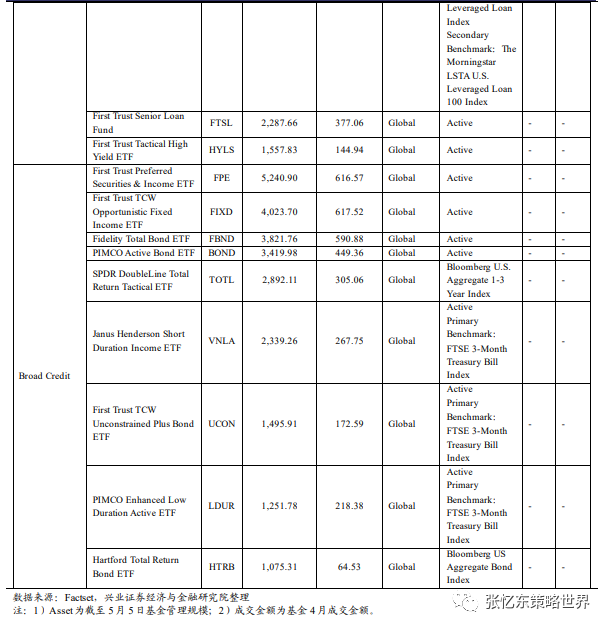

4、大宗商品型ETF

4.1、在美国交易的大宗商品型ETF概况

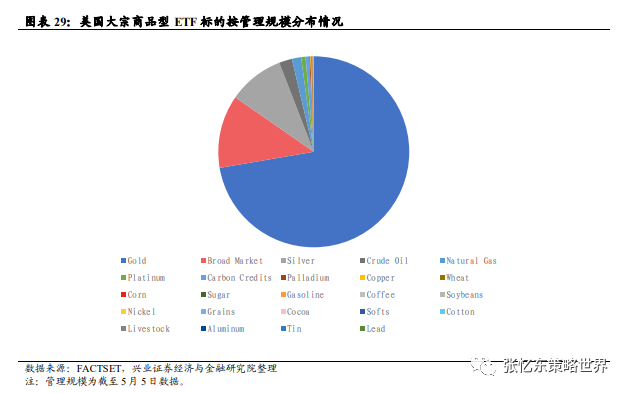

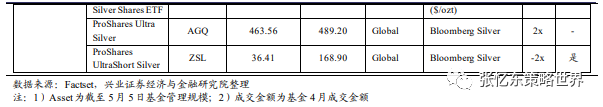

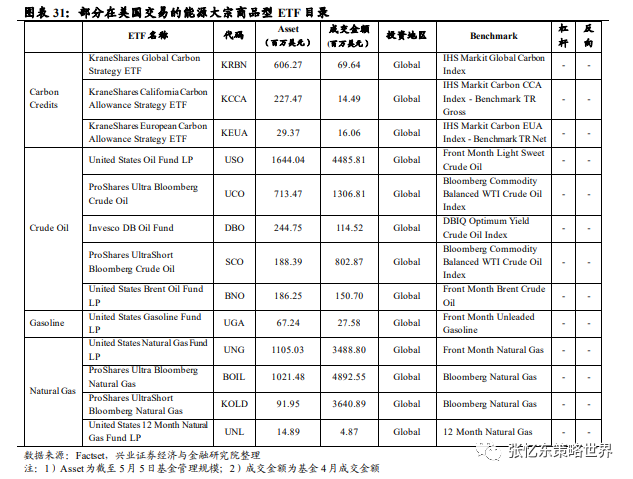

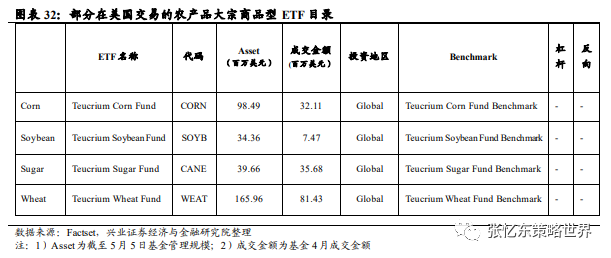

据FACTSET统计,截至5月5日,美国共有113只跟踪大宗商品的ETF基金,标的资产细分为有色金属、能源、农产品等。

侧重原油的ETF:

具有代表性的有原油ETF United States Oil Fund LP (代码:USO),这是目前全球规模最大的原油ETF,在纽交所上市,密切反应出WTI(西得克萨斯轻质原油)的价格波动。

侧重黄金的ETF:

黄金ETF SPDR Gold Shares (代码:GLD)是全球规模最大的黄金ETF,直接投资实物黄金,其净值根据LBMA PM黄金价格确定,因此GLD与现货黄金价格的关系十分密切,费用率(expense ratio)为0.4%。

与GLD类似的黄金ETF iShares Gold Trust(代码:IAU)由BlackRock于2005年发行,从产品结构角度而言,IAU与GLD并无显著差异,然而费用率仅为0.25%。

4.2、大宗商品型ETF目录

5、货币型ETF

5.1、在美国交易的货币型ETF概况

截至5月5日,美国共有22只货币型ETF,其跟踪的标的包括美元、人民币、欧元等。货币型ETF通过外汇衍生品、买卖以标的币种计价的短期债券等方式获得收益。

5.2、货币型ETF目录

6、另类资产ETF:产品创新层出不穷

6.1、在美国交易的另类资产ETF概况

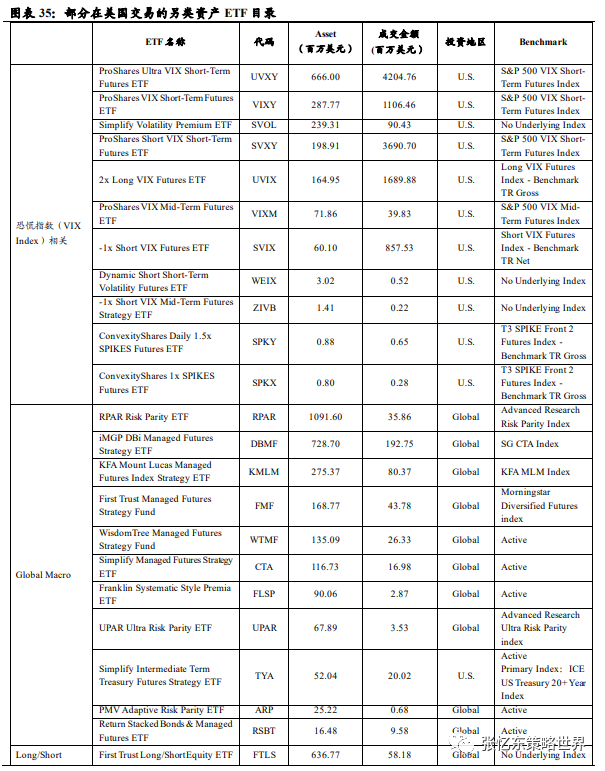

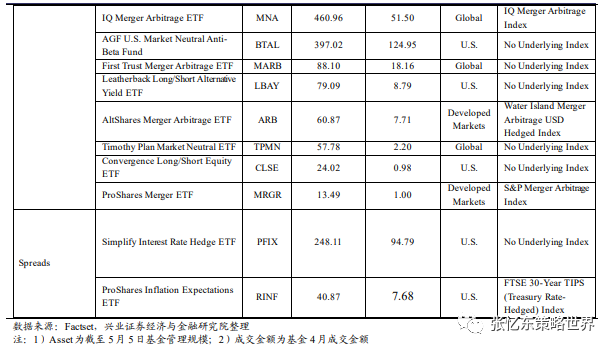

随着美国ETF市场不断创新,其投资标的种类也进一步延申到另类资产,截至5月5日,美国共有52只另类资产ETF,另类资产型ETF的投资标的包括VIX指数期货、息差、宏观市场(包含权益、债券、货币等多元化的投资组合)等

上述50只另类资产型ETF中有11只ETF的标的涉及VIX指数,数量上占比22%。VIX指数(芝加哥期权权交易所波动率指数),又被称作恐慌指数,反映未来30日的预期年化波动率。由于VIX指数本身不可以交易,因此衍生出恐慌指数ETF。

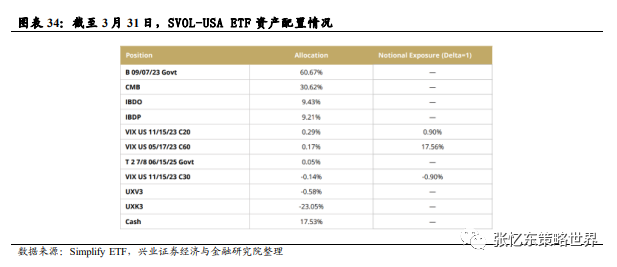

在跟踪VIX的ETF中,从资产规模角度来看,截至5月5日,ProShares Ultra VIX Short-Term Futures ETF(代码:UVXY)以6.66亿美元位列第一。恐慌指数ETF的资产配置方面,以SVOL-USA ETF为例,其配置结合做空短期到期的VIX指数期货及正向跟踪短期美国国债。

6.2、另类资产ETF目录

风险提示:大国博弈风险;美联储政策紧缩超预期;美国经济下行超预期。