还有两周,2021年就要结束了,站在年关回头看港股,无尽唏嘘。

年初高喊抢夺定价权,没想到定价权没抢成,港股反而成为大中华市场的风险释放池,比如说内房股的金融风险,几乎全被港股消纳。

从回报来看,今年截至当地时间12月16日,恒生科技指数回报率-30.9%,恒生指数回报率-13.79%,再次成为全球回报最差的资产之一。可以说,港股再次来到至暗时刻。

复盘历史,每次港股大幅破净,后面总会迎来大幅反弹,那么这一次,还在黑暗的港股,可以重见光明吗?

一、港股好难

近年来,随着港交所对上市规则的改革,越来越多新经济股选择在香港IPO。基本上中国人喜闻乐见的东西,都能在港股找到对应标的。

买手机有小米,玩游戏有腾讯,吃火锅有海底捞,喝奶茶有奈雪...有投资者说,你看,"中国版FAANG"、"中国版麦当劳"、“中国版星巴克”都在港股,这么性感的市场,还不快来?

然而,今年这些特色板块,几乎全部都出现了基本面的瑕疵甚至崩塌。假如一个投资者,年初看好中国的平台经济,大手一挥买入腾讯美团这些平台型公司,到了年底,资产起码要缩水20%。

互联网不行,那我们看看过去几年疯狂造富的教育行业。"双减"之后行业直接崩盘,跌了50%的,可以再跌50%,有些更直接跌穿每股现金价,让不少投资者速成学会了什么是估值陷阱。

捡便宜不行,那我们就抱团买贵的,增长故事没瑕疵的。物管板块历来是港股的头牌,确定性高,增长好,应该不会翻车了吧?没想到八月份之后,房地产的美元债事件爆发,母公司出事,子公司变了集资机器,连带物管板块也一起崩。

到了年底,你以为黑天鹅告一段落了,实体清单又来一刀。CRO板块尽管景气度高,股价也无法幸免,尽管各家CRO领导们都说影响不大,最后也证明了CRO不在实体清单内。但投资人的心一旦发生变化,高估值就是原罪。即使被证明是清白的,股价也回不到大跌前。

一顿组合拳下来,昔日疯狂的打新市场也瞬间冷却。今年四季度上市的17只新股中,首日破发的有12只,占比70.5%。

本来说好的新经济投资,变成了黑天鹅投资,在港股做投资真的就这么难?

二、尴尬的定位

除了行业基本因素变坏,港股的生态也让其雪上加霜。一般来说,一个国家或者地区的股票走势,大概反映的是当地经济情况。

比如说我们经常吐槽的A股,大家总觉得是因为资金出不去,流动性很好,所以估值很高,但是真的如此吗?

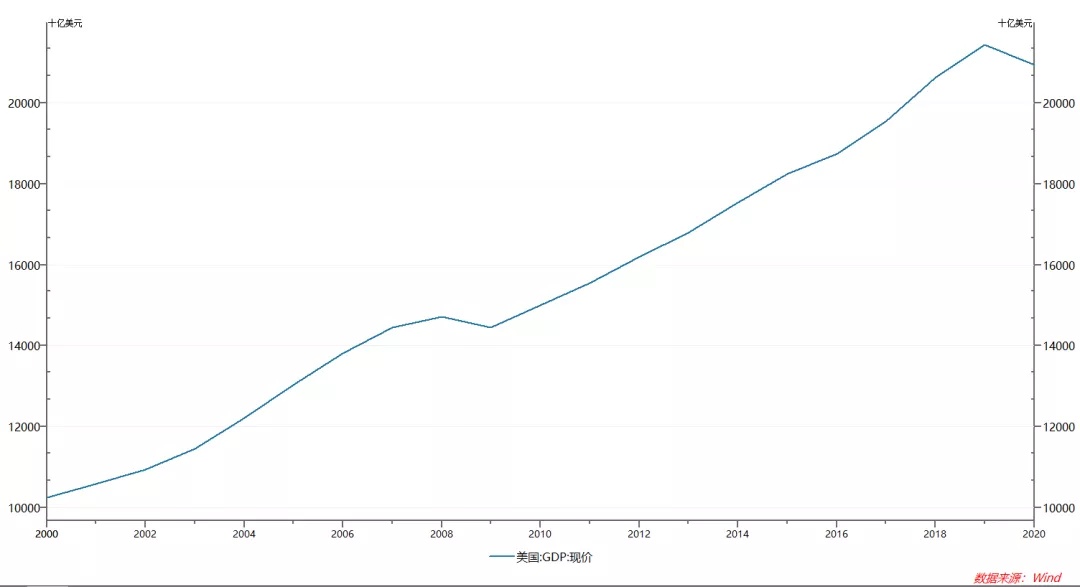

从数据来看,从2010年到2020年十年间,

沪深300从3155点涨到5212点,上涨幅度65%,年化增长5.15%;

中证500从4964点涨到6395点,上涨幅度28.8%,年化增长2.6%;

而GDP同期涨幅2.43倍,年化增长9.27%;

可以说过去十年,股市涨得还没有GDP快,还没有完全反映出经济情况,之所以大家觉得贵,也许是因为总有一些歪风邪气在瞎炒。

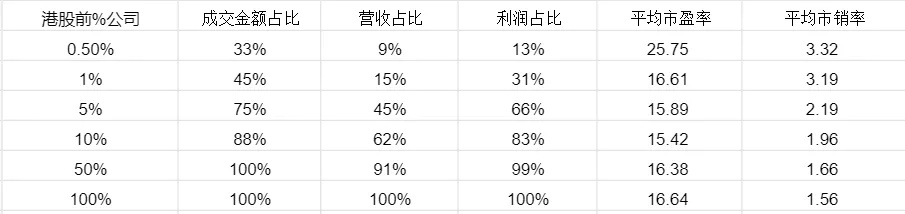

从股票数据来看,a股的估值其实不算很贵,全a股的平均市盈率是21.7倍,头部的公司稍微有点溢价,成交金额前0.5%的公司平均市盈率在33.49倍,前1%的公司平均市盈率是29.92倍。

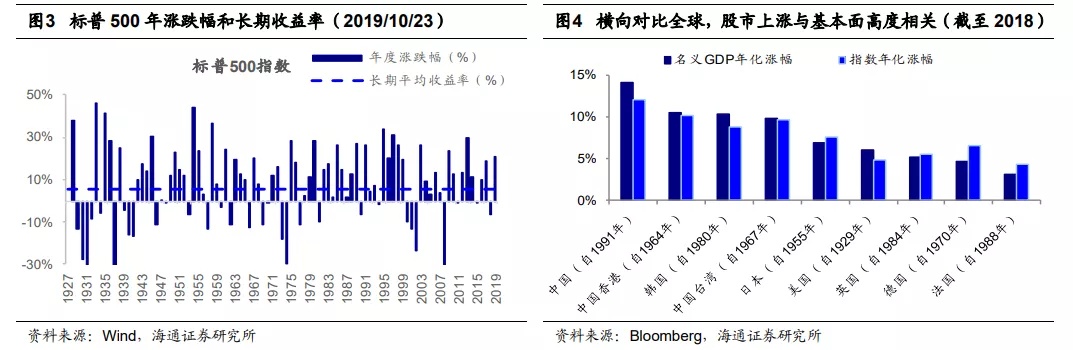

假如把全球股票市场看成一个班,那么A股和全球大部分国家的股市一样,都是成绩中规中矩的好学生。那么谁是班上的学霸呢?毫无疑问是美股。

过去十年,

纳斯达克指数从2615点涨到15169点,年化增长19%;

道琼斯指数从12046点涨到35365点,年化增长11.3%;

标普500指数从1246涨到4620,年化增长14%;

无论是哪个指数,都远远高于美国的GDP的增速3.3%,反而是接近美联储资产负债表的增速11.45%。

很明显,美股的定位并不是像普通的股票市场那样去反映经济,而是和我们过去的房地产一样,是一个资金的蓄水池。

纵观全球股市,要不就是经济的反映,要不就是货币的蓄水池,回过头来看我们港股。

假如是反应当地经济,过去10年,香港的GDP从2010年的2.29万亿港币,到2020年上升至2.67万亿港币,年化增长率1.5%;基本上是没增长。不过大家都知道其实港股已不是反映了香港经济,而是大陆某些行业的景气度。

假如是资金结构,港股是一个自由流通的离岸市场,资金来去如风,好的时候勉强能当一下蓄水池,不好的时候,当个地漏还差不多;

港股是一个离岸市场,什么意思?就是资金跟上市公司是来自两个不同的地方,资金来自海外,而上市公司则来自大陆。投资有如隔山打牛,这就注定了在港股的生态下,大的海外资金从来就是只炒信任度足够高的头部最好的股票。在香港主板2446家公司中,前0.5%的公司占了整个市场33%的成交额,前1%的公司占了整个市场45%的成交额,头部公司的平均市盈率25.75倍,远高于全市场平均值16.64倍。

数据来源:wind,港股成交前十公司

相比较之下,美股的宽容度就高很多,虽然流动性都是向头部集中,但是整体的估值要相对高不少。

这就能解释今年港股的弱势了,大资金来港股就是炒明星股的,你的明星股又一个接一个黑天鹅,大资金持续撤离,指数不好,连累概念股也炒不起来。简单一句: 无处可逃。

三、港股的机会,到底在哪里?

在过去,港股市场有两个容易观察的现象:

1、公司被市场认可,估值可以向在岸金融中心看齐;

2、公司不被市场认可,流动性枯竭,估值基本没有底;

正如《股票的悲欢并不相通》里面所说,前者是天堂组,后者是地狱组。所以相比起长期持股,港股有两种玩法,

1、short天堂组掉落地狱组的股票;

2、long地狱组升到天堂组的股票;

前者是今年股票市场的常态,无论是业绩估值双杀的海底捞,还是基本面逐步恶化的物管、教育,都是如此。

如果是第一种玩法,那明年有什么机会?首先就是目前估值高挂的板块,比如说体育用品股、医疗服务股,业绩是否还能支撑得住。

其次,就是一些跌入地狱组的股票,像教育、互联网,能否证明自己,王者归来呢?

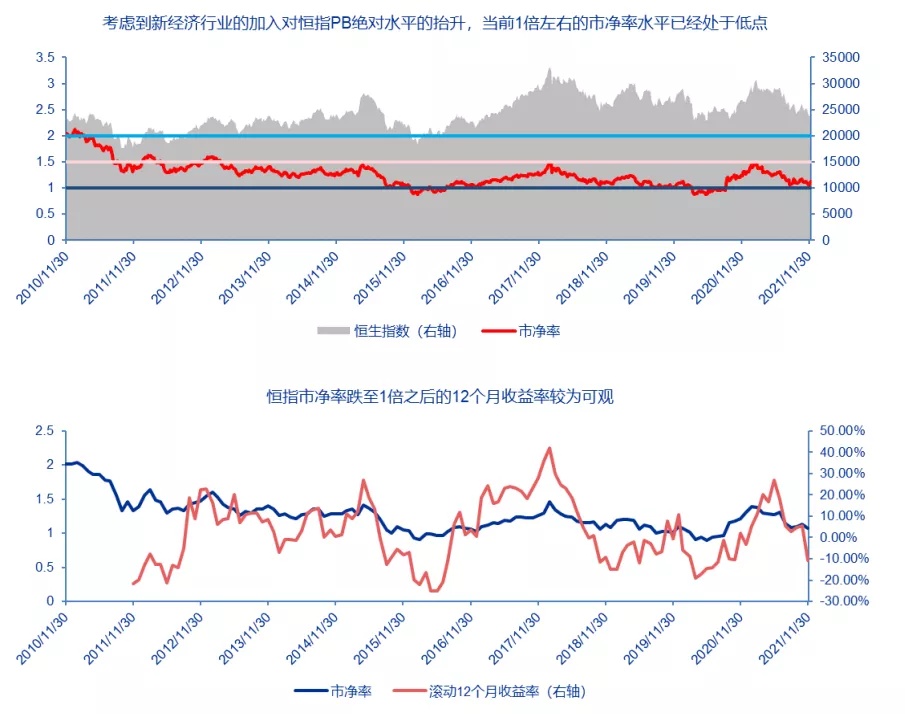

再看远一点,港股的长线投资价值如何呢?首先从估值来看,已经是足够便宜了。

跌市看PB,根据申万宏源的研究报告,目前港股的市净率水平已经接近历史低位,与2015年12月份、2018年12月份和2020年3月份相当。

从历史统计角度出发,在市净率跌至1倍后的12个月,收益率颇为可观,恒指在2017年年底和2021年年初,相对一年前的回报分别是43.4%和20%。

霍华德马克思在《周期》中写过:

“一个摆动的钟摆,也许会摆到中心点——相当于“平均水平”,但它在中心点停留的时间及其短暂,可以说是一晃而过。股票市场经常大幅偏离正常收益水平,在很大程度上要归因于投资人的心理和情绪像钟摆一样大幅摆动。”

对于港股来说,它的钟摆已经摇到一个很悲观的区间,未来反弹的概率相对是大。但是究竟是再下跌才反弹,或者是要徘徊一段长时间才反弹,这是不确定性的。从前面的逻辑来看,资金来港股最喜欢的,还是那些头部的板块,这些板块能不能走出来依然是港股反弹的关键。

比如说港股市值最大的互联网板块,现在市场对于他们的观点还是很分裂的。

乐观的人觉得,监管过后的互联网公司,还是有相当强的竞争力,还是能赚取超额回报,即使基本盘没增长,也许还能找到第二增长曲线;

悲观的人则觉得,腾讯、阿里这些巨头,在强力监管下,已经过了巅峰期,未来不可能再赚超额的回报,再悲观一点,就是变成公用事性质,如十年前的中国移动一样,估值会一直降;

过去几年,港股一改过去的风格,大量接纳新经济股票,同时中美关系的微妙,也让无数海外公司回到港股上市,这批股票未来到底能长到什么样的高度,是港股市场表现的关键。如果是往以上乐观的方向去发展,新经济股是能回来的,那么港股长线是有投资价值的。如果是往悲观的去发展,那么投资者要有心理准备,现在的低估值,最多只是提供反弹的条件,新经济股也只有反弹的价值,反弹后,港股很可能要进入多年的迷失。