近半年多以来,在通胀阴云之下,美股崩盘声此起彼落,但仍然无阻其持续创新高。

从去年谷底至今,纳指表现最好,涨幅达到123%,而标普500和道指涨幅则分别为103%和94%。

纳指领涨的背后基于两大原因,一是疫情催化了大量科技需求,例如远程办公、电商等,亦推动了科技行业的快速发展。

二是在零息环境下,现金流贴现模型的估值得到大幅提升,而市场对高估值容忍度也更为放松。

两大因素共振造就了永远的神,促使美股每次回调后都创新高。

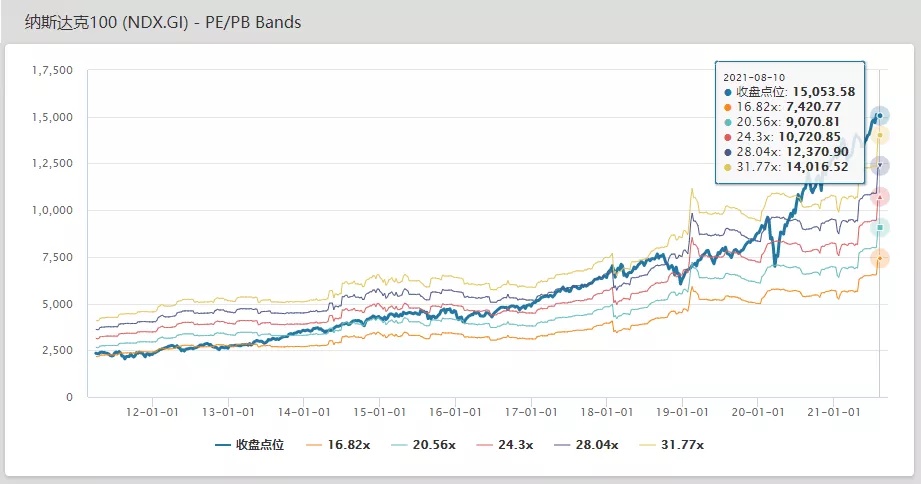

以纳指100为例,估值早已突破了近10年高位,处于35倍PE的水平。

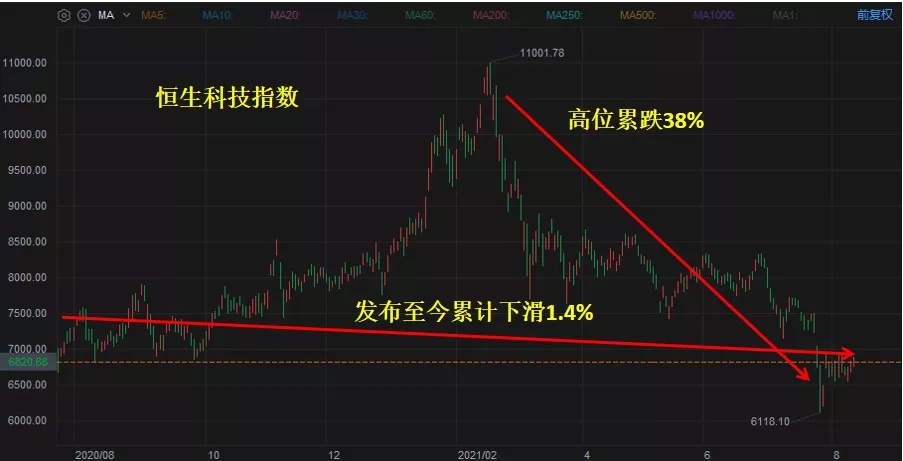

相比下,拥有「港版纳指」之称的恒生科技指数,表现惨不忍睹,不但跑输通涨,更要录得负回报。

于2020年7月27日,恒生科技指数以6918的基数正式启动,截止8月11日,收报6820点,累计下滑1.4%,从2月高位更是跌了近38%。

同期,纳指100上涨43%。

纳指100于1985年2月发布,基点为125,现在已经涨到15000点水平。

毕竟,纳指是全球的顶级资产,包括苹果、微软、亚马逊等,两大指数背后公司质地的不同,也令可比性大大减少。

但事实上,恒生科技指数的垃圾表现,更多是来自于指数的一个重大Bug,“快速纳入机制”。

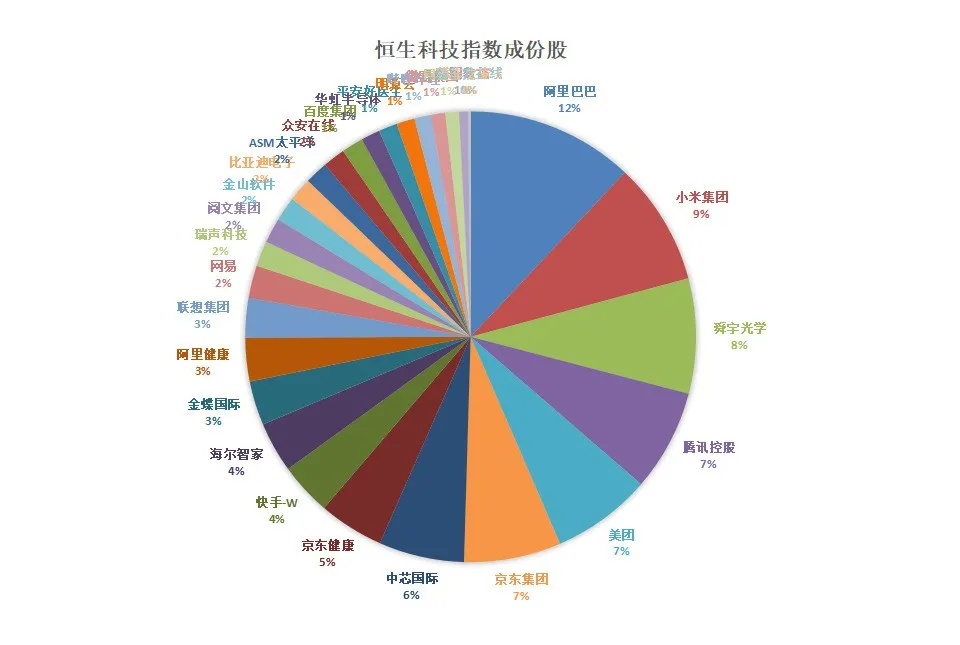

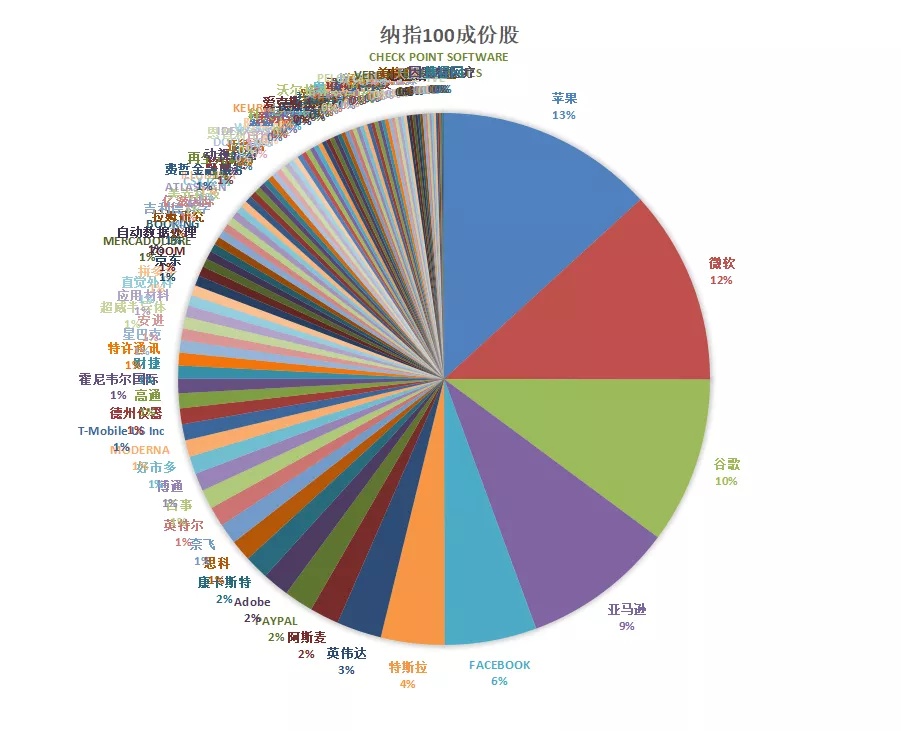

不过,先来看两个指数的相似与不同之处,恒生科技指数由30只股票构成,纳指包括所有于美国那斯达克上市的股份,多于1700只,而纳指100则基于前100只。

不论从市场深度,或是宽度,恒生科技指数与纳指100无疑是相差极远。

但从占比来说,结构上却是相近。两大指数均是在市值加权的基础上,按相应的指数编制规则计算出来。

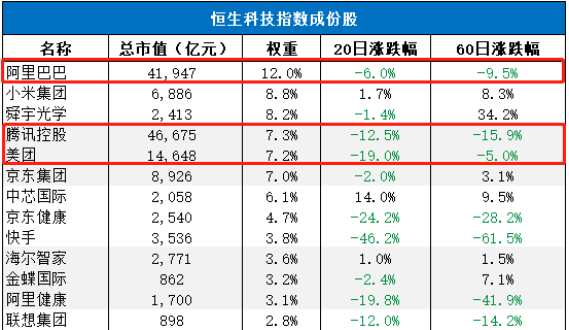

于恒生科技指数中,占比最多为阿里巴巴,近12%,其次是8.8%的小米以及8.2%的舜宇光学,前5大共占44%,前10大占69%。

纳指100方面,占比依次最大是苹果、微软、谷歌,分别为13%、12%、10%,前5大/10大共占50%/62%。

所以说,两大指数均取决于头10大企业的表现。

具体来看,对比250日的涨跌幅,美股前20名无一下跌,表现最厉害的是特斯拉,涨近160%,而最差的是亚马逊,涨不到10%。

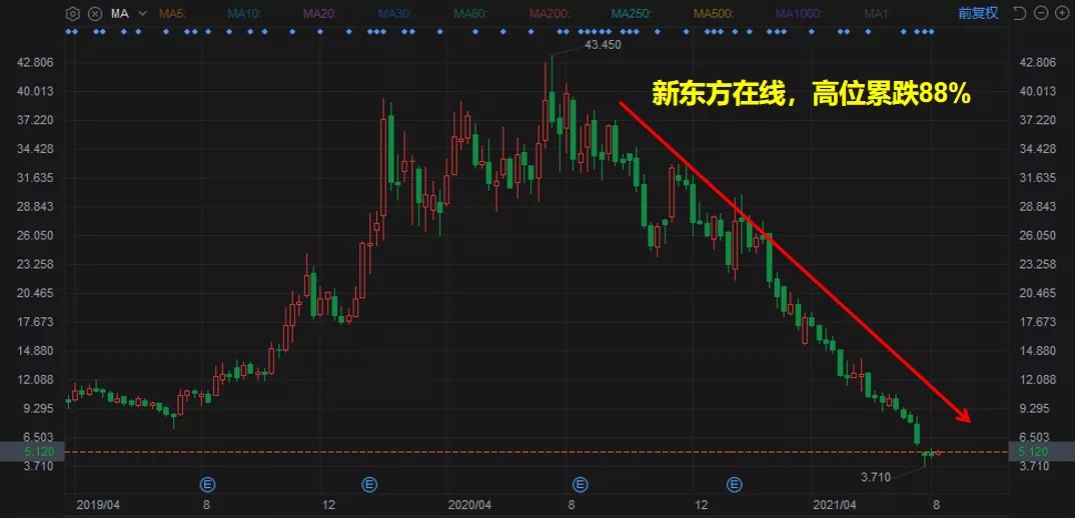

至于恒生科技指数,全部30只,同期有14只上涨,数量接近一半,体现出企业质地的差别,其中表现最好的是明源云,其次是小米,最差的是新东方在线和汽车之家。

当然,这未考虑到期间指数的变动,以权重带来的影响,以新东方在线为例,从一开始便在指数当中,占比为1.57%。

由于指数没什么变动,以目前占0.11%来计算,下跌86%仅拖累指数1.25%,影响不到90点,虽然是拖累,但算是雷声大雨点小。

权重最大的那几只,才是最致命的伤害。

从变化来看,阿里巴巴从当初的8.53%占比提升至12.02%,这并不是股价好,只是于今年7月份最为抗跌,占比才从7月初的8.2%大幅提升接近4个百份点。

近20个交易日,成份股有一半以上跌幅超过10%,包括占比超过5%的腾讯、美团和京东。

从发布至今,幸好有小米和舜宇光学在支撑,两者期内累涨约76%和48%,为指数贡献近10%涨幅。

拖累最厉害的,依次是阿里巴巴、阿里健康、平安好医生,这不包括被删除的,由于当初加起来比重不到6%,故此忽略不看。

突如其来的政策风险,对指数下滑来说还可以说是非战之罪。

但核心问题,主要在于互联网行业占比过重,面对政策风险,基本上是一网打尽。

雪上加霜的是,恒生科技指数的bug直接引入了泡沫,进一步加大波动性。

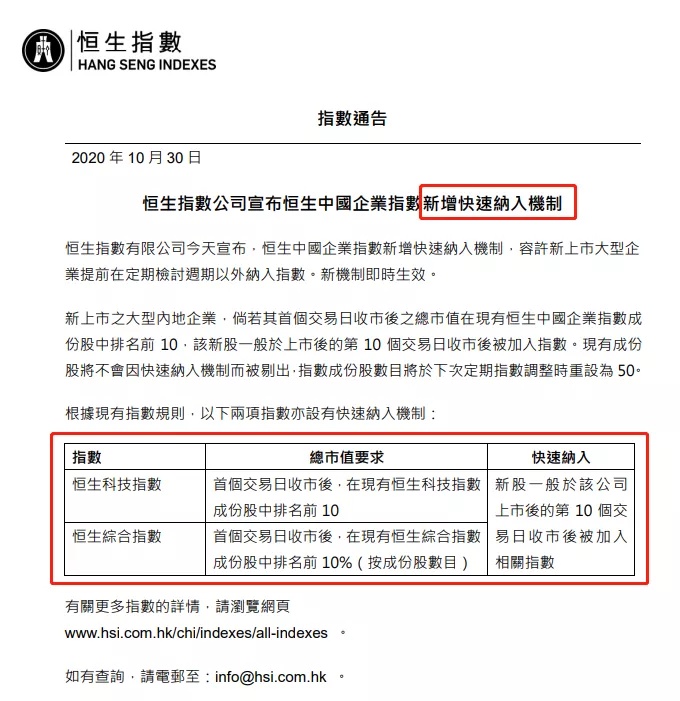

在调整频率上,纳指100和恒生科技指数均是在每季度进行定期调整,不同的是,后者增加了“快速纳入机制”。

若符合条件的新股上市首日市值在现有成份股中排名前十,则将会在该新股上市后的第十个交易日收市后将其纳入指数。

这机制不是恒生指数公司独创,纳斯达克编制部份指数时也会采用,例如丹麦OMX哥本哈根20指数、瑞典OMX斯德哥尔摩30指数等。

机制的出发点在于能更好地反映市场的变化,只是理想很丰满,现实却很骨感。

目前股市已处于一级市场疯子定价,二级市场傻子接盘的时代。

火热的新股估值往往充满泡沫,更甚的是,随着港股逐步A股化,以及新股打着稀缺性的旗号,吸引大量散户进场,促使泡沫进一步巨大化,也令恒生科技指数成为了巨大的牺牲品。

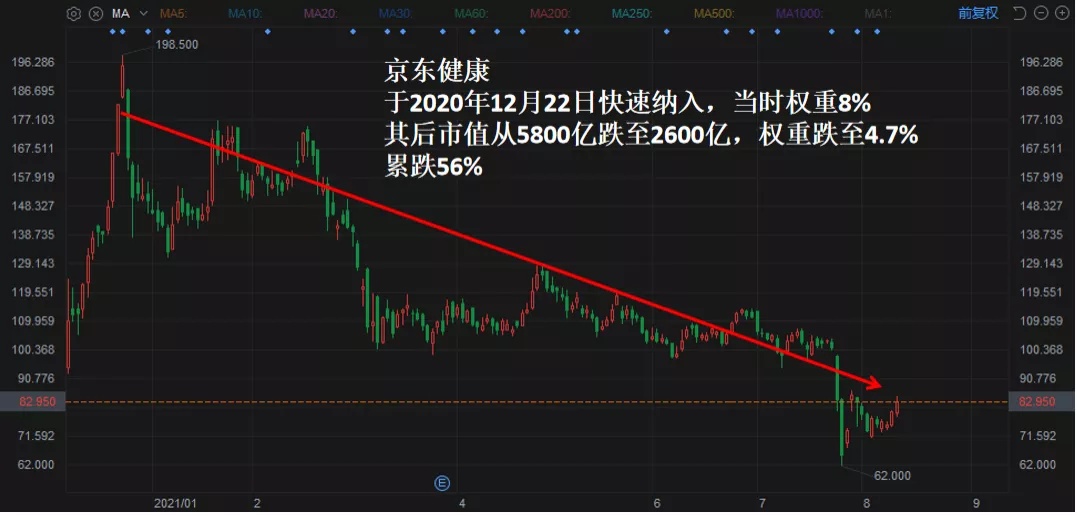

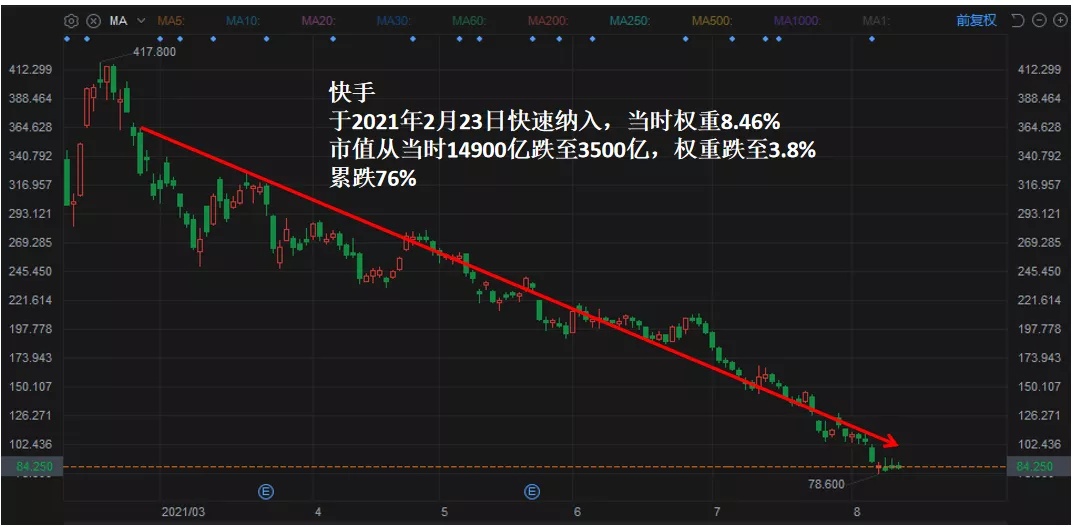

从发布至今,恒生科技指数一共出现了四次快速纳入,分别是京东健康、快手、百度以及哔哩哔哩。

由于快速纳入的重点在于市值够大,变相来说公司被纳入后,占比将会不轻,大一点的波动对指数也会带来明显的影响。

从各别股票纳入至今,跌幅均达到20%以上,京东健康跌了56%,市值从5800亿跌至2600亿。

快手跌了76%,市值从14900亿跌至3500亿。

换算下来,两者共拖累指数下跌逾7%,可以说是港股指数历史上的最大惨剧之一。

未来如果再有数千亿以上的企业来港上市,这惨剧可能会再一次发生,而下一个可能是字节跳动。

公司去年12月的投后估值为1800亿美元,另根据4月份报导,外界估计估值已逾4000亿美元,相当于31200亿港元,仅次于腾讯和阿里四万多亿的水平,意味这潜在惨剧的规模将会更为巨大。

如果一个投资者,为了分享企业科技进步带来增值的机会,因而配置了恒生科技指数的ETF,最终只会沦为被收割的韭菜。

在快速纳入机制下,被动资金成为了新股泡沫的接盘者,某程度如以前的MSCI指数一样。

最后,目前巨额机构资金囤集一级市场,疯狂吞噬新股上市后二级市场的溢价,贪婪吸食散户的利益,令股市的投资功能丧失殆尽。

只希望港股的指数能尽快改革,避免沦为收割者的帮凶。