行情巨震可能再次来袭,交易者们做好准备了吗?

由堪萨斯城联储主办的杰克逊霍尔全球央行年会,将于北京时间8月27日至29日举行,多国央行官员届时会通过视频连线的方式,发表重要讲话。

在上述动态中,美联储主席鲍威尔即将发表的题为“货币政策框架评估”的讲话,绝对是全球投资者最关注的焦点。鲍威尔这番讲话,将成为美联储政策行动的风向标。有关美联储通胀目标调整、政策评估、货币政策路径的种种猜测,无疑会成为未来几天市场头号热点。

01万众瞩目的鲍威尔,将如何谈论通胀?

提到这一次年会,似乎所有人的目光都聚焦在鲍威尔的身上,其他与会者真的毫无存在感密吗?

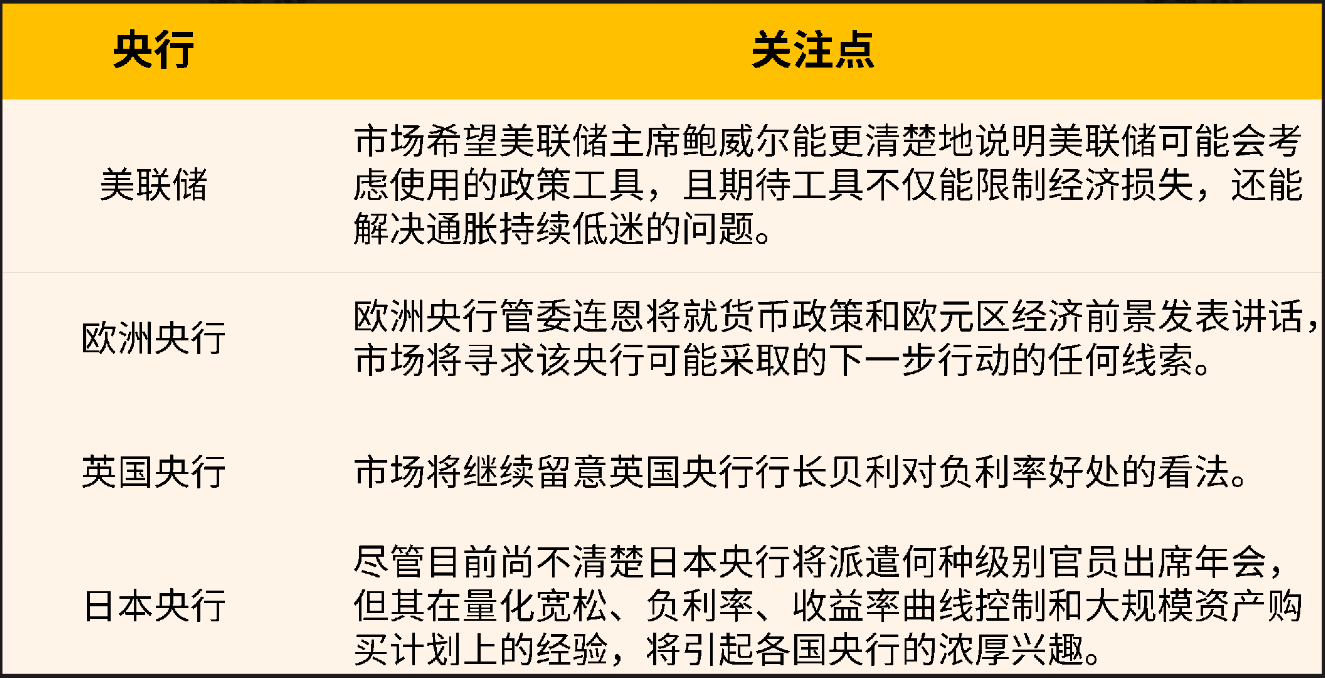

回想一下其余各大央行近段时间的动态,似乎的确如此。

欧洲央行方面,央行管委兼首席经济学家连恩将出席年会并发表讲话。然而,从上个星期公布的会议纪要来看,欧洲央行的官员们对于政策立场和经济前景的看法几乎没有任何改变,官员们都处于观望状态。尽管欧洲央行曾暗示经济意外出现上行势头,但官员们仍在关注市场反应,预计短期内不会作出政策调整。

英国央行方面,悬而未决的脱欧贸易谈判制约了央行的行动。在英欧谈判尘埃落定之前,英国央行无法作出太多改变。至于日本央行、加拿大央行官员的发言,一直以来都影响有限。

有鉴于此,鲍威尔成为万众瞩目的焦点,也是合情合理。

鲍威尔本次讲话之所以意义重大,是因为这可能会改变美联储对通胀的定义。美联储要调整通胀目标,其实早已有迹可循——就算抛开这次突如其来的疫情危机不说,美联储2%的通胀目标在过去这些年也一直难以实现。

那么美联储,到底会如何调整通胀目标呢?

目前,有猜测称作为框架改革的一部分,美联储可能需要重新定义通胀,改变以往对菲利普曲线、CPI和核心PCE指数的依赖。

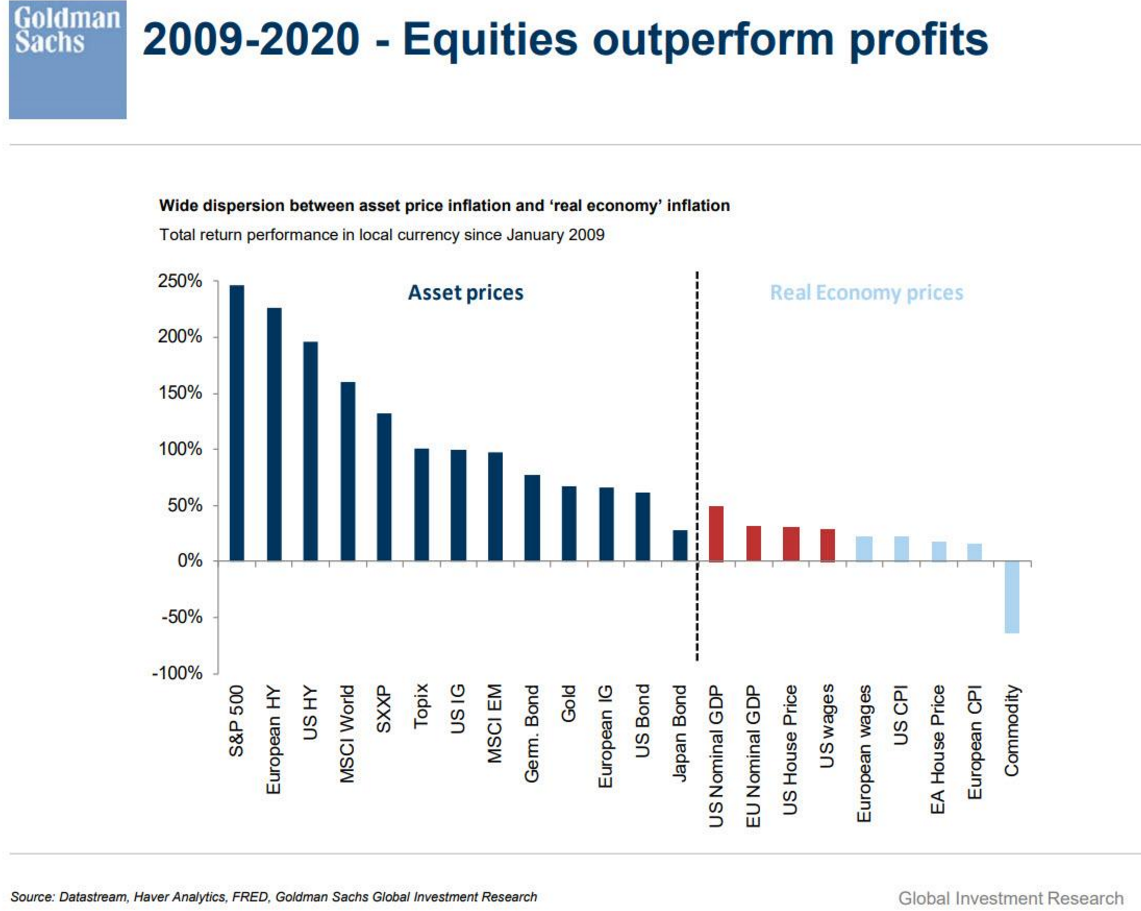

高盛分析师在一份报告中指出,美联储最理想的做法是建立一个可以捕捉资产价格和实体经济增速综合变化的通胀衡量体系,并根据这个全新的体系来设定对称性通胀目标。

高盛预计,鲍威尔在杰克逊霍尔年会的发言中,会阐述修改通胀衡量指标的初步想法,但新政策的正式推出,恐怕还要等9月份的货币政策会议。就目前得到的信息来说,美联储推出平均通胀目标制度(AIT),可以只是时间问题。

至于AIT政策的实际操作问题,美银进行了一番详细分析。

该行在一份报告中指出,美联储一开始可能不会采取太过激进的方式,AIT政策的指导思想应该是 允许通胀在一个周期内呈区间波动,并通过推动通胀率在一段时间内升至2%上方,达到周期内2%的平均通胀水平。

美银得出上述推断,是有一定根据的。最直接的证据,是美联储多位官员的讲话:

美联储理事布雷纳德:在通胀达到2%之前美联储都不可能加息,为了弥补危机期间损失的通胀,我们可能要允许通胀出现适度的、暂时的超标。 芝加哥联储主席埃文斯:在通胀回升到2.5%之前,可能美联储都不需要加息。 达拉斯联储主席卡普兰:我认为,通胀回升到2.25%-2.3%不是什么坏事。 圣路易斯联储主席布拉德:美联储内部的想法是,通胀推升到超过2%的水平后,才更有可能调整利率。

美银分析师拉尔夫•阿克塞尔(Ralph Axel)对此表示:

“目前为止,美联储每一步调整都是小心翼翼的。鲍威尔可能会在此次年会上阐述美联储调整通胀目标的具体做法,包括将设定周期通胀目标区间(比如1.5%-2.5%),或者放宽对周期内通胀水平的限制(可能放宽50-100个基点)和时间限制,以推高平均通胀率。”

至于美联储为什么必须谨慎推进调整通胀目标这项政策,下文将进一步阐述。

02鲍威尔金口一开,美联储利率可能“冻结”42年

美联储如今每走一步都如履薄冰,鲍威尔无比谨慎,主要是因为调整通胀目标的影响实在太大了。

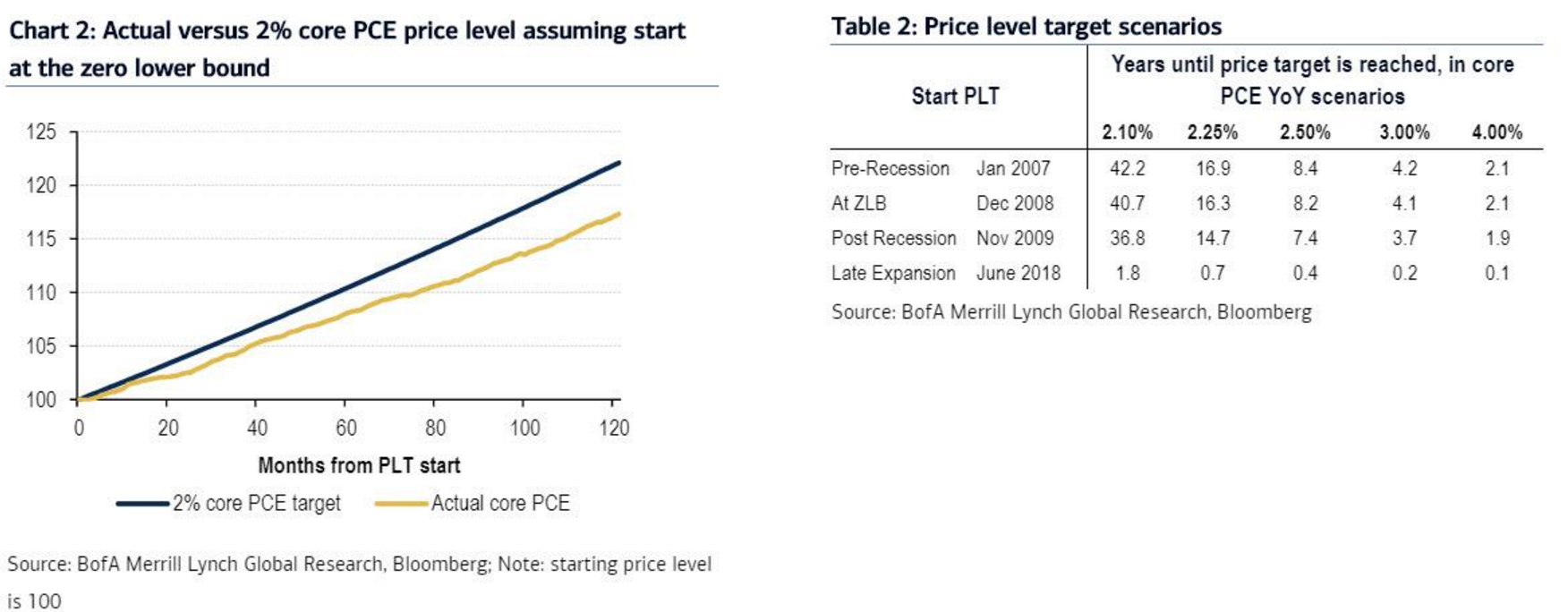

根据美银利率政策研究团队的推演,如果美联储在通胀跌至谷底的情况下强行引入平均通胀目标的话,最严重的后果是——为达到平均2%的周期通胀目标,美联储可能在未来42年都无法调整利率。

根据美银的测算模型,以2008年美国通胀探底时的资产价格水平作为基准的话,要想让核心PCE指数维持在2%以上,需要等待42年的时间。该行在报告中写道:

我们假设2008年的物价水平为100,那么现在的水平为117,而目标水平为122(即对应2%的通货膨胀率)。为了达到这个目标,美联储需要等待的时间是相当恐怖的。

除了冻结利率之外,调整通胀目标之后,美联储监测市场的难度会变得更高,通胀如果提升过快的的话可能还会削弱美联储在市场的威信。

综上所述,美联储其实一直在等待一个契机,等待通胀有序回升、核心PCE回到2%附近,打好通胀基础,才能顺利引入平均通胀目标。否则,如果出现长达42年无法调整利率这种极端情况,美联储的平均通胀目标政策将导致其政策机制全面崩溃。

同样的道理,市场之所以坚信鲍威尔会在此次年会的发言上谈论调整通胀目标的问题,就是因为时机已经成熟了。

一方面,美联储没法再等。在过去10年均未能实现2%通胀目标,且市场对未来30年的通胀预期都远低于2%的情况下,美联储已经没有回头路了,鲍威尔就算冒着风险也必须作出改变。

另一方面,通胀已经出现改善信号,这可以降低实施平均通胀目标的难度。在美联储和美国政府的通力合作之下,美国消费者支出反弹的速度比2008年金融危机之后更快,积极的财政和货币政策减轻了家庭的财务负担,为物价的回升奠定了基础。

03年会酝酿重磅风险,这些市场不会平静

鲍威尔还没登场投资者的神经就已经紧绷起来,可以想象,这次年会极有可能引发新一轮行情巨震。其中,美元、黄金和美股仍是受影响最严重的市场。

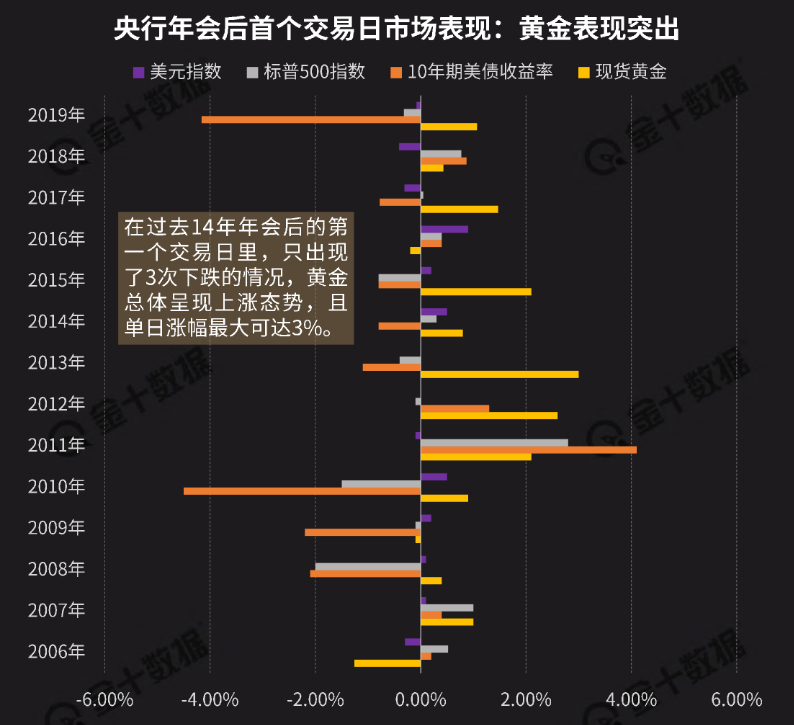

上周公布的货币政策会议纪要中,外界期待看到的两大鸽派信号(收益率曲线控制、通胀目标调整)都没有出现,黄金一度暴跌。如果本周鲍威尔亲自登场阐述有关平均通胀目标的改革,不难想象黄金多头该有多高兴。从过往14届年会后第一个交易日的行情来看,黄金表现突出,只有3次出现下跌,单日涨幅最高达3%。

和黄金类似,美股预计也会从美联储的通胀目标调整中获益。在美国经济摇摇欲坠的情况下,若美联储修改通胀目标并承诺长期不加息,从银行到资管机构,信贷市场的活力将被进一步激发,自从2008年经济危机以来就在酝酿重大风险资产泡沫则会继续膨胀。

但美元,就是另外一种故事了。自3月份以来,美元兑其他主要货币的汇率都呈现下行趋势,美指一路下滑至93关口附近。

更令多头绝望的是,美国经济数据的表现也相当糟糕,这给美元造成了双重打击。比如美国消费者信心指数跌至近6年新低,商品订单的增长也在放缓。三菱日联全球市场研究主管Minori Uchida表示,鲍威尔的讲话可能是一条导火索,彻底引爆美元的暴跌行情:

“我预计,鲍威尔将利用前瞻性指引发出鸽派信号,并谈及所谓的平均通胀目标,暗示美联储会在很长一段时间内将利率保持在低位,这会推低美元汇率。”

此外,那些希望在大选前保持观望投资者,也完全有可能被鲍威尔的发言改变想法,加速抛售美元。最近几周,欧元和英镑整体走高,多头持仓规模上升,正好印证了投资者砍仓美元,转投英镑和欧元的趋势。

摘自:金十数据

$黄金主连(GCmain)$ $白银主连(SImain)$ $SP500指数主连(ESmain)$ $道琼斯指数主连(YMmain)$ $NQ100指数主连(NQmain)$

精彩评论