在5月初的FOMC会议上,美联储主席鲍威尔暗示“加息将会停止”。同时,利率市场的交易员甚至已经用脚投票,定价今年底的美联储基准利率相比现在5%-5.25%,至少会有两次25个基点的降息。因此,如果不发生重大意外,本次美国国债长短期利率的深度倒挂,已经走在了触底反弹的路上。那么,从利率倒挂到恢复为正的过程中,全球主要大类资产有怎样的表现,又会有怎样的投资机会呢?我们用数据说话:

1. 半个世纪的6次利率倒挂

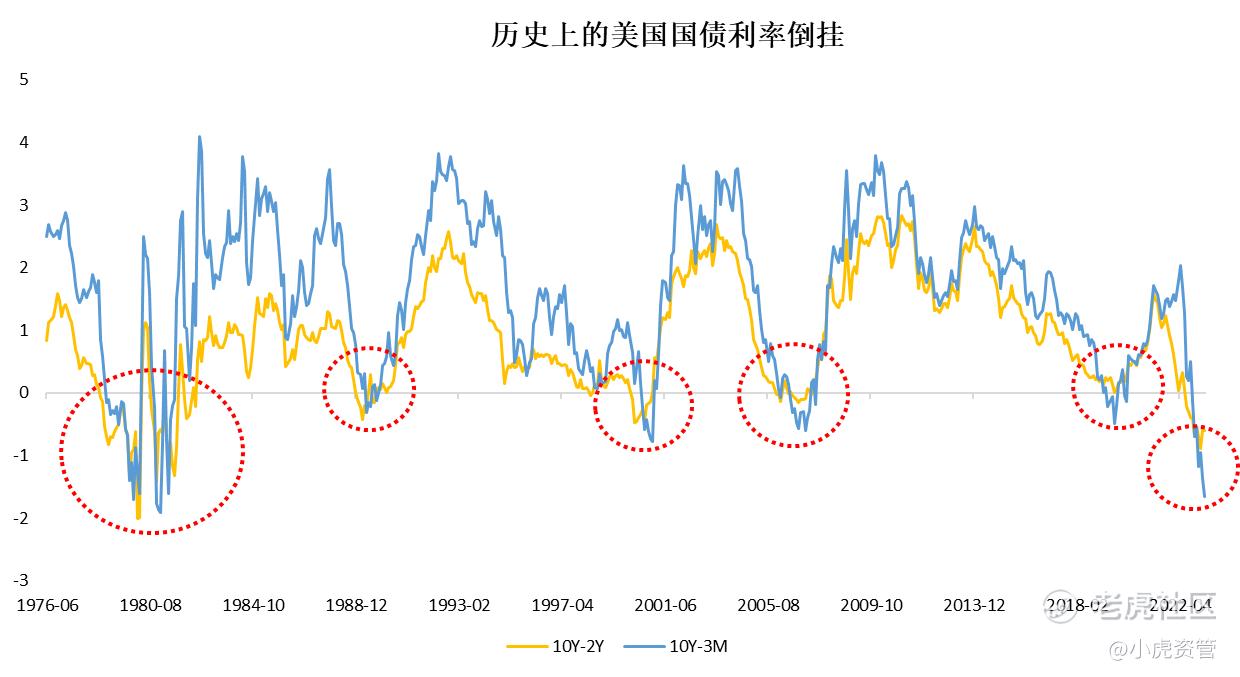

顾名思义,利率倒挂指的是美国国债长端利率与短端利率的差值为负。一般来说,衡量利率倒挂用的是10年国债利率-2年国债利率(10Y-2Y),或者10年国债利率-3个月国债利率(10Y-3M)这两个指标。我们分析了自1976年起过去近半个世纪的美国国债利率的月频数据,综合考察了10Y-2Y和10Y-3M的值,划定了6个明显的利率倒挂区间,如下图所示:

这6次利率倒挂区间之中,倒挂时间最长的一次是上世纪70年代末,长达近4年。最短的一次是疫情之前,也有8个月,如果美联储没有在2019年下半年开始及时转向降息,估计上一次倒挂时间会更长。此外,每一次的倒挂期间前后,都发生了不同程度的大事件,而且此后两年内美国经济都出现了衰退。

2. 倒挂幅度扩大 VS. 倒挂幅度收窄

按照利率倒挂的描述,我们把一个利率倒挂时期分成前后两个区间:

• 倒挂幅度扩大期:从倒挂起始时间到最低点时间,此期间内美联储不断加息推升短端利率,使倒挂现象愈发严峻

• 倒挂幅度收窄期:从最低点时间到结束时间,此期间内美联储停止加息或开始降息,压低短端利率,倒挂现象有所缓解

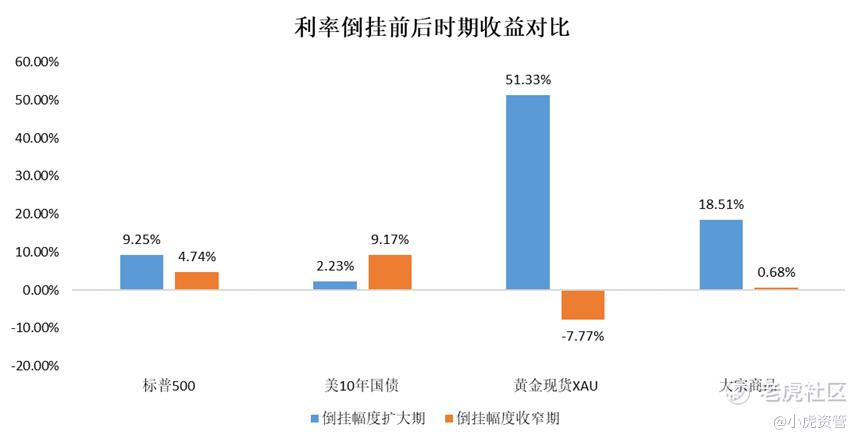

我们统计了在前五次利率倒挂区间内,标普500、美10年国债、黄金、大宗商品,这四个大类资产在倒挂幅度扩大期和利倒挂幅度收窄期的平均收益,可以看出:

• 股票、黄金和大宗商品,在倒挂扩大期的表现,显著优于倒挂收窄期的表现

• 与之相反,美10年国债则在倒挂收窄期的表现则明显更佳

3. 利差触底后的大类资产走势

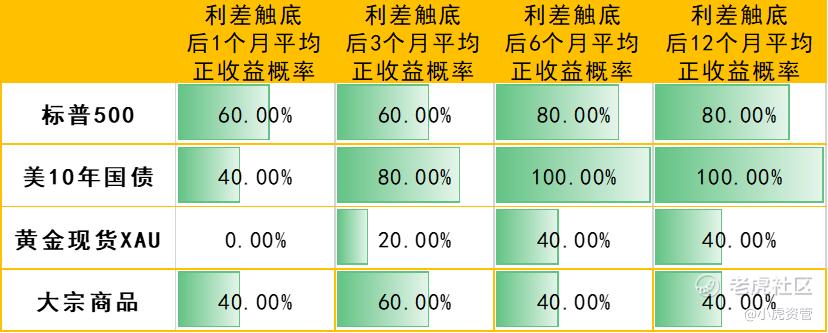

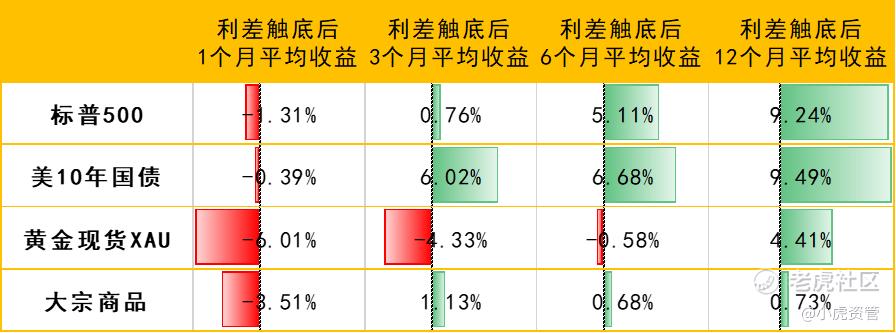

基于历史上5次利率倒挂,我们统计了利差触底后不同时间段,主要大类资产的收益表现。通过对比可以发现:

• 利差触底后1个月,各大类资产均有所下跌,且黄金下跌的概率与幅度都极大;

• 触底后2-3个月,债券涨势最为明显,上涨概率大幅提升;

• 触底后3-6个月,股票和黄金开始全面反弹;债券仍在上涨;

• 触底后6-12个月,股票、债券和黄金均有不错表现。

综合收益率和胜率来看,利差触底后,债券都是表现最后的资产,而黄金在利差触底后的3个月内,或许需要暂时回避。

4. 总结:利差触底,债券先行

透过现象看本质,美联储加息对市场而言真是一剂猛药。一方面可以在需求端压制通胀,另一方面又会导致失业、利率倒挂等不良后果。比如2022年开始的本轮加息周期,在1年多的时间内加息幅度高达500个基点,使美国利率出现了深度倒挂的现象。如今,随着美联储很可能已经加息到顶,我们又站在利差触底的关头。历史数据显示,债券或是接下来几个月甚至下半年理想的配置资产。

至于债券投资怎么选,可以参考《美元稳健投资选什么?美债还是短债基金?》。

$泰康开泰海外短债基金A类美元累计份额(HK0000369196)$ $泰康开泰海外短债基金A类港币累计份额(HK0000369188)$ $债券指数ETF-iShares Barclays 7-10年(IEF)$

精彩评论

这篇文章不错,转发给大家看看