随着一批数学家和物理学家在80年代开始涌入华尔街,量化投资策略逐步成为时尚。其中典型的成功代表就是西蒙斯的文艺复兴基金和D.E.Shaw个人名字命名的量化基金。这使得主观策略开始受到投资圈的冷落和质疑,这点和我在华尔街从业并于各机构交流期间,观察到的趋势非常契合。

(我们明颐研究在近期,会对西蒙斯的文艺复兴基金的演化,进一步介绍。)

在量化策略中,普遍受到基础量化机构青睐和容易上手的策略构架,便是多因子策略,也就是从因子库提取各因子,并通过回测来进行取舍和排序分配。

然而,在因子趋向拥挤的时代,多因子策略,毫无疑问进入了博弈陷阱。这使得大量因子的有效性快速衰减,尤其是有效周期迅速缩短。

2024哪些股票表现最好,以及它们所代表的因子暴露

这一年,虽然人工智能核心股持续受益,我们发现表现最抢眼的股票是AppLovin Corp.(APP),NuScale Power Corp. (SMR),Root Inc. (ROOT)和Longboard Pharmaceuticals Inc. (LBPH)。

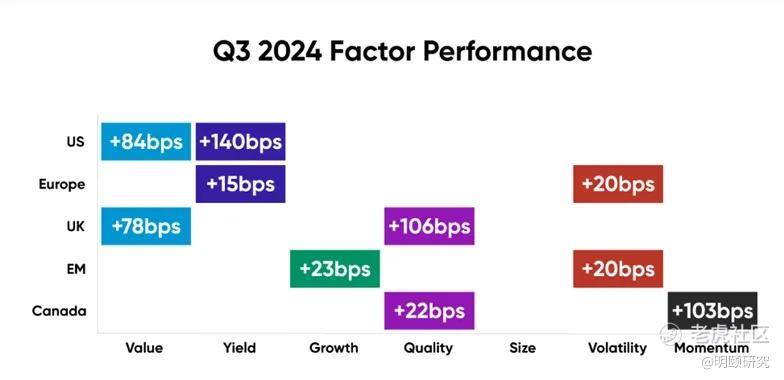

而从因子层面的解构上,我们看到:

权益动量是今年最抢眼的因子,远远超过价值因子。也就是说,今年做主观的价值投资,大概率跑输市场;而大量持有追涨票仓的机构,除了上述4只票,更包括以亚马逊、英伟达甚至特斯拉、谷歌为代表的7朵金花,则必然是今年的赢家。

当很多买方经理频频发声看空美股尤其是7大龙头票,其主要论证基础依然在valuation这个维度。这使得今年很多基金经理都在标普500的对比之下,黯然失色。所以从一定意义上来说,以量化模型来辅助主观判断,必然能纠正主观臆想的一些错误。

但是,量化因子策略就没有缺陷了吗?

事实上,当我们细化展开时,我们发现,自从美股进入今年Q3/Q4尤其是11月选举以来,美股因子产生了重大切换。具体表现在:

★ 动量因子迅速弱化:大量上半年飙升股的动量逐步减弱,即使其上升势头不变。这尤其表现在非BTC和微盘炒作领域之外的高标股之中。

★ 下半年,价值因子的有效性大幅提振。(见下图)

★ 逼空因子对收益率的贡献程度加大,这也是我们看到近期很多高位股上升斜率居高不下的原因。

★ 有趣的是,近年来开始流行的R波因子在11月至本文发表以来成为了因子冠军。

★ 此外,大盘股的吸引力也在逐步减弱,这点也和超级大盘的动量特征相符合。

那么,从这些现象我们能看到什么:

1. 价值/估值因子长远来说,必然有回归规律。(巴菲特可以放心)

2. 坚持某一个策略(比如动量策略)的机构,则会看到从光环的闪耀到逐步暗淡。从A股角度来说,也就是差不多牛散的经验来演绎:部分牛散牛私募的业绩变迁,多反映出其固化视角和认知框架的陈旧化。

3. 在某些时间段,炒作性产品的确能有超常的亮眼表现。

主观策略依然值得期待

整体来说,持有稳定的价值和成长理念的主观基金,在全球市场有长期存在的意义,虽然在某些阶段容易落后与市场。显然,价值型基金在过去的一年之中的表现强差人意,但长期来说依然会看到价值因子的释放。

而量化多因子策略如果没有高度敏感性,其策略基础难以在不同的周期战胜市场,而因子的及时快速调整,也常常demand人为的干预。从这个角度来讲,即便是套利和smart贝塔策略,依然严重依赖主观因素的深刻影响。

用更通俗易懂的语言来说,当下的全球市场之中,量化和主观,必须相互嵌入与融合。主观策略在中短线中,离不开数据提炼下的动态基准;量化策略则离不开西蒙斯这样的天赋型人才具有其独特的、对市场特征的敏感性(recalibration)。这些都非简单直接、充满希腊文的数学公式能自动解题。而后者在当今因子拥挤的时代,更是弱化了其机械化的应用意义。这也是在西蒙斯去世之后,大家对文艺复兴业绩持续性开始担忧的原因。

一些成功的量化或对冲基金,比如AQR和城堡基金,时下都会结合价值投资和数理模型,并取得非凡的成就。桥水等的多元化配置和量化主观,更让很多国内机构刮目相看。

(至于如何提升策略敏感度和配置效率,投资时钟在当下能提供相当的参考价值。具体细节我们期待未来展开。明颐研究的策略,便是结合了量化和投资时钟对投资周期的敏感性,并以此作为资产选择和配置基础)

可能会有量化行业的朋友对我们有异议,我们欢迎battle争论。

至于技术流的看图投资

最后,MACD、布林线、海龟投资法等是否还能使用?周边很多朋友会参加林林总总的技术分析课程,很多直播和视频也围绕技术分析展开。我们明颐研究将运用大量回测数据,组织技术分析的专题讨论。这场讨论,也许将颠覆很多人的信仰。

(大家都不容易,我们不希望砸技术分析的老师、技术分析类“量化”机构、和投顾们的吃饭家伙,所以我们的讨论不会公开。老师们请放心😊)

$特斯拉(TSLA)$ $美光科技(MU)$ $谷歌(GOOG)$ $英伟达(NVDA)$ $Palantir Technologies Inc.(PLTR)$

精彩评论