根据美国银行的最新研究,自1993年交易所交易基金(ETF)诞生以来,美国投资者通过选择ETF而非传统共同基金,已经节省了高达2500亿美元的巨额资金。

美国银行证券投资和ETF策略师Jared Woodard举了个例子:一个在2013年10月购买了5万美元标准普尔500 ETF的投资者现在将拥有35.9万美元,而如果投资于非税收豁免的标准普尔500共同基金,将只有31.6万美元。

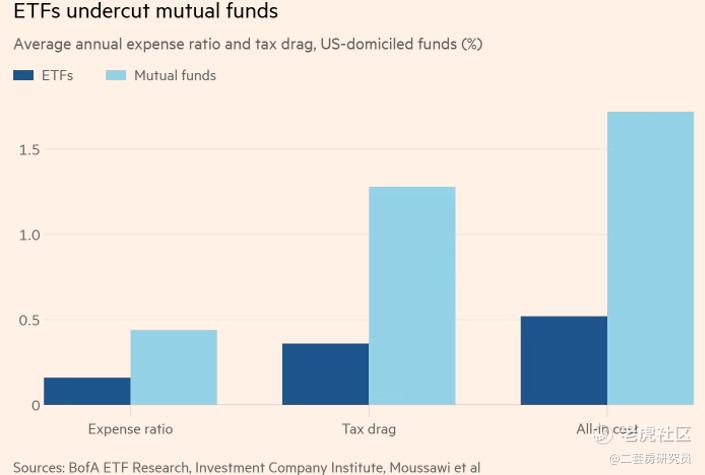

ETF相较于共同基金的主要优势在于税收和费用。

据美银分析,ETF的平均总费用比率仅为0.16%,远低于共同基金的0.44%。但与ETF带来的税收节省相比,费用优势显得较为次要,研究显示:ETF投资者平均每年承担的“税收拖累”仅为资产的0.36%,而共同基金投资者则需承担高达1.28%的税收拖累。

ETF的税收优势主要源于其独特的交易机制。

与传统共同基金不同,ETF在面对赎回请求时,通常不需要出售其底层证券。相反,它们可以通过向授权参与者交付股票篮子来满足赎回,从而避免了基金层面的资本利得税。这种机制使得ETF在交易活动和资本利得方面具有更高的效率,减少了对最终投资者的税收影响。

再加上,由于ETF大多被动跟踪其底层指数,它们的交易频率通常低于积极管理的共同基金,这减少了投资组合的周转,从而减少了资本利得税的产生。此外,当ETF投资者最终出售其持仓时,所支付的资本利得税更可能是长期资本利得税,其税率低于共同基金通常不可避免的短期资本利得税。

费用有优势,表现也不差,难怪ETF成为投资者热捧的投资神器。数据显示,过去十年中,投资者从美国股票共同基金撤资超过2万亿美元,而将类似金额投入股票ETF。

精彩评论