最近, $理想汽车(LI)$ 理想、 $小米集团-W(01810)$ 小米汽车、小鹏先后交出了「史上最好的三季报」,与此同时,压力来到了 $蔚来(NIO)$ 蔚来身上。

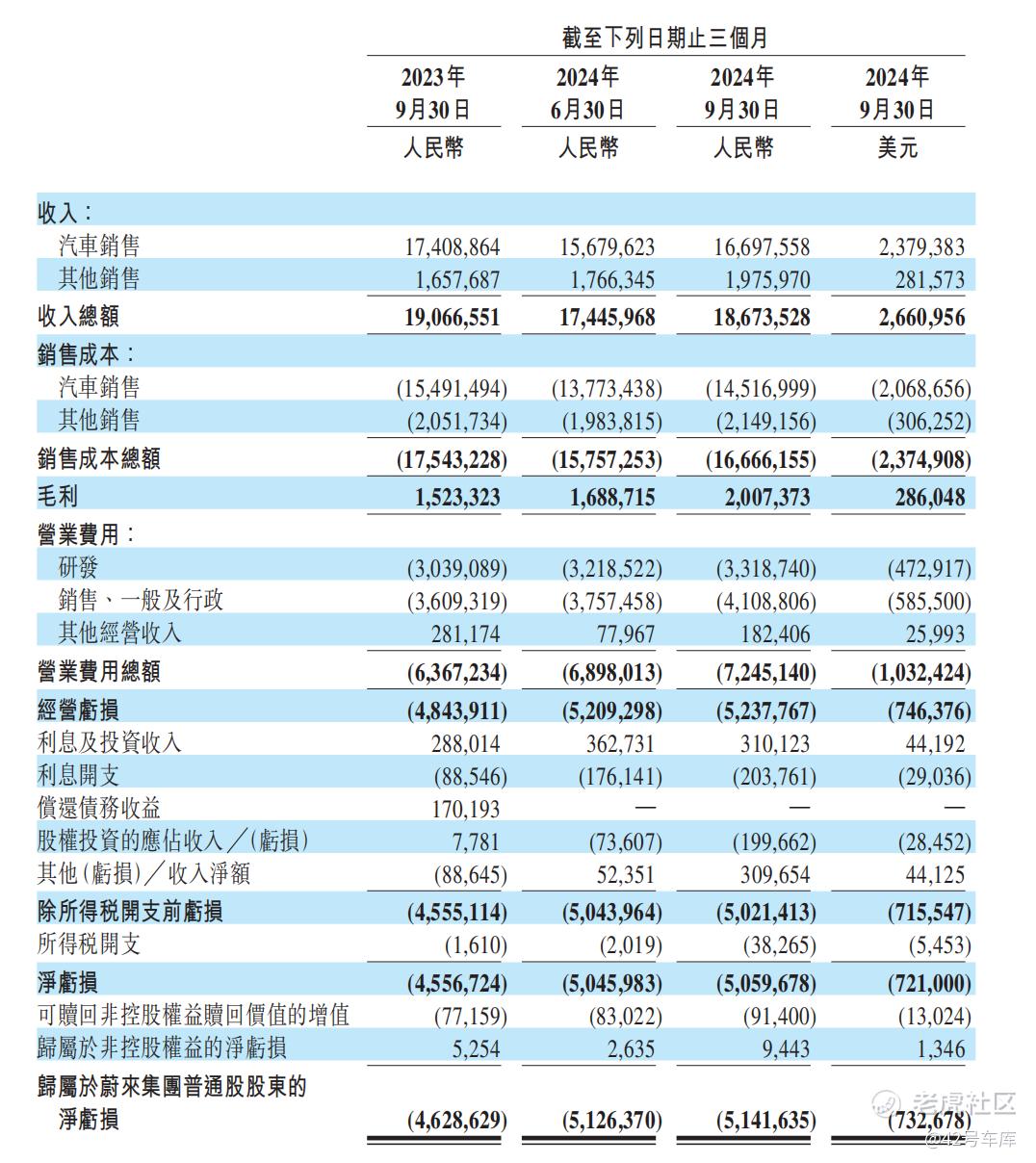

11 月 20 日,蔚来发布了 2024 Q3 财报。蔚来在三季度交付量 61,885 辆,创下历史新高;营收 186.73 亿元,环比增长 7%;毛利率 10.7%,其中车辆毛利率 13.1%;亏损 50.60 亿元,同比增加 11%。

在财报电话会上,李斌针对交付和盈利预期、新产品规划、出海规划、智能化发展等方面的问题进行了详细的解答。

李斌表示,蔚来品牌在 30 万以上的纯电市场中的市占率已经达到了 48%,接下来会更加注重盈利能力,所以会继续收紧销售政策。

2025 年也将是蔚来密集推出新车的一年。

首先是蔚来品牌逐渐切换至 NT3 平台。第一款车 ET9 已经进入量产前准备阶段,明年 3 月交付。蔚来品牌内其他车型也会推出基于 NT3 平台的改款车型,明、后两年完成升级。

乐道品牌将推出两款家用 SUV,分别是大五座和六/七座车型,直接对标理想 L7、L8。

第三品牌定名萤火虫,将在 NIO Day 2024 发布,明年上半年交付。

新车密集上市,李斌也给出了明年的销量目标——实现 100% 的增长。同时还有盈利目标——2026 实现全年盈利。

值得注意的是,今年前三季度,蔚来亏损都达到了 50 亿元的规模,如何改善财务状况、扭亏为盈,是蔚来三品牌共同面临的挑战。

从「四处化缘」到「赚钱养家」

在蔚来 2024 第三季度财报中,关键财务数据如下:

-

车辆销售收入 166.976 亿元,同比下降 4.1%,环比增长 6.5%;

-

汽车毛利率 13.1%,去年三季度为 11%,今年二季度为 12.2%;

-

总营收 186.735 亿元,同比下降 2.1%,环比增长 7%;

-

毛利润 20.074 亿元,同比增长 31.8%,环比增长 18.9%;

-

毛利率 10.7%,去年三季度为 8%,今年二季度为 9.7%;

-

经营亏损 52.378 亿元,同比增长 8.1%,环比增长 0.5%;

-

净亏损 50.597 亿元,同比增长 11.1%,环比增长 0.3%;

-

现金及现金等价物、受限制资金、短期投资及长期定期存款 422 亿元。

销量方面,蔚来三季度的交付量为 61,855 辆,创下了单季交付的历史新高,7 - 9 月的月销量均超过了 2 万辆。

虽然蔚来这次的季度交付量创下新高,但车辆销售收入和总营收都发生了同比下降。对此蔚来在财报中的解释是「产品组合变动导致的平均售价下降,但部分被交付量增长所抵消」。

总体来看,蔚来三季度的整车毛利率和公司整体毛利率都实现了同比和环比的正向增长,整车毛利率 13.1%,同比增长了 2.1 个点,环比增长了 0.9 个点;整体毛利率 10.7%,同比增长了 2.7 个点,环比增长了 1个点。尤其是汽车毛利率,今年以来得到了持续增长。

这反映出了蔚来在成本控制上的明显改善,财报中也提到,毛利率的增长主要由于汽车毛利率的增长以及零部件、配件销售及汽车售后服务毛利率的增长,而汽车毛利率的增长主要是由于单位物料成本差距。

另外,过去一年,蔚来现金储备呈现递减态势,从去年四季度末期到今年一、二季度末期,蔚来的现金储备分别是 573 亿元、453 亿元、416 亿元。今天公布的 422 亿元标志着蔚来难得实现了正向的自由现金流。

三季度,蔚来汽车业务的盈利水平明显继续增强了,但持续增长的营业费用和研发投入让亏损面扩大了一些:

-

三季度研发费用为 33.187 亿元,同比增长 9.2%,环比增长 3.1%;

-

销售、一般及行政费用为 41.088 亿元,同比增长 13.8%,环比增长 9.3%。

虽然持续亏损,但研发和销售的投入不会降低。李斌在财报电话会上表示,接下来蔚来会继续保持每季度 30 亿元左右的研发投入。销售费用金额的增加主要是来自乐道销售网络的建设支出,第四季度这部分支出也会增加。接下来乐道会进一步扩张销售网络和人员,明年一季度开始,这部分支出会逐渐变得正常。

这次财报的主要亮点就在于毛利率和整车毛利率的持续增长,这意味着蔚来财务状况在走向健康,开始凭自己的能力「赚钱养家」。

对于接下来的四季度,蔚来在财报中给出了创下历史新高的季度交付指引:7.2 万 - 7.5 万台,同蔚来也给出了史上最高的季度营收指引:196.8 亿元 - 203.8 亿元。这背后不乏乐道的大量订单给的底气。

纯电「理想」,乐道来造

从火爆的订单和李斌口中「远远高于我们认知的试驾转化率」来看,乐道的产品力经受住了市场考验。相比于 30 万以上的高端车型,BaaS 后只要 14.99 万元的乐道 L60 有着更大的销售潜力。李斌表示,乐道这个月的主要工作是区域覆盖,开更多门店,提高销能,接下来还会加强加电县县通的渠道网络建设,所以对于明年乐道的销量增长非常有信心。

乐道马不停蹄地进行着的长期主义投入,自然不会只面向一款车型。李斌在财报电话会上宣布,明年乐道将完成针对家用 SUV 市场的布局,将两款家用 SUV 推向市场。一款是中大型的六座七座 SUV,一款是大五座 SUV,这两款车相当于理想的 L7、L8。

李斌也暗示了两款新产品的定价策略:「L60 和理想的 L6 相比差了 4 万,新的两款产品跟 L7、L8 相比也是有非常好的价格竞争力。」

此外,第三品牌马上就要在接下来的 NIO DAY 上发布了,萤火虫的第一个产品将在明年上半年交付,萤火虫既是品牌名也是产品名。

按照李斌的说法,欧盟加征关税之后,乐道和萤火虫在蔚来的全球化布局中会承担更大作用,这两个子品牌的优先级会提高,进入更多国家和市场。「蔚来品牌价格高,叠加关税后已经和保时捷的交付价格差不多了,规模会受到价格的限制,但仍然会保持长期投入。」

李斌还提到了国内外市场在换电布局上的不同点,在国内市场,蔚来是从高端品牌开始建立换电网络资源,乐道依赖蔚来的补能体系。全球市场来看,乐道反而能凭借价格优势更快地达成更好的销量,蔚来品牌会更多依赖乐道的充换电体系。

乐道的订单火爆,意味着蔚来将价格下探到 15 - 20 万的区间这步路走得有惊无险,但从 10 月份的销量来看,包括乐道在内在售的 9 款车型中,售价更低的 ES6、ET5T 占比在 60% 以上,要达到蔚来的盈利目标,既要走量,也要提高高毛利车型的销量,因此蔚来主品牌的高端化定位需要不断加固。

明年 3 月开启交付的 ET9 就承担了这样的任务。李斌表示,ET9 也是蔚来品牌第一款 NT3 平台的车型,明年蔚来将进入新的产品周期。明后两年尽量完成所有产品往新平台的切换。

蔚来期待规模

由于亏损居高不下,投资者们都在盯着蔚来的毛利表现。对蔚来长期规模的增长、对乐道品牌的预期以及毛利率改善的趋势曾经给了投资者们信心,乐道上市后,信心变为现实了吗?

9 月 19 日上市的乐道,销量和营收尚未体现在财报中,只能了解到交付已经排到明年。昨晚举行的财报电话会上,投资者们反复提出了对乐道产能和后续销量的担忧,也有人提到蔚来主品牌与乐道之间在终端需求和供应链管理上可能存在的冲突。

三季度蔚来每个月的交付量都破了两万,9 月份蔚来的交付量为 21,181 辆,而 10 月份蔚来的交付量减少到了20,976 辆 ,这似乎跟外界对蔚来乐道之间存在竞争关系的猜测形成了某种呼应。

对此,李斌公开了一组数据:乐道第一大用户来源是特斯拉 Model 3 的用户,乐道对蔚来潜在用户的影响只有 2%,「获得的增量远大于减少,两个品牌的产品定位总体是成功的」。

李斌在电话会上表示,蔚来 10 月份的交付量之所以有所下降,是因为三季度月交付虽然都能过两万,但蔚来方面意识到毛利压力非常大,所以 10 月份收窄了大概 1.5 万元的优惠政策。

至于乐道的产能和交付问题,李斌表示乐道 L60 用了很多最新的技术,比如 900 V 高压平台、椰子系统等,所以产能没有那么快, 12 月交付 1 万台,明年 3 月达到月交付 2 万台是比较合理的爬坡节奏。

这样的交付节奏跟小米几乎一致。前几天的广州车展上,艾铁成在接受采访时也表示,全新品牌和平台的第一款车型中,第三个月交付破万的,小米 SU7 是第一个,乐道是第二个。

虽然乐道的交付能力已经比较可观,但据李斌透露的数据,由于以旧换新的补贴到年底截止,而乐道的交付又排到了明年,所以有百分之五六十的用户因为无法今年提车而选择放弃乐道。

乐道作为「全村的希望」,承担了改善蔚来毛利和产品结构的重任。关于乐道品牌的毛利率,李斌表示,当下由于产能和早期权益,乐道毛利率不高但为正。2025 年,预计乐道品牌的毛利率会增长到 10%,然后逐步做到 15%。

至于蔚来品牌,蔚来方面表示,收窄优惠政策,毛利短期会有影响,不过四季度毛利目标仍然是 15%。2025 年,蔚来品牌的毛利率目标是从 15% 提升到 20%。

关于财务状况,李斌总结道,蔚来接下来会注重盈利能力的提升,高端品牌定位、持续收紧的促销政策以及供应链的优化,都让蔚来有信心能将 Q4 的毛利率提升到 15%。随着新产品的接连亮相,李斌表示明年有信心实现 100% 的销量增长。

三季度,蔚来在换电业务上也保持着高速的推进。

今年 8 月初,蔚来官宣其用户换电次数累计突破 5,000 万次,日均换电更是达到 7.9 万次,平均每 1.1 秒就有一台蔚来从换电站中满电出发。为了解决换电站盈亏平衡的问题,尽早实现规模化效应,8 月下旬的「加电日」,蔚来又发布了加电县县通计划和加电合伙人计划,进一步开放充换电网络。

李斌在电话会上提到,目前蔚来已经建设了 2,737 座换电站,其中高速换电站 887 座。

至于在换电网络建设上的持续投入,蔚来方面早有预期。李斌表示,售后服务效率提升、四代站的布局节奏有所放缓,所以净亏损有所收窄。「对乐道品牌的布局,蔚来也会坚持基建先行的策略,换电站的提前布局会带来一些损失,希望售后业务的提升能覆盖这方面损失。」

今年算是端到端智驾量产落地的元年,蔚来在这波端到端角逐中跟上节奏了吗?

今年 7 月,蔚来汽车宣布自研全球首颗 5nm 车规级智驾芯片神玑 NX9031 成功流片,这为之后的智驾能力提升提供了硬件基础。

7 月底,在 NIO IN 2024 蔚来创新科技日活动中,蔚来方面宣布中国首个智能驾驶世界模型—— NWM(NIO World Model,蔚来世界模型)正式发布。李斌在财报电话会上表示,目前已经把该模型用到量产车上,开启了先锋团的内测体验,从用户反馈来看,体验好于对手。蔚来是第一个用纯视觉方案实现城区的领航辅助功能的,接下来几个月,蔚来还会发布几个新的端到端模型版本。

至于现阶段的智驾要达到怎样的目标,李斌表示,明年蔚来的目标是比人驾安全十倍,事故率低十倍。「先解决安全问题,在此基础上再去解决可用性的问题。」

此外,李斌还表示明年有很重要的智能硬件的迭代,能改善成本结构。随着产品的迭代,接下来会把更有产品竞争力和成本竞争力的产品引入到蔚来,目标是 2025 年毛利达到 20%。再叠加销量提升、内部降本增效对成本结构的改善,预计 2025 年实现亏损逐步收窄,2026 年实现盈利。

按照蔚来的计划,前期付出了巨大的代价「撒网」,到 2026 年将迎来收获时刻。

无论如何,对当下的蔚来来说,亏损仍然是最突兀的难题。居高不下的亏损,能被乐道解决多少?明年将发布的一系列新的产品对蔚来的盈利而言会是转机还是负担?

尽快盈利,才能让投资者们有继续玩下去的信心。

精彩评论