作者为:CME特约评论员,寇健

寇健先生为资深的期权交易员,基金经理,具有28年的期权投资交易经验,2011- 2013年他管理的期权和期货资产组合三年获得240%的回报,寇健先生曾出任大华银行衍生品交易负责人,管理的数亿美元的期权基金在11年间成功获利10年,他还出任过花旗及摩根斯坦利两家银行的期权交易员,曾亲身经历1987年股灾,并依然在股灾中获利

正文----

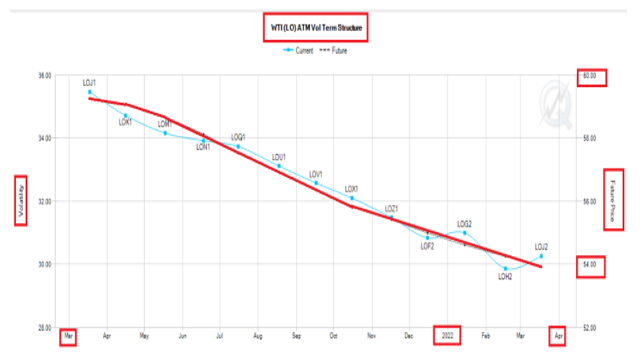

2月12日是人类历史上在美国德克萨斯州某些地区第一次记录到零下23度。由于得克萨斯州的地理位置,当地的炼油厂和采油设备从设计就没有额外的防冻设施,所以这场前所未有的北极渦旋寒流,对于美国的能源产地和炼油厂基地得克萨斯州的工业基本设施,带来了十分严重的破坏。芝加哥商品交易所WTI原油汽油期货主力合约,也就是四月份合约,上个星期三记录到了62.29美元的交易价格。(请看下面一张图)

个人今年年初提到,对于WTI原油来说,63美元是今年非常重要的一个阻力点。那么这场史无前例的寒流是否改变了个人对今年整个全球原油供求关系的预测?

个人现在的看法是:对整个全年的原油供求关系看法没有改变。WTI原油从这里将以63美元为强烈的阻力线进行盘整,盘整之后的价格移动方向和速度,将取决于欧佩克每个月会议减产数量协议。

交易策略上,“买回撤”短线交易应该是收益概率比较高的。另外,还有几个相关的问题也需要和大家分享一下。

正如我在年初提到,目前的原油价格是得力于沙特和其他欧佩克产油国去年四月份减产将近8,500,000桶一天的产物。如果今年在某一个价位上,沙特和其他产油国认为可以全面恢复生产,那么原油市场的供求关系就会完全改变。这也就是为什么个人一直强调,原油价格移动将不会步入其他大宗商品超级牛市的步伐。换句话说,世界原油价格的命运很大一部分仍然掌握在欧佩克的手中。今年欧佩克每个月的会议决定将影响原油价格的短期移动。那么我们在交易中怎么样能够观察到欧佩克的细微动作呢?在芝加哥商品交易所网站上现在有一个非常有用的工具:芝商所欧佩克观察工具(CME Group OPEC Watch Tool)。

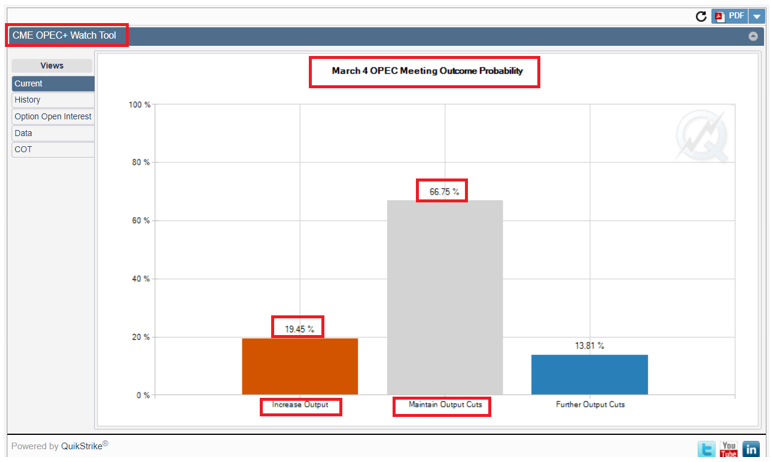

工具是以统计学的方法,将欧佩克每一个月,目前来说是3月4日的会议可能结果,以表格的形式显示出来如下图:

这个表格是动态的。欧佩克组织内各个国家不同的观点,都会随着信息的变化而变化。目前来说,根据上个星期五最新的截屏,欧佩克组织目前有66.75%的概率保持目前的减产状况不变,有将近20%的概率增加生产。

除了欧佩克之外,我们还需要观察目前的原油现货市场对一年远期期货的高度升水。目前已经达到了6美元。

另外,由于寒流对得克萨斯州地区的炼油厂的设备造成损坏,汽油产量可能会暂时大幅度下降。美国汽油和原油的裂解价差(RB.CL)也是值得关注的。(请看下面两张图)

上面第二张图显示的是芝商所六月份汽油期货与六月份原油期货的价差(RB.CL)。图中可以看到二者之间的价差已经从年初的14美元上升到上个星期五的将近20美元,创下今年的新高。持有这个多头仓位的朋友应该在这个价位上获利平仓。

裂解价差交易,不仅仅可以用期货来做,用期权来做也是值得试一试。

芝商所旗下的WTI原油 (交易代码:CL)期权市场, 是世界上最大的场内交易原油期权市场。在芝商所,和WTI原油相关的两个最常用的WTI原油期权:一个是标准期权,也称之为每月期权,一个是超短期期权,也称之为成为每周期权。

WTI原油标准期权和超短期每周期权的共同点如下:一都是美式期权,二都是现货结算成WTI原油期货合同(交易代码:CL)。

两者的不同点在于,每周期权(交易代码:LO1-LO5) 最长的期权只有5个星期。标准期权(交易代码:LO)有36个月的期权,另外加上六年6月和12月到期的长期期权。每周期权到期日是每个星期五,每月期权的到期日是每月期货到期日前的第三个工作日。

总而言之,密切观察欧佩克每个月会议的决定,充分利用WTI原油超短期每周期权来控制风险,是比较有效的部署。

讲座预告:下下周的周五,也就是北京时间的3月12日,晚上的9点,寇建老师要给我们带来一场题为“大通胀时代,大宗商品超级牛市的投资机会”的线上讲座,届时,社区里也会有通知,干货多多,感兴趣的大家可不要错过。

$黄铜主连(HGmain)$ $WTI原油主连(CLmain)$ $天然气主连(NGmain)$ $燃油主连(HOmain)$

精彩评论