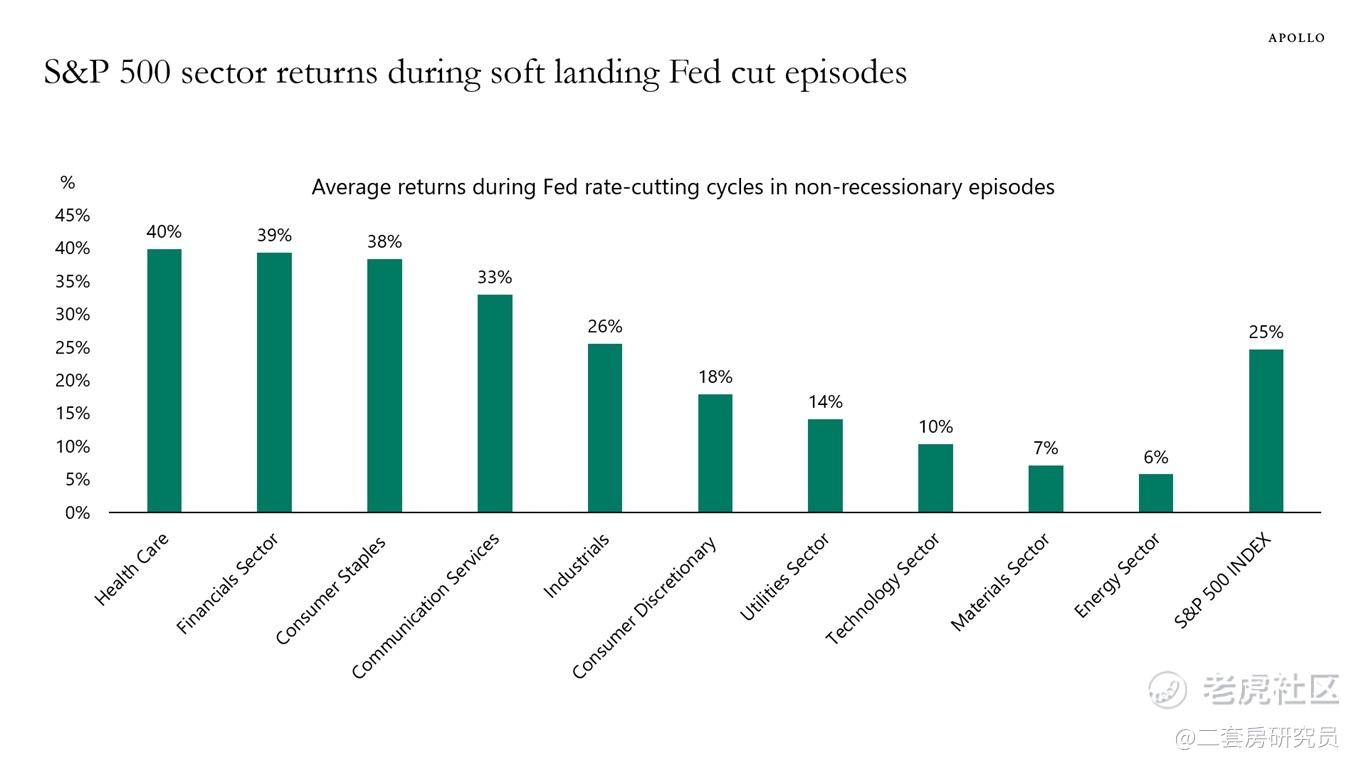

据阿波罗全球管理统计,在美联储降息经济软着陆时期,医疗保健、金融和消费必需品表现优异,平均回报率跑赢标普500。

医疗保健主题ETF

根据GICS的行业划分标准,医疗健康版块包括医疗提供商与服务、生产和经销医疗保健设备与用品的公司、医疗技术公司以及制药和生物技术公司。

该板块包含了礼来、默克、辉瑞这样的医药巨头,吉利德、再生元这样的生物医药公司、波士顿科学、GE医疗这样的医药设备公司等。

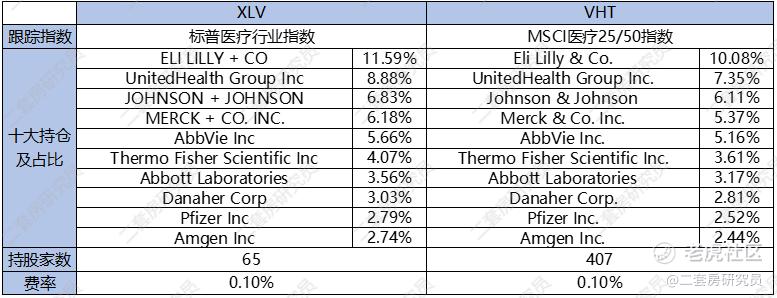

覆盖整个版块的ETF主要有:SPDR旗下的XLV和先锋集团旗下的VHT

两者差异在于:

规模/费率:两者费率一样,XLV规模大于VHT,因此有更好的流动性和更小的买卖点差;

持仓:如前所述,XLV持仓集中在大盘股,持仓数量少,巨头权重大;而VHT持仓更为分散,包含中小盘股票,巨头权重相对低。

此外,医疗健康版块作为美股的重要版块,还有很多细分行业ETF。

其中生物科技行业有两个主要的ETF:贝莱德旗下的IBB和SPDR旗下的XBI;

医疗设备行业有贝莱德旗下的IHI,覆盖了包括雅培、GE医疗这样的大型医疗设备公司。

其中,IBB和XBI的差异主要在:

规模/费率:IBB的规模更大,XBI略小一些;费率XBI更低一些;

持仓:

IBB此前跟踪的是纳斯达克生物科技指数,2021年6月后改为纽交所生物科技指数,覆盖了整个美股的生物医药公司。由于以市值为权重,因此IBB持仓集中在生物医药巨头,比如生物科技四巨头安进(Amgen)、Vertex、再生元(Regeneron)、吉利德(Gilead)合计占据超过1/3的权重。

XBI跟踪标普生物科技指数,该指数是一个等权重指数,因此中小生物医药公司占据了更大的权重,导致其成长性和波动性都更大

此外,还有一个规模较大的杠杆ETF LABU,它三倍做多标普生物科技指数,是一个波动性更大的生物科技ETF。

金融主题ETF

根据GICS的行业划分标准,金融包括银行、非银行储贷机构,以及多元化金融服务、专业金融、消费金融、资产管理与证券托管、投资银行业务与经纪服务、资本市场服务、金融交易所、数据和分析、保险承保人与经纪人以及抵押 REIT 等多元化金融服务提供商。

金融板块包括伯克希尔这样的综合金融公司,摩根大通、高盛这样的大银行,Visa、万事达卡这样的支付公司等。

主要的金融ETF有:SPDR旗下的XLF和KRE、先锋集团旗下的VFH等。

其中,XLF规模最大、流动性最好,且费率和VFH一样都处于极低的水平,而KRE费率相对较高。

在持仓方面:

XLF持仓集中在大盘股,持仓数量少,巨头权重大;而VFH持仓更为分散,包含中小盘股票,巨头权重相对低。

KRE则投资于更细分的区域银行类别,因此其持仓与XLF和VFH差异极大,不包含摩根大通等巨头。

此外,XLF还有对应的规模较大的杠杆ETF,比如2倍做多的UYG,3倍做多的FAS。

而KRE也有规模较大的杠杆ETF:3倍做多的DPST。

必选消费品ETF

根据GICS标准,必须消费版块涵盖对经济周期敏感度较低的企业,包括食品、饮料和烟草制造商与经销商,以及非耐用家居用品和个人产品制造商。亦涵盖食品和药品零售商。例如宝洁等消费品公司,沃尔玛、Costco等连锁企业,以及可口可乐、百事可乐等饮料公司。

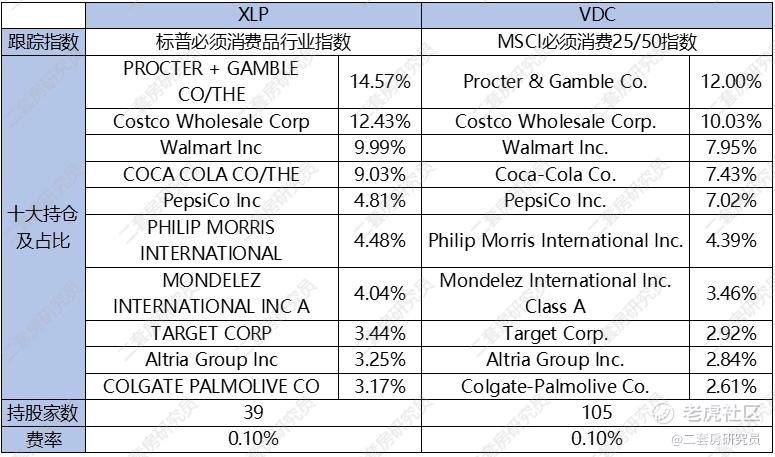

规模最大的必须消费品ETF有:SPDR旗下的XLP和先锋集团旗下的VDC。

两者差异在于:

规模/费率:两者费率一样,XLP规模显著大于VDC,因此有更好的流动性和更小的买卖点差;

持仓:如前所述,XLP持仓集中在大盘股,持仓数量少,巨头权重大;而VDC持仓更为分散,包含中小盘股票,巨头权重相对低。

$健康照护类股ETF-SPDR(XLV)$ $金融ETF(XLF)$ $消费品指数ETF-SPDR主要消费品(XLP)$

精彩评论