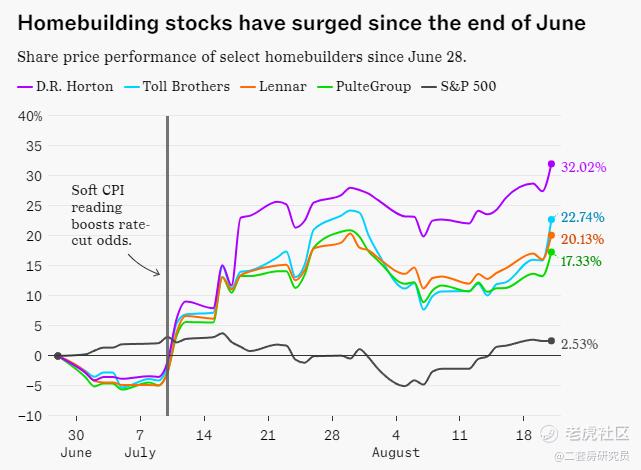

本周,美国豪华房屋建筑商Toll Brothers业绩好于预期,带动美股房地产板块集体走高。实际上,下半年以来,随着美联储降息预期升温,房地产板块已经开启反弹。

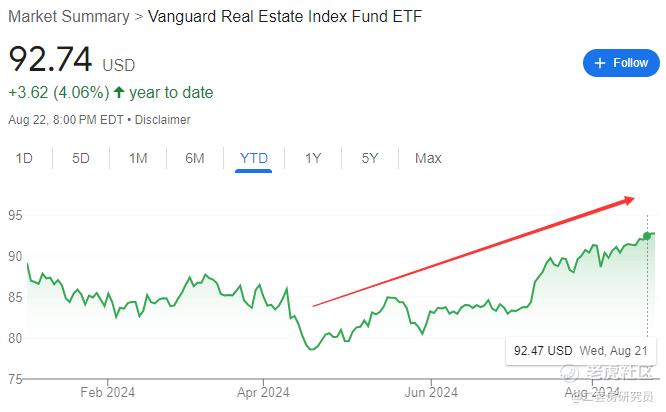

规模最大的房地产ETF——VNQ今年累涨7%,自年内低点已经反弹近18%。

房地产市场是经济中对利率敏感的典型代表。一方面,对于房地产开发商和投资者而言,融资成本一个项目的重要考虑因素之一,高利率意味着借贷成本增加,削减了房地产开发的利润空间。

另一方面,大多数购房者通过抵押贷款来购买房产,而利率决定了贷款的成本。较低的利率降低了购房者的借贷成本,刺激了住房需求。美联储利率预期下降已通过债券市场传导至抵押贷款利率下降,目前 30 年期固定利率约为 6.50%。

值得一提的是,美国房地产板块的上涨发生在美国新房建设大幅放缓的背景下,7月份美国房屋开工量跌至四年来的最低点。

对于这轮行情,合理的解释是,敏锐的交易员在为即将到来的降息定价,预计抵押贷款利率下降,未来地产行业活跃度会上升。另一种解释是,美国房地产市场的现状——低库存、高价格——意味着房屋建筑商不需要建造那么多房子就能赚到华尔街预期的钱。

房地产ETF

根据GICS标准,房地产板块包括经营房地产管理与开发活动以及股票型房地产投资信托 (REIT) 的公司,如多元化项目、工业大厦、酒店和度假村、办公室、医疗保健设施、住宅、租赁及特定项目REITs,但不包括抵押REITs。

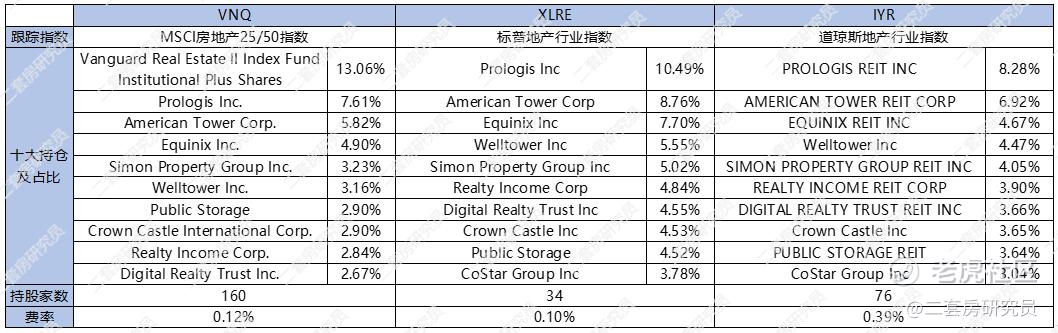

房地产板块中规模较大的ETF有:先锋集团旗下的 $不动产信托指数ETF-Vanguard(VNQ)$ 、SPDR旗下的 $Real Estate Select Sector SPDR Fund(XLRE)$ 和贝莱德旗下的 $房地产指数ETF-iShares道琼斯(IYR)$ 。

三者的差异在于:

1) 规模:VNQ在整个版块“鹤立鸡群”,规模和流动性都远好于其他产品。XLRE规模次之,IYR最小;

2) 费率:XLRE最低,IYR费率劣势最大;

3) 持仓:XLRE持仓集中在大盘股,持仓数量少,巨头权重大;而VNQ持仓更为分散,包含中小盘股票,巨头权重相对低。

IYR同样覆盖全行业,持仓数量多于XLRE,但少于VNQ。此外,IYR权重上限设置更严格:任何单一持仓的权重上限为10%,所有权重超过4.50%持仓的总权重上限不能超过22.50%,因此其巨头持仓权重是三个ETF中最低的,因此风格更偏向中小盘一些。

精彩评论