由于美国六月份降息的预期再度升温,黄金和白银等贵金属投资吸引了投资者的巨大关注。较低的利率环境增加了对黄金和白银的需求,因为贵金属不支付任何利息,这使得它们比债券等另类投资更具吸引力。

黄色和白银被认为是投资者的财富储存手段。它们经常被用作在金融和政治不确定时期保存财富的手段,并且通常在其他资产类别陷入困境时表现良好。即将举行的美国总统大选、正在进行的俄罗斯-乌克兰战争以及以色列-哈马斯冲突等因素增强了这两种金属对投资者的吸引力。

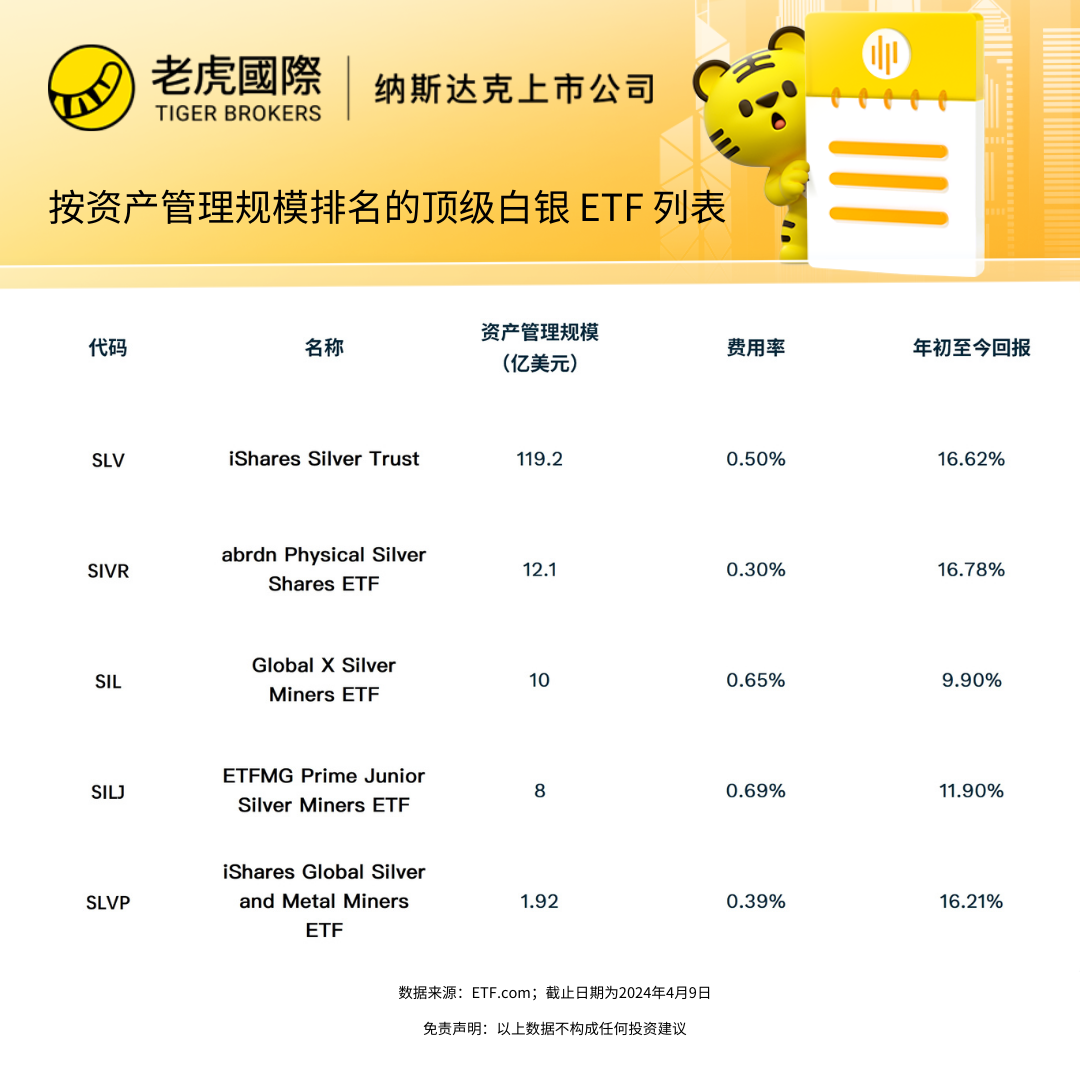

黄金最近创下了一系列新的历史高点,而白银则创下了两年新高。超受欢迎的SPDR 黄金信托 ETF (GLD)追踪以美元计算的金条价格,过去一个月上涨了 9.3%。相比之下,超受欢迎的白银 ETF iShares Silver Trust (SLV)在同一时间段内上涨了 12.6%,其表现优于其黄金同类。

另外两只白银ETF ,abrdn 实物白银股票 ETF (SIVR)和Sprott 实物白银信托(PSLV)——表现优于GLD,一个月内分别上涨12.7%和13.6%。

白银为何表现出色?

白银比黄金更具优势,因为白银被用于许多关键工业应用。随着全球经济好转,工业和制造业需求回升,推动白银价格上涨。这种金属具有广泛的工业应用。该金属总需求的大约一半来自工业应用,而30%来自珠宝/银器/硬币和奖牌制造商。

白银协会预测2024年对于白银来说将是标志性的一年,价格可能会达到十年来的最高点。鉴于工业最终用途的持续强劲以及珠宝和银器需求的复苏,今年全球需求预计将达到12亿盎司,这将创下有记录以来的第二高水平。该研究所预计,今年银器需求将增长9%,珠宝需求将增长6%,其中印度预计将推动珠宝购买量的猛增。消费电子产品的预计复苏也将提振白银市场。

此外,全球对绿色能源的推动、5G等领域需求的增加、全球计算机出货量的反弹、光伏和汽车行业,以及物联网和OLED照明中使用的传感器的新需求来源将继续提振白银要求。白银主要用于制造太阳能电池板和电动汽车,并将在向5G无线网络技术的转变中发挥关键作用。

我们在这里详细介绍了上述 ETF:

iShares 白银信托 (SLV)

iShares Silver Trust 提供银条价格日常变动的风险敞口。它是一款超受欢迎的白银ETF,资产管理规模达119亿美元,日成交量高达1700万股。它每年向投资者收取50个基点的费用。

abrdn 实物白银股 ETF (SIVR)

abrdn 实物白银股票 ETF 的资产管理规模为12亿美元,平均每天交易量约为 812,000 股。它追踪白银价格减去信托费用后的表现。其费用率为0.30%。

Global X 白银矿工 ETF (SIL)

Global X Silver Miners ETF 通过跟踪 Solactive Global Silver Miners 总回报指数,为投资者提供广泛的白银矿业公司投资机会。它在篮子里持有32只股票,其中两位数的股票集中在前两家公司。

Global X Silver Miners ETF 管理着价值9.8亿美元的资产,每天的交易量约为367,000股。它收取65个基点的年费。

ETFMG Prime 初级白银 ETF (SILJ)

ETFMG Prime Junior Silver ETF 通过跟踪 Prime Junior Silver Miners & Explorers Index,提供对小型白银开采勘探和生产行业的直接投资。它在篮子里持有50只股票,其中加拿大公司占据最大份额,占67.3%,而美国公司占10.5%。

ETFMG Prime Junior Silver ETF 管理的资产价值8亿美元,每天交易量近150万股。它收取69个基点的年费。

iShares MSCI 全球白银和金属矿业 ETF (SLVP)

iShares MSCI 全球白银和金属矿业ETF追踪 MSCI ACWI 选择白银矿业可投资市场指数,为投资者提供大部分收入来自白银勘探或金属开采的公司的投资机会。它在篮子里持有34只股票,其中加拿大公司占据最大份额,占67.1%,而美国和墨西哥则以两位数的敞口位列第二。

iShares MSCI 全球白银和金属矿业ETF的资产管理规模为1.92亿美元,日均成交量约为100,000股。它收取39个基点的年费。

$(GLD)$ $(SLV)$ $(SIVR)$ $(PSLV)$ $(SIL)$ $(SILJ)$

精彩评论

最开始对ETF感兴趣就是从你这开始的

白银ETF是比黄金ETF要有感觉

一直我都对黄金有执念