10月23日,三诺生物发布2023年三季度业绩公告:公司前三季度实现营收约30.35亿元,同比增加6.46%;扣非归母净利润约3.39亿元,同比增长14.29%。

单独拎出三季度看,公司营收同比增长2.69%,扣非归母净利润同比减少5.56%。

这样的一份成绩单,正常看并未有出奇之处,但却让市场产生强烈反响。

更多的内核,可能藏在三诺生物的更细微的经营变化里,公司业绩成长加速的里程碑节点,正在显现。

01 双重逻辑加身,经营逐渐改善

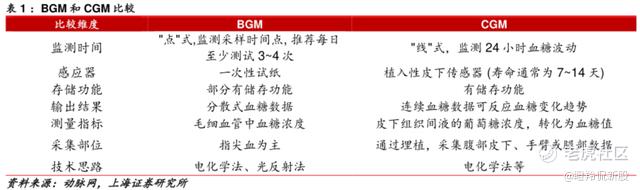

三诺生物作为国内最早的血糖监测系统产品产商,传统指血检测(BGM)依旧是公司的传统优势领域。

自2013年开始,三诺生物的血糖测试仪连续9年实现同比正增长,从2013年的0.97亿销售收入提升至2022年的20.04亿,年复合增速高达40.0%。值得注意的是,血糖测试仪营收常年占据三诺生物总营收的70%以上,产品毛利稳定在65%,是公司最大的基本盘。近年来,由于三诺生物对外投资收购丰富产品线,使得公司在利润端表现稳定性较差。

(图源:方正证券)

尽管在许多人眼中,血糖监测是一个入局门槛不高的赛道,但不得不承认其潜在市场空间仍然巨大。

我国血糖检测率(中国20% vs 发达国家90%)和年检测频次(中国120次 vs 美国400次)远远低于发达国家,以致于国内血糖监测渗透率和年检测频次仍有很大的提升空间;据灼识咨询预计,中国血糖监测市场规模有望从2020年的13亿美元增至2030年的61亿美元,CAGR约为20%。

另外,国内BGM市场竞争格局有望洗牌。三诺生物市占率从2016年的13%提升至2020年的36%,近年来BGM国产替代率有着进一步提升的趋势,三诺生物有望在这个趋势下进一步抢占国际品牌市场份额。

(图源:方正证券)

除了基本盘稳固,2016年三诺生物收购的两大资产PTS和Trividia,对于公司影响深远。

PTS被三诺生物收购前就是全球领先血脂检测厂商(全球第三),产品包括糖化血红蛋白检测、血脂检测、胆固醇检测,其中血脂监测是PTS的核心业务,占公司收入超过一半,其主要竞争对手是罗氏、Alere等跨国巨头。并购PTS后,三诺生物产品线得到丰富,从单一的血糖检测产品线到补全血脂检测、糖化血红蛋白检测产品布局。

(图源:方正证券) (图源:方正证券)

Trividia被三诺生物收购前是美国第三大血糖监测系统供应商(全球第六),占美国10%市场份额,营收量级稳定在10亿左右(目前持股55%,已注入)。收购Trividia,三诺生物加强了在国内医院市场的竞争力,在拥有了Trividia在美国全自动化的生产能力(连续10年通过FDA认证)的同时,有利于改善三诺生物本土的工艺和盈利能力。

三诺生物自收购PTS和Trividia以来,受到资产整合、全球疫情及国际销售等因素影响,两大资产长期处于亏损状态,合计亏损超10亿元。

经历了数年整合之后,两大资产的经营状况正在逐渐改善。

PTS(三诺健康管理)在2022年率先扭亏为盈,并且收入创下了被收购以来的新高;2023年前三季度,PTS收入约合3.63亿,同比增长21%,净利润4741.93万,已经超过了去年全年,公司预计今年净利可达到6000万量级(约同比增长46.67%)。

Trividia(心诺健康)曾经在2022年首次扭亏为盈,但源于非常规性收益(收到尼普洛集团的一次性仲裁赔款及利息0.22亿美元)。在三诺生物的整合下,Trividia仍处于战略转型期(将存量客户的BGM转换至CGM),并裁撤BGM销售(费用增加),公司预计在今年四季度实现扭亏,并有望在明年实现盈利。

(图源:方正证券)

待到PTS、Trividia回到正轨,将助力三诺生物盈利能力回归至稳增长水平。

02 CGM加速放量

三诺生物最大的破局,来源于2018年立项攻关的连续血糖监测仪(CGM)。

在欧美等发达国家,CGM作为BGM的迭代产品,已经逐渐成为糖尿病患者监测血糖水平的主流工具。主要基于几点:1)CGM可提供血糖浓度的实时数据,可帮助患者更好管理血糖水平;2)CGM避免了BGM经常刺指取血的创伤,更为便利;3)CGM能够提供更丰富的数据信息,患者了解自身情况更全面;总的来说,已有临床数据表明:使用CGM的患者长期能更好地自身控制糖化血红蛋白(HbA1c)水平。

三诺生物的第三代CGM“三诺爱看”在2023年3月底获得三类器械注册证,成为了首个采用第三代传感器技术的国产CGM。

相比国内竞品,“三诺爱看”具备免校准、使用寿命长(传感器寿命15天)、检测误差小(MARD值达8.71%)、性价比高(年费用4800元/其他产品年费用在1万左右)等特点。

凭借自身独特的优势和公司原本在行业的积累,三诺生物的CGM产品迅速进入爬坡放量的阶段。据管理层介绍:2023年前三季度公司CGM收入3750万元,10月份前20多天销售已经超过2000万,日均达到100万,预计今年有望实现1-1.2亿销售额。

对比行业对手微泰医疗,其CGM产品2022年正式在国内商业化,2022年销售额仅为3384万元。

对于三诺生物而言,仅仅中国市场,CGM产品增量市场十分巨大。由于国内CGM起步较晚,2020年相关市场规模仅8.9亿元;随着大量CGM产品上市及渗透率逐渐提升,华泰证券预测2030年国内CGM产品市场规模有望达到143亿元。

三诺生物CGM产品的成长曲线目前可能在“最陡峭”的阶段。

03 出海故事:再造一个三诺

相比于中国CGM市场,美国市场对于国产厂商更是一块诱人的肥肉。

据灼识咨询数据显示:2020年全球CGM市场规模约57亿美元,并预计在2030年 达到365亿美元;而美国是其中最大的市场,2020年市场规模为27亿美元,CGM市场正在呈现高速增长的态势。

美国乃至全球CGM行业的高景气正在CGM龙头厂商的业绩上充分表现。

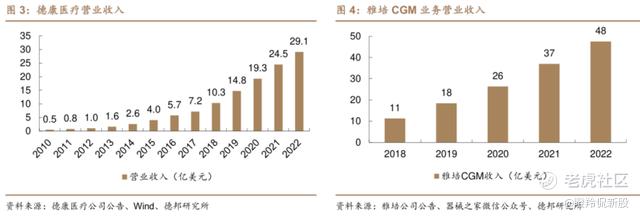

全球CGM龙头企业德康医疗自2010年来已经实现了连续12年营收正向快速增长,2023年Q3单季度更是实现收入9.75亿美元,同比增长27%;2023年前三季度实现收入25.88亿美元,同比增长24%。

另一CGM龙头雅培,三季度CGM产品(FreeStyle Libre系列)实现收入14亿美元,同比增长30.5%;前三季度实现收入39亿美元,同比增长26%,公司目标是在2028年实现100亿美金的CGM产品收入。

三诺生物完全有能力在海外占据一席之地。

目前,公司CGM产品海外注册&临床进展较为顺利,在9月底已获欧盟MDR认证,很快将形成海外销售;同时,CGM产品的美国临床试验正稳步推进中,有望在2024年四季度或2025年一季度之前获得美国FDA认证。

三诺生物有国际销售能力基础。前期收购Trividia和PTS已经获得了海外的生产能力和商业化能力,后期产品获批可快速导入进行生产销售;另外,三诺生物过往已经形成了一定线上海外销售能力,BGM在国际电商上已经做了一个多亿销售。

以2030年美国市场格局推测(以上述美国占全球一半市场规模测算),假设三诺生物能够在巨头竞争中取得3%左右的市场份额,那么仅美国市场将贡献40亿级的收入量级,还不考虑来自欧洲(10-20亿欧元市场)、中国等市场份额的增长。

结语:从今年前三季度的经营趋势可以看出,三诺生物的整体经营质量正在全面提升,未来1-2年内若顺利整合海外资产、CGM如期放量,那么将公司盈利能力提升到一个新的台阶,同时伴随着CGM行业高景气,参照德康医疗,公司的市值成长之路才刚刚开始。 $三诺生物(300298)$ $德康医疗(DXCM)$ $鱼跃医疗(002223)$

精彩评论