来源:内容转载自公众号「驭势资本」,谢谢。

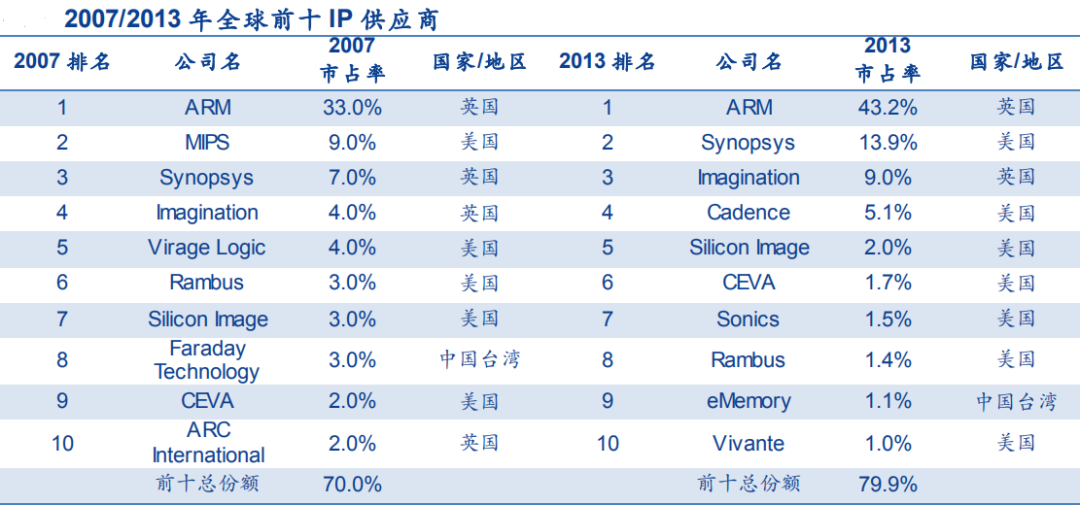

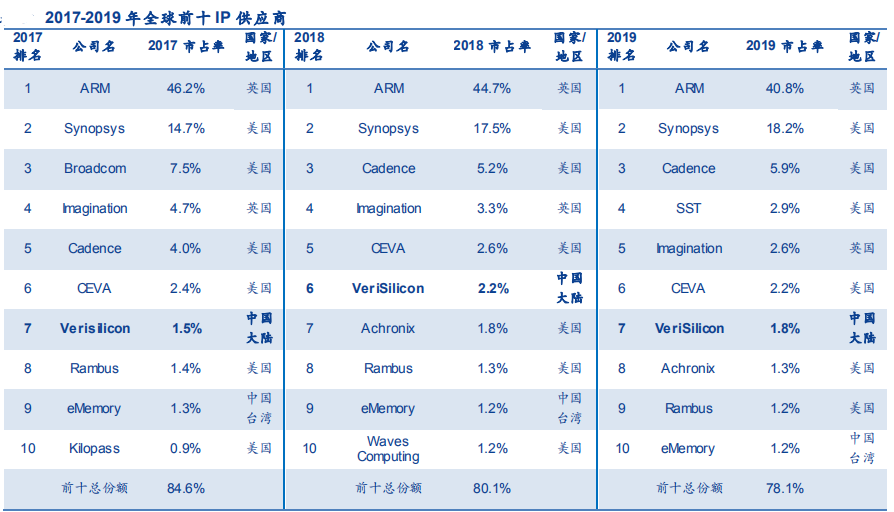

全球前十IP供应商主要来自美国和英国,还有少量来自以色列和中国台湾,为了更好地认知半导体IP行业未来发展空间和行业壁垒,我们有必要对全球业内公司和行业整体情况进行研究。

随着芯片复杂度以及芯片设计成本的提高,IP采用量进一步增大,单个芯片采用的IP数量将超过200个,全球IP行业具备一定的市场空间。同时随着全球集成电路产业链向中国大陆转移,中国大陆地区新设立的芯片设计公司五年复合增长率达到24.7%,规划中的芯片设计项目大幅增加,综合增速远超全球,给中国半导体IP行业带来了增长空间,芯原作为行业龙头,发展空间良好。

经过三十余年发展,半导体IP行业市场份额相对集中,行业前两大企业ARM和Synopsys占据了接近六成市场份额,该格局已经保持多年。行业前十中还有cadence、CEVA、Rambus等公司位臵相对稳定,各自占据一部分市场,芯原和Achronix是为数不多新进入前十的公司。

本文将从半导体IP行业发展历史、行业的重要性与竞争壁垒、未来发展空间、全球竞争格局四个角度进行展开,深入分析半导体IP行业。

半导体

半导体IP行业发展情况如何

半导体IP通常也称作IP核(IP core),此处IP也就是指知识产权(Intellectual Property)。IP核就是一些可重复利用的、具有特定功能的集成电路模块。IP由于性能高、功耗优、成本适中、技术密集度高、知识产权集中、商业价值昂贵,已经逐渐成为集成电路设计产业的核心产业要素和竞争力体现。当今时代,芯片设计公司如果没有IP,将难以完成芯片设计,可以说半导体IP的诞生是半导体行业发展的必然。从市场的角度来理解,IP行业是半导体行业分工精细化的结果,降低了芯片设计的难度与成本;从技术的角度来理解,IP是EDA发展和芯片复杂化的结果,没有电子化的芯片设计就没有可以复用的芯片IP。

市场视角:半导体行业分工精细化,IP降低设计成本

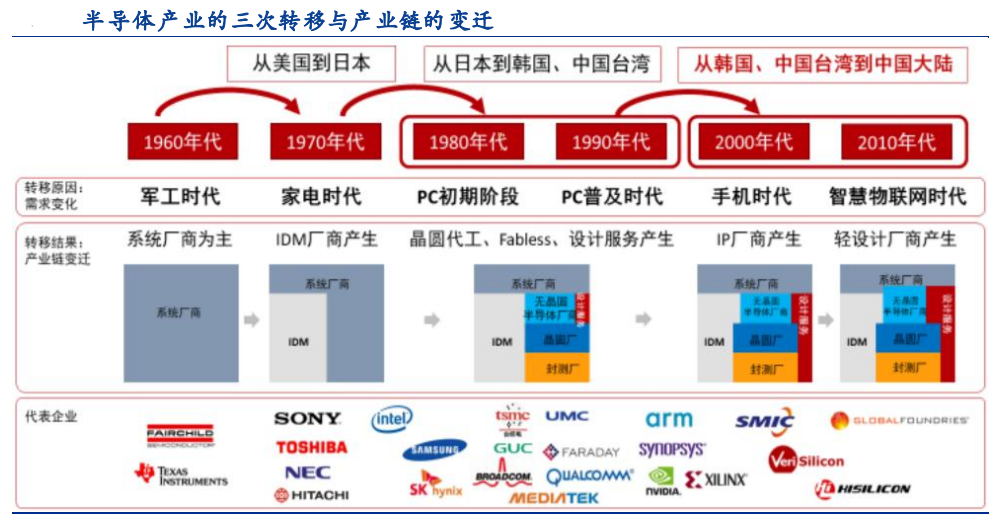

在如今这个时代,各个产业的发展都伴随着全球产业链的分工合作,以降低综合成本,半导体产业也是如此。半导体行业的发展伴随着不断的产业转移、技术升级与分工精细化。这三个过程是同步进行且高度相关的,技术的升级使得芯片产品和半导体产业不断复杂化,因而分工也不断细化,分工的细化使得半导体产业链环节更多,这也为不同环节的全球转移和降低成本提供了条件。从历史发展进程来看,自20世纪60年代半导体产业在美国发源以来,全球半导体产业因产业链进一步细化和应用市场需求变化,经历了两次产业转移,并正在进行第三次产业转移。

20世纪70年代起,美国将半导体系统装配、封装测试等利润含量较低的环节转移到日本等地区。日本半导体产业由此开始积累,并借助家用电子市场对半导体技术及产量的需求不断完善产业链,最终在家电领域实现突破,由此产生了半导体产业的第一次产业转移。该次转移成就了索尼、东芝、日立等知名企业。这期间,拥有芯片设计和生产能力的IDM(Integrated Device Manufacturer,设计、制造、封测一体化垂直整合型公司)得到快速发展。

20世纪80年代至90年代,因日本经济泡沫破灭、投资乏力等原因,日本的半导体产业开始没落。中国台湾的台积电和联电两家晶圆厂的诞生,推动美国、日本半导体产业由IDM模式逐渐转变为Fabless模式(Fabless是Fabrication(制造)和less(无)的组合,指没有制造业务,只专注于设计的模式)。在半导体应用从家电到个人计算机的转型过程中,中国台湾着重发展半导体制造技术,在半导体产业链中占据了关键地位,韩国则聚焦存储技术,由此产生了半导体产业的第二次转移。该次转移成就了中国台湾的台积电和联电,韩国的三星、海力士等企业。与此同时,芯片设计公司和晶圆厂之间的技术衔接与匹配的需求,首次催生了芯片设计服务行业的诞生。

21世纪起,随着个人计算机产业向手机产业迈进,终端产品更加复杂多样,芯片设计难度快速提升,研发资源和成本持续增加,促使全球半导体产业分工继续细化,芯片设计产业进一步拆分出半导体IP产业,而芯片设计服务产业的服务范围也进一步扩大。同时,中国大陆的半导体产业经历了低端组装和制造承接、长期的技术引进和消化吸收、高端人才培育等较长的时间周期,逐步完成了原始积累,并以国家战略及政策为驱动力,推动了全产业链的高速发展。

随着智慧物联网时代的到来,以及产业发展环境完善、人才回流、政策支持、资本青睐等众多因素,中国大陆的半导体产业得以在众多领域实现快速与全面布局,正逐步驱使全球半导体产业从韩国、中国台湾向中国大陆转移,即第三次转移。该次转移促进了以ARM、新思科技、铿腾电子、芯原、创意电子、智原等为代表的半导体IP供应商和芯片设计服务提供商的快速发展,也推动了中国大陆集成电路产业相关企业的成长,包括以中芯国际、长电科技等为代表的晶圆厂和封测厂,以及以华为海思、紫光展锐等为代表的芯片设计公司。

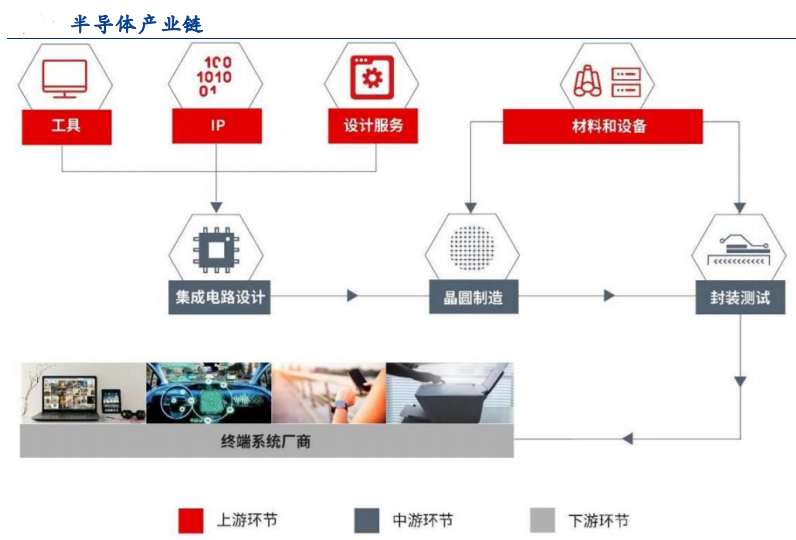

随着产业分工精细化与不断转移的过程,如今半导体产业的分工已经高度明确,上中下游明晰。如今,集成电路设计产业的参与者可以细分为集成电路设计公司,以及其上游的EDA工具供应商、半导体IP供应商和设计服务供应商等。本报告主要研究的IP行业就处在半导体产业链的上游。产业链上游主要包括EDA工具与IP、设计服务、半导体加工设备和材料等;中游是狭义上的半导体行业,即芯片设计、制造和封装测试环节;下游则是终端系统厂商,负责系统集成,利用芯片产品生产出电子设备。

根据半导体产业三次转移的趋势,芯片设计公司需要快速响应市场,并满足其芯片产品的低成本、低风险、敏捷设计的需求。目前集成电路产业正处于快速发展期,智慧物联网、人工智能、5G等新兴产业的涌现推动着先进工艺节点的快速发展,同时也驱使着芯片设计产业的快速升级。产业升级带来成本、风险和设计难度等的提升,促使产业链按专业来分工细化,推动了轻设计产业模式的发展。集成电路产业具有从Fabless模式向轻设计模式转移的基础。

轻设计(Design-Lite)是芯原通过观察全球半导体产业第三次转移以及集成电路产业技术升级的历程,总结出来的芯片设计公司的新运营趋势。与目前相对“重设计”的Fabless模式不同,在轻设计模式下,芯片设计公司将专注于芯片定义、芯片架构、软件/算法,以及市场营销等,将芯片前端和后端设计,量产管理等全部或部分外包给设计服务公司,以及更多地采用半导体IP,减少运营支出,实现轻量化运营。轻设计时代,半导体IP成为新的核心要素。

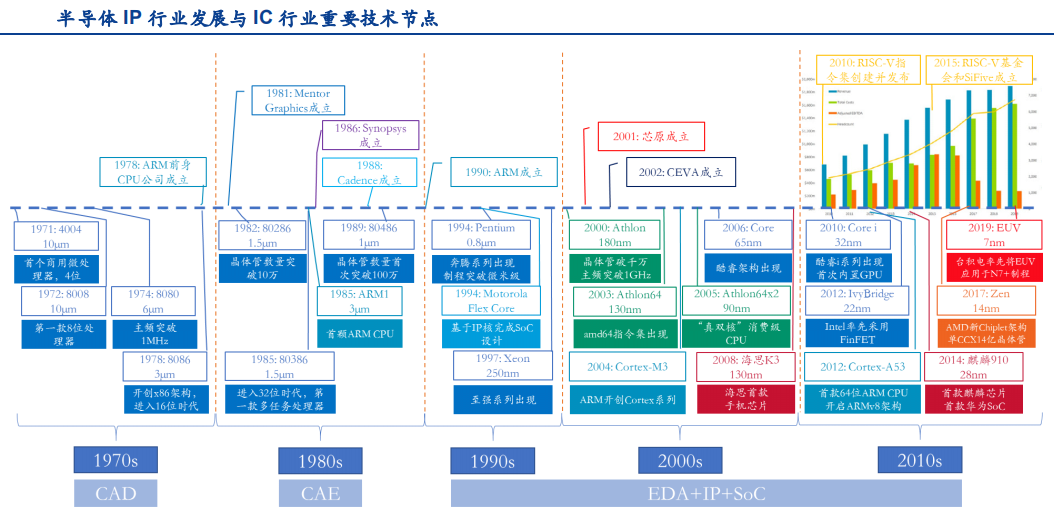

技术视角:EDA软件与硬件相互促进,电子化使IP复用成为可能

半导体IP是EDA发展到一定阶段的产物,没有电子化的芯片设计就没有可复用的IP。先进EDA工具辅助工程师设计更复杂、更强大的IC芯片,而更复杂的芯片又可以支持运行更先进的EDA软件,芯片设计行业就在这样的正向反馈中不断发展。而要设计足够复杂的芯片,就必须要有足够的IP储备,没有可利用的IP会让芯片设计任务难以完成。为了直观感受芯片设计的复杂度以及EDA和IP的重要性,并且了解EDA/IP与集成电路相互促进的发展关系,我们不妨选取集成电路发展史上几个典型案例来进行观察。

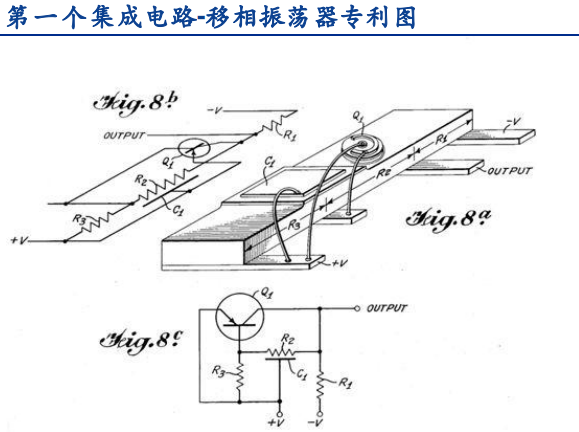

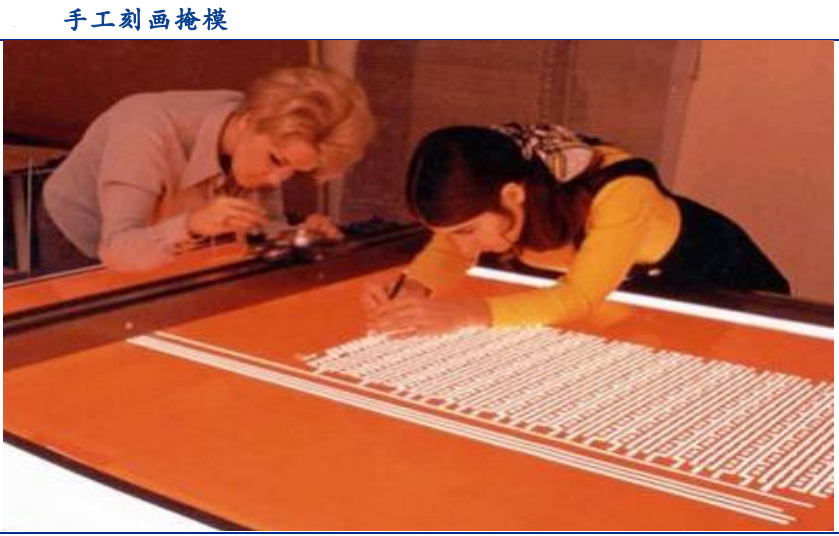

1958年,Jack Kilby发明了世界上第一个集成电路,这是一个基于锗的移相振荡器,其原理也十分简单,1959年获得了名为“Method of Making Miniaturized Electronic Circuits”的美国专利,专利号US3261081。这个集成电路大小只有5*1.8*2.5cm(来源:National Museum of American History:Jack Kilby’s Integrated Circuit),利用当时贝尔实验室开发出的扩散技术和物理气相沉积(PVD)技术制作完成(手工涂上黑蜡作为掩模,从而形成电路图案)。此后一段时间内的集成电路不仅是手工设计,甚至制作也可以通过手工(借助非自动设备)完成,因为晶体管数量少,设计并不复杂。显而易见,此时并不存在也并不需要EDA和IP。

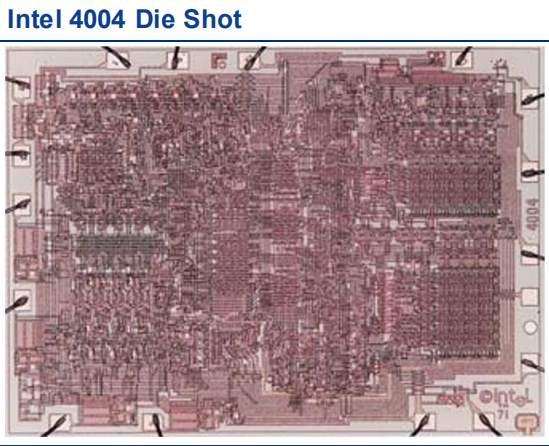

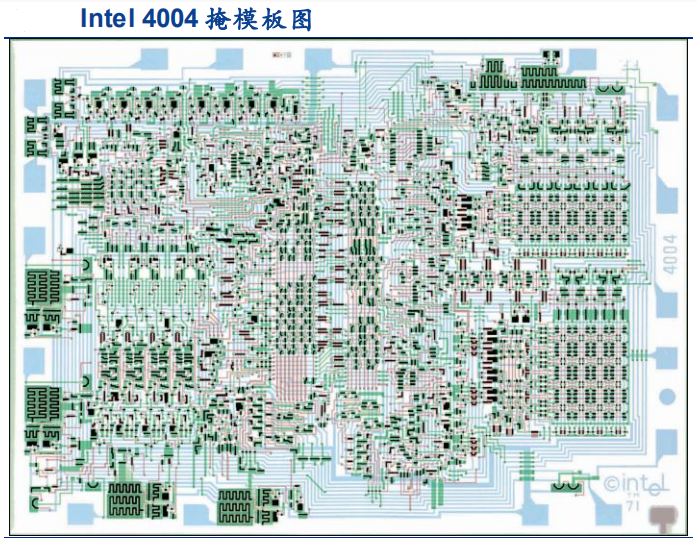

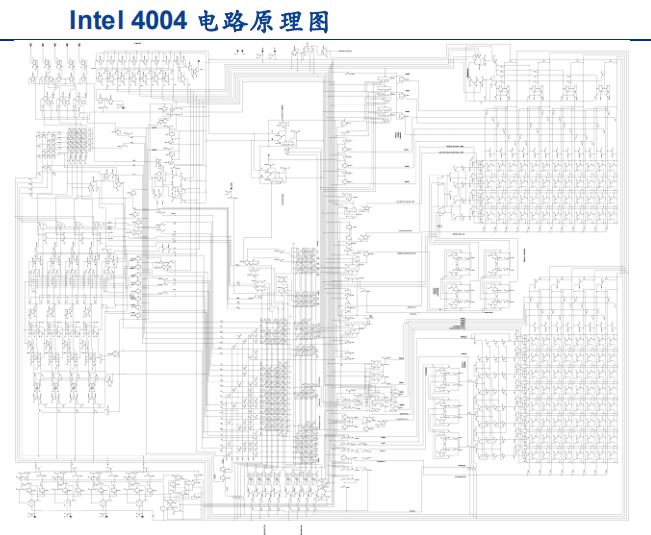

1971年,Intel发布了世界第一款商用微处理器4004。比4004稍早,Intel还发布了4001型DRAM、4002型ROM和4003型寄存器。4001、4002、4003再加上4004就可以组成一个初等的计算机系统。4004芯片最初是为Busicom公司设计,用于生产其141-PF型计算器。其封装外部只有16个针脚,硅片大小只有3mm*4mm,包含约2250个晶体管,晶体管间距约10微米,主频只有108kHz,能够处理4bit数据运算,支持8位指令集以及12位地址。

从原理图中我们可以清晰地看出其逻辑门、SRAM单元等结构,这意味着电路结构仍然较为简单。而尽管还是如此原始的芯片,仅仅包含数千个晶体管,我们已经可以从其Die Shot(集成电路内核照片)、掩膜、电路原理图中感受到其复杂性。在这一阶段,电路虽然比原始时期更加复杂,但仍然在人手工设计能力范围内,设计时通常采用人工设计集成电路图形,完成布线。此时已出现了光刻机,但掩模刻画还需要手工完成。

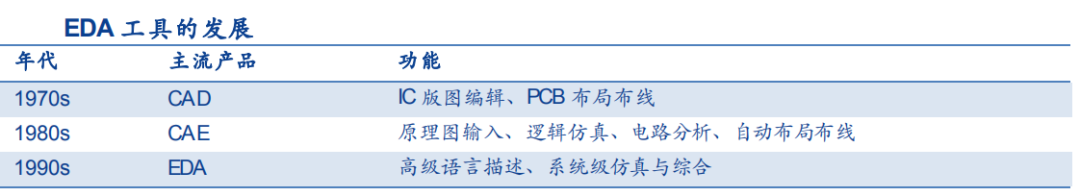

20世纪70年代出现了最早的计算机辅助设计电路,此时使用的主要是CAD,用来辅助工程师进行IC版图编辑。

20世纪80年代则出现了CAE(计算机辅助工程),除了制图以外,还假如了电路功能和结构设计功能,能够绘制电路原理图,并进行自动布线和逻辑仿真。同时,这十年中较为重要的变化是出现了HDL(硬件描述语言),工程师可以用代码对集成电路功能进行描述,由软件将电路的逻辑自动转换成逻辑门和晶体管的结构,而不必完全依赖图形。现在应用最广泛的Verilog HDL和VHDL分别出现在1983和1982年。(来源:立鼎产业研究中心)。同时许多重要的EDA公司也在这十年间成立,例如1986年成立的Synopsys、1988年由两家公司合并而成的Cadence、1981年成立的Mentor Graphics等。

20世纪90年代,EDA工具进入成熟期,功能基本完善,从前端的代码综合到后端的布局布线、逻辑分析再到掩膜版图形的生成都可以完成。这十年中,随着EDA工具的成熟,IP核产业也初步形成。1990年,ARM处理器设计部门从ARM公司中独立出来,独立后的ARM不再生产处理器,而是进行IP授权,这种模式来自于对MOS Technology的学习。1994年Motorola发布的Flex Core系统(用来制作基于68000和PowerPC的定制微处理器)和1995年LSILogic公司为Sony公司设计的SoC,可能是基于IP(Intellectual Property)核完成SoC设计的最早报导(来源:电子工程世界)。1996年,世界上最早的IP核标准组织VSIA成立,随后日本IPTC、韩国SIPAC等类似组织也先后成立。

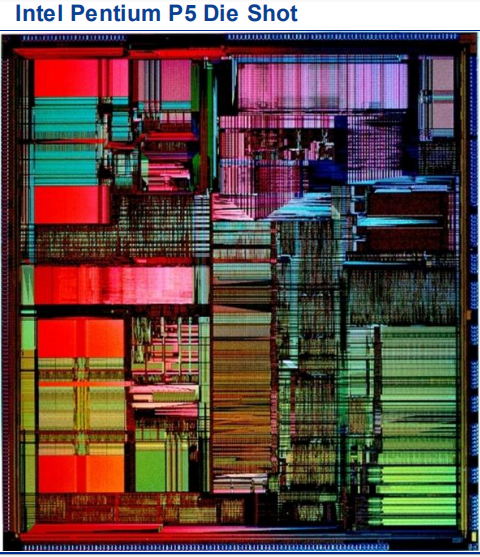

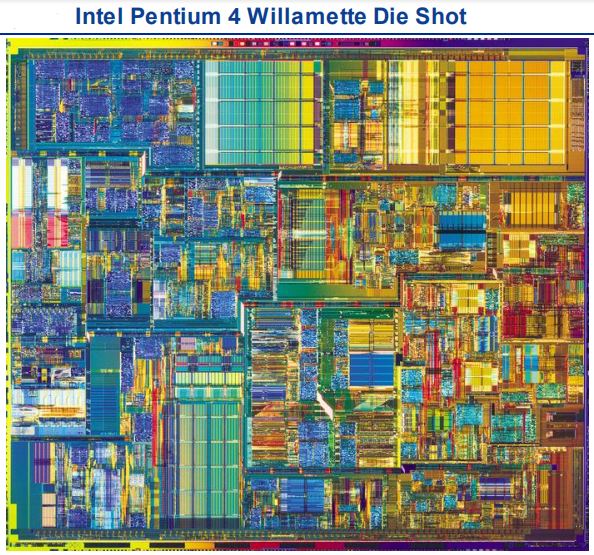

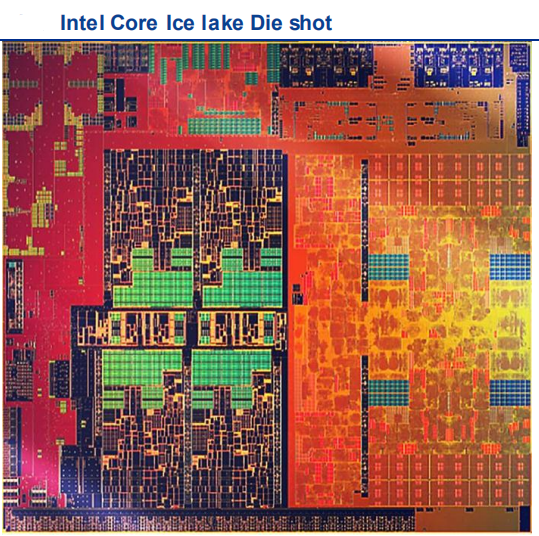

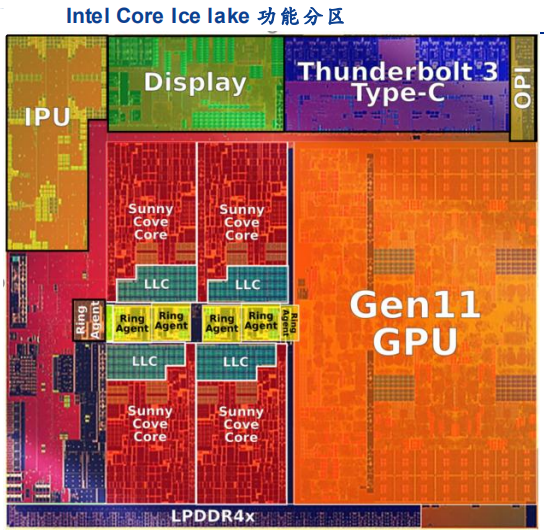

这一阶段推出的芯片晶体管数量已经大大增加,例如1993年Intel推出的初代Pentium处理器使用的P5微架构已经使用了0.6微米制程,晶体管数量310万个,是4004的1378倍;2000年Pentium 4处理器使用的Willamette微架构进化到180nm制程,有4200万个晶体管,是P5的13.55倍;2006年的双核core处理器则使用了65nm制程,2.91亿个晶体管;而如今第十代酷睿架构ice lake已经采用了10nm制程,一个4核+64EU(核芯显卡处理单元)的芯片里具有46亿个晶体管,相当于P5的1484倍。到了这一阶段,芯片复杂度已经远超人脑的掌控范围,没有高效的EDA工具以及经过验证的IP核,芯片设计工作几乎不可能完成。

行业知名公司:IP行业ARM、Synopsys领头,其他设计公司也提供IP

半导体与芯片设计与IP行业经过长期发展,已经产生大量代表性公司,根据公司主营业务的不同大致可以分为几类。这些主营业务不同的公司IP来源往往也有所不同。IP的来源主要有四大类,分别是芯片设计公司自身积累、代工厂的积累、专业的IP公司和EDA厂商。目前业内公司基本覆盖了四大类型,其中代工厂提供的IP较少,其他三类较多。

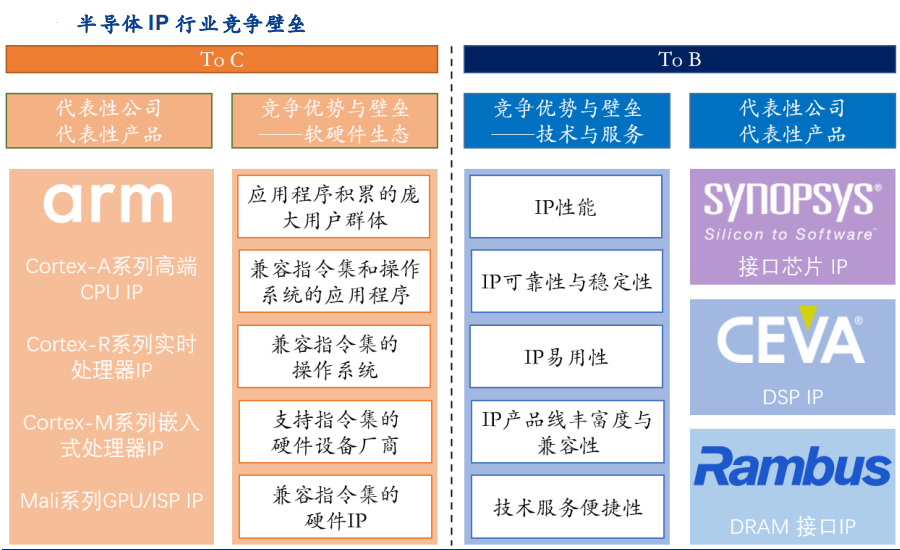

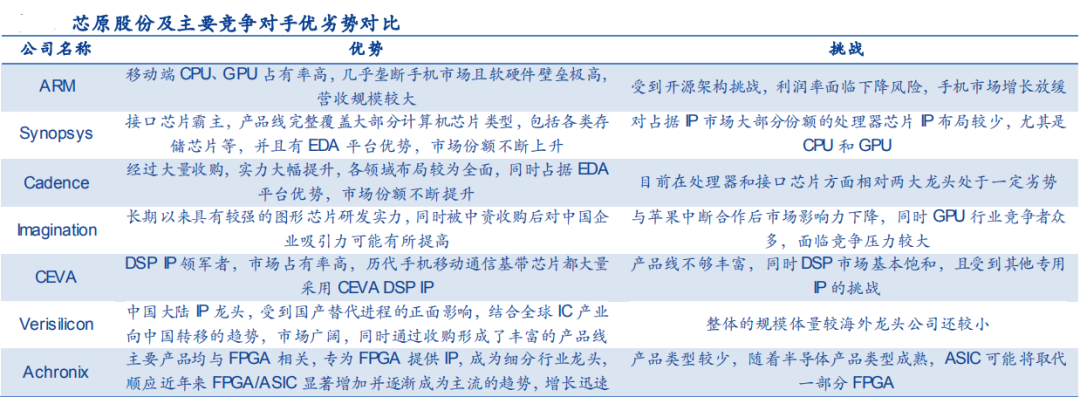

主营IP业务且比较知名的包括ARM、Synopsys、Cadence、CEVA等公司,ARM占据移动端处理器IP市场90%以上,占据整个IP市场40%以上;Synopsys在各类接口芯片IP市场排名第一,例如USB、PCIe接口等;Cadence经过数次并购,并结合自家EDA软件,也成为IP领域一个主要玩家;CEVA则是DSP IP领域强势厂商,从1991年开始研发DSP IP,2010年DSP IP市场占有率达到78%。其他还有诸如GPU领域的Imagination、提供DRAM接口IP的Rambus、主营非易失性存储IP的eMemory和SST等公司。

其他诸如智原等公司虽然也有IP,但主业是芯片设计服务,与芯原的一站式芯片定制服务较为类似。此外一些半导体领域成熟芯片设计公司也提供IP,例如Xilinx、Broadcom、Microchip、联发科等。具体产品比如Xilinx的MicroBlaze软核处理器等。

半导体

半导体IP行业的产业链壁垒到底在哪

IP的必要性:构建芯片大厦的砖瓦,加速芯片设计的合作方式

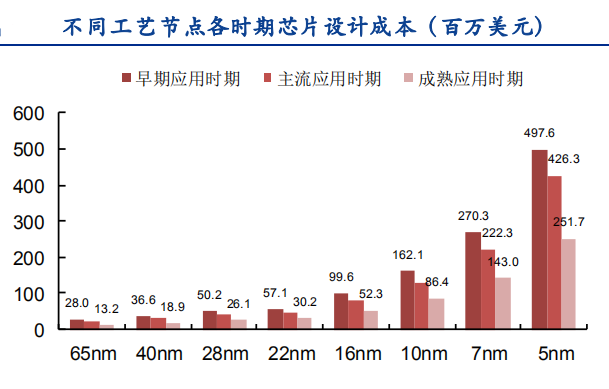

虽然随着工艺的进步,单个晶体管的生产成本不断下降,但涉及复杂度的增加还是使得芯片设计成本逐渐提高。根据IBS报告,以先进工艺节点处于主流应用时期的设计成本为例,工艺节点为28nm时,单颗芯片设计成本约为0.41亿美元,而工艺节点为7nm时,设计成本则快速升至约2.22亿美元。即使工艺节点达到成熟应用时期,设计成本大幅度下降的前提下,相较同一应用时期的上一代先进工艺节点,仍存在显著提升。较高的设计成本,给芯片设计公司带来了较大的设计挑战。

自上世纪90年代起,晶圆厂如台积电、联电等的发展,带动了整个集成电路设计业的发展。晶圆厂专业化和规模化的生产代工服务能力,可大幅降低芯片设计公司的固定成本开支,这种轻资产的模式降低了企业进入的门槛,并增加了企业设计的灵活性和市场反应速度。

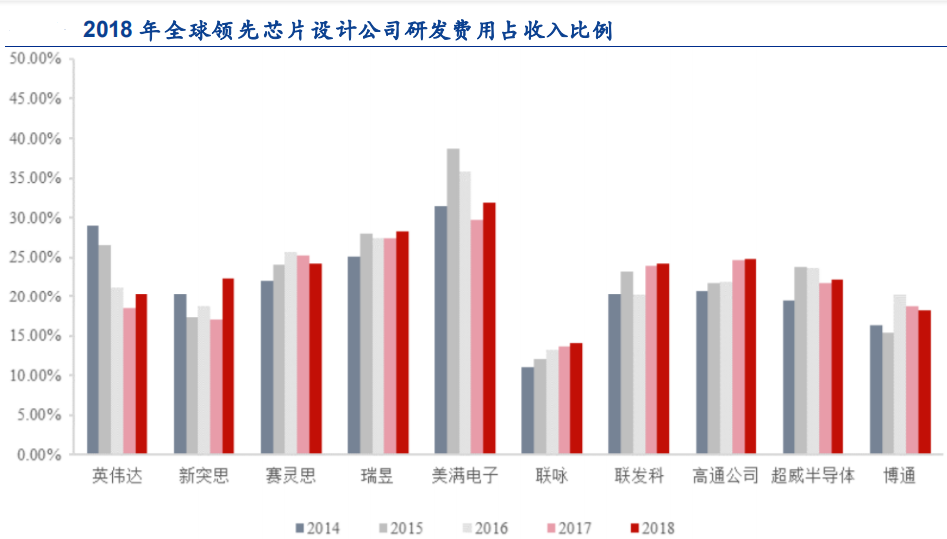

近几年,全球排名前十的芯片设计公司的研发费用占营业收入比例大多维持在20%-30%。随着产业的升级,集成电路设计的成本和难度还将不断加大,要求企业具有更高的利润以支撑研发。轻设计的模式可大幅降低芯片设计公司的运营成本,使其得以专注于自身核心竞争力的发展,如市场需求挖掘、产品定义、差异化实现、精准营销等。

同时,随着芯片复杂度的逐渐增加,同样大小的芯片内部容纳的晶体管数量越来越多,芯片内部包含的功能也越来越多。以最常见的手机SoC为例,其中包含了CPU、GPU、RAM、基带、射频前端模块、调制解调器、ISP、NPU、DSP等诸多模块。这些模块如果都从头开发,将耗费巨量的时间和资金,使得产品开发变得不现实。

综上所述,先进工艺节点在提高芯片单位面积性能、降低单位成本的同时,也提升了芯片的设计成本和设计风险。高成本、高风险的设计投入使芯片设计公司在研发先进工艺节点的芯片产品时,需要有大规模的产销量支撑来平摊生产成本。芯片设计公司面临生产制造协同能力以及运营和市场管理能力的更高挑战,其设计工程师也将需要具备更多更广的专业技能、先进且扎实的设计实施能力。由于具备上述完备能力的企业较少,为降低设计风险和成本,芯片设计公司越来越多地寻求专业化的一站式芯片定制服务和使用经过验证的半导体IP。

半导体IP就像建筑行业中的砖瓦和预制板,有了这些已经制作好的材料,就可以很快搭建起一栋建筑;或者可以认为IP是建筑设计图,设计者利用这些现有的建筑设计图稍作修改,再加上自行设计的地下管线等结构,就可以迅速设计出一座城市。这种站在巨人肩膀上的思维在各行各业都有应用,比如游戏中场景的搭建往往也需要用到第三方供应商提供的素材,游戏开发商只需在现有素材的基础上进行调整与修改即可,如此可以大大加快游戏开发节奏。

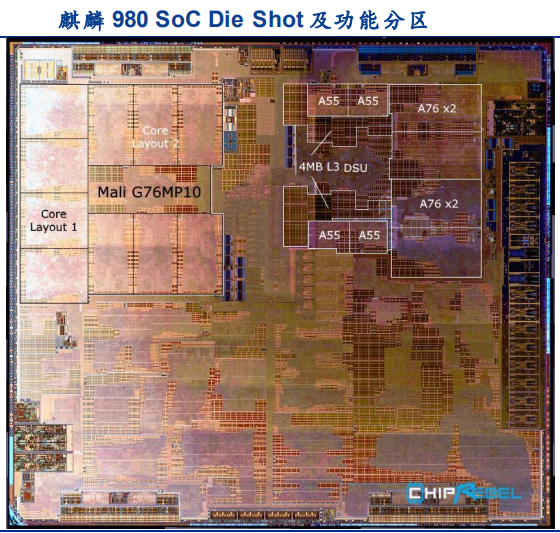

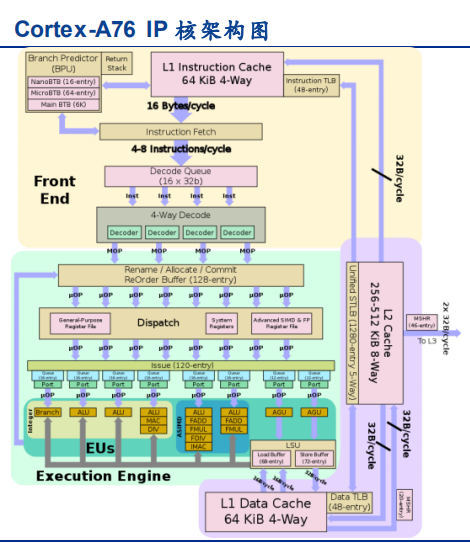

半导体行业最佳案例就是移动端SoC。用在前代华为旗舰Mate 20系列上的麒麟980芯片就是IP必要性的体现。麒麟980芯片中利用了4个ARM提供的Cortex-A76作为CPU大核,负责高性能计算,还有4个Cortex-A55小核用于低功耗日常任务计算,此外还有10个同样由ARM提供的Mali GPU核心,对于视频、游戏等应用至关重要。从Die Shot中我们可以看到,ARM提供的IP核占据了麒麟980芯片相当大的面积,也为其提供了核心功能。此处完全体现了IP对于芯片设计的作用。此外,Die Shot显示,麒麟980芯片中的Mali GPU核具有两种不同的布局形式,分为Layout1和Layout2,这是因为IP核具有灵活性,可以适应芯片设计厂商的不同需求。

IP核通常可以分为软核、硬核和固核,其中软核是用硬件描述语言(HDL)形式提供给用户的代码文件,通常经过一定的设计优化和功能验证,但不包含任何关于芯片的物理信息(例如使用特定代工厂的工艺、制程等),客户可以灵活调整进行二次开发设计;硬核则是已经完成物理层面设计的IP核,几乎每个晶体管的布局和工艺参数都已经确定,并且已经经过工艺验证,其提供给客户的形式是电路掩模版图和全套工艺文件,客户不必进行任何改动就可以直接使用,但灵活性较差,如客户需要升级到新的先进制程往往需要进行大规模调校;固核则介于软核和硬核之间,在软核的基础上进一步进行了门级电路综合和时序仿真等环节,通常以网表文件(一种描述了器件间连接关系的文本文件)的形式提供给用户。客户选用不同类型的IP核,就可以进行不同程度的调整,从而可以灵活而又快捷地进行芯片设计。

深度嵌入软硬件生态,产品体系构建护城河

IP行业通常存在两大类壁垒,其中在消费者相关的市场,软硬件生态起到决定性作用,兼容现有生态是先决条件,而后才是性能等因素的比拼;而在诸多消费者不直接可见的领域,软硬件生态提供的壁垒就十分有限,更多考量IP本身的性能、易用性、产品线全面性、服务质量等因素。

IP行业最大的壁垒就是软硬件生态规模壁垒,当一套软硬件生态体系占据优势地位后,后来者往往无法在同一领域对其构成挑战。IT行业普遍存在赢者通吃的现象,不论软件领域还是硬件领域都是如此。应用软件行业的赢者通吃通常有网络效应等原因,具有明显的规模效应,导致领先者形成正反馈,最终垄断市场,后进入者由于难以突破用户规模的壁垒,通常难以在同一领域形成竞争,所以应用软件领域往往同一类型的软件只有少量巨头,除非有政治壁垒等不可控因素,除了龙头玩家以外,其他企业往往处境艰难。操作系统软件通常形成的垄断格局则主要是因为形成了应用软件生态。

而硬件行业形成该现象这一现象产生的原因通常是高额研发投入与技术领先性相互作用形成正反馈,因此半导体代工等行业往往只有少数寡头。同时,由于硬件指令集与软件存在兼容性问题,因此硬件垄断特性又受到软件垄断效应的强化,形成了牢不可破的软硬件生态。例如Intel在2001年推出的Itanium处理器由于使用了IA-64指令集,与x86软硬件生态不兼容,因而尽管在抛弃x86历史包袱后性能大幅提升,最终销量还是十分有限。IP行业是半导体产业链的上游,同样适用这一规律,例如ARM IP与Android、iOS操作系统共同形成的软硬件生态已经占据垄断地位,庞大的应用软件体系及其用户群构成了这一生态体系的护城河。

但同时也并非所有领域都受到软硬件生态系统的影响,在一些零散且并非必须与全球用户兼容的领域,IP产品线的全面性、易用性、及服务的周到便捷性、产品性能与稳定性等都将成为影响胜负的因素。这类市场通常分布在to B领域,其共同特征是不与广大用户或应用软件直接接触,例如工控用到的MCU芯片、消费电子中的电源管理芯片、指纹识别芯片、各类军用与民用场景中的DSP芯片、各类接口芯片等。举例来说,在这一领域,Synopsys提供的接口芯片十分具有竞争力,例如USB、PCIe、HDMI、以太网接口等。Synopsys由于占据EDA工具供应商的便利,并且提供的IP种类十分全面,可以为客户提供一站式解决服务,因而具有强大的竞争力。

半导体

半导体 IP 行业的市场空间怎么看

IP行业的市场空间与芯片设计行业高度相关,而芯片设计行业又与整个集成电路产业高度相关。因此,可以从集成电路产业入手,逐级细化,分别分析全球与中国IP行业的市场空间。

全球IP市场:IC设计市场十年复合增长率10.03%,处理器IP占比过半

IC及其设计行业:IC市场规模超过3000亿美元,IC设计市场突破千亿美元

随着超大规模集成电路设计、制造技术的发展,集成电路设计步入SoC时代,设计变得日益复杂。为了加快产品上市时间,以IP复用、软硬件协同设计和超深亚微米/纳米级设计为技术支撑的SoC已成为当今超大规模集成电路的主流方向,当前国际上绝大部分SoC都是基于多种不同IP组合进行设计的,IP在集成电路设计与开发工作中已是不可或缺的要素。

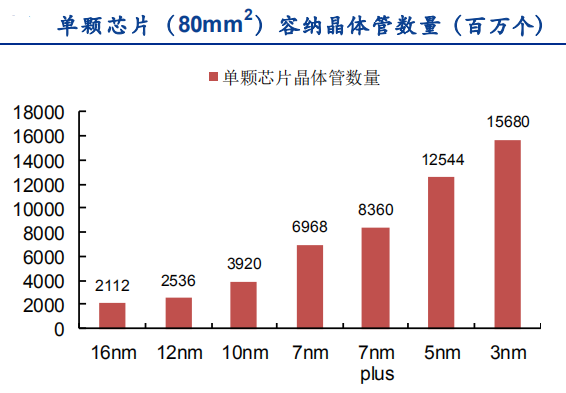

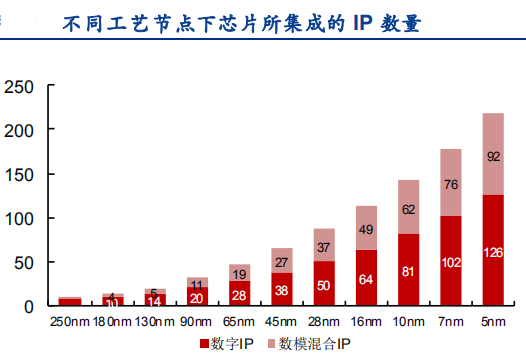

与此同时,随着先进制程的演进,线宽的缩小使得芯片中晶体管数量大幅提升,使得单颗芯片中可集成的IP数量也大幅增加。根据IBS报告,以28nm工艺节点为例,单颗芯片中已可集成的IP数量为87个。当工艺节点演进至7nm时,可集成的IP数量达到178个。单颗芯片可集成IP数量增多为更多IP在SoC中实现可复用提供新的空间,从而推动半导体IP市场进一步发展。

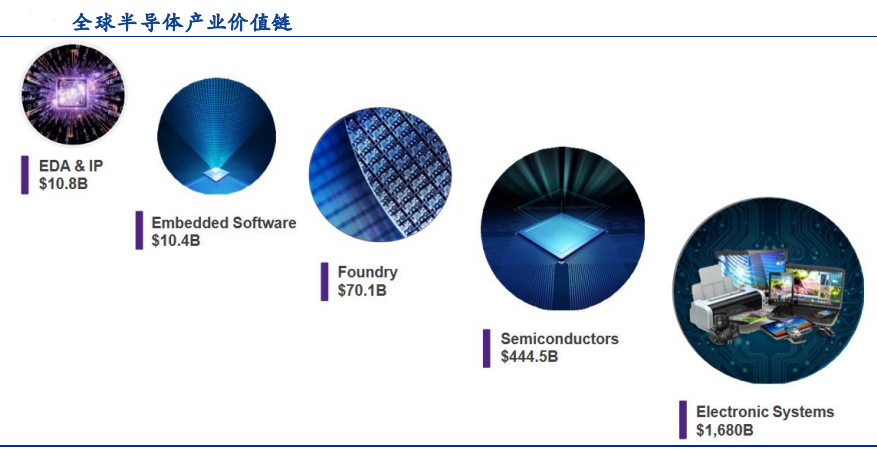

目前,IP行业规模虽然并不大,但其居于产业链上游,对全产业链创新具有重要作用,能够带动大量下游行业发展。根据Synopsys援引ESD Alliance、IPnest等组织的数据,2019年EDA与IP行业规模合计108亿美元,而其下游包括嵌入式软件、半导体代工、电子系统等产业,规模在万亿美元级别。

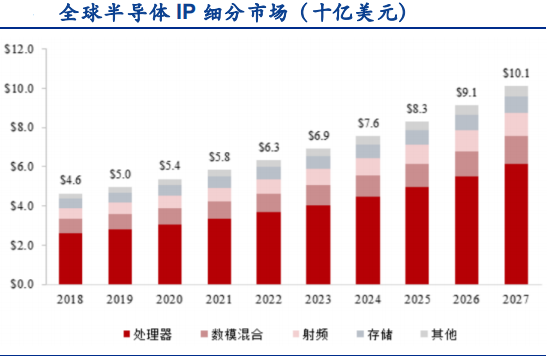

IBS数据显示,半导体IP市场将从2018年的46亿美元增长至2027年的101亿美元,年均复合增长率为9.13%。其中处理器IP市场预计在2027年达到62.55亿美元,2018年为26.20亿美元,年均复合增长率为10.15%;数模混合IP市场预计在2027年达到13.32亿美元,2018年为7.25亿美元,年均复合增长率为6.99%;射频IP市场预计在2027年达到11.24亿美元,2018年为5.42亿美元,年均复合增长率为8.44%。

按照2018全球IP行业市场规模与芯片设计行业规模的比例来看,IP在芯片设计整体营收中占比4.04%。未来随着IP使用量的提高,该比例可能有所提高。

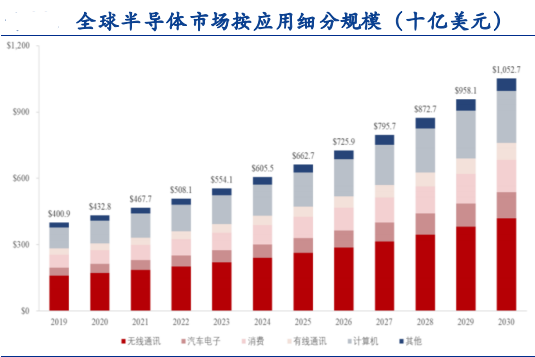

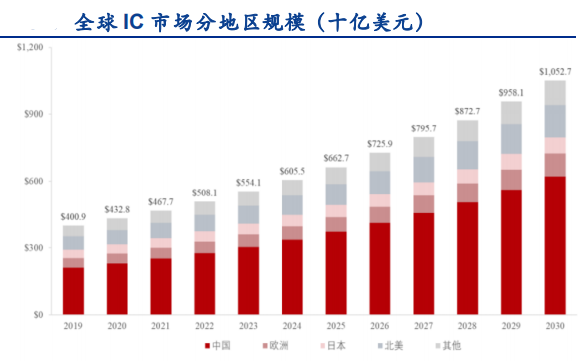

未来发展方面,目前,半导体产业已进入继个人电脑和智能手机后的下一个发展周期,其最主要的变革力量源自于物联网、云计算、人工智能、大数据和5G通信等新应用的兴起。根据IBS报告,这些应用驱动着半导体市场将在2030年达到10,527.20亿美元,而2019年为4,008.81亿美元,年均复合增长率为9.17%。就具体终端应用而言,无线通信为最大市场,其中智能手机是关键产品;而包括电视、视听设备和虚拟家庭助理在内的消费类应用,为智能家居物联网提供了主要发展机会;此外,汽车电子市场持续增长,并以自动驾驶、下一代信息娱乐系统为主要发展方向。

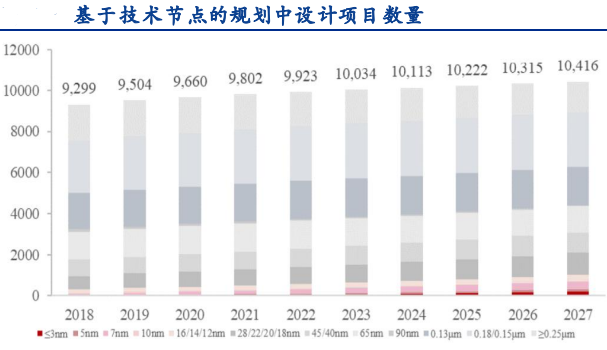

规划方面,根据IBS统计,全球规划中的芯片设计项目涵盖有从250nm及以上到5nm及以下的各个工艺节点,因此晶圆厂的各产线都仍存在一定的市场需求,使得相关设计资源如半导体IP可复用性持续存在。28nm以上的成熟工艺占据设计项目的主要份额,含28nm在内的更先进工艺节点占比虽小但呈现出了稳步增长的态势。

中国在全球半导体市场规模中占比超过50%,自给率稳步提升

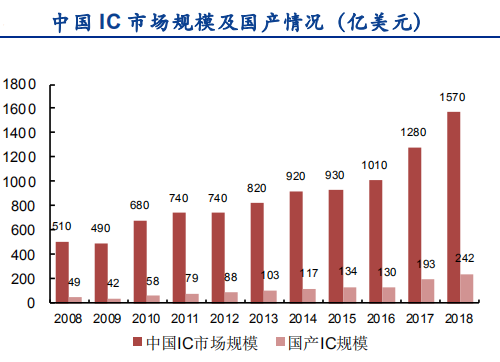

中国拥有全球最大的电子产品生产及消费市场,因此对集成电路产生了巨大的需求。IC Insights的数据显示,中国集成电路市场规模由2008年的510亿美元增长至2018年的1,570亿美元,年均复合增长率约为11.90%。未来中国的集成电路消费将随着大数据、云计算、物联网、人工智能、5G等新兴产业的进一步发展而持续增加。面对集成电路的巨大需求,国产集成电路的供给严重不足。2018年国产集成电路规模仅占中国集成电路市场规模的15.40%。由此表明,中国集成电路市场自给率偏低,对于进口的依赖程度较高。

根据IBS报告,中国在全球半导体市场规模中占比超过50%,并呈持续扩大趋势。2019年中国半导体市场规模为2,121.86亿美元,占全球市场的52.93%;预计到2030年,中国半导体市场规模将达到6,212.10亿美元,占全球市场高达59.01%,其中中国半导体市场的年均复合增长率达10.26%。这不仅因为中国是全球最大的电子设备生产基地,还因为中国的半导体技术和产业环境正在快速升级,并在5G、自动驾驶、人工智能和智慧物联网等领域先发布局。2018年中国半导体市场自给率12.2%,预计2027年有望达到31.2%,中国半导体产业具有较大发展空间。

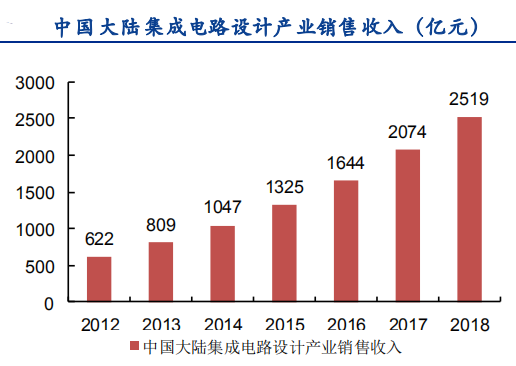

芯片设计市场方面,我国的集成电路设计产业发展起点较低,但依靠着巨大的市场需求和良好的产业政策环境等有利因素,已成为全球集成电路设计产业的新生力量。从产业规模来看,我国大陆集成电路设计行业销售规模从2013年的809亿元增长至2018年的2,519亿元,年均复合增长率约为25.50%。

从全球地域分布分析,集成电路设计市场供应集中度非常高。根据IC Insights的报告显示,2018年美国集成电路设计产业销售额占全球集成电路设计业的68%,排名全球第一;中国台湾、中国大陆的集成电路设计企业的销售额占比分别为16%和13%,分列二、三位。与2010年时中国大陆本土的芯片设计公司的销售额仅占全球的5%的情况相比,中国大陆的集成电路设计产业已取得较大进步,并正在逐步发展壮大。

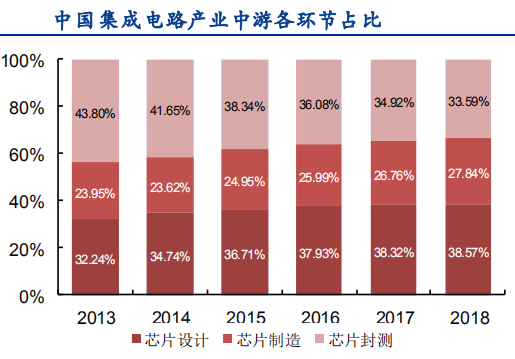

从产业链分工角度分析,随着集成电路产业的不断发展,芯片设计、制造和封测三个产业链中游环节的结构也在不断变化。2015年以前,芯片封测环节一直是产业链中规模占比最高的子行业,从2016年起,我国集成电路芯片设计环节规模占比超过芯片封测环节,成为三大环节中占比最高的子行业。

中国大陆已是全球最大的电子设备生产基地,因此也成为了集成电路器件最大的消费市场,而且其需求增速持续旺盛。根据IBS统计,2018年中国消费了全球53.27%的半导体元器件,预计到2027年中国将消费全球62.85%的半导体元器件。强劲的市场需求促使全球产能中心逐渐转移到中国大陆,进而扩大了大陆集成电路整体产业规模。根据SEMI的数据,2017~2020年,62座新晶圆厂将投入运营,其中26座在中国大陆,占比42%。

随着中国芯片制造及相关产业的快速发展,本土产业链逐步完善,为中国的初创芯片设计公司提供了国内晶圆制造支持,加上产业资金和政策的支持,以及人才的回流,中国的芯片设计公司数量快速增加。ICCAD公布的数据显示,自2016年以来,我国芯片设计公司数量大幅提升,2015年仅为736家,2019年则增长至1,780家,年均复合增长率为24.71%。

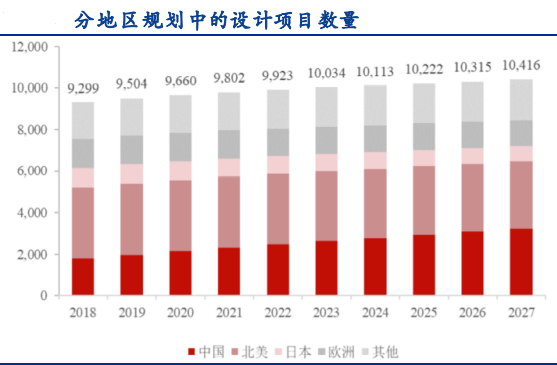

由于中国大陆芯片设计公司的不断崛起,本土设计项目在全球设计项目中的占比不断增高。根据IBS报告,2018年中国芯片设计公司规划中的设计项目数为1,797项,该数据预计将于2027年达到3,232项,年均复合增长率约为6.74%,而同期全球规划项目总数年均复合增长率仅为1.28%,甚至在去掉中国后,将从2018年的7502项减少到2027年的7184项。

综合各方面来看,中国IP行业发展速度与成长空间都比较良好。中国IC设计行业过去十年复合增长率25.5%远高于世界平均水平10.03%,并且中国半导体产业中芯片设计收入占比不断提高,公司数量近五年复合增长率高达24.71%,规划中的设计项目数量增速也显著高于全球其他地区。此外结合芯片设计行业IP运用量越来越大的情况,中国半导体IP行业成长空间更加广阔。

FinFET和FD-SOI齐头并进,Chiplet和开放指令集促进革新

技术趋势与市场空间同样重要,企业能否跟随甚至引领技术趋势决定了其未来发展。而近年来,对IP行业影响最大的三个技术趋势分别是新晶体管结构(FinFET/FD-SOI)、Chiplet和开放指令集。

新晶体管结构:FinFET小巧快速,FD-SOI稳定节能

当晶体管尺寸缩小到一定程度,短沟道效应变得十分明显,栅极对晶体管开关状态的控制力不足,漏电流变得难以控制,晶体管的进一步微缩遇到了障碍,传统的平面晶体管结构与体硅工艺技术(Bulk Si)无法进一步突破,持续几十年的摩尔定律有失效的风险。

为继续延续摩尔定律的演进,两种集成电路新工艺节点技术的诞生打破了技术瓶颈,分别是FinFET和FD-SOI。这两种技术都是晶体管进一步缩小所需要发展的核心手段。FinFET称为鳍式场效应晶体管,因其外观凸起,类似鱼类的背鳍。FinFET又称为三栅极晶体管,栅极从三面把导电沟道包围起来,如同有三个栅极同步控制沟道,因而得名。这一技术大大增强了栅极对沟道的控制力,已成为如今先进数字电路的首选设计。FD-SOI全称Fully Depleted Silicon On Insulator,全耗尽型绝缘体上硅,导电沟道极薄,下层为绝缘体,能够抑制漏电流。

两种技术相比较而言,FinFET相对具有更高的集成度和较快的速度,适合高性能以及大规模计算的产品;FD-SOI相对具有更好的模拟和射频性能,更低的软错误率,更优的能耗比,适合高性能射频芯片、物联网以及可穿戴设备等对功耗要求较高的产品。

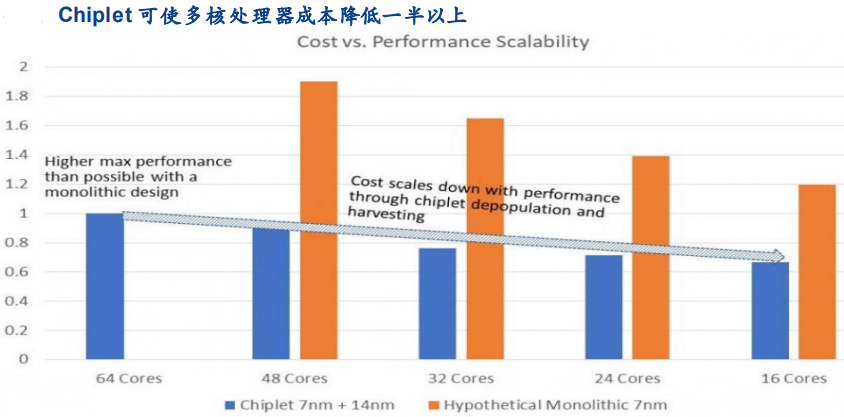

Chiplet技术:预期2024年市场规模58亿美元,多核处理器成本可降低50%

随着集成电路技术的不断发展,芯片设计的复杂度不断提升。Chiplet(小芯片组)是一种可平衡计算性能与成本,提高设计灵活度,且提升IP模块经济性和复用性的新技术之一。Chiplet实现原理如同搭积木一样,把一些预先在工艺线上生产好的实现特定功能的芯片裸片,通过先进的集成技术(如3D集成等)集成封装在一起,从而形成一个系统芯片。Chiplet的实现开启了IP的新型复用模式,即硅片级别的IP复用。

不同功能的IP,如CPU、存储器、模拟接口等,可灵活选择不同的工艺分别进行生产,从而可以灵活平衡计算性能与成本,实现功能模块的最优配臵而不必受限于晶圆厂工艺。Chiplet的发展演进为IP供应商,尤其是具有芯片设计能力的IP供应商,拓展了商业灵活性和发展空间。

根据Omdia数据,2018年全球Chiplet市场规模为6.45亿美元,预计2024年市场规模可达58亿美元,年均复合增长率可达44%,并且有望逐渐扩展到整个半导体市场。

目前,Chiplet技术已经有大量应用,比如AMD Zen架构之后的产品通常都采用了Chiplet的方式,Zen 2系列更是全系列采用Chiplet技术;Intel Spring Crest神经网络芯片以及Lake Field异构计算芯片等也都采用了Chiplet技术。

根据AMD测算,采用Chiplet后由于单个芯粒面积缩小,良率有明显提升,成本明显下降。对于多核处理器来说,大量核心都可以采用可复用的小型模块(Core Complex,CCX)来进行复制,节约成本效果十分明显,并且核心数量越多Chiplet技术的作用就越大。

RISC-V支持者众多,MIPS/PowerPC积淀深厚

随着集成电路技术的不断发展,芯片设计的复杂度不断提升。Chiplet(小芯片组)是一种可平衡计算性能与成本,提高设计灵活度,且提升IP模块经济性和复用性的新技术之一。Chiplet实现原理如同搭积木一样,把一些预先在工艺线上生产好的实现特定功能的芯片裸片,通过先进的集成技术(如3D集成等)集成封装在一起,从而形成一个系统芯片。

Chiplet的实现开启了IP的新型复用模式,即硅片级别的IP复用。不同功能的IP,如CPU、存储器、模拟接口等,可灵活选择不同的工艺分别进行生产,从而可以灵活平衡计算性能与成本,实现功能模块的最优配臵而不必受限于晶圆厂工艺。Chiplet的发展演进为IP供应商,尤其是具有芯片设计能力的IP供应商,拓展了商业灵活性和发展空间。

根据Omdia数据,2018年全球Chiplet市场规模为6.45亿美元,预计2024年市场规模可达58亿美元,年均复合增长率可达44%,并且有望逐渐扩展到整个半导体市场。

目前,Chiplet技术已经有大量应用,比如AMD Zen架构之后的产品通常都采用了Chiplet的方式,Zen 2系列更是全系列采用Chiplet技术;Intel Spring Crest神经网络芯片以及Lake Field异构计算芯片等也都采用了Chiplet技术。

根据AMD测算,采用Chiplet后由于单个芯粒面积缩小,良率有明显提升,成本明显下降。对于多核处理器来说,大量核心都可以采用可复用的小型模块(Core Complex,CCX)来进行复制,节约成本效果十分明显,并且核心数量越多Chiplet技术的作用就越大。

开放指令集:RISC-V支持者众多,MIPS/PowerPC积淀深厚

目前最主要的开放指令集是RISC-V,此外MIPS和PowerPC指令集也加入了开放阵营。

RISC-V中的RISC是指精简指令集计算机(Reduced Instruction Set Computer),与复杂指令集计算机(Complex Instruction Set Computer)相对。CISC提供各类复杂的高级指令,可以迅速完成一些复杂功能,如常用的x86指令集就是CISC体系的代表。CISC的复杂指令在计算能力稀缺的时期显得十分有用,而随着计算机能力的加强,CISC的弱点逐渐暴露,其指令不等长,因而无法很好地利用流水线技术增加指令吞吐量;同时指令集中大部分都不常用,却耗费了很多电路资源。针对CISC的问题,人们提出了RISC的概念,只保留最基本最常用的指令,同时使指令等长,手机芯片使用的ARM指令集就是RISC的典型代表。但如今CISC也逐渐吸取RISC的长处,进行指令解码,形成等长的微指令,RISC也吸取了部分复杂指令以提高效率,二者不再泾渭分明。

RISC-V的V表明这是第五代RISC指令集。历代RISC指令集都与第一代RISC的提出者、图灵奖得主David Patterson密不可分。RISC-V也是David Patterson所属研究团队的成员(Krste Asanovic等)研发的,于2010年发布,完全开源。2015年,RISC-V基金会成立,旨在聚合全球力量共同构建RISC-V生态。到目前为止,业内已经有30多个基于RISC-V的开源CPU设计可供免费学习和使用,已经有越来越多的公司将RISC-V用在自己的芯片中,如西部数据、英伟达、华米等。未来RISC-V有望在物联网等场景中发挥关键作用。

中国在RISC-V的生态中地位较为重要,华为、中兴等都是最高级别的国际会员。同时中国还成立了量大RISC-V联盟,其中中国RISC-V联盟(CRVIC)由芯原股份担任首任理事长单位,成员包括兆易创新、紫光展锐、晶晨半导体等;中国开放指令生态联盟(CRVA)程艳包括北京大学、清华大学、华为、百度、腾讯、华米等高校和企业。

目前已有诸多企业发布了基于RISC-V的产品,例如阿里旗下平头哥发布的玄铁910、华米科技发布的可穿戴处理器“黄山一号”、紫光展锐的“春藤”系列等。

RISC-V的核心特点就是开源、轻量化、模块化。轻量化是指RISC-V没有太多历史包袱,不必为了兼容性增加复杂度,设计过程较为简单,非常适合应用于一些轻量级终端,例如智能手表等。而模块化则是RISC-V相比其他主流指令集较为特殊的一点,RISC-V指令集可以分为诸多子模块,采用该指令集的芯片不必实现所有指令,只需要实现最基本的整数指令集“I”系列即可,其他子集可以自行选择是否实现。但同时这些特性也给RISC-V带来了碎片化风险,未来可能存在兼容性问题。要解决这一问题,RISC-V生态迫切需要一个产业联盟。

另一个业内著名的精简指令集架构MIPS,于2018年底宣布开放其指令集架构,并成立MIPS Open组织来管理和指导其发展和推广。MIPS虽然开放指令集架构较RISC-V有些晚,但由于其在工业界应用的历史较久,在网络链接、车载芯片等某些领域有其比较成熟的应用,拥有较完整的CPU指令集架构方面的专利组合,因此它的指令集的开放也受到了业界的欢迎。

2019年8月,IBM开源了其PowerPC指令集架构,并将Open Power Foundation转移到Linux Foundation名下。PowerPC也是一种精简指令集架构的中央处理器,其历史悠久,在服务器和高性能计算领域,是除了X86指令集之外的较好选择。基于PowerPC的设计,因为有相对成熟的操作系统、数据库和中间件支持,在金融和超级计算领域,目前仍占有一定的市场份额。

RISC-V、MIPS和PowerPC相继开放其指令集架构,由于三种指令集各有自己的特色和典型应用领域,三者既有一定的竞争,也可相互依存。这种前所未有的指令集开源模式,给芯片设计者带来了广泛的自由和选择的机会,除了降低芯片的设计门槛,并从一定程度上降低芯片的设计成本之外,会给半导体工业带来前所未有的发展活力,促进半导体设计领域的重大创新和发展。

半导体 IP 行业的国内外竞争格局情况如何

一直以来,全球半导体IP行业都主要被海外公司把持,对主要的IP公司进行分析是十分有必要的。

全球前十IP供应商:总体格局稳定,市场由通用IP向专用IP转型

最近十多年来,全球前十大IP供应商有所变化,但格局大体保持稳定。根据Gartner的统计,2012年,全球前三大供应商分别是ARM、Synopsys和Imagination,其中ARM市占率40.1%,Synopsys市占率13.9%,Imagination市占率8.1%,当年MIPS被Imagination收购,其市占率为3.8%。同年微芯科技(Microchip)旗下的Silicon Storage Technology(SST)收购了嵌入式存储IP供应商Novocell。

而到了2013年,Cadence收购了Tensilica与Cosmic Circuit等公司,直接从前十开外挤进前四。2007年排名前十的非易失存储IP供应商Virage Logic于2010年被Synopsys收购,其产品主要包括SRAM、嵌入式NVM等。2007年另一家排名前十的Faraday Technology(智原科技)逐渐转型做芯片设计服务,退出了IP供应商前十行列。

此后,2013年排名第七的Sonics于2019年被Facebook收购(来源:Semico Research)。2013年排名第十的Vivante(图芯科技)是华为K3V2处理器的GPU IP供应商,于2016年被芯原收购。2018年初,Synopsys收购了2017年排名前十的非易失存储IP供应商Kilopass,用以扩充其DesignWare IP库。通过Synopsys 2010年收购Virage Logic与2018年收购Kilopass可以看出,Synopsys在强化其存储领域的IP实例,力求占据IC全产业链IP覆盖。

近年来,头部两家格局十分稳定,而曾经占据重要份额的Imagination在苹果中断合作后市场份额大幅下降。2017年营收增长7倍的Achronix公司和并购了Vivante的芯原则成为了榜单上势头较为强劲的公司。

从前十总份额来看,出现先上升后下降的趋势。前一阶段主要是由于智能手机浪潮,推动ARM份额快速上升,硬件生态集中化。而近年来由于物联网、Chiplet、开源指令集等新浪潮的出现,市场集中度下降,新公司进入市场,为国产IP供应商提供了新机会。

根据EE News Analog 2018年的分析,在排名前十的IP供应商中,大部分厂商的营收表现都在下降。其中Arm市场份额已经连续两年下滑。在2017年,ARM的营收较之前一年下跌了6.8%。IPnest的Eric Esteve表示,造成这样的结构可能有多种原因。第一个原因是SoftBank收购后会计政策发生了变化。第二种可能性是RISC-V处理器内核正在成为ARM处理器内核的可靠替代品。同样的下滑情况也出现在MIPS、Imagination、CEVA和Rambus这些老牌IP供应商身上。

IPnest的负责人Eric Esteve表示,在2018年可以看到从通用IP(如CPU,DSP,基础IP)转向更多特定应用IP的趋势。对于CPU或DSP来说尤其如此,我们可以从Synopsys和Cadence与ARM和Andes(晶心科技,嵌入式CPU IP供应商)的对比中略见一斑。处理器和物理IP收入占总数的比例下降,但其他数字IP和互连IP则在增长。具体到企业层面,这反映出ARM,Imagination和MIPS的市场份额正在受到挤压。在高端,许可证持有者正在转向架构授权,以最大限度地降低许可费用;在低端,RISC-V开源处理器许可正在获得吸引力。同时在中间地带,机器学习和其他来源提供的其他专业架构越来越受欢迎。综上所述,虽然Arm仍然处在领先地位,但和巅峰时期相比已经出现了明显下降,Arm的市场占有率已经从约50%下降至40.8%。

综合以上企业主营业务以及趋势,我们可以对不同厂商的优劣势进行总结。其中经常排名前十的Rambus主营业务是DRAM相关IP,eMemory主营业务是NVM相关IP,与芯原股份业务重合度较低。

国内IP供应商:EDA公司兼营IP,芯动科技、锐成芯微等稳步发展

经过近年来国内集成电路设计产业的快速发展,设计产业的直接上游也涌现出了一批IP公司。其中有EDA公司,例如华大九天、芯愿景等;也有专做设计和IP的公司,除了芯原股份之外还有锐成芯微、芯动科技、和芯微电子(IP Goal)、苏州国芯、华夏芯、芯启源(corigine)、橙科微电子等;还有龙芯这类既做芯片又有IP授权的公司。

*免责声明:本文由作者原创。文章内容系作者个人观点,半导体行业观察转载仅为了传达一种不同的观点,不代表半导体行业观察对该观点赞同或支持,如果有任何异议,欢迎联系半导体行业观察。

今天是《半导体行业观察》为您分享的第2483期内容,欢迎关注。

推荐阅读

★半导体设备市场发出“异常”信号

★EUV争夺战背后

★存储器领域烽烟又起

半导体行业观察

精彩评论