2020年已成过去式,全球各国经济发展成绩单已基本确定。2020年,也注定是不平凡的一年,因疫情公共卫生事件对全球经济发展造成了不同程度地冲击。以美国来看,即便美国GDP在第四季度能维持小幅上涨,但全年GDP仍可能面临3.4%到3.6%的缩水。

在这样的大背景下,美国股市的表现在2020年却经历波澜壮阔的起伏。2020年结束时,道指成分股中,苹果表现最佳,全年涨幅80%;波音表现最差,全年跌近34%。纳指全年上升44%,而标普500指数上涨16%。

医疗概念相关的小盘股夺年度涨幅冠军,其中诺瓦瓦克斯一度涨30倍,但风险也不小。而今年最红的,是大众所知的新能源汽车行业,对应公司有特斯拉、蔚来、理想、小鹏等。此外,整个科技板块,包括半导体、云计算、电商支付等,也是推动2020年美股大盘攀升的重要推动力。

进入2021年,高盛、大摩、中金等投行目前都发布了今年的展望。2021年,全球经济走势将会如何,美股市场又有哪些板块和公司需要投资者重点关注和警惕?

“复苏”成2021年经济关键词

投行们对美股大盘态度不一

用一个词来总结投行们对于2021年全球宏观经济的预测,那就是“复苏”。

欧美主要经济体积极的财政货币政策刺激、新兴经济体率先企稳、疫苗的大规模接种等因素,将会推动全球经济走向“复苏”。

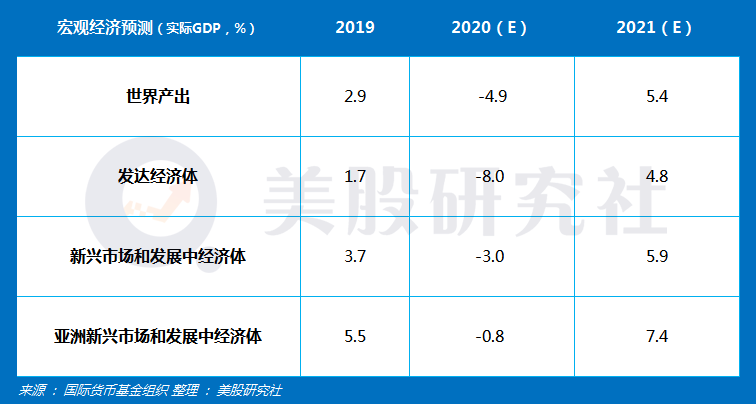

国际货币基金组织在最新的《世界经济展望》中预测2020年全球实际GDP增速为-4.9%,2021年实际GDP增速则为5.4%。

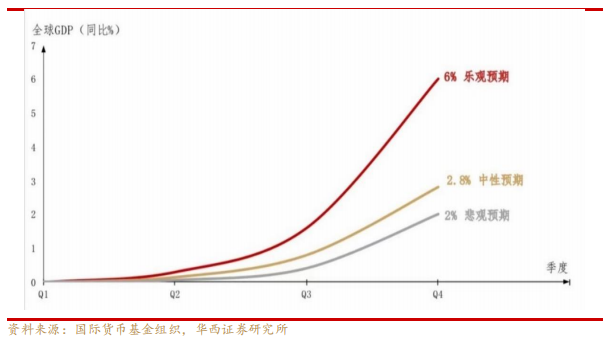

不过,全球经济回升的斜率存在着不确定性。按照国际货币基金组织提出的三种情景假设,乐观预期全球经济回升斜率将达6%,中性预期为2.8%,悲观预期为2%。

图:2021年全球经济回升斜率(三种情景假设)

具体到2021年的美国经济上,尽管多数机构对其表示乐观,但复苏过程可能并不顺利。摩根大通预测,美国今年一季度GDP会萎缩至1%,其中多个州发布新的限制措施是造成这一悲观预期的主要原因。

而在美国股市的未来走向上,各机构的看法不一。

高盛、摩根士丹利等机构继续看好美国股市。高盛美股策略师DavidKostin预测,到2021年底,标普500指数将达到4300点;标普500成分股公司利润大幅反弹,预计2021年将增长29%至175美元。

摩根士丹利表示,全球股市存在较大的上行空间,标普500指数2021年底有望冲击3900点。持续的政策刺激使市盈率维持在高位,未来发达市场地区股市的涨幅将达两位数。

摩根大通、瑞银、花旗等机构则持相反观点。摩根大通克罗地亚首席股票策略师Mislav Matejka将美股评级降至中性,认为美股不再是值得超配的资产。

瑞银认为投资者应该扩大投资组合范围,不应再局限于美国大型企业,并表示美股可能会跑输全球股市;花旗则认为,目前美国估值过高。

虽然各自意见不同,但是都基本认为未来美国股市不会重复今年“过山车”式波动。因此针对可能的大盘走势,投资者若选择顺应趋势的板块和公司,将具备更强的盈利动能。

2021经济触底反弹

哪些行业成为投行“座上宾”?

全球机构除了对宏观经济和大盘做出趋势展望,针对具体行业也有着自己的看法。

首先,在全球宏观经济复苏的大背景下,顺周期行业将具备吸引力。

毕马威中国认为,消费、服务业继续回暖,成为下阶段经济复苏的主力;iFund预计周期性行业的业务将会大幅反弹;贝莱德整体策略上主要青睐那些即使财政支持令人失望也会表现出色的公司,同时周期性资产敞口也值得关注;法国巴黎银行指出,食品与主要用品零售的长期盈利增长率预估提高近3%。

以此为参考,零售消费股在新的一年或许会有着意料之外的表现。

具体到个股,亚马逊可以说是难以被忽略的股票之一。亚马逊作为一家零售科技巨头,已不仅仅是在网上销售商品,其触角也延伸至线下的购买场景。正因如此,疫情依然严峻的时段里,消费者会持续涌入电商网站订购商品;而疫情改善后,消费者对于亚马逊也具有依赖性。

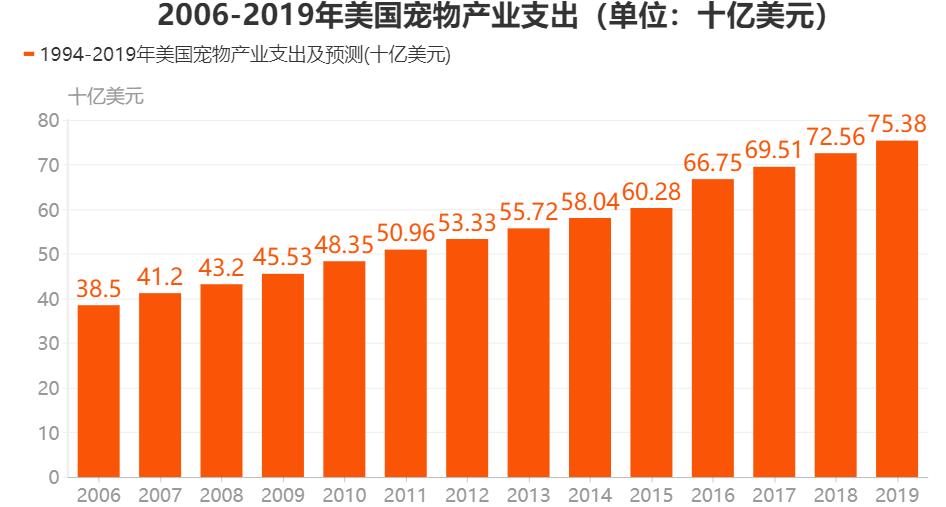

如果有什么是美国人喜爱的,那大概会是他们的宠物。因此,宠物电商Chewy可能会长期受益。

根据美国宠物产品协会的数据,2019年美国民众在宠物上花费了近1000亿美元,这一数值多年来一直在增长。2020年民众通过线上渠道购买宠物用品,可由于疫情影响,1000亿美元的消费能力受到抑制。因此,今年美国民众在宠物上的消费需求或许会得到进一步释放。

(图源:艾媒咨询)

有分析师指出,不仅是亚马逊、Chewy,还有BJ、Shopify和塔吉特等企业也有望在零售领域成为领跑者。以BJ为例,经营批发业务,在15个州有220家商店。它的股价过去一年上涨了71%,其市盈率仍然只有14倍。

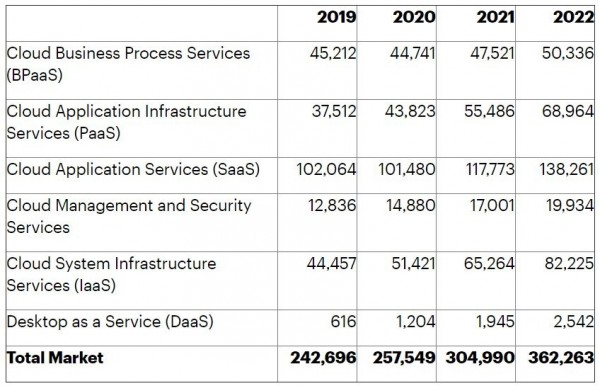

其二,由于2021年疫情影响还会存在,包括SaaS在内的云计算行业仍然具有足够魅力。Janus Henderson指出,远距离办公是需要重点关注的行业利好;法国巴黎银行认为,远程办公和云计算是2021年的投资机遇;此外,贝莱德和中信建投也表示云计算和SaaS是各自看好的领域。

据Forrester Research的数据显示,2021年全球公有云基础设施市场将增长35%,达到1200亿美元,云计算将继续在疫情复苏的过程中“占据中心位置”;研究公司表示:“到2021年将达到新的高峰,从而带来更高的企业采用率、云收入和商业价值。”

图:全球公有云服务最终用户支出预测(百万美元)

目前,全球排名前三的公有云提供商为亚马逊、微软和谷歌。Amalgam预测,AWS在2021年的收入将超过排在其后的三大竞争对手的总和,但AWS的收入增长率将低于谷歌云和微软Azure的总和。

Amalgam的分析师Park表示:“谷歌云在ERP(企业资源计划)领域站稳了脚跟,预计明年将实现40%以上的增长。“

同时,Park预计,在云计算市场长期需求以及合作伙伴的推动下,微软Azure云计算的收入将在2021财年超过250亿美元。

值得一提的是,国内阿里云第三季度的云计算收入同比增长59%,达到21.9亿美元,主要来自于互联网、金融和零售行业的客户收入。若按照这样的增长速度,阿里云有望在2021年实现对谷歌云的超越,跻身前三。

最后,医药健康和生物科技这一行业也是倍受投行们关注的方向。Janus Henderson看好创新医疗和生物科技;招商证券表示,预计医疗保健行业的轮动在2021年将更加明显,行业龙头和二线企业之间的差距将加速拉大;生物科技,CRO/CDMO的龙头可能仍然具有吸引力。

去年,美国医疗公司TDOC股价累计上涨130%,成为了一大热门股。受益于远程需求,以及民众对于医疗健康的要求,远程医疗如TDOC可能依然会成为资本市场青睐的股票之一。

但是,机构中也有不同的声音。比如,iFund则持反对意见,认为科技、医疗及网上零售等企业在2020年高基数的影响下业绩增长将变得较为失色,故预计不少资金将会流入周期性股票。

2020年疫外“千疮百孔”的板块

2021年投行们如何看?

2020年,全球出行需求受到限制,随之全球旅游、航空、酒店业受到巨大的冲击。而且,与之相关的能源板块也受到波及。在经济不景气时,美国市场进入低利率环境,使得银行股的预期盈利能力下滑,相关的股票最终遭到了不同程度地抛售。

比如波音,2020年股价累计跌幅达35.48%;HOST酒店,股价累计跌幅达15.21%;能源股埃克森美孚,股价累计下跌37.22%;美国银行,股价累计下跌10.73%。

时间来到2021年,这些美股板块若要走出低谷似乎并不容易。以全球旅游业来说,麦肯锡预测,旅游支出最早可能要到2023年才可能恢复到2019年的水平。旅行行业已经恢复了一部分,但是和以往相比仍然大不如前。

针对这些板块,多数投行在对2021年的展望中依然维持悲观态度。Janus Henderson表示,旅游和能源板块可能因疫情继续受压;还表示,受制于长期低息的不利环境,银行业的边际利润会受到拖累。

Fidelity则认为,一些价值领域显得有吸引力,但鉴于银行及石油业存在结构性挑战,因此预期投资者不会大幅转投价值股。前者面临长期低息前景,不良贷款数目可能增加;后者涉及的企业如英国石油、壳牌和道达尔等大型油企削减股息和重新调配资金,用于投资绿色能源。

摩根士丹利预计,原油需求得等到明年下半年才能得到恢复,在此之前,油价下行风险较大。这也就意味着,能源相关的企业2021年的营收很难重回疫情前的水平。

瑞信则预测,受疫情冲击最严重的旅游(机场、航空公司等)和传统零售将成为国际旅游和其他各项社会活动逐步恢复的主要受益板块。经济全面复苏也将带动能源和金融等周期性板块,由此推动投资由成长型向价值型的风格轮动。

综合来看,主流大行认为这些板块的风险仍然不小。对于投资者来说,则需要在2021年保持足够的警惕。不可否认的是,它们至少会从2020年的低谷中反弹起来,可何时才可以回归常态还是未知数。若要涉足相关行业的投资,具有相对健康资产负债表的公司可能会是市场优先考虑的对象。

精彩评论