AMD 现在比英特尔更值钱

AMD现在比英特尔更值钱

作者:Damon Verial

——有以下理由可以确信——

- AMD 在服务器 CPU 等高利润领域的市场份额方面取得了长足进步。

- 本季度的收益报告令人印象深刻,AMD 2021年的业绩可能是有史以来最好的。

- 管理层情绪略有上升,使 AMD 的情绪恢复到平均水平,这增加了股票的看涨预期。

- 3月显示出对 AMD 投资者超额回报的显著偏见,是买入的好时机。

笔者上次报道 Advanced Micro Devices (AMD)时,指出了一个强劲的季节性模式,其中 AMD 比 11 月平均上涨 17.75%。去年 11 月,AMD 最终上涨了近 33%,当时任何长期看好这种季节性收益的人都从中获利颇丰。

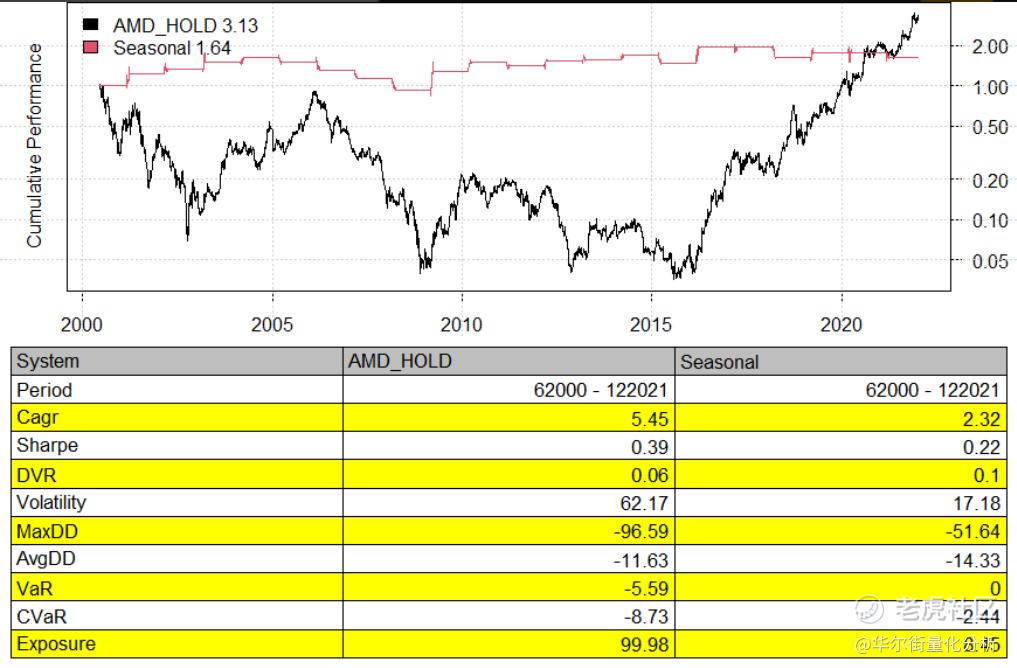

由于该股票 12 月至 2 月的季节性疲软,3 月虽然不如 11 月强劲,但对于这只股票来说是一个好月份。

但在我们讨论这个季节性模式和故事之前,让笔者更新一下我的 AMD 的论述。

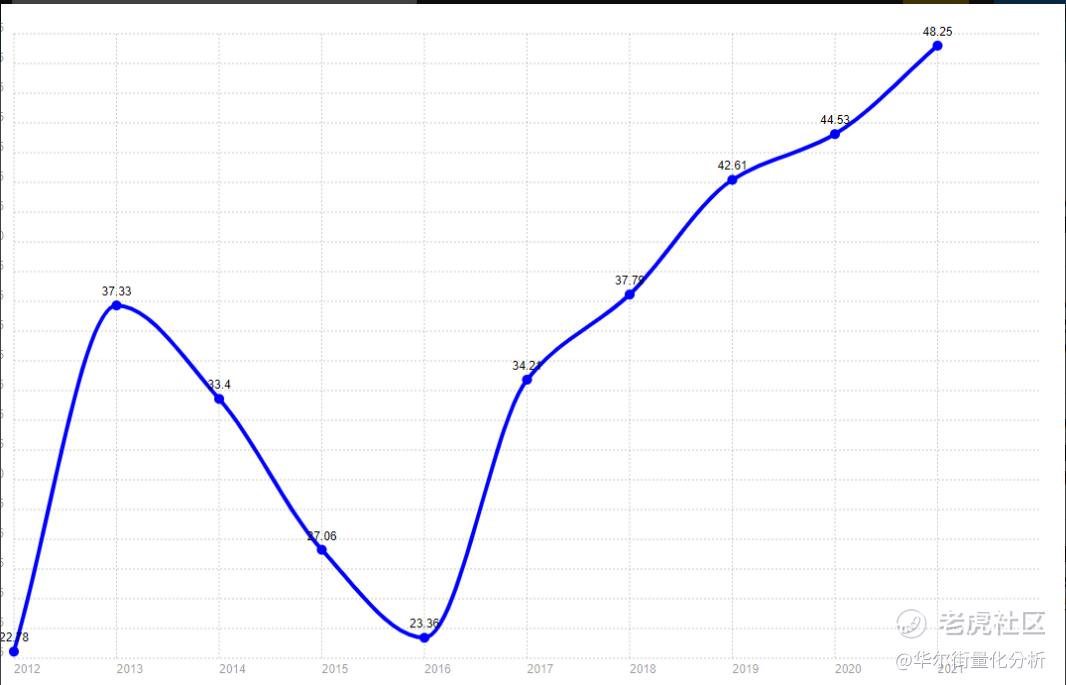

上个月,AMD 的市值首次超过英特尔 (INTC)。

目前,AMD 价值 200B 美元,而 INTC 价值 194B 美元。如果你读过笔者上一篇关于英特尔的文章,英特尔的未来取决于竞争对手的失败,你可能还记得笔者发现AMD 和 INTC 均值回归相互对抗,这意味着由于 INTC 最近对 AMD 的向上趋势,下一个趋势很可能是为 AMD 反弹而反弹。

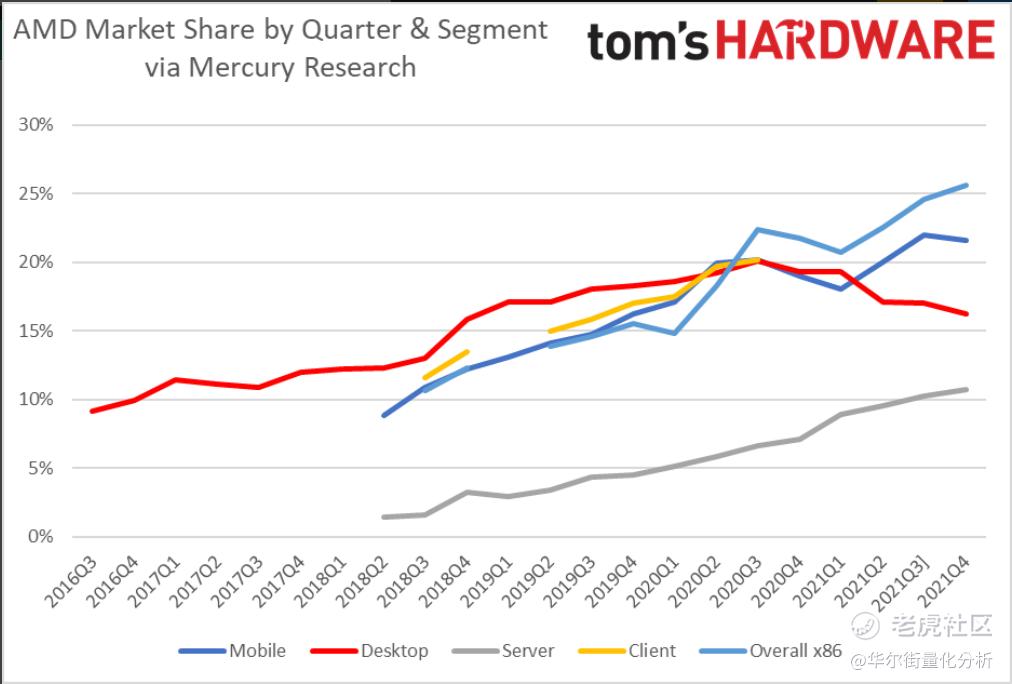

基本面支持这样的趋势。AMD 已经在 x86 框架的竞争中大举蚕食英特尔的市场份额,现在占据了超过 25%的市场份额,这是其历史上最高的份额,现在该公司已经在其服务器 CPU 方面取得了成功。AMD 的服务器 CPU 设计与台积电 (TSM) 制造的节点工艺相结合,使服务器 CPU 的性能优于英特尔的 Ice Lake 一代,从而为 AMD 提供了一个明显的机会来削弱英特尔在服务器领域的市场领导地位.

此外,服务器 CPU 的销售额是 AMD 产品类别中收入和利润率最高的,这意味着该领域的改进比台式机或控制台 CPU 的改进更进一步。AMD 最近打破了 10% 的市场份额大关,考虑到这一代服务器 CPU 的质量,这一势头可能会继续,从而在未来几年带来显着更高的利润。

关于GPU的市场竞争方面, 在当前供应短缺的前提下,基于笔者对其价格、产品的可获得性和补货速度的观察,相对于 Nvidia (NVDA),AMD 一直是对消费者更具吸引力的 GPU 公司。当然,这在很大程度上是取决于其芯片代工厂,因为 AMD GPU 由台积电提供,而 NVDA 主要通过三星晶圆厂生产其 GPU。NVDA 仍然比 AMD 拥有更强大的技术性能和更忠实的品牌追随者,但目前的情况确实表明AMD 的供应链更可靠,这意味着该公司的收益和未来指引可能会比其竞争对手更一致,至少在短期而言,特别在当前供应紧张的环境下。

总体而言,AMD 在销售、收入、利润率、市场份额的趋势方面具有强劲的上升势头。我从基本面和宏观角度维持对 AMD 的「 强力买 入」排名。

AMD 的另一个重要消息是其「季度收益报告」,当前季度为 2021 年第四季度,因此本财年结束。这对 AMD 来说是个好年头。盈利情绪对我来说仍然是最重要的特征,我们将很快讨论它,但首先我想回顾一下今年 AMD 基本面的一些重要变化。

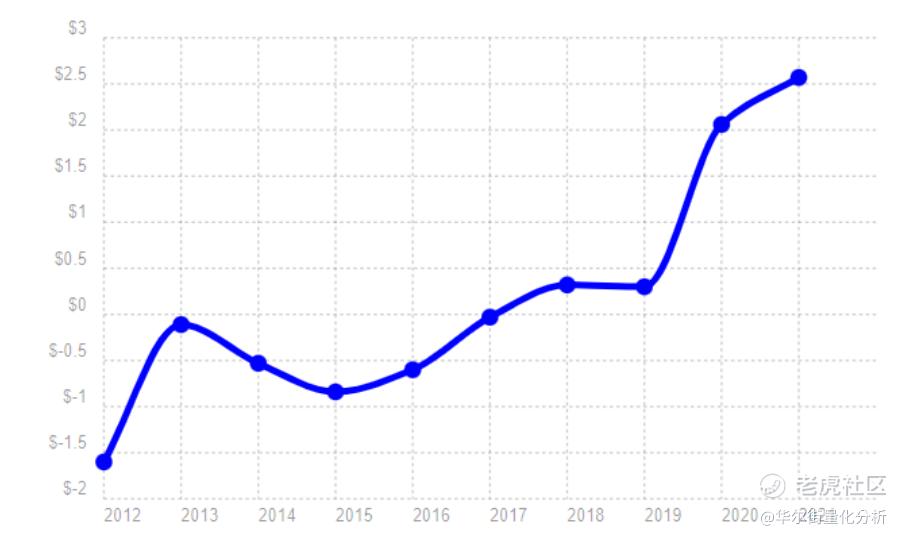

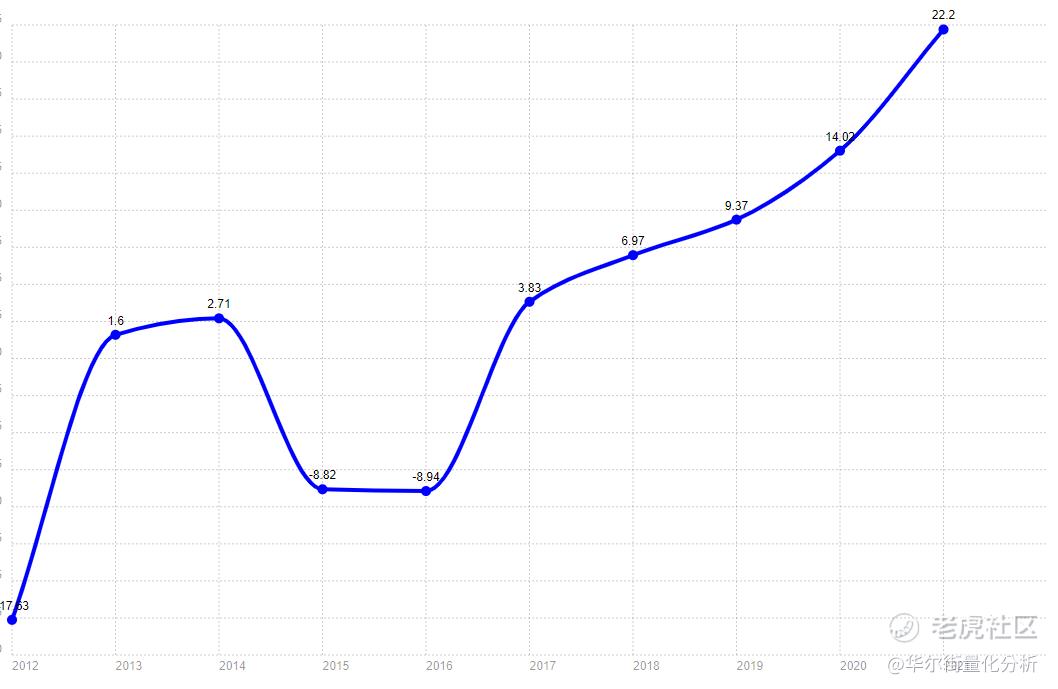

最值得注意的是,今年每股收益增长了 25%,这告诉我们 AMD 仍处于强劲增长阶段——

随着 AMD 的高利润产品(特别是 GPU 和服务器 CPU )继续抢占市场份额,「毛利率」将持续攀升——

「营业利润率」通常比毛利率更好地预测盈利增长的稳定性,但同时也表示更大的变动性——

总体而言,大多数指标都持续改善,从许多角度来看,AMD 的财务状况自 IPO 以来最为强劲。从收益的角度来看,笔者将 AMD 列为「强力推荐买入」。

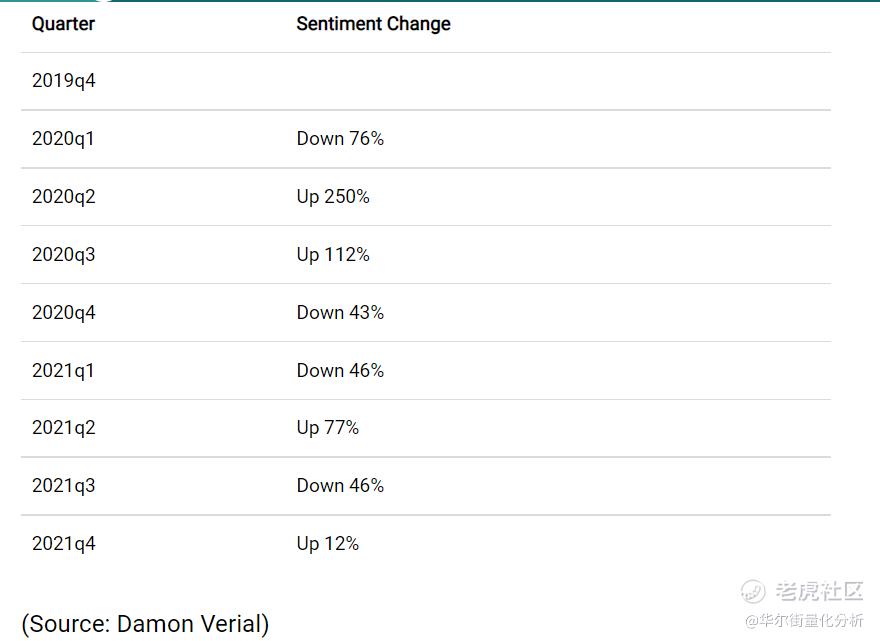

在笔者上一篇文章的盈利情绪指标分析中,我指出第三季度积极的情绪指标下降 46% 是 11 月之后疲软的警告信号。事实上,盈利情绪指标对上一季度股价走势的预测相当准确。

今天,我们将最近一个季度的收益情绪指标添加到我们上次开始的表格中,情况看起来好多了。

回顾一下,将情绪指标作为预测股票价格的一种形式所采用的金融词汇分析已被证明是非常准确的。笔者一直在使用情绪指标分析,将其应用于收益电话会议记录,以帮助预测报告后的股票走势。本质上,我从财报电话会议(管理层情绪)中得出情绪指标评分,将它们跨季度进行比较,然后将它们与季度股价走势相关联。根据我的经验,这种方法已被证明对许多股票都是准确的。

包括当前季度的表格如下——

当前的情绪评分预测股价将恢复上行压力。与上一季度相比,这是一个小幅增长,但它使市场情绪回到了 AMD 的整体平均水平,这对该股有很好的影响。考虑到情绪,我将 AMD 列为「 买入 」。

然而,3 月的波动性比大多数月份都要大。可以看到 3 月份的平均回撤率为 14.33%,而平均为 11.63%。但就风险/回报而言,在暴露持续时间方面,在一个月内获得 AMD 平均年收益的 30% 的回报值得额外平均下降 3% 的风险。

简而言之,3 月是增持 AMD 头寸的好月份,无论是当月还是只是作为较长时间范围交易的切入点。从季节性的角度来看,笔者也会将 AMD 列为 3 月份的「强力推荐买入」。

由于波动性增加,期权价格上涨,笔者相信现在是卖出看跌期权的好时机。

然而,由于当前的政治紧张局势和对通胀的担忧,笔者建议通过买入虚值看跌期权和卖出看跌期权来限制你的潜在损失,这实际上是创造了牛市看跌期权价差。

- 卖出 Apr1 118 美元看跌期权

- 买入 Apr1 110 美元看跌期权

如果 AMD 在 3 月份进行盘整(横向趋势),该策略仍然可以获利。

事实上,只要 AMD 在 3 月结束时高于 114.90 美元,你至少会收支平衡。然而,尽管我们限制了与出售裸看跌期权相关的风险,但最大的下行风险仍然相当大,每对期权 490 美元,如果 AMD 到 4 月的交易价格低于 110 美元,就会发生这种情况。

据统计,这种季节性策略有 38% 的失败几率。然而,平均损失仅为 1.74 美元,这意味着提议的交易极不可能导致最大损失。尽管如此,季节性和盈利情绪应与强大的长期基本面相结合,以获得最大收益。

笔者的基本论点是强烈看涨的,而且多年来一直如此,因为笔者看到 AMD 抓住了一波强劲的上升势头,尤其是与它最大的竞争对手英特尔相比时。对于其他投资者,笔者建议使用这些季节性统计数据和情绪分析作为美元成本平均积累策略中切入点的决定因素。也就是说,如果您一直在等待购买更多 AMD,笔者相信这些因素目前正在闪烁「买入」——现在是比随机分配的美元成本平均买入时间更好的买入时机。

总体而言,无论是看其季节性增长还是长期强势,3 月都是统计意义上的强势切入点。

〓 End 〓

撰文:Damon Verial // 指导:Evan/ Mickey // 排版:Olivia

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 贝尼特斯23·2022-03-15懂了,以后要关注一手AMD的看跌期权,感觉有搞头2举报

- sunxshine·2022-03-15垃圾AMD2举报

- atpvip·2022-03-15比较赞同楼主的观点,我也是一直坚持卖AMD的看跌期权来获利的。1举报

- 又踩雷了·2022-03-15确实精品贴,由内而外的说了amd,并且给出策略点赞举报

- 重庆GEL·2022-03-15真分析做得太好了,真系统啊,有图标有理由点赞举报

- 贝克汉姆零距离·2022-03-15那必须,amdyes!点赞举报