苹果支持比特币宣告庶民夺回铸币权?

背景:

最近特斯拉投资了15亿美金比特币刷屏了,随后推特表示考虑接受比特币支付,接着苹果也支持Bitpay支付了。笔者作为比特币早期的持有者,对此事一点都不意外。

在2012年底,笔者开始接触比特币,下载了比特币钱包和挖矿软件Guiminer,在淘宝上购买了2枚比特币,总价200元。2013年开始在淘宝上出售挖矿机教程,同年淘宝开始封杀比特币。

过去很多年,比特币一直是投资界火热的谈资,笔者一直是巴菲特的忠实粉丝,坚信比特币是0价值的泡沫。

直到2017年重新关注比特币,一直观望至2020年,开始呼吁身边的朋友买入比特币或者比特币基金,后来在老虎简单发布了一篇帖子《为什么比特币是最好的投资目标》。

对于我曾经拥有2个比特币,却没有一直收藏,连同笔记本被垃圾回收这件事虽然很可惜,但是我认为现在投资比特币也不晚。

下面我们从原理、技术、监管等层面具体分析,为什么比特币是最好的投资目标。

数字现金原理:

一直以来,密码学家有个想法,既然邮件能够加密、签名发送出去,那么现金能不能像邮件一样,加个数字信封,进行加密和签名后,从一端发送到另一端。这就是最早的数字现金思想的由来。

数字现金的设计可以参照传统的两种支付方式:

一种是纸质现金模式,将现金直接递给对方;

另一种是银行存款支付或第三方支付模式的中介模式,比如支付宝支付,我们先把支付指令发出去,支付宝的后台接收到指令后,在支付宝的后台服务器上对我们账户上的资金余额计增/计减。

对于第二种支付方式,数字现金的研究者认为,既然数字现金是现金,那么就不应再找一个中介来完成现金的支付,而是应该延续纸质现金的支付特点,直接把数字现金转给对方,也就是点对点支付。

数字钱包的特点:

自己给自己开户、点对点支付无中介、公众解决双重支付问题。

数字货币钱包要解决的问题:怎么防止双重支付(double spending,也称双花)?

什么是双重支付?

而双重支付是两次使用相同金钱的行为。

传统的物理货币。一旦你花掉了你的钱,它就离开了你的财产,你就不能在其他地方再使用它,因为你没有它。

对于数字货币,它们更容易复制和消费两次,也就是技术要解决如何防止数字货币被复制用于多次使用。

在存在权威的中间人的情况下,双花问题很容易解决,因为有中间人的介入,一般不会发生双重支付。而当没有中间人,自己开立账户,两两交易的时候,没有人判断是否发生多次支付。此时怎么办?比特币的创新设计就是由此切入的。

比特币的创新设计:分布式共享账本与工作量证明机制

比特币创始人中本聪(Satoshi Nakamoto)提出的思想很简单,既然没有中介,那么每个人都来当中介是否可行?就像证券市场信息的公开披露一样,一旦信息公开了,谁都可以进行验证。

对此,比特币提出一个创新设计:分布式共享账本。分布式共享账本是指每个人都有一个账本,一起共有、共享账本信息,且每个人都是中介,都能检测、验证账本信息。所有人都是中介,也就意味着没有中介。不过,随之而来的问题是,每个人手上都有一个账本,意味着每个人都可以记账,而不同人记的账本肯定不一样,那么以谁的为准呢?对此,中本聪又提出了一个创新设计,称为工作量证明机制,也就是我们通常所说的挖矿机制。

他提出,我们可以设计出一道数学题让大家解,谁解开了这道数学题,谁就是记账人。这道数学题是什么呢?

把当前账单与前一个账单的哈希值合在一起,然后寻找一个随机数加进去,混合计算得到一个新的哈希值,谁先算出满足预设的特定条件的哈希值,并通过其他6个以上网络节点的验证,谁就挖矿成功,相应的账单就可以上链了。新的账单产生后,继续做新的计算竞争,周而复始,形成新的账单。解数学题的难点在于,寻找符合预设条件的随机数。这是有难度的,且难度不断增长,现在需要计算能力非常强的专门芯片才能计算得到。

通过以上设计,中本聪提出了一个全新的记账方法:每个人都可以参加,只要按照要求,达到这个“游戏规则”的设定目标,就可以获得记账权,成为新区块的记账人。对于成功获得记账权的矿工,系统自动奖励一定数目的比特币。

到了这里,比特币就解决了数字货币的关键问题,还有2个问题:

(1)比特币能够成为法定货币吗?

要成为数字货币的4个维度的标准:

是不是可以广泛获得?

是不是数字形式?

是不是中央银行发行的?

是不是类似于比特币所采用的技术产生的代币和?

按照这四个维度的标准,比特币难以成为法定数字货币。

按照这4个维度,现金是可以广泛获得的、非数字化的、中央银行发行的、以代币形式存在的货币。银行存款是可以广泛获得的、数字化的、非中央银行发行的、不是代币形式的货币。它们都不是央行数字货币。

除了现金,中央银行发行的货币还有银行准备金,包括存款准备金、超额存款准备金。银行准备金已经数字化,但是国际清算银行认为,这不是中央银行所要真正研究的央行数字货币。

一种可能的央行数字货币是,中央银行的账户向社会公众开放,允许社会公众像在商业银行一样在中央银行开户。这相当于中央银行开发了一个超级支付宝,面向所有C端客户服务。

国际清算银行认为,这样形成的央行货币是央行数字货币,将其称为基于账户(account)的央行数字货币,或称中央银行数字账户(Central Bank Digital Account,简写为CBDA,简称央分数字账户)。另一种可能的央行数字货币是中央银行以比特币所采用的技术发行的代币,可称为基于代币(Token)的央行数字货币,或称中央银行加密货币(Central bank Cryptocurrency,简写为CBCC,简称央行加密货币),这类货币既可以面向批发端,也可以面向零售端。基于账户还是基于代币,代表了两种不同的技术路线,哪种思路未来将占据主流,还有待观察。

(2)比特币价格与什么挂钩?

为了让数字货币稳定,数字货币必须有稳定性。

如果比特币与某一种货币挂钩,那比特币将成为该货币的衍生品。

如果比特币与一篮子货币和商品挂钩进行稳定化,那么它需要一个专门的机构和专家通过一系列计算针对挂钩的标的进行价格关联管理。

以比特币为例,首先,比特币不具备作为货币的价值基础。比特币是利用复杂算法产生的一串代码,它不同于黄金,本身不具有自然属性的价值。比特币能否成为交换媒介,完全取决于人们的信任度,而比特币不仅自身没有价值,也没有国家信用支撑,不具有法偿性和强制性,流通范围有限且不稳定。比特币具有很强的可替代性,很难固定地充当一般等价物。其次,比特币数量规模设定了上限,难以适应现代经济发展需要。尽管数量的有限性是很多人认为比特币优于其他虚拟货币,甚至可以媲美黄金的重要原因,但正因如此,比特币有限的数量与不断扩大的社会生产和商品流通之间存在矛盾,若成为本位币,必然导致通货紧缩,抑制经济发展。最后,数量有限性使比特币作为流通手段和支付手段的功能大打折扣,更容易成为投机对象而不是交换媒介。比特币更多被投资者用来交易,以赚取买卖差价,这直接背离了货币作为商品交换媒介的本质。

在加密货币身上似乎存在这样一个悖论:一方面,人们寄希望于去中心化的技术和发行数量限制来确保加密货币价值的稳定;而另一方面,国家依靠货币政策调控经济运行,而这恰恰需要中心化的制度安排。因而,到目前为止,所谓的“加密货币”似乎无法同时兼顾人们对币值稳定的追求和对货币政策的需求。这一悖论意味着人们要在追求币值稳定和利用货币政策调节经济之间做出选择。

传统上我们所有的金融业务都是围绕商业银行的账户开展的。而现在,私钥在本地生成,非常隐秘,从中导出公钥,再变换出钱包地址,自己给自己开账户,不需要中介,这是数字货币体系和商业银行账户体系的首要不同。

一个国家要推行数字货币,首先要保证能够掌握发行权、兼容现有的现金和存款机制。其次要修改对应的法律、监管、底层清算机制。最后还要解决跨境结算。

这些做法和数字货币的技术的发展方向本身存在诸多相悖,各国都很难开发出自己的法定数字货币并加以推行。

比特币充当着数字货币的试金石。在各国没有摸索出真正的法定数字货币体系之前,比特币将会成为各国研究和探索的试验品。既然各国已经在研究怎么做数字货币,缺乏经验的基础上必定要有一个小范围试验的过程,而比特币正是他们收集试验结果的最佳目标。

比特币会不会被监管取缔?

答案可能是否定的。正如前文所说,比特币承载着数字货币的试金石的使命,某些国家即便不支持比特币在自己国家发展,也会持观望态度。假设比特币试水到某一个程度后,各国的数字货币也摸索出了最终的落地方案,到那个时候比特币已经是渗透得非常深,更难以被取缔。无非就是在监管层面,对它进行定义的修改。

比特币如何定性?如果把它定义成货币,那就依照货币的管理办法;如果说它是资产,那就依照资产的管理办法;如果说它是商品,那就依照商品的管理办法。定性不同,决定了管理办法和监管部门的不同。

虚拟货币是一个全新的事物,各国的监管态度和争议颇大。目前看,将它归类为证券的可能性较大,但这也是一个过程,尚未有最后定论。

在美国,目前监管虚拟货币的部门有两个,一个是美国证券交易委员会(SEC);另一个是美国商品期货交易委员会(CFTC),它把虚拟货币当作商品来看。到底由谁来管,美国监管部门正在加快确定。基于美元的国际储备货币地位,美国在全球金融体系中占有优势,一旦美国将虚拟货币定性,全球可能都会认可。

目前中国把虚拟货币当成邮票一样的物品来管理,且严禁以代币为融资标的的融资活动,尤其是初始代币发行(Initial Coin Offerings,简写为ICO)。

各界对比特币的观点:

1、巴菲特等保守派观点:

比特币0价值。理由是比特币非法定货币,波动非常大,无法变成稳定的结算货币。

笔者认为比特币未必需要变成稳定货币,或者法定货币,即便是一直被认定是商品,只要信用足够好高,各国政府接受比特币发展,也可以作为投资产品。

2、美联储观点:

保持对比特币探索的兴趣,容忍比特币继续发展。

笔者认为美联储仍会致力于研究和推行霸权版的数字货币,也是在观望比特币的发展,希望有进一步的思路和突破口,目前包含美联储在内的各国央行的数字货币基本都没有定论。

3、各国政府观点:

美国、日本、意大利、印度、法国陆续接受比特币支付,将比特币合法化。

笔者认为,各国政府立法支持比特币的发展,这是对革命性技术的拥抱,代表各国政府本身也认为目前的货币体系不健康,希望找到下一个更好的解决方案。

4、科技巨头和传统行业观点:

微软、亚马逊、特斯拉、苹果等接受比特币支付。

笔者认为科技巨头的支持可以进一步提高比特币的公信力,加速比特币普及。

5、中国观点:

不承认、不支持比特币发展。

笔者认为非货币自由的国家对比特币或者其他外币都持保守态度,但是最终也会慢慢接受。

总结:

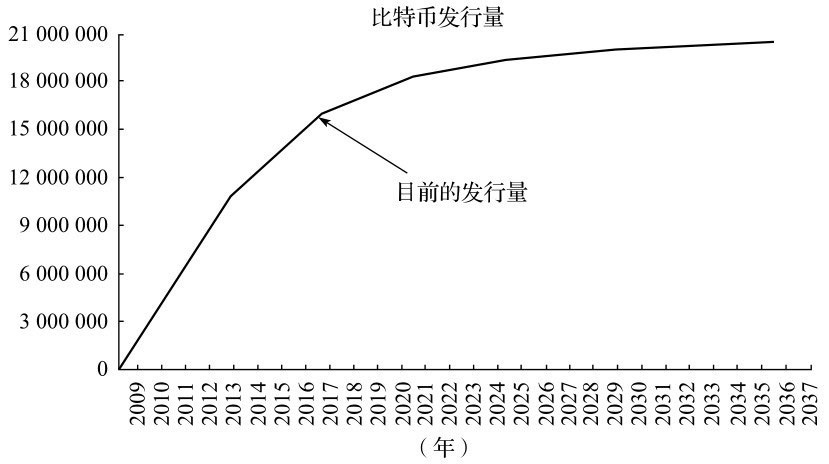

比特币只有2100万枚,是一种高度稀缺产品,又承载着各国各界探索数字货币发展的试验样本的作用。目前比特币已经上升到5万美金一枚,未来预计突破10万美金一枚。如果投资者的资金或者账户存在某些问题无法持有比特币,那么选择$比特币基金(GBTC)$ 是一个很好的策略。

2021年后,数字货币将逐步进入寻常百姓家,大多数人不再认为比特币是泡沫。这是人类金融史上庶民的胜利,第一次有非政府发行的货币在市面上被交易,而且被众多商业巨头接受,各国政府被迫立法接受。

伴随着比特币突破5万美金之际,蔚来市值也高达1000亿美金,而蔚来仅仅在2020年交付了43728辆车。在美联储和各国央行大肆放水的2020年和2021年,连苹果的股价都实现了翻倍,大部分科技股都翻了数倍,在这样的一个环境下蔚来股价水涨船高并不稀奇,但是蔚来无法证明自己能够在竞争中建立护城河。个人预测蔚来在2021年市值能够突破1538亿美金,在美国抗疫结束美联储缩表加息,停止无限量QE时,蔚来进入衰退阶段,在2025年至2030年间考虑私有化退市。2020年1月和2月市场消息,继贝莱德少量增持蔚来后,高瓴资本一次性清仓了蔚来、小鹏、理想和阿里ADR,桥水也清仓了特斯拉,ARK减持了特斯拉,看来一场新能源汽车股震荡在所难免。

风险提示:以上观点仅供交流学习,不作为投资建议。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 肥猫一只·2021-02-17苍老师说出了我的疑问,我还以为会对这些疑问进行剖析呢,可惜没有,然后就直接看好?1举报

- 一天翻一番·2021-02-21铸币权要是弄丟了,国家政府也就没啥大用了,哈哈哈点赞举报