滴滴复杂招股书的三个简单解读

在北京时间6月11日凌晨4点美股收盘之前,$滴滴出行(DIDI)$ 向美国SEC提交了招股书。在此之前,几乎没有媒体知道滴滴具体什么时候会递交招股书,甚至连在美国还是香港都不能完全确认。

而滴滴递表的大环境,正是赴美IPO的递表中概股放慢节奏——转战的转战,延期的延期。而滴滴却有条不紊、心中有数,既然有它的原因。

可能是整个互联网圈最豪华的股东阵容

从滴滴的招股书中介绍了将近20笔融资记录,不过这只是2018年之后的。在此之前,滴滴在以及市场的融资记录也是破天荒的。没有参与过滴滴融资的一级市场投资者,更有可能只是进不去。

柳青和程维曾经就在2016年的公开信里就骄傲地宣称,滴滴是唯一一家同时获得$百度(BIDU)$ 、$阿里巴巴(BABA)$ 和$腾讯控股(00700)$ 投资的互联网公司。

而在滴滴投资人当中,还有平安、招行、民航、中信、中金、北汽、上海国资委等的身影,在$软银集团(SFTBY)$ 、DST、老虎环球基金、淡马锡等Deep Pocket还未加入之时,腾讯作为最早期的外部投资者,股份已经被稀释到10%左右。

今年4月,包括$高盛(GS)$ 、$摩根大通(JPM)$ 、$汇丰控股(00005)$ 、$花旗(C)$ 、$摩根士丹利(MS)$ 在内的银行集团投了一笔15亿美元,也成为投资者。

而在最新的招股书中,除了因为有持有$优步(UBER)$ 中国股份再加上自己投资份额的软银持有21.5%的股份之外,最大外部投资者腾讯只有6.8%的持股,$苹果(AAPL)$ 公司的10亿美元甚至都没有上list,可想而知其股东阵容之多之复杂。不过滴滴管理层控股权还是保留在50%以上。

更不用说滴滴还有与快的、Uber中国两次大并购。

招股书显示,滴滴的董事会中,除了自家的创始人和CEO程维、联合创始人及总裁柳青、高级副总裁朱景士,还有腾讯公司总裁刘炽平、阿里巴巴董事长张勇、博裕资本董事总经理陈峙屹、苹果公司企业发展副总裁Adrian Perica、软银董事会成员松井健太郎。

这个股东关系实在是丰富。

滴滴的盈亏到底重不重要?

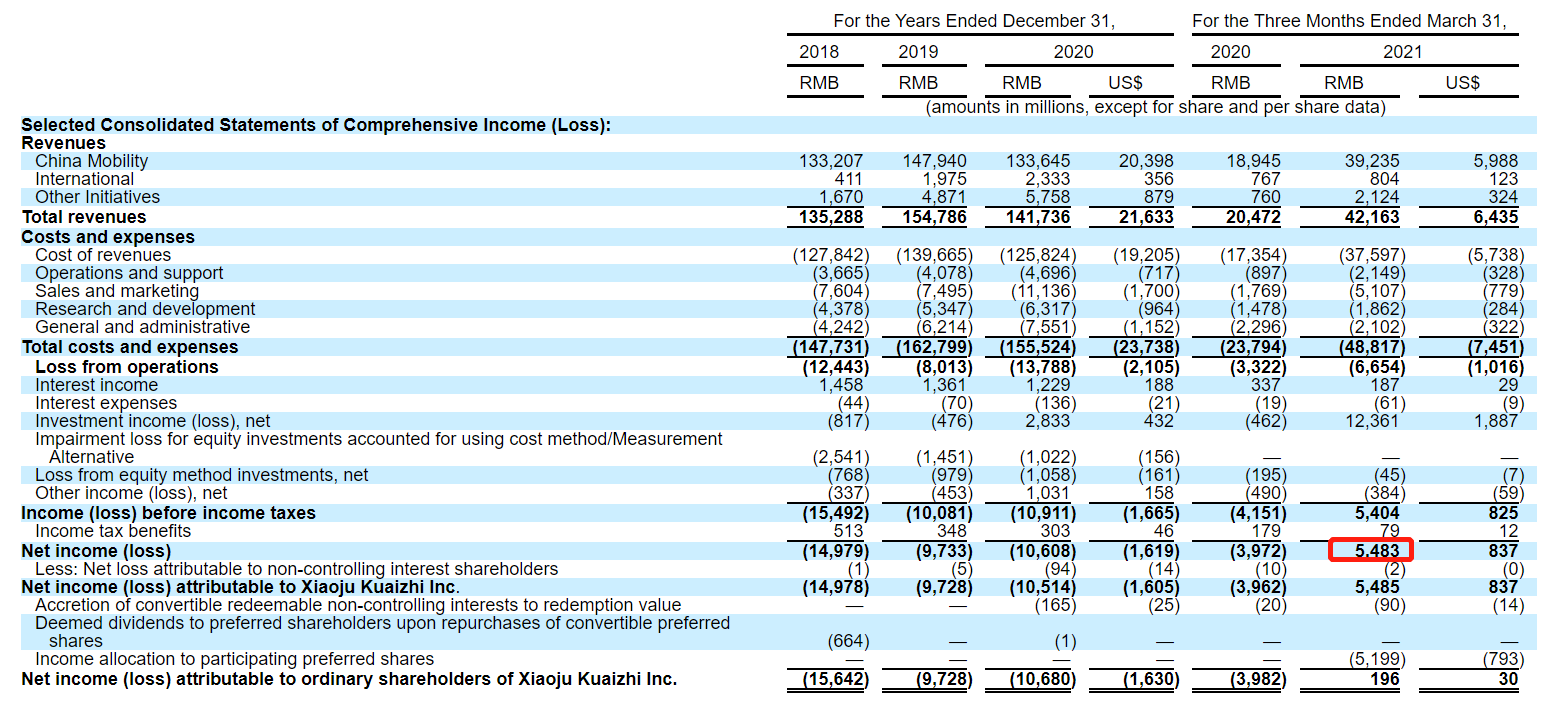

财务报表上的利润,不同投资者的理解不尽相同。仅以利润表上bottom line的“净利润”,滴滴在2021年Q1实现了54.8亿元的盈利,相对于它一个季度421.6亿元的收入,利润率高达13%。

然而,这主要是由于剥离滴滴旗下社区电商业务“橙心优选”的投资收益——91亿元未实现收益及33亿元处置股权投资收益。

橙心优选虽然就是滴滴旗下的公司,但它的业务跟大家印象中的出行可不是一回事。社区团购可能才刚进入中场战事。不但行业格局还未完全成型,而且由于牵扯民生,监管对此态度也颇为严厉。除了有$每日优鲜(MF)$ 、$叮咚(DDL)$ 买菜,以及有巨头背景的$美团-W(03690)$ 优选、$京东(JD)$ 到家、多多买菜$(PDD)$ ,还有阿里的零售布局,这一战场的企业未来也是避免不了行业整合。

而橙心优选于2021年3月进行了A轮融资,引入了软银愿景基金等外部投资者,共计11亿美元,在4月和5月增发了价值1亿美元优先股。滴滴对橙心优选的持股比例也降至32.8%,外加一些可转债。

简而言之,滴滴在一定程度上在IPO前卖掉了橙心优选的股权。至于软银究竟是看好橙心优选业务,还是在滴滴IPO前通过这样的方式与滴滴谈了其他的股权协议,外部投资者就不知道了。但我们能获得的信息是橙心优选签了一份对赌协议——A轮融资结束后5年内完成IPO,否则将兑换为滴滴股份。意味着滴滴最终还是有可能将为橙心优选保底买单。

当然,橙心优选的资产处理只是点缀了一下21年Q1的利润表。实际上,滴滴的盈亏要追溯到2019年

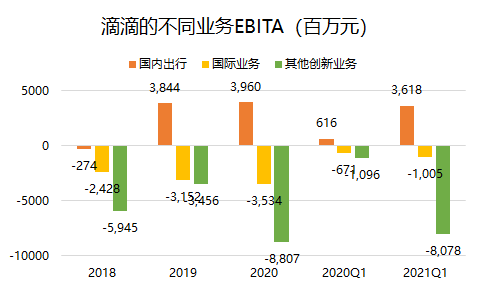

具体是否盈利,就要看是什么业务了。总的来说,滴滴业务

国内出行业务(包括网约车、出租车、代驾,不包括共享单车),在2019年就实现盈利;

国际业务(包括网约车、外卖),依然在补贴运营中大量出血;

创新业务(包括共享单车、汽车服务、货运搬家、社区团购、金融服务、自动驾驶)也未实现盈利。

滴滴招股书采用的利润指标是EBITA(息税摊销前利润),比常见的EBITDA(息税折摊前利润)多计算了“折旧”这一部分的费用,其实是更为公平的一种表示方法。

滴滴的折旧主要还是在创新业务,大头肯定是在共享单车上面,损失实打实的大。而出行业务的折旧相对较低。

重要的是,媒体人一直喊的“大出血”的滴滴,在国内出行业务这块,早在2019年就开始盈利了。

假如抠得再极致一点,2019年的国内出行业务EBITA为38.4亿元。股权激励显然是会在未来二级市场兑现,其实是IPO之后二级市场投资者出钱去弥补,不算当期费用是合理的。而摊销部分,整个公司包括国内外出行和创新业务的费用是21.1亿元,即便去除这部分,依然还有17.3亿元,而滴滴的利息收入还是正的(并不是支出),税收方面也是获得了大量优惠。因此,即便用很严苛的方式算滴滴国内出行的利润,依然在2019年就是正的。

至于国外业务和创新业务,不管是出售、剥离还是清算,都不会影响到国内出行业务盈利的大趋势,这还是在2019年。

此时上市的滴滴想做点啥?

招股书里公布的上市资金用途,主要写了三个方向:一个是技术方面的投入,包括新能源车、自动驾驶等;一个是新产品的开发;另一个重要的用途就是扩展国际市场。

自动驾驶等技术目前的期待还都在实验室,而这些业务完美成熟可能还需要和基础建设、法律法规向结合,短期内突破的可能性不大。

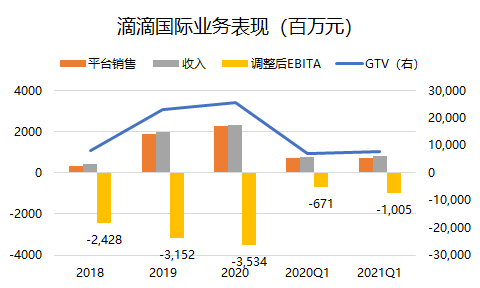

更有可能对业务形成影响的是国际化业务,虽然滴滴这项业务在不断拖后腿。

目前滴滴国际化业务包括了共享出行和外卖,很完美地与Uber的业务重合。唯一不同的是,两者在国际地盘的划分。滴滴从离中国近的东南亚下手,而Uber在南美和欧洲的业务更顺风顺水。

但无论如何,共享出行、外卖这两个业务,实际上是最需要规模效应支持的。换句话说,它最好再很大程度上避免烧钱式竞争。

显然滴滴在海外业务中还未形成可持续的业务,目前来看,亏损依然较大。

不同国家的实际情况不同,不管是因为人口、劳动力结构、法律法规,抑或是与当地运营商的竞争,都有可能导致商业模式无法成型。而滴滴继续投入海外,也将会继续测试“盈亏平衡线”,如果一直无法形成可持续的商业模式,也有退出的可能。

当然,2020和2021年都有历史特殊性,如果未来疫苗不断进步,并能控制疫情,海外的出行业务恢复得不错,可能目前也是个不错的行业格局重塑的机会。

滴滴和Uber有交叉股东权益,将利益互绑之后,更有可能避免2015年当时的烧钱大战,形成更有规划的合作与竞争模式。

所以,目前这个点上市,除了作为IPO给前期股东退出机会这种人尽皆知的目的之外,从业务上更重要的还是想在国际业务上博一把。

以目前的900亿美元估值来看,滴滴完全是与优步对标,至于上市后是否还有更高的空间,可能还需要看着众多的前期股东与二级市场股东的博弈了。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 翻三十倍AHT的涂泥私房·2021-06-15还是看未来怎样去扩展这个蛋糕了1举报

- 阿亮之星·2021-06-20滴滴国内也被限制的很厉害吧?听说好多部门都撤了1举报

- tttmf0780·2021-06-15

![[强]](https://c1.itigergrowtha.com/community/assets/media/emoji_039_qiang.91ef6183.png)

![[强]](https://c1.itigergrowtha.com/community/assets/media/emoji_039_qiang.91ef6183.png) 2举报

2举报 - Humbleman·2021-06-15Like my comment please2举报

- Justin_L·2021-06-20越复杂的越不要碰1举报

- 愉心·2021-06-15

![[思考]](https://c1.itigergrowtha.com/community/assets/media/emoji-061-thinking.eba47008.png)

![[思考]](https://c1.itigergrowtha.com/community/assets/media/emoji-061-thinking.eba47008.png) 1举报

1举报 - 主神级交易员鄧文·2021-06-15背景太硬,不敢评价;但看红海厮杀吧,1举报

- sqigb2303·2021-06-15

![[强]](https://c1.itigergrowtha.com/community/assets/media/emoji_039_qiang.91ef6183.png) 1举报

1举报 - 怒喷牙套v5·2021-06-15

![[思考]](https://c1.itigergrowtha.com/community/assets/media/emoji-061-thinking.eba47008.png) 1举报

1举报 - 刘一笔·2021-06-15

![[思考]](https://c1.itigergrowtha.com/community/assets/media/emoji-061-thinking.eba47008.png)

![[思考]](https://c1.itigergrowtha.com/community/assets/media/emoji-061-thinking.eba47008.png) 1举报

1举报 - wofjk6698·2021-06-15

![[思考]](https://c1.itigergrowtha.com/community/assets/media/emoji-061-thinking.eba47008.png)

![[思考]](https://c1.itigergrowtha.com/community/assets/media/emoji-061-thinking.eba47008.png) 1举报

1举报 - 傻瓜傻瓜人·2021-06-15

![[强]](https://c1.itigergrowtha.com/community/assets/media/emoji_039_qiang.91ef6183.png) 1举报

1举报 - 石头520·2021-06-16市值太大,都是资本的的搬运工点赞举报

- 我没有昵称呀·2021-06-15请问预计价格?点赞举报

- MrLWong·2021-06-15

![[财迷]](https://c1.itigergrowtha.com/community/assets/media/emoji_003_caimi.53908f82.png) 点赞举报

点赞举报 - Lala321·2021-06-15

![[Smile]](https://c1.itigergrowtha.com/community/assets/media/emoji_001_weixiao.5a33f007.png) 1举报

1举报 - bucky·2021-06-15Nice1举报

- x3Hazel·2021-06-15oo1举报

- Kel1·2021-06-15

![[Strong]](https://c1.itigergrowtha.com/community/assets/media/emoji_039_qiang.91ef6183.png) 1举报

1举报 - ST2021·2021-06-16ok1举报