叮咚买菜>2×每日优鲜?,惨烈生鲜赛道之我见(加更版) |黑刀日记

每日优鲜vs叮咚买菜

定量:

营收对比:

每日优鲜2018/2019/2020/2021Q1的营收分别为35.47亿/60.01亿/61.30亿/15.30亿,同比增长69.19%/2.15%/-9.47%,增速放缓乃至负增长令人始料不及。

叮咚买菜2019/2020/2021Q1的营收分别为38.80亿/113.36亿/38.02亿,同比增长192.16%/46.01%,增速远胜每日优鲜,之前没有想到。

收入成本对比:

每日优鲜2018/2019/2020/2021Q1的收入成本分别为32.43亿/54.80亿/49.40亿/13.41亿,同比增长68.98%/-9.85%/13.74%。2020年出现收入小幅增长而成本下滑,应该是疫情期间生鲜涨价造成的,后面的毛利率变化会呈现出来这个特征。

叮咚买菜2019/2020/2021Q1的收入成本分别为32.15亿/91.05亿/30.83亿,同比增长183.20%/61.41%。2020年成本增速基本与收入同步,2021Q1成本端增速高于收入增速15个百分点,同样应当是去年疫情期间生鲜涨价造成的。

费用端对比:

其中履行费用主要包括:(1)第三方劳务公司为在我们的中央加工设施和前线履行站提供送货员和工人而收取的外包费用;(2)中央加工设施和前线履行站的仓库租赁;(3)支付给第三方送货人的运输和物流费用,用于将产品从中央加工设施转移到前线装卸站。

2020和2021Q1两家公司在费用端的巨大反差一定程度上反映了战略的不同,每日优鲜似乎有意在压缩成本,叮咚买菜则在加速扩张,尤其履行费用的巨大差别应该是叮咚买菜没有免运费起送价造成的成本大增,也反映出这个行业当前没有补贴就起不来增速的窘境,而在美股市场,没有增速也同样没有估值。

毛利率对比:

每日优鲜2018/2019/2020/2021Q1的毛利率分别为8.6%/8.7%/19.4%/12.3%,其中2020年毛利率大幅提升应当是受益于新冠疫情生鲜产品涨价,尤其可见的是2020Q1的毛利率高达30.2%,不做评价,自己品。

叮咚买菜2019/2020/2021Q1的毛利率分别为17.14%/19.68%/18.91%,毛利率相对每日优鲜较高,但对于零售公司来说,高毛利率并不是一件好事,如何在保持较低的毛利率提供给消费者低价的产品,再通过运营效率提升提高净利率才是正确的方向。

定性:

1、不谈竞争谈赛道都是耍流氓,生鲜市场未来空间广阔,招股说明书里关于市场规模和增速的预测就不提了,但这个行业里毫无疑问有一个boss级的玩家存在— $美团-W(03690)$ ,我个人在任何场合都不吝对这家公司的赞美,它是一家在千团大战里脱颖而出,在未成气候的时候就打得百度、携程毫无还手之力,在幼年期面对阿里巴巴的竞争能够碾压式胜利,如今对手换成京东和拼多多依然能够取得先机,这样一家公司,每日优鲜和叮咚如何在它已经成为巨无霸并手握海量用户和现金的时候战胜它?不管你信不信,此刻我是不信的。

2、有了第一个设定,那就开始第二个假设,争做老二?但依然要面临着不可预知的竞争环境,客观来说,当前阶段很难下定论,从投资角度来说需要观察等待。

3、长期来看,这个业务放在美团,可能成为无限战争的一环,凭借着高频刚需大量引流,跟其它业务相辅相成,但作为单一业务能否盈利,什么时候盈利,不置可否。

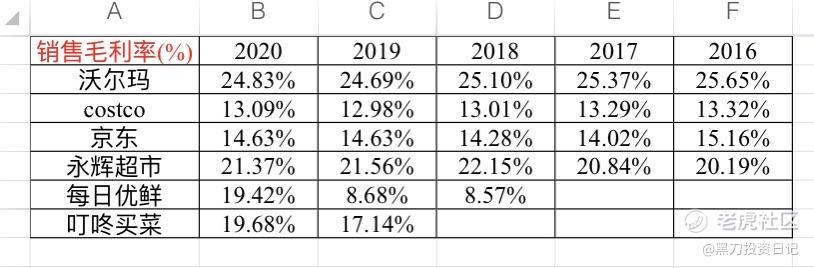

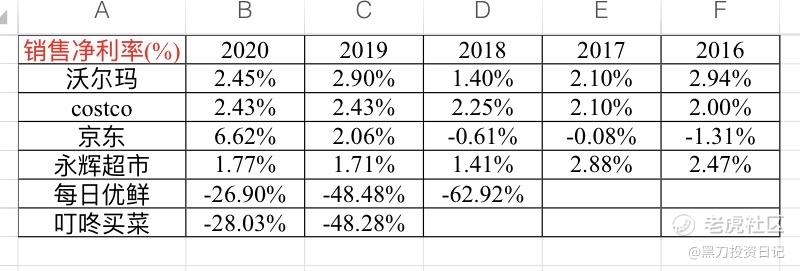

4、生鲜电商本质上是零售业务,零售业务是流通业务,本身不创造价值,零售的价值和核心竞争力是通过提升运营效率形成的低价与优质体验服务消费者,即通过低毛利率、高周转率产生相对合适的净利率,costco和沃尔玛、京东都是这个路径,所以价格战是必然长期维持的,当前生鲜电商相比国内的永辉20%的毛利率优势明显,这跟国内线下零售效率低下有很大的关系,后期跟踪分析都可以遵循这个分析路径。

估值:

每日优鲜2018/2019/2020/2021Q1的营收分别为35.47亿/60.01亿/61.30亿/15.30亿,同比增长69.19%/2.15%/-9.47%;

叮咚买菜2019/2020/2021Q1的营收分别为38.80亿/113.36亿/38.02亿,同比增长192.16%/46.01%

拍个乐观的脑袋,假设每日优鲜今年营收增长30%,叮咚买菜营收增长70%,分别对应营收79.69亿/192.71亿。

对应38亿美元(246亿rmb)和60亿美元(388亿rmb)的市值ps分别为3.09/2.01倍。

但笔者已经多次说过,ps估值只适用盈利能力强预期现金流稳定的最优秀公司,这哥俩显然不是,So,笔者贴心的找来了全世界最突出的和国内最有代表性的几家零售业同行的数据,反向测算一下,每日优鲜和叮咚要达到ipo市值大概需要达到多少营收水平。

沃尔玛、Costco、京东、永辉超市与每日优鲜、叮咚买菜毛利率、净利率对比图:

如图所示,全世界最优秀的零售公司Costco毛利率是最低的,净利率反而维持在领先的水平,配合上首屈一指的高周转率,所以全球最优秀;东哥其次;永辉超市卖的最贵,反而赚的最少,所以凉凉。再次强调,零售的核心是低价,零售的生命线是提升运营效率,赚得都是辛苦钱,其它“业态”、“新零售”概念之类的,如果不能做到以上两点,纯属扯犊子。

回到我们的主角,假设将来有一天,每日优鲜和叮咚买菜都能超越Costco,实现3%的净利率,对应30倍pe,那么以当前市值为基准,营收需要分别达到273亿、431亿。

这么看,叮咚买菜以烧钱换规模的策略似乎可以理解,毕竟“希望”就在眼前。

总结:

以上估值,纯属YY,懂就懂,不懂就不懂,找数据好累,以后精力要给最好的公司。

辣条,快到碗里来!(订阅号同名:黑刀投资日记)

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

$每日优鲜(MF)$ 其实认购的客户足够多,应该保留一点反对的声音,没有人永远正确,正确和错误相互交织才是良性的社区文化。现在的自媒体确实都是流量机器,没几个深度做研究的,授之以鱼不如授之以渔,用户水平越来越高,券商才能一定程度摆脱周期性的影响,而不是为了流量而流量,长期价值才有意义。

附:$京东(JD)$ 2020年扣除营业外收入的实际净利率是2.29%,还不错的数据。

$叮咚(DDL)$