金融科技 | 2019Q2全球风险投资报告 | 拉美印度异军突起 七大细分领域盘点

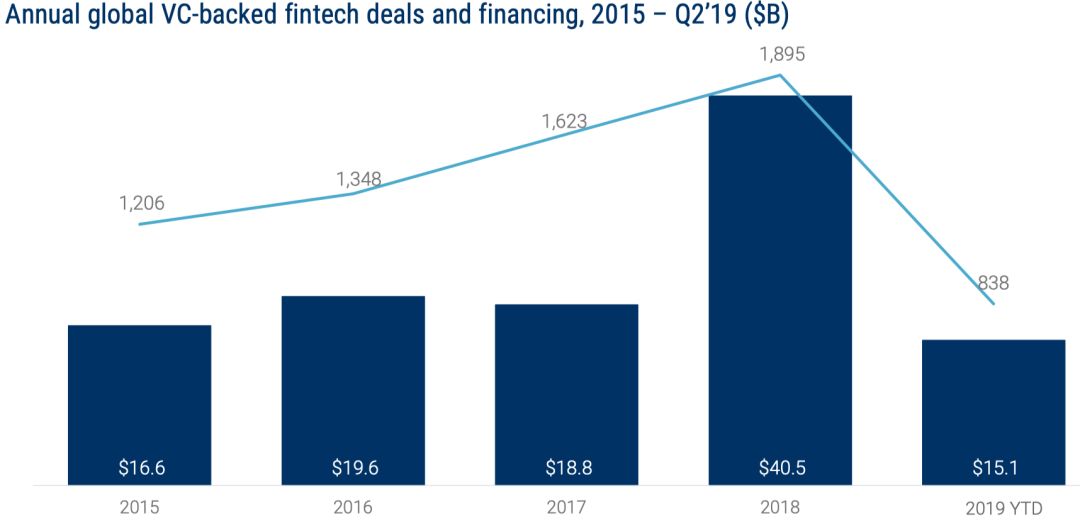

根据CB Insights的报告,2019年第二季度金融科技的融资超过83亿美元,这得益于创纪录的单季度25次超过一亿美元的超级融资轮次,这些融资主要面向已成立的中后期(D系列和E+系列)金融科技公司。尽管融资额同比增加,但第二季度整体交易活动跌至10个季度低点。该季度金融科技的风险投资数量同比下降22%,早期阶段(种子/天使和A系列)交易份额降至55%,这是五个季度以来的最低水平,导致交易总量下降。

全球金融科技在2019年上半年合计发生了838笔交易,合计金额151亿美元。第二季度风投支持的金融科技交易数量降至自2016年第四季度以来的最低水平,但第二季度风投支持的金融科技公司的投资金额同比增长了24%。

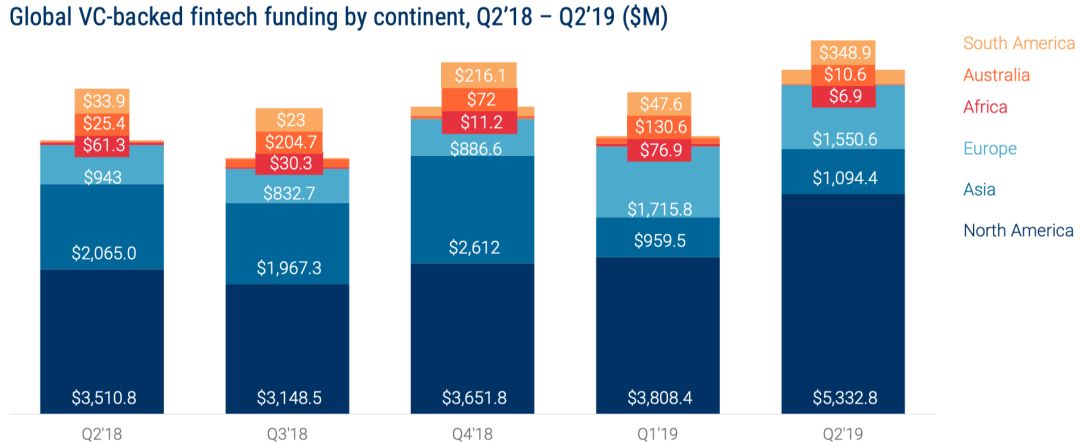

2019年上半年,北美的金融科技投资强度继续一枝独秀,欧洲则继续领先于亚洲。北美地区的交易数量下降了21%,不过在二季度出现了15次超级融资轮次,造就了3个新的美国金融科技独角兽。2019年第二季度,亚洲出现有82笔交易、总金额11亿美元,均接近历史低点。印度交易活跃度有史以来首次超过中国,在二季度达成了23笔交易超过中国8笔,中国仅以3.75亿美元的总投资额略微超过印度的3.5亿美元。拉丁美洲二季度的融资超过中国和印度,达成了23笔交易、总额4.81亿美元;三季度伊始巴西数字挑战者银行NuBank已获得4亿美元的巨额融资。

目前全球有48家得到风投支持的金融科技独角兽公司,总价值达1870亿美元。2019年二季度诞生了7家新的金融科技独角兽(Marqeta、Bill.com、Carta、Lemonade、Checkout.com、Ivalua和Liquid);2019年第3季度迄今已经又诞生了2家(Hippo和Judo)。

Part 1

数字银行(Digital Banking)

数字银行的融资再次刷新了2018年创纪录总额,一亿美金以上超级融资轮次频发。二季度数字银行通过17笔交易筹集了6.49亿美元。第三季度的第一个月针对数字银行的投资有望再增加10亿美金。到目前为止,2019年的挑战者银行融资金额已经超过了2018年23亿美元的纪录。

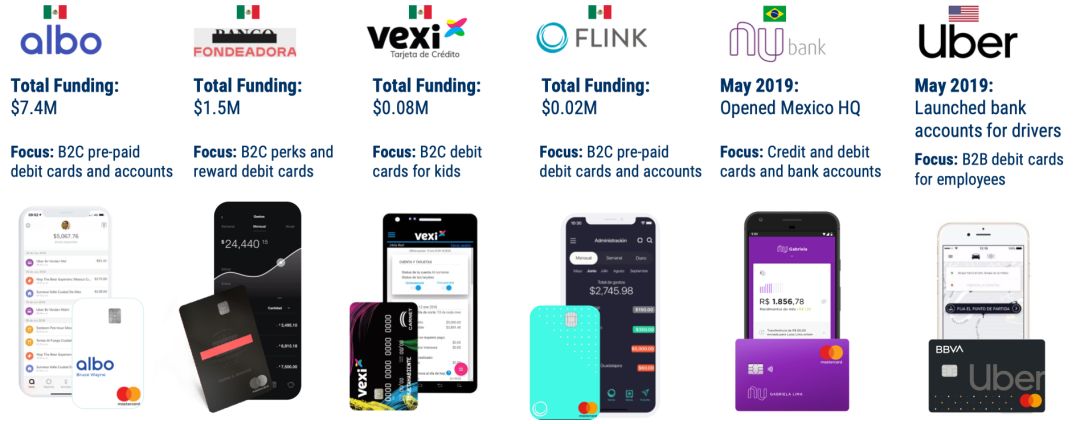

总部位于巴西的NuBank是一家仅限移动设备的数字银行,专注于拉丁美洲超过1亿未开户和开户不足的人。NuBank报告称,在监管机构批准特许协议后,NuBank于2018年推出了支票账户业务,为信用卡和Nuanta客户提供了1200万客户支持。2019年7月,NuBank以100亿美元的估值筹集了4亿美元的F系列资金。NuBank还在墨西哥开设了第二个总部,据报道员工超过850人。NuBank的投资者包括腾讯,高盛、红杉资本、Tiger Global Management、Ribbit Capital、Thrive Capital、DST Global、Founders Fund、QED、Redpoint Ventures和TCV等。

总部位于阿根廷的Uala是一个虚拟银行应用程序,提供预付万事达卡和支持应用程序。Uala专注于实现数字商务,通过创建一种替代方式来访问Netflix等流行的在线服务,从而在很大程度上吸引了没有银行账户的消费者。今年4月,腾讯对Uala进行了一笔公司财务投资,金额未披露。今年7月,该公司超过了100万个客户账户。Uala的投资者包括腾讯、高盛、Jefferies Financial Group、Monashees+、Point72 Ventures和Ribbit Capital等。

墨西哥可能成为全球数字银行的下一个主要战场,包括albo、vexi、Flink、NuBank和Uber金融等纷纷加入了这个市场的竞争中。

Part 2

银行即服务(BaaS)

随着市场竞争的加剧,越来越多的金融科技公司开始进军数字银行类产品。科技巨头和金融科技公司继续与小型银行合作推出借记卡等服务;随着越来越多的金融科技公司参与银行即服务(BaaS)业务领域;而随着传统银行寻求重塑模式,BaaS也成为银行业绩电话会议上的讨论热点。

Customer Bancorp的数字部门BankMobile利用BaaS增加了学生社区的渗透,目前支持800所大学的200万个账户。2019年第二季度,BankMobile存款总额为8.9亿美元,同比增长12.2%。Green Dot利用其银行Green Dot Bank向第三方提供商提供移动银行功能。2019年7月,Green Dot推出了支票和高收益储蓄账户服务。Cross River Bank允许其他公司通过其API向其客户提供银行产品。Cross River正在积极开发Baas产品。在此期间,它正在进行战略投资和合作伙伴关系。

金融科技公司Synapse在2019年6月获得了3300美元的B轮融资,公司开发的API允许金融科技开发人员与银行连接以构建金融服务,并使银行实现后端操作的自动化和扩展。Synapse表示:“BaaS是通过API将金融科技公司与银行进行数字连接的过程。”据报道,Synapse有150个客户,每天有500万个API请求,达到300万最终客户。Synapse的投资者包括Andreessen Horowitz、Trinity Ventures和核心创新资本。

Part 3

监管科技(RegTech)

2019年第二季度,监管科技(RegTech)的投资减少到19笔,合计金额3.11亿美元。在欧洲监管是金融科技应用发展的催化剂,这些公司正在建设银行API以遵守开放银行业务监管规定。金融科技基础设施类公司将消费者数据商品化,并将为更多场景应用赋能。

为了扩大规模并参与开放银行业务,金融科技公司正在通过兼并收购将力量和资源结合起来。刚刚在2018年第四季度获得2.5亿美元C系列投资的Played在2019年第一季度收购了美国竞争对手Quovo。Quovo在财富管理方面比Play在美国有优势,其客户包括Wealthfront这样的机器人投顾和巨头先锋基金。2019年第二季度,Play正式在欧洲推出,利用Quovo与英国FCA的现有支付发起服务提供商(“PISP”)许可证。2019年第一季度,总部位于德国的Figo和Finreach宣布了合并计划。FIGO为金融机构和金融技术公司提供数据聚合服务,而Finreach专门从事数字帐户切换。这笔交易需要得到德国联邦金融监管局(BaFin)的批准。

Part 4

资本市场(Capital Markets)

针对资本市场机构服务的Fintech公司在超级融资轮次驱动下,二季度融资突破19.8亿美元大关。Symphony在6月获得1.65亿美元E轮融资,公司提供了一个基于云的消息传递和协作平台,这项技术起源于高盛的一个名为LiveCurrent的内部信息系统。此外,公司的解决方案可以帮助实现跨企业的流程自动化,汇丰和香港交易所联合在Symphony的平台上推出了两个试点,以实现保证金催缴工作流程的自动化。截至2019年6月,Symphony的客户数量为43万,分布在60多个国家和地区的405家公司。

TruMid是公司债券的数字交易平台,于5月完成了6000万美元的D-3轮融资。TruMid公司的数据显示,2018年该公司的总交易额增长了近150%。截至2019年1月,Trumid平台合计汇集了413家买方和卖方机构。TruMid于2017年第一季度收购了与之竞争的公司债券交易平台Electronifie。TruMid目前不向亚洲的机构提供服务,但它表示,“亚洲市场的计划正在进行中”,高瓴资本和新加坡交易所都是TruMid的投资者。

Openfin是一个HTML5封装产品方案,为金融服务应用程序的B2B桌面应用程序提供支持。Open Reports的“金融操作系统”正在为覆盖全球60个国家的1500家全球银行和公司的20万台式机提供服务。其客户包括金融科技创业公司、NEX这样的金融机构和Citadel这样的对冲基金。Openfin在5月完成了1700万美元的C轮融资。

此外,一些挑战IPO和传统交易所的初创企业获得了资金和监管批准。5月,长期证券交易所(LongTerm Stock Exchange, LTSE)获得了美国证券交易委员会的批准,成为一家交易所。在获得批准后,LTSE提出了上市标准,以支持公司的长期价值创造。LTSE在2016年7月获得了1870万美元种子轮融资。

Part 5

财富管理(Wealth Management)

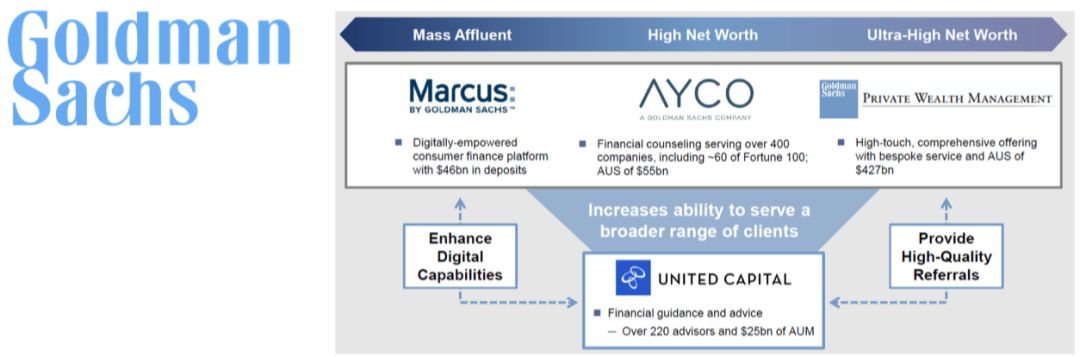

财富科技领域的金融科技风险投资降至35笔交易,价值4.21亿美元,为5个季度低点。高盛以7.5亿美元代价收购联合资本(United Capital),瞄准财富管理行业。联合资本是一家面向高净值个人的财富管理公司,可投资资产在100万至1500万美元之间。联合资本管理着约250亿美元的资产,为220名财务顾问提供服务,并在95个办事处开展业务。收购联合资本使高盛具备了服务次级高净值客户的技术能力,从而开辟了一个新的市场领域。未来联合资本的服务可能会被合并到高盛的金融科技公司Marcus,并凭借高盛的资管能力进行相应管理。

金融投顾技术初创公司以高度可定制的UX/UI和产品套件为目标客户进行财务规划。Jacobi于第二季度完成了750万美元A系列融资,公司关注于使用一套自助服务工具进行多资产组合设计和分析。其投资者包括Illuminate Ventures、8VC和宜信金融科技基金。Vestwell第二季度完成3000万美元B轮融资,公司关注于RIA和雇主的退休投资的整合。其投资者包括Primary Venture Partners、纽约梅隆银行、Point72 Ventures、Nationwide Ventures、Allianz Life Ventures、Franklin Resources和Goldman Sachs PSI等。

更多的财富管理金融科技公司希望使投资者获得多样化的理财选择。近期融资成功的相关金融科技公司包括SECFI、Royalty Exchange、Glint、the Small Exchange和Halo,它们分别关注于早期公司期权交易、音乐版权、黄金交易、期货交易和结构化债权等,并获得了100万美元至1200万美元不等的风险投资。

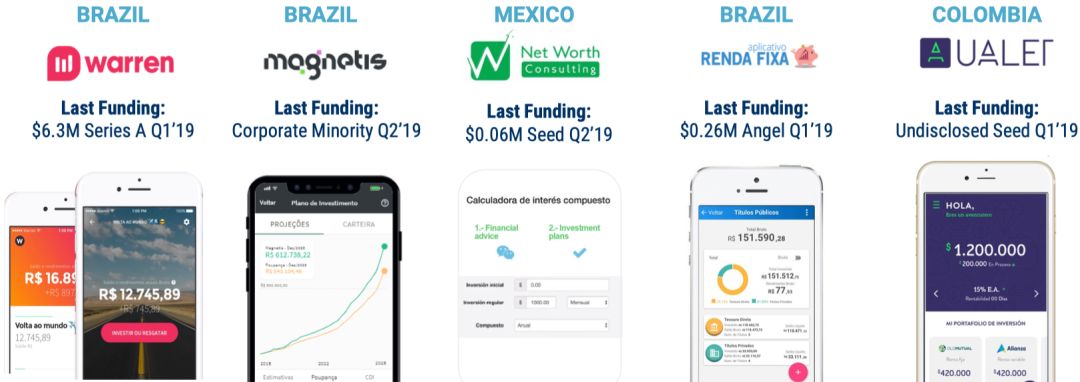

拉丁美洲的中产阶层不断壮大同样使拉美财富管理金融科技早期公司密集获得风险投资。巴西的warren、magnetis和Renda Finxa,墨西哥Net Worth Consulting和哥伦比亚的UALET纷纷获得天使至A轮 融资,其中warren获得了630万美元的A轮融资。

Part 6

网络借贷(Lending)

网络借贷类金融科技公司融资在49笔交易中接近25亿美元,数量和金额同比均有所增长。拥有750个客户账户的Sofi筹集了5亿美元的G系列资金,以加快向数字银行业务的推进。SoFi提供个人消费贷款、房贷、学生贷、信用卡、P2P、借贷中介、机器理财顾问、数字货币交易服务,并在2019年上半年和Lemonade及Root保险公司合作推出了保险服务、升级了房贷服务、推出了Stock Bits小额股票低成本购买服务、甚至推出了SoFi Gig Economy ETF (GIGE)和SoFi 50 ETF (SFYF)两支交易所指数基金。

和以往一样,借贷类金融科技公司正在通过解决个人账单各个部分的痛点,以减轻痛苦和防止掠夺性债务,涉及的领域包括提前工资支取、还贷解决方案、税前支出、学生贷款还款、直接储蓄、财务管理、理财教育等。

金融科技初创企业与雇主合作提供发薪日贷款及员工福利相关解决方案。总部设在英国的Salary Finance(工资金融)公司提供分期付款贷款,直接从员工工资中扣除贷款还款。2018年12月,该公司推出了一项发薪日提前服务,允许员工获得赚取的收入。2019年4月,SoFi联合创始人丹·麦克林(Dan Macklin)参与了公司于今年4月完成的3280万美元规模的C轮融资之后,加入Salary Finance并担任其美国分公司的首席执行官。

总部位于印度的EarlySalary于今年5月获得了116万美元的C轮融资。EearlySalary为客户提供一笔小额过渡贷款,直到他们收到下一次的工资支票,也通过雇主提供与工资挂钩的福利。EarlySalary使用与社交和在线评分技术相关联的风险评估来承销贷款。该公司报告称,应用程序下载量达到500万次。

Part 7

保险科技(InsurTech)

第二季度,保险科技的交易数量有所下降,但融资规模仍远高于2018年的水平,达到13.93亿美元。日本科技巨头软银于第2季度领投全球保险科技领域前三大交易:家庭财产保险公司Lemonade、三方保险管理公司Collective Health和线上销售平台Policy Bazzar。

持牌房产保险公司Lemonade 于二季度完成3亿美元D轮融资,投资者包括软银、安联X基金、GV和Thrive Capital。Lemonade是持有执照的保险公司,为客户提供固定费率的家庭财产保险,公司在2018年净保费收入为5800万美元。

Collective Health在二季度获得2.05亿美元E轮融资,投资者包括软银、Mubadala Ventures、Founders Fund和DFJ Growth。公司是自负盈亏雇主健康保险第三方管理人,目前共有50家企业客户和20万会员。

Policy Bazzar在二季度完成了1.52亿美元F轮融资,投资者包括软银、Info Edge、True North和Tiger Global。其业务模式是从潜在客户生成和保单销售中获得收入的数字保险聚合平台。Policy Bazzar目前是印度最大的保险聚合平台,年访问量达1亿。

Health IQ是一家以美国山景城为总部的人寿保险管理总代理,以“健康意识”消费者为目标,提供基于在线健康素养测试和健康水平证明的折扣定期寿险保单,据报道Health IQ在过去三年里售出了近210亿美元价值的人寿保险。Health IQ在5月完成5500万美元D轮融资,投资者包括Aquiline Technology Growth、Andreessen Horowitz、Felicis Ventures和Ribbit Capital。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- Richard M·2019-08-23毕竟本质是钱生钱的买卖,fintech最后很有可能是帮助银行更好的服务客户,而不是帮助某个公司消灭银行1举报

- 复兴计划·2019-08-23发薪日贷款在中国似乎没有做起来的产品点赞举报