评价比率(市盈率/市净率/股价营收比/股价现金流比)

《金融分析师的第十堂课 》选股第3关

选股的过五关斩六将终于来到第三关,相信借由前几关的数据,读者应该可以知道什么是基本面好的公司,但好公司不一定是好投资,重点是买的要够划算,接下来带大家来看看评价的部分。

P/E 市盈率

P/E是反映市场对公司收益预期的相对指标,使用P/E指标要从两个相对角度出发,一是该公司的Forward P/E和历史P/E的相对变化;二是该公司P/E和行业平均P/E相比。

如果某上市公司P/E高于之前年度P/E或行业平均P/E,说明市场预计该公司未来获利会上升;反之,如果P/E低于行业平均水平,则表示与同业相比,市场预计该公司未来获利会下降。所以,P/E高低要相对地看待,并非高P/E不好,低P/E就好。

P/E适用环境是有较为完善发达的证券交易市场,要有可比的上市公司。

由于高科技企业在盈利性、持续经营性、整体性及风险等方面与传统型企业有较大差异,选择P/E法对企业进行价值评估时,要注意针对不同成长时期的高科技企业灵活运用。

P/B 市净率

P/B 是从公司资产价值的角度去估计公司股票价格的基础,对于银行和保险公司这类资产负债多由货币资产所构成的企业股票的估值,以 P/B 去分析较适宜。

P/B 估值法主要适用于那些无形资产对其收入、现金流量和价值创造起关键作用的公司,例如银行业、房地产业和投资公司等。

这些行业都有一个共同特点,即虽然运作著大规模的资产但其利润额且比较低。高风险行业以及周期性较强行业,拥有大量固定资产并且帐面价值相对较为稳定的企业。

P/S 股价营收比

P/S 指标可以用于确定股票相对于过去业绩的价值。P/S 也可用于确定一个产业或整个股票市场中的相对估值。P/S越小(比如小于 1),通常被认为投资价值越高,这是因为投资者可以付出比单位营业收入更少的钱购买股票。

由于营业收入不像获利那样容易操纵,因此P/S比P/E更具业绩的指标性。但P/S并不能够揭示整个经营情况,因为公司可能是亏损的。

P/S经常被用于来评估亏损公司的股票,因为没有P/E可以参考。在几乎所有网络公司都亏损的时代,人们使用P/S来评价网络公司的价值。

P/FCF 股价自由现金流比

P/FCF即股价除以每股股本自由现金流,反映公司估值高低,作用跟P/E相似。假设其他因素不变,P/FCF愈低,估值愈便宜。

自由现金流(Free Cash Flow)是将经营活动现金流减资本开支(添置新设备及维修开支),再加上净借贷(新增贷款减去偿债金额)得出,即公司可以分派予股东的现金流。投资者只要将之除以股数,就能得出每股股本自由现金流。

每股盈馀容易遭会计技俩扭曲,营业现金流则比较难造假,因此,P/FCF较本益比更能反映公司股价是否合理。

此外,折旧费用的算法,各公司、各地区可能有明显差异,P/FCF在剔除了折旧等非现金因素后,更方便相互比较。

对于业务稳定及发展成熟的股份,如电讯股及公用股,由于其现金流稳定,适宜以P/FCF来估值。

历史数据验证

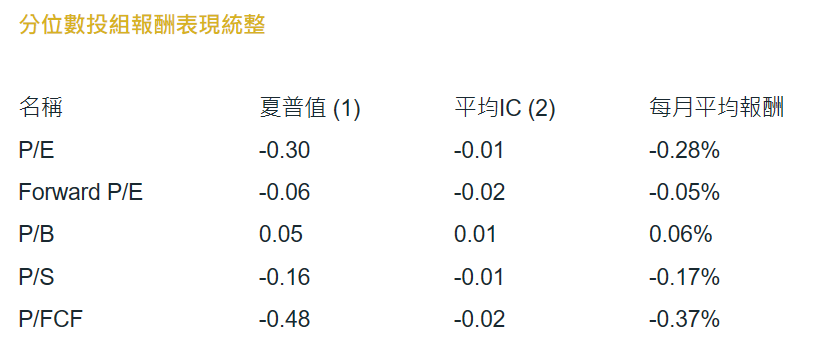

以下我们就实际检测看看,是否上面我们认为的估值(评价)比率具有选股的效益,此次主要检测P/E、Forward P/E、P/B、P/S及P/FCF五种股价倍数比率。

检测的方式为,每个月依照这些比率排序S&P500指数的成分股分成五群(Q1-Q5),每一群就是一个投资组合,回测的时间为15年(2005/01-2020/01)。注意:Q1是代表比率较高的族群

上表为做多Q1同时放空Q5的报酬表现,这里需要先注意,Q1是代表比率较高的族群,所以上面的统整表可以发现,只有P/B这个估值法的每月平均报酬是正的,表示反而是P/B越高的公司拥有较好的股价表现。其他估值法都是越低的公司未来表现会越佳,如果考虑显著性的话,P/FCF则是最可以区分表现好跟不好的公司,最低及最高的公司群体的月平均报酬高达0.37%。

注(1):夏普值计算方式为平均报酬除以标准差。

注(2):计算使用了斯皮尔曼(Spearman)相关系数。会先将指标排行,然后排行下一期报酬,IC为此两个序列之间的相关性。白话的解释就是,当此数字越高时,表示此指标越能找到未来表现较好的标的。

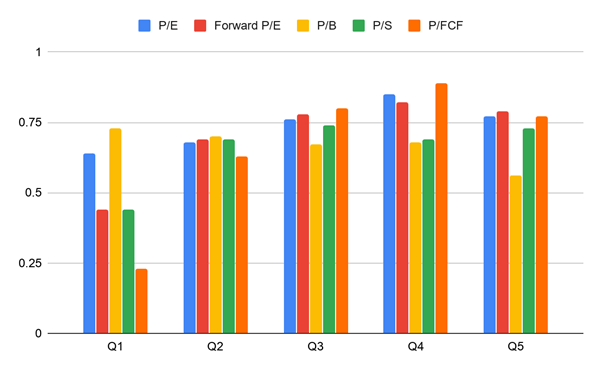

各群表现:平均月报酬

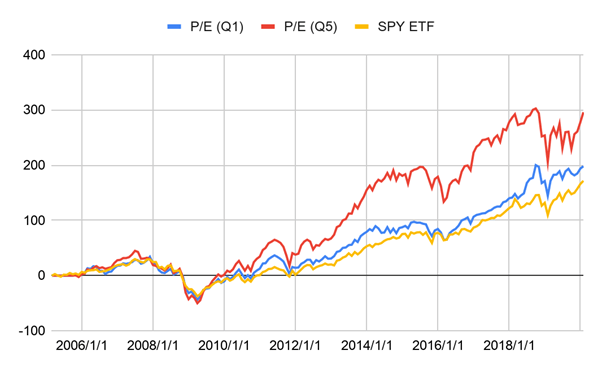

由下图可以发现,过去15年来,在S&P500指数成分股当中,在各个估值指标里面,Q5的表现优于Q1,仅有P/B比值与其他比值不相同。可能原因为这15年来,股市是由科技股带动,而这些科技股相对于银行、能源等需要较多资产的产业,拥有较高的P/B比率。

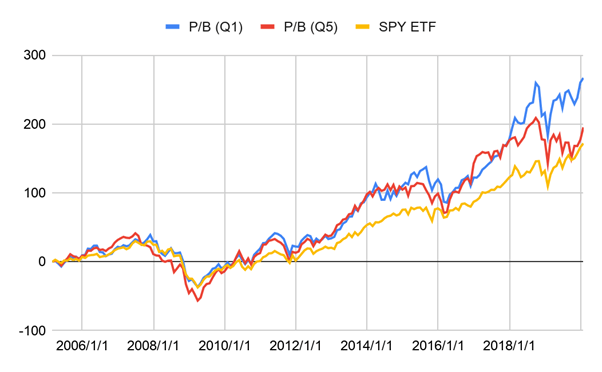

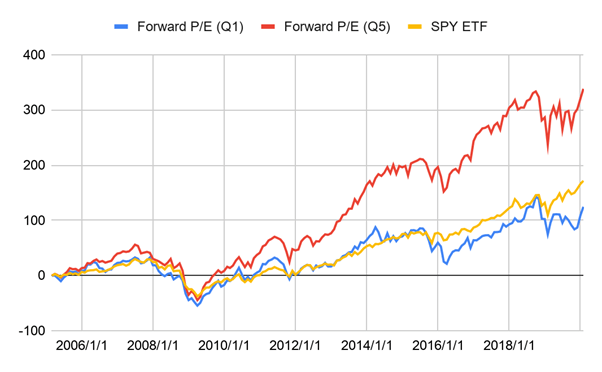

累积报酬

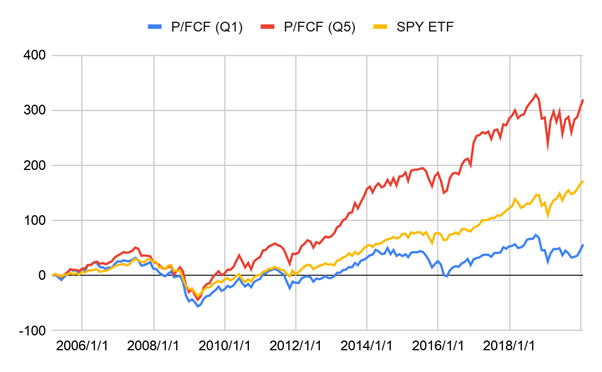

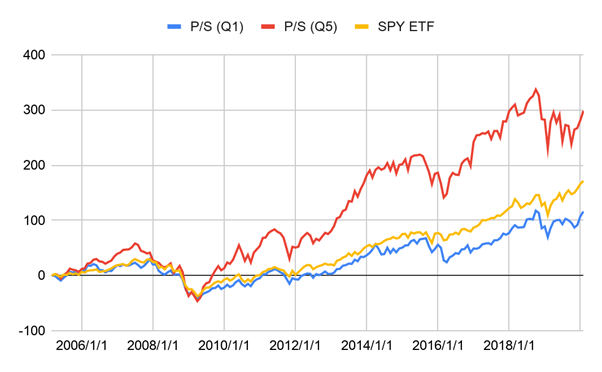

这边列出各指标Q1还有Q5的累积报酬图,为了有比较基准,此处也对比了SP500指数的ETF。从累积报酬可以发现,Forward P/E及P/FCF的Q5都超过3倍报酬的表现,此外,在鉴别度上也很显著,两者的Q1的绩效都是劣于SP500指数

从以上的结果得知,确实除了要买好公司以外,买到合理的价格也是十分重要。

不过在指标的挑选上,P/B可能就不是一个良好的评量标准,而Forward P/E及P/FCF则是两个最好的挑选标准,不仅报酬高、差异性也高。

本文仅个人投资心得笔记,不构成任何形式之建议及推荐或招揽邀约,请独立思考进行投资决策 。

文章引用《B.D 金融趋势洞见》,团队成员背景累积超过20年国际股市投资&交易经验,曾任美国华尔街工作、大型金融机构交易员与避险基金经理人,并为CFA美国特许金融分析师。以「大数据的量化分析」的综合维度,跳脱框架思考,提供长期投资与短期交易者不同角度的视野。对文章认可的读者,也可在facebook上搜索B.D 金融趋势洞见订阅。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。