你为什么应该投资新加坡🇸🇬REITs?

新加坡是亚洲最大的REITs - REAL ESTATE INVESTMENT TRUST房地产投资信托基金中心,已经有40以上REITs。这是因为稳稳定定新加坡的商业环境对房地产投资信托基金很甜蜜蜜,新加坡没有资本利得税也对股息没有任何预扣, 所以收到股息时,投资人不需要支付任何税[财迷] 那英国和美国也有许多房地产投资信托基金,但是英国和美国对股息有税[愤怒] 对于英国和美国的股息税的规章, 股息预扣10%[流泪] 所以喜欢投资房地产的人,必须要注意新加坡的REITs。基本上REITs算是一个大的股东[笑哭] 持有许多房产,获得租赁费,然后把租赁费变成股息,发给股东[保佑]

新加坡股票交易所很欢迎中国投资者[可爱] 新交所有中文网站和官方中文内容[真香] 对房地产投资信托基金,新加坡交易所的官方介绍如下:

REITs的资产由专业人员进行管理,其产生的收入(主要是租金收入)一般会定期分配给投资者。通过REIT,投资者可投资房地产资产,并分享/分担拥有房地产组合的收益/风险。

与在新交所上市的其他证券一样,REIT份额以市场驱动的价格进行买卖。

为什么投资房地产投资信托基金(REIT)?

- 投资组合分散化— REIT通常拥有包含多种房地产并且租户具有多样化的投资组合。

- 收益分配— REIT通常拥有固定的现金流,因其大部分收益来自特定期限的租赁协议下的租金付款。REIT必须每年分配至少90%[得意] [财迷] [想吃] 的应纳税所得,才能享受新加坡国内税务局(IRAS)规定的免税资格(受限于某些条件)。

- 税收优惠— 个人投资者享受免税的收益分配,这种收益分配以REIT结构中的股息形式体现。

需要考虑哪些风险?

与REIT投资相关的风险各不相同,具体取决于每只REIT的独特特点(例如杠杆率、再融资成本、支付给REIT管理人的管理费用),以及标的房地产投资的地理位置和质量(例如房地产集中度、租期长度)。与股票投资相关的其他风险(例如价格风险、波动性和流动性风险)同样适用于REIT。

新加坡交易所的官方材料结束了[可爱]

那大家为啥应该投资REITs呢?有许多原因[美金]

第一原因是房地产投资信托基金能帮投资者优化资产配置

这是因为房产价值波动少于股市波动,所以投资房地产投资信托基金将减少一位投资者所持有资产的波动性。那房地产投资信托基金持有许多房产种类,如数据中心,物流中心,办公楼,住宅,酒店,仓库,商场之类。因为房地产投资信托基金持有许多房产以及很多基金持有跨国房产,它们的收入来源非常分散。在这样情况下,如果股市跌了,REITs不会下跌那么多。投资者也可以用REITs发的股息再投资其他的股票。

第二原因是REITs需要把净利润之90%变成股息,发给股东,所以持有REITs的人能获得可靠的股息收入。绝大多数的新加坡REITs的股息回报率超过5%[财迷] ,有一些超过8%[眼眼] 小虎投资狮城已经筛选了新加坡REITs,一会儿要给大家看👀几个股息大,业务好的REITs[贱笑]

第三原因投资REITs是它们的交易方式跟股票一样,所以REITs把投资房产的门槛下降了,给投资人一个流动性好的选择持有房产。

第四原因是REITs可对冲高通胀,护投资者的资本[微笑]

今年鮑威爾和美联储已经印刷了3万亿多美金[愤怒] 并用该资本买米国国债和公司债券。目前美联储大约持有7万亿美金的债券(美联储说这个政策是QUANTITATIVE EASING “QE”[弱] [惊吓] )这样无限制的印刷美金会对美金的价值有什么影响呢?就会导致美金贬值了[生气] 欢迎大家看一看美金与人民币,英镑,欧元,新元,和日元的汇率,在过去1年美金的价值明显跌了[生气] 现在美国的通胀率还是很低,大约为1.3%。值得关注的是米国是一个净进口国,所以如果美金持续贬值了,进口品的价格会涨,导致通胀率提高了。另外,如果美联储买了太多的米国国债,米国政府会扩大它的巨大赤字开支,提高货币提供量,这样也会导致通胀率提高了[生气] 最近几年日本和欧盟的中央银行也在进行大量的QE[弱] 歪曲债券市场[愤怒] 那如果米国通胀率很高,如5%或10%,债券价格会跌很多,所以债券利息率会涨(目前米国10年国债的利息率为0.69%[捂脸] [弱] 谁真的要投资这个垃圾?[笑哭] )这样会对股票价格有坏影响,因为股市和债券市场一直在竞争吸引投资者的资本。债券利息率高时,很多投资者会把股票卖掉了,因为他们觉得债券的风险和投资回报率更OK。高通胀也对股票价格有坏影响因为投资人不能预测股票的未来现金流[难过] 现在鮑威爾和他的朋友觉得他们美联储的人什么都能控制,但是有一天他们会发现美联储无能量持续歪曲证券价格。请注意,美金与新元的汇率跌了时,新元的价格和新元资产的价值都会涨了[你懂的]

那在通胀率高的商业环境,REITs慢OK的。为什么呢?这是因为房东很容易把租赁价格上涨,蓑衣房产价值可与通胀率同时涨了。在这样情况下,通胀率高时,REITs从房产项目会获得更多的租赁费,然后可对股东支付更大的股息,更大的股息使REITs的股价涨了。

投资房地产投资信托基金时,投资者经常注意什么关心财务指标呢?

投资者应该注意股息回报率,利润和总资产。房地产投资信托基金也有特殊会计规章, 它们的利润表会包括租赁费和基金持有房产的价值波动。如果房地产投资信托基金持有房产的总价值上涨,基金的利润入也会上涨,如果房产价值跌了,利润也会跌,(这样可以在短期歪曲EPS每股收益)值得关注的是这些利润的波动不一定影响REIT的能力支付股息,因为REITs用它们的房租和其他的收益支付股息。

ok那新加坡到底有什么好的REITS? 给小虎们几个例子:

请记住了,新加坡对股息没有任何预扣[开心]

股息高的中国零售REIT

第一是东南亚地产巨头$凯德集团(C31.SI)$ 的中国子公司,$凯德商用中国信托(AU8U.SI)$ 。凯德集团在东南亚当大房地产开发商,也运营几个国际REITs。凯德一共管理1319亿新元的资产,所以它算是东南亚的万科,但是它的杠杆比较合理[笑哭] [贱笑] [鬼脸] 。 该中国REIT到底怎么样?市值13亿新元(1美金等于1.36新元)的凯德商用持有14个中国大商场,商场处于北京,上海,成都,广州,呼和浩特,武汉,哈尔滨和长沙 [真香] 北京是该REIT的关键市场,有4个大商场以及在该REIT的193亿总资产中,北京的房产组成51%。。在凯德商用所持有的商场中,REIT一共能租赁109万平米[正经]

以下图片是公司的北京西直门商场[得意]

那随之中国宏观经济已经克服了疫情的挑战,凯德商用的业务也在改善。今年凯德商用业务还是挺稳定,在6月30日,REIT的入住率为93%[强] 但疫情对该REIT的收入和净利润有一点坏影响,在2020年半年财报中,总收入为1亿新元跌了9%,净利润为4.3千万新元,跌了30%[难过] 由于凯德商用的净利润跌了,它的股息也跌了[生气] 凯德商用每年支付股息两次。2019年,凯德商用对每股支付0.11新元,但今年只支付0.066新元(股息跌了因为净利润跌了以及该REIT的总资产价值也跌了一点)。即使今年股息跌了因为疫情限制很多商场的业务,凯德商用的股息还是慢可靠的。在过去5年,凯德商用的平均股息回报率为6.3%[财迷] 由于今年凯德商用的股价跌了31%[愤怒] 现在凯德商用的股票比较低,PE为11[暗中观察] 以及在过去12月,股息回报率为6.9%[可爱] 那如果中国宏观经济持续反弹(应该会啊[冷漠] )凯德商用的股价也可以恢复[保佑] 北京房价太贵了[捂脸] 大家为什么不要以投资凯德商用买一块北京土地?[笑哭]

第二市值9.2亿新元的$砂之船房地产投资信托(CRPU.SI)$ 该REIT在重庆,璧山,昆明和合肥持有四个大规模的商场。该市场用“OUTLET” 的模式,给顾客机会买各种各样的奢侈品。那在砂之所持有的商场中,REIT一共能租赁31万平方米[你懂的] 那砂之跟凯德商用的最大的区别是砂之基本上只有零售租户,但是凯德商用的租户有更多的超市和饮食顾客。目前在凯德商用的所租户中,超市和饮食顾客组成36%,但砂之的饮食比例为3.6%[微笑] 因为砂之把它的业务重点放在奢侈品零售。大家应该记住,像砂之和凯德商用这些大股东,奢侈品公司经常会给房东零售店收入的一个固定的比例[贱笑] ,所以如果零售业务好好,商场的利润也会涨了[贱笑] 在砂之的收入中,大概30%来自这样的"特权收益“[财迷]

以下图片是砂之的昆明商场:

疫情对砂之有坏影响,但是不太厉害。在6月30日,REIT的入住率为93%[666] 另外砂之的财务状况还是蛮OK的,在砂之的半年财报中,总收入为2.7亿人民币,跌了10%,净利润为5.3千万人民币,跌了11%。即使砂之的净利润跌了,砂之还是给股东支付股息。在2020半年中,砂之已经对每股支付0.028新元,与去年同期跌了12.8%[难过] 砂之2017年上市,在过去12月砂之的平均股息回报率为7.9%[财迷]

总的来说,凯德商用和砂之给投资者一个好机会直接投资中国房产并获得大大的股息[吃瓜]

数据中心REIT

有任何人喜欢投资万国数据吗?新加坡有一个业务一样的公司,市值48亿新元的“吉宝数据中心房地产信托(AJBU)吉宝数据的关键业务是租赁服务器和提供云计算☁️。吉宝数据持有18个数据中心,但跟万国不同的是,吉宝数据的数据中心处于许多国家。大概50%的数据中心在新加坡以及吉宝数据也在澳洲,德国,荷兰,马来西亚,英国,爱尔兰,和意大利持有数据中心[贱笑]宝数据的数据中心的总面积为192万平方米[得意] 目前吉宝数据的入住率为96%[强]

以下图片是公司的一个澳洲的数据中心[爱你]

那大家都知道万国数据真的是一个热股,今年已经涨了45%[强] 万国数据的业务模式也超过吉宝数据,目前万国有58数据中心(它们都在大陆)以及万国的数据中心的总面积为390万平方米,所以万国的业务规模比吉宝数据大一倍[暗中观察]

新加坡的吉宝数据是全新加坡投资回报最棒股票之一。在过去5年,吉宝数据股票的年化复合增长率为25%[财迷] 今年它的股价已经涨了42%[开心] 当然万国好,但是万国不是一个房地产投资基金,所以它不给股东任何股东[流泪] 但吉宝数据的股息真的不错,在过去五年,平均股息回报率为4.3%

疫情对公司的业务有好处,因为许多公司需要云服务☁️[保佑] 。 在2020半年财报中,总收入为1.2亿新元,涨了30%以及净利润为8.4千万新元,涨了39%[得意] [梭哈] [666]

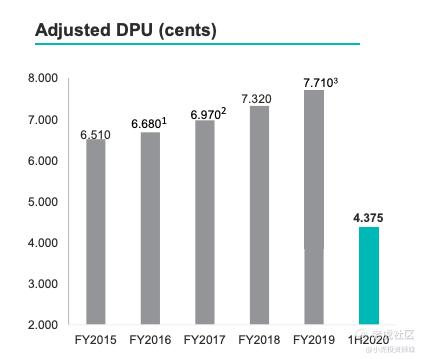

以下表格显示吉宝每年支付的股息额。 DPU 是DISTRIBUTION PER UNIT (UNIT算是股票)所以去年吉宝对每股支付0.077新元[得意]

物流中心和仓库REIT

市值770亿新元的丰树物流信托(M44U)是新加坡市值最大的REIT之一。丰树🌲[鬼脸] 把它的业务重点放在开发和运营物流中心和仓库[冷漠] 以下图片显示公司的一个新加坡物流中心[冷漠] 丰树一共有145个物流中心和仓库。丰树大概有700个公司租户。

那新加坡是丰树的最大的市场,在新加坡丰树持有52个物流中心和仓库,但是公司也在马来西亚,澳洲,越南,中国,日本,和韩国有房产。以下地图显示丰树的物流中心处于哪一些国家:

事实上,丰树🌲[笑哭] 的业务很无聊[捂脸] 但是这个房地产投资信托基金给投资者良好,波动行低的投资回报[得意]

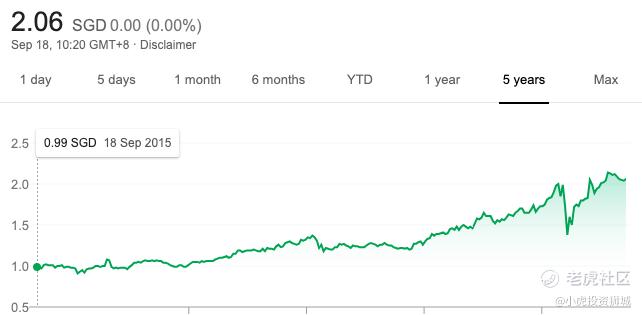

以下表格显示丰树的股价波动在过去5年。小虎们可以看到在过去5年股价涨了100%[财迷]

大家可以看到丰树的股价波动挺少啊[保佑] 。当然3月疫情严重时,丰树的股价大跌了,但是它已经恢复了。另外丰树的股息也挺大的,在过去5年,平均股息回报率为5.5% [财迷] 丰树每年支付股息四次。由于电商需求越来越大,以及物流中心和仓库的需求很固定,目前丰树的入住率为97.2%[爱你] 疫情对公丰树的收入和利润没什么影响。在2020年Q2,总收入为1.3亿新元,涨了11%,净利润为8.1千万新元,涨了35%[鬼脸]

所以最近几年,持有丰树REIT的投资者大概每年享受17-18%左右的总收益[财迷]

多元化REIT

最后,小虎们应该注意新加坡最大的REIT是市值118亿新元的腾飞房地产信托(A17U)腾飞持有许多房产类别,如办物流中心,办公楼,仓库,工业区,和零售房产。腾飞是凯德集团的一个子公司。腾飞的官方介绍如下:“Ascendas Real Estate Investment Trust(Ascendas Reit)是一个商业空间和工业房地产投资信托。Ascendas Reit在新加坡、澳大利亚、英国(U.K.)和美国(U.S.)拥有约197个物业。新加坡的投资组合包括商业与科学园物业、便利设施和零售物业、轻工业物业以及物流与配送中心。澳大利亚的投资组合包括悉尼、墨尔本、布里斯班和珀斯等城市的物流和郊区办公物业。英国投资组合包括位于英国各个地区的工业区的物流物业,包括约克郡和亨伯郡、英格兰西北部、东米德兰兹郡和西米德兰兹郡、英格兰东南部和英格兰东部。美国的投资组合包括位于圣地亚哥、罗利和波特兰市的商业园区物业。”[害羞]

腾飞一共持有127亿新元的房产以及在腾飞持有的房产中,大约70%在新加坡,13%在澳洲,11%在美国,和6%在英国。对于腾飞房产的类别,46%是办公楼,32%是物流中心,仓库和工业区,16%是数据中心,6%是零售资产。腾飞的租户是谁呢?基本上绝大多数是大国际公司,如摩根大通,西门子之类。

以下图片显示腾飞的一些房产[害羞] 哇好美啊

值得关注的是,疫情对公司没有大的影响。目前腾飞的入住率为91.5%,与去年同期涨了0.4%[保佑] 另外,腾飞的2020半年财报真的不错啊,总收入为5.2亿新元,涨了15%,净利润为2.4亿新元,跌了2%[难过] (这是因为疫情使公司的成本涨了一点,也对零售资产有坏影响)

在长期,腾飞的股价慢慢涨了,给股东蛮不错的回报。以下表格显示腾飞的股价在过去5年:

在过去五年,腾飞的股价涨了44%,等于在该时期,腾飞股价的年化复合增长率为7.6%[胜利] 3月公司的股价大跌,但是它已经恢复了[龇牙] 最后值得关注的是腾飞的股息,腾飞的股息真的挺大的。在过去5年,腾飞的平均股息回报率为5.6%[开心] 腾飞每年支付股息两次。所以持有腾飞股票的股东大概每年享受12%的收益。因为腾飞的业务规模那么大以及房产类别那么分散,腾飞的风险比较低。

大家千万别忘记了,新加坡对股息没有任何税或预扣[比心]

总的来说上述新加坡REITs是一个很保守,波动低,股息可靠的投资选择。

除了砂之信托之外,由于上述REITs 都持有几十个或几百个房产,它们的业务风险比较低。今年上述REITs在宏观经济不良的场景还保护了投资者的资本并维持支付股息。除了股价波动小和房产分散的原因,为什么该REITs 的风险低呢?原因是它们的杠杆低[微笑] 上述的REITs都用银行贷款和债券筹资,然后用该资本开发新房产或买房产。查看上述新加坡REITs的财务报告时,小虎们将发现它们的杠杆比例大概为35-36%,没有任何REIT的杠杆比例超过40%,却中国恒大的杠杆比例为80%+[吃瓜] 所以与国内的房地产公司比起来,上述新加坡REITs的财务管理更保守[真香]

有任何问题关于新加坡股票或房地产投资信托基金,欢迎各位随时找小虎投资狮城[得意]

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

$吉宝数据中心房地产信托(AJBU.SI)$ 和$丰树物流信托(M44U.SI)$ 不错,尤其是数据中心reit。$凯德商用中国信托(AU8U.SI)$ 就算了,凯德mall好多店都关了[回头]

新加坡REITs