想要看懂期权文章?先来了解下期权基础名词!

作 者 | 周莉萍

期权的交易说白了非常简单,开仓、平仓就行,但不可能一知半解就去交易,在交易前一些期权专用名词是必学的,要不然连期权实战的文章都看不懂!期权的学习不是一蹴而就的,知其然,知其所以然,本篇笔者主要汇总了部分期权基础名词,除了正解还加上了对名词的理解和举例,之后将继续整理期权基础名词、交易常见名词及期权策略名词等,希望对你学期权之路有所帮助!

01 期权,Options

正解:选择权,是指期权的买方有权在约定的时间内,按照事先确定的价格,买入或卖出一定数量某种特定商品或金融工具的权利。

笔者:

期权交易,实质上就是一种权利的买卖,期权的买方在买入期权后,便取得了买入或卖出标的资产的权利。该权利为选择权,买方在约定的期限内既可以行权买入或卖出标的资产,也可以放弃行使权利,当买方选择行权时,卖方必须履约。如果在到期日之后买方没有行权,则期权作废,买卖双方权利义务随之解除。

举例说明:

假设50ETF现价3.1,小张在未来三个月内看涨上证50ETF,但目前手头资金不够,又担心会继续涨,他选择在场内期权交易,以权利金3000的价格买入三个月现价的看涨期权,约定以3.1价格买入1手50ETF看涨期权(合约乘数1手为10000张)。如果50ETF跌了,小张可以选择以实际价格来买,3000元权利金作废不退回;若继续上涨,小张还能以3.1的价格买入。这就是期权,买方只有权力没有义务,卖方收取权利金,只有义务没有权力。

02 标的物,Underlying Asset

正解:期权合约对应的资产,期权买卖双方约定买入或卖出的对象,通常是一个期货合约。

笔者:

期货合约还有标的产品,如利率、股票指数、外汇汇率或商品等。国内50ETF和商品期权的标的物是期货合约,而300股指期权是现金交割。

举例说明:

假设小张买了2101橡胶期货合约的平值12000行权价的看涨期权,到期时,假设他选择行权,获得的资产不是实物橡胶,而是以12000价格购买2101橡胶期货合约的权利,行权后他获得的标的物是2101橡胶期货合约。

03 到期日/最后交易日,Expiration Date/Last Trading Day

正解:合约有效期截止的日期,是某个期权可行权转换为建立标的期货头寸的最后一天。在到期日/最后交易日之后,该期权合约将不复存在;买方无法行使权利同时卖方也不再具有义务。

笔者:

同一个标的,不同期权合约的到期日不同;不同标的,同一个月份的到期日也不同。

举例说明:

50ETF期权可以买当月、下月、下季等不同时长的合约,到期日是到期月份的第四个星期三;而作为美式期权的国内橡胶期权,到期日等同于最后交易日,即期货交割月份前第一个月的倒数第五个交易日。

04 美式期权,American Options

正解:是指期权买方在规定的有效期限内的任何交易日内均可以行使权利的期权。既可以在期权合约到期日这一天行使权利,也可以在期权到期日之前的任何一个交易日行使权利。到期日之后,期权自动作废。

笔者:

美式期权广为所知的比喻就是“月饼券”,只要在规定期限内随时可以行权。国内场内商品期权都是美式期权。

举例说明:

假设白糖商品期货跌停,你这时很难在期货市场上开出空单,可以通过买入近月看跌期权立即行权的方式来获得期货空单,你开空单的代价就是你付出的权利金。美式期权可以这样来行权拿到期货合约。

05 欧式期权,European Options

正解:是指在规定的合约到期日方可行使权力的期权。期权买方在期权合约到期日之前不能行使权力,只能在到期日行权,过了期限,期权合约也就自动作废。

笔者:

如果说美式期权是“月饼券”,欧式期权就好比是“电影票”,只有观影日当天才能用,提前或者延期都不行。国内50ETF期权和300股指期权都是欧式期权。

06 行权价,Exercise/srike Price

正解:也称为执行价,是期权买方行权时标的交易价格。期权合约的行权价将决定到期时的价值。

笔者:

行权价或者执行价,简单来说就是期权买卖双方交易时事先彼此约定的价格,买方可以用这个价格买入或卖出相应的期货合约。

举例说明:

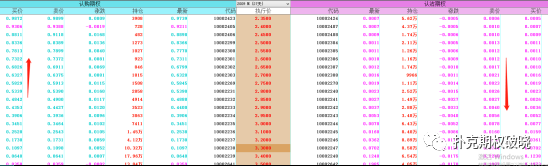

T型报价图里最中间一列就是执行价,买卖双方根据对标的的理解来交易期权合约。

07 权利金(期权价格),Premium

正解:期权合约的市场价格,指买方为获得期权合约所赋予的权利而向期权卖方支付的费用。

笔者:

期权费、权利金、期权价格都是一个东西,类似于“定金”,买方付了定金获得权力,卖方收了定金付出义务。期权价格的高低取决于市场供需,受到期货价格的变化、到期时间的长短及市场波动性。期权价格=内在价值+时间价值。

举例说明:

小张用100元买入期权,从而获得用某价格购买或卖出某一期货合约的权利,这100元就是权利金。

08 内在价值(内涵价值),Intrinsic Value

正解:指假如期权立即履行时该期权的价值,只能为正数或者为零。内在价值与时间价值共同构成期权的总价值。

笔者:

简单理解就是执行价格与期货现价的关系,对卖出期权而言, 内在价值 = 执行价格 - 期货现价,对买入期权来说,内在价值 = 期货现价 - 执行价格。说的再通俗一点,不考虑期权费,现在让你以期权行权价买入或卖出期货合约,你是赚钱的,说明内在价值为正,你亏钱的则内在价值为零。

举例说明:

数学计算题:上证50ETF现价3.329,买入图中红色框3.0价格的看涨期权,内在价值怎么算?

答:内在价值的算法为:3.329-3.0=0.329,便于理解:不考虑期权费,买入3.0看涨期权立即行权是赚钱的,这个期权就有内在价值。

09 时间价值,Time Value

正解:指在期权剩余有效期内,合约标的价格变动有利于期权权利方的可能性。时间价值和内在价值共同构成期权的总价值。

笔者:

根据公式可得时间价值=期权价格-内在价值,是期权的权利金高于内在价值的部分,通常和距离到期日的时间有关。虚值期权只有时间价值,是你为了博取波动所付出的时间成本或者承担风险所收到的时间价值。

举例说明:

还是上面内在价值那个图,买入3.0行权价的50ETF看涨期权,时间价值有多少?

答:时间价值=买入期权的价格-内在价值,买入看涨期权价格是0.3339,内在价值是0.329,时间价值就是0.3339-0.329=0.0049,这是你为此期权付出的时间成本。

10 实值期权,In-the-Money Options

正解:是指具有内涵价值的期权。简单点来理解,就是立即行权,可以获取盈利的期权。

笔者:

书本里用大于、小于、等于来区分实平虚值,余力老师之前用比喻的方式提过,足球彩票。巴西对德国,巴西1:0德国,这时买巴西赢就是实值;巴西0:0德国,这时候买巴西赢就是平值;巴西0:1德国,这时买巴西赢就是虚值。买入实值获胜的概率是超过50%的,平值等于50%,虚值小于50%。

举例说明:

在T型报价图里,最简单的理解方式就是看期权费贵不贵,看到平值期权的底色,越贵区域就是实值,越便宜就是虚值,在图里我用箭头表示,所以T型报价里,左上角是实值看涨期权,右下角是实值看跌期权。

11 平值期权,At-the-Money Options

正解:是指内涵价值为零的期权,简单点来理解,就是立即行权不亏不赚的期权。

笔者:

当期货价格等于期权行使价时,该期权就为平值期权。由于期权行使价之间有档数,采取对半开四舍五入的方式跳档,假设期货1240元现价,期权行使价间隔是1000和1500的话,平值期权在1000元这一档。

举例说明:

50ETF的行使价间隔为:x≤3元为0.05,3≤5为0.1,5≤10为0.25,10≤20为0.5,20≤50为1元,50≤100为2.5元,x>100为5元,最小报价单位:0.0001元。50ETF的现价为3.329,那平值期权就是3.3这一档,在T型报价里会有个底色标注。

12 虚值期权,Out-of-the-Money Options

正解:又称价外期权,是指不具有内涵价值的期权,简单点来理解,就是立即行权会带来亏损的期权。包括执行价格高于当时期货价格的看涨期权或执行价格低于当时期货价格的看跌期权。

笔者:

还是用足彩的例子,巴西队0:1德国队,你买巴西队赢属于虚一档期权;巴西队0:2德国队,你买巴西队赢属于虚二挡期权;当巴西队0:5德国队,你还买巴西队赢,那就属于深度虚值期权了,让你最后赢钱的概率必定是小于0:0时的。

举例说明:

在T型报价图里,最简单的理解方式就是看期权费是否便宜,看到平值期权的底色,越便宜的区域就是虚值,越贵就是实值,在图里我用箭头表示,所以T型报价里,左下角是虚值看涨期权,右上角是虚值看跌期权。

13 保证金,Margin

正解:客户付给经济商或清算所的一定数额的现金或间接形式的抵押金,为了避免经济商或清算所在未平仓的期货或期权合同中遭受损失。在期权交易中,期权义务方必须按照规则缴纳的金额。

笔者:

期货交易里双方都要交保证金,而期权则不然,因为期权买方只有权力没有义务,买方的风险仅限于支付的权利金,所以不需要支付保证金。而卖方风险无限,为防止期权卖方违约,交易所或结算公司会按照标的资产价值的一定比例向卖方收取保证金。

举例说明:

我买入一张50ETF3.3平值的看涨期权,只需要付出0.1097元,无须缴纳保证金。而我卖出一张3.3看涨期权收到0.1098元权利金,需要缴纳3000-8000不等的保证金,保证金的具体数字和各大交易所合约规定和通知相关。

14 看涨期权(认购期权),Call Option

正解:看涨期权持有人(买方)有权在到期日当日或之前按特定价格买入(做多)期货合约。

笔者:

期权有四个方向,看涨、看跌、看不涨、看不跌,还有各种组合,看涨期权属于最基础的要素之一,买入看涨代表看大涨,卖出看涨则代表看不涨,交易过程先想好观点,再结合期权策略选择适合自己的策略为佳。

举例说明:

一份12月份黄金期权424行权价看涨期权的持有人(买方),有权在购买期权至12月期权到期这段时间的任何时候以424的价格买入或做多12月黄金期货合约,即使黄金价格大涨超过424,看涨期权的持有人仍有权以424价格买入黄金期货。

15 看跌期权(认沽期权),Put Option:

正解:看跌期权持有人有权在到期日当日或之前按特定价格卖出(做空)期货合约。

笔者:

看跌期权属于期权最基础的要素之一,买入看跌期权代表看大跌,卖出看跌期权代表看不跌,交易中,卖出看跌期权还能等待被行权,以自己理想的价格来收取期货合约。

举例说明:

一份10月沪铜51000看跌期权的持有人,有权以51000的价格卖出10月沪铜期货合约,即使该期货价格跌至50000,看跌期权持有人仍有按51000的价格做空合约的权利。

16 期权的买方,Option buyer

正解:期权买方可选择行使其权利来建立标的期货的头寸。

笔者:

看涨期权买方可行使权利买入标的期货,看跌期权的买方可行使权利来卖出标的期货合约。虽然大多数情况下,买方不会选择行使权利,而是选择获利了结,毕竟当期权还有价值时,选择行权会损失这部分的价值。

举例说明:

买入期权的那一方就是期权的买方,可以在软件里选择“行权”的人,只有权力没有义务。

17 期权的卖方,Option seller

正解:期权卖方(即卖出本身未持有的期权的交易者),也称作期权发行者(writer)或授予人 (grantor)。

笔者:

期权卖方收取期权费,因此承担持有可能不利于自己的期货头寸的风险。期权里有做市商报价制度,期权的卖方可以是做市商,也可以是个人投资者。

举例说明:

卖出期权的那一方就是期权的卖方方,收取权利金,属于义务仓,只有义务,没有权利,等待被行权。

18 场内期权

正解:指在交易所挂牌上市的标准化期权合约。

笔者:

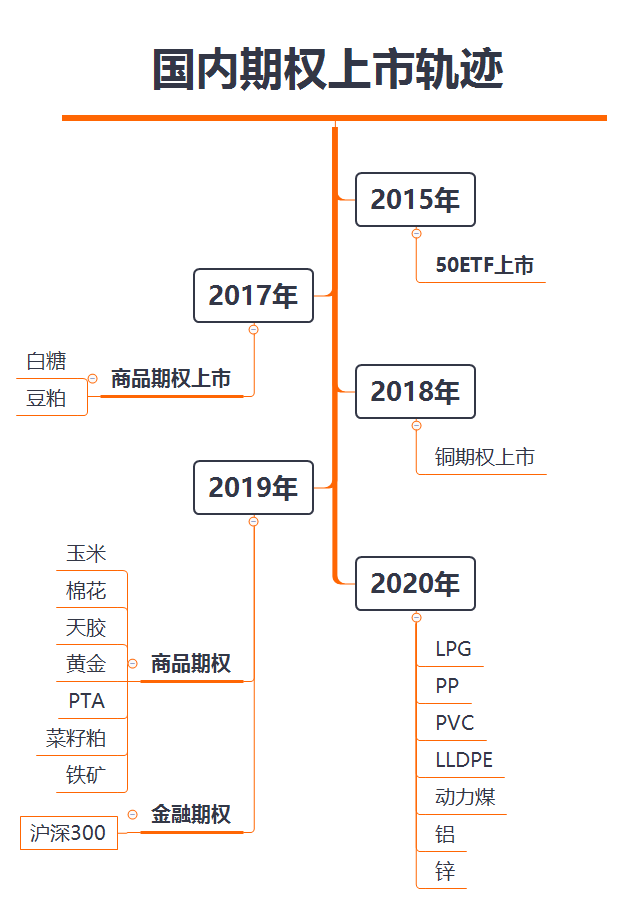

国内上市的场内期权越来越多,笔者特别做了个整理,如下图:

19 场外期权

正解:指交易双方达成的非标准化期权合约。

笔者:

场外期权是指期货风险管理子公司或者有相应资质的机构,报出定制的期权方案给机构,其交易不在交易所里成交。

举例说明:

不在交易所上市,但可以做的期权基本都是场外期权,比如镍期权、白银期权等。或着由于流动性问题,虽然场内有期权,但在场外成交的。

本篇主要是期权基础名词,之后将继续整理期权基础名词、交易常见词及期权策略的专业名词,敬请期待!

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 逃离A股啊哈·2020-09-22韭菜买期权看这么多?就是赌涨跌而已[可爱]点赞举报

- 小泥马·2020-09-25牛点赞举报