IPO首日飙涨52%,基建狂魔“宾利”了解一下?

昨日美股新股跑出一匹黑马,$Bentley Systems, Inc.(BSY)$ 上市开盘价28美元,较发行价涨27%;收盘价为33.49美元,较发行价上涨52.23%;以收盘价计算,Bentley Systems市值为87.49亿美元,虽然这家公司与豪车Bentley(宾利)名字相同,但是宾利系统公司的核心是一个建筑信息建模(BIM)软件供应商。

宾利公司是干什么的?

Bentley最早由Bentley兄弟于1984年成立,已经有36年的历史。宾利系统是著名的基础设施工程软件供应商(AEC应用软件),其软件解决方案可用于土木,结构,地质和工厂工程,这些基础设施包括道路、桥梁、机场、摩天大楼、工业和发电厂以及公用事业网络。公司现已开发出跨专业领域,项目生命周期和不同地理区域的集成软件产品。

就实际功能领域而言,公共工程约占销售额的50%,因为这包括公路,铁路,机场和公用事业网络。发电,工厂,石油和天然气和采矿等工业应用占销售额的40%,其中一小部分收入来自医院,校园和办公室等商业应用。

由于多个学科之间以及各个阶段之间以及各个阶段之间不仅需要设计,建造和完工,还需要维护,因此规模庞大且相互关联,因此基础架构非常复杂。该公司在许多国家/地区都有业务,真正实现了全球多元化,受益于多个长期趋势,例如数字化程度提高,人口增长,需要更多和更新的基础架构以及更加关注生命周期分析等。

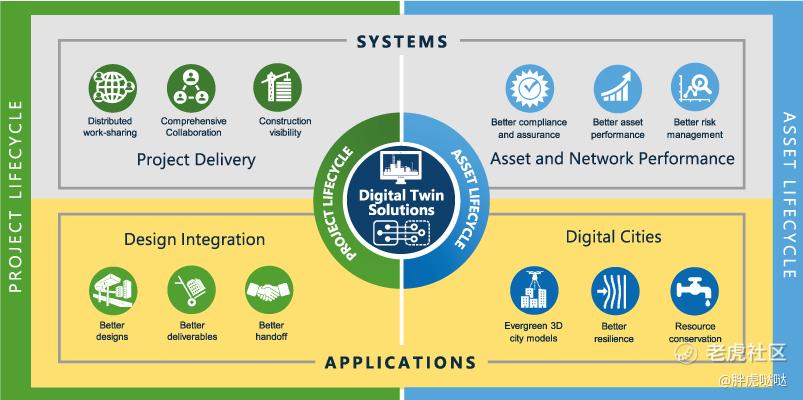

Bentley基于MicroStation的工程和BIM应用程序及其数字双云服务提高了运输和其他公共工程,公用事业,工业和资源工厂以及商业和机构设施的项目交付(ProjectWise)和资产绩效(AssetWise)。

Bentley基于MicroStation的开放建模应用及其开放模拟应用可加快设计集成;其ProjectWise和SYNCHRO产品可加快项目交付;其AssetWise产品可加快实现资产和网络性能。Bentley的iTwin Services覆盖整个基础设施工程,从根本上推动BIM和GIS向4D数字孪生转变。

宾利赚钱能力如何?

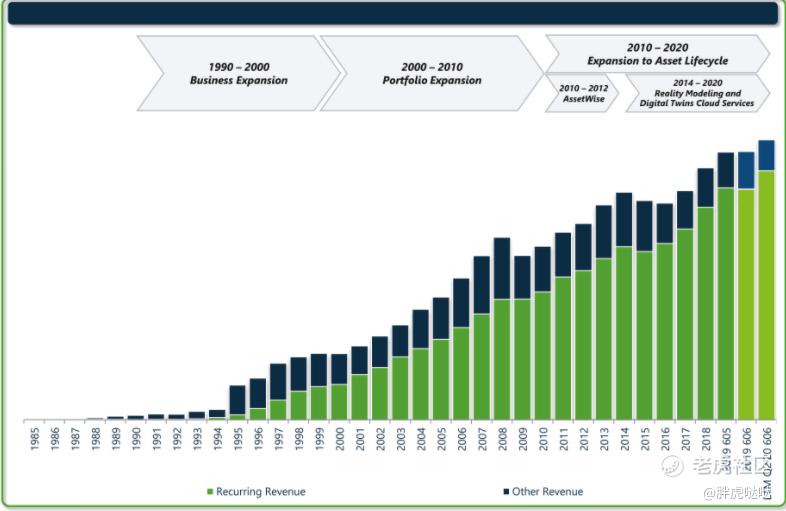

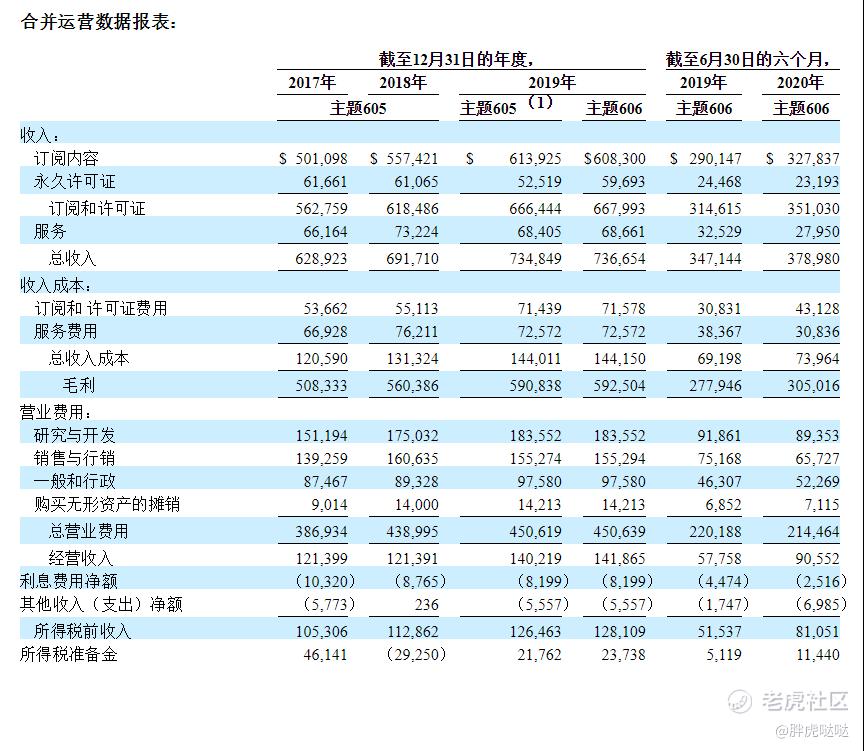

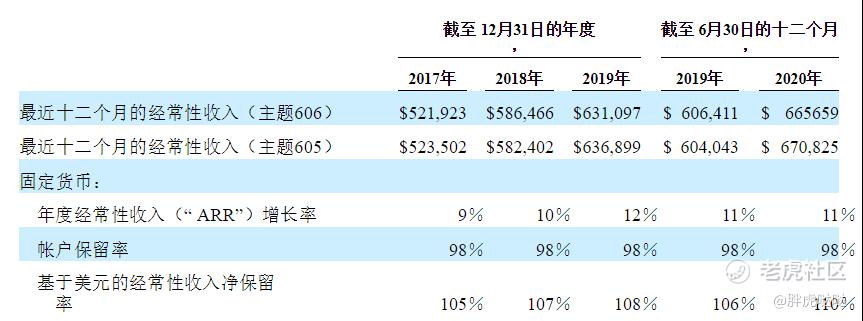

这家公司收入来自订阅付费和永久许可证收入,其中核心收入来自订阅收入。2019年宾利的订阅收入为6.08亿美元,总收入为7.37亿美元,净收入为1.03亿美元,调整后的EBITDA为1.88亿美元。2020年仍保持强劲增长,订阅收入为3.28亿美元,总收入净利润3.79亿美元,调整后EBITDA为1.16亿美元;上半年销售额增长了约9%,下半年如果保持增速可能会带来8亿美元的收入。 宾利的业务具有现金效率,我们大约70%的收入是预先付款的,全球税率低于20%。这家公司非常稳健在2000年至2019年之间的收入的复合年增长率约为8%。

与同期的IPO相比,Bentley Systems优势在于这是一家盈利的公司。公司在2017年、2018年、2019年净利润分别为5916万美元、1.42亿美元、1.03亿美元;Bentley Systems在2020年上半年净利为6875万美元,上年同期的利润为4642万美元。由于从2019年起公司做了会计变更,财务状况略有复杂,不过对销售的影响不到百分之一,因此不会造成重大损失。

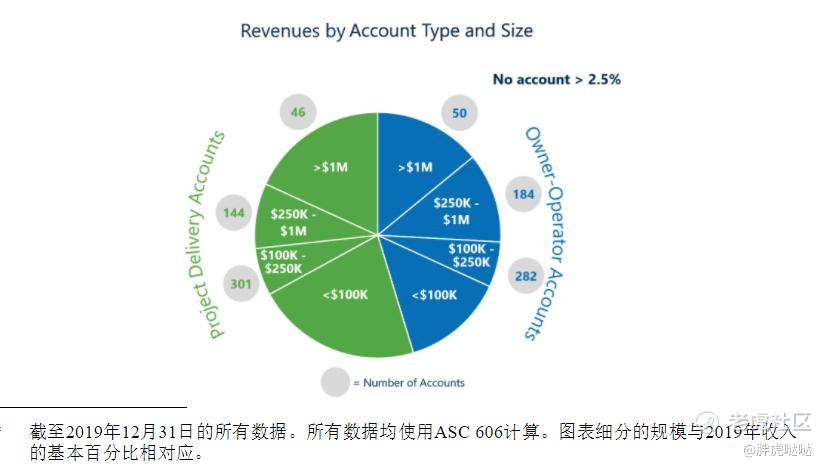

从招股书看,宾利的收入在工程和建筑承包公司之间保持平衡和多元化,这些公司共同合作进行资本项目的设计和施工(占2019年收入的55%),以及它们的客户,公共和私人基础设施资产所有者和运营商(2019年收入的45%)。

宾利的客户包括 ENR 2019年500强设计公司中 前250家的90% 和2019年 Bentley Infrastructure 500强所有者中的 64% 。这些帐户总计占公司截至2019年12月31日止年度总收入的42%。2018年和2019年总收入的80%来自超过10年的账户,而2018年和2019年总收入的87%来自超过5年的客户。

在2018年和2019年,分别有88个和96个帐户为公司的收入贡献了超过100万美元,分别占总收入的31%和32%。 公司2018年收入的50%和2019年收入的53%分别来自376个帐户和424个帐户,每个帐户为公司的收入贡献了超过250,000美元。 在截至2020年6月30日,公司为31,745个客户提供了服务。这家公司的用户忠诚度很高,账户留存率高达98%。不过 在公司年度经常性收入(AAR)呈现下滑状态,而招股书提到,公司未来会将偶发性专业服务收入转移到归类为经常性收入的订阅目标,此举的目的在于保持AAR百分比可能会保持不变或适度增加,看上去很有为了上市而做数据的嫌疑。

宾利“人人持股”制度,上市只为奖励员工

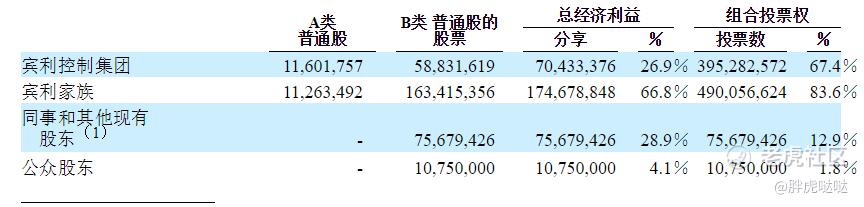

宾利是一家很典型的家族控股的公司,它由宾利五兄弟于1984年创立,其第一家办公室位于费城大学城科学中心。Greg,Keith和Raymond这三个兄弟都是公司的董事和高管。第四名,巴里(Barry),是导演。第五位,理查德,在发行IPO时售出848,996股B类股票,按其首次公开发行价22美元的价格,价值1,870万美元,保持了5.3%的股份。

为了准备IPO,该公司提供了“特别股票赠款”,以便每个员工都是股东。宾利表示,在首次公开募股之前,其员工持股量占公司的三分之一。根据美国证券交易委员会的文件,该家族仍将主要通过控制A类股票来保持对公司67%的控制权,该类股票的投票权是IPO的B类股票的30倍。

宾利公司在2002年和2015曾两次冲击过IPO,直到2020年才成功。而宾利的IPO与其他公司通过发行新股来筹集现金和扩大业务规模的其他IPO不同,Bentley Systems这次仅出售其员工已经拥有的股份,这也意味着IPO募资的钱并不归公司所有而是归属卖出股票的员工。CEO格雷格·本特利(Greg Bentley)表示,此举旨在奖励流动员工,因为他们帮助该公司走到了今天。

西门子于2016年通过战略联盟投资了本特利,在首次公开募股期间保留了该公司6.1%的股份。彭博社在9月初报道称,西门子在IPO后也正在考虑收购Bentley。

宾利这么贵,什么时候买?

宾利公司的优势显而易见,成立时间久远,业务模式已经成熟,发展可预测,可盈利并且能够产生现金。从财务角度来说,宾利公司毫无疑问是一家非常稳健的公司,不难理解为何这家公司能在昨天大盘大跌的情况下逆势大涨。

目前市场热捧公司估值较高,而公司的营业增速已经是个位数级别,投资者不要把宾利和Snowflake、Unity这样的成长型科技公司去展望未来。从业务模式来看这家公司的对标应该是AotuDesk,公司代表性项目也是基建、工程类项目居多。而建筑业是世界上最大的单一产业之一,但在数字化和自动化方面却进展缓慢,由于行业技术壁垒的原因AEC领域的公司的普遍估值较高,Aotudesk的收入约为40亿美元,估值达到500亿美元,股价约为去年收入的12倍,而宾利公司营收7亿,估值达到87亿美元,倍数比Aotudesk还要高些,不过参考$欧特克(ADSK)$ 、$艾斯本(AZPN)$ 这类AEC领域公司股价走势来看,这类公司走势稳妥,或许等待低点买入机会,长期持有不失为一个好的投资机会。

宾利系统视频介绍

你看好宾利吗?(单选)

你看好宾利吗?(单选)免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 纳兰长空·2020-09-28开盘买,收盘卖也能赚点零花钱啊点赞举报

- Lydia758·2020-09-28哪个券商是这个新股的承销商呢?点赞举报

- 王满意·2020-09-26黑马天天都有点赞举报

- Rfb·2020-09-25好点赞举报

- 复兴计划·2020-09-25[666]点赞举报