网易和京东来港上市 ,对于打新这你怎么看?

网传的时间不一定准,下面这几个消息都是目前网传的,目前也只能根据这个来做规划。这里先给大伙儿做个选票。

$网易(09999)$回港IPO

预计认购时间:6.2-6.5(下周二至周四)

预计暗盘时间:6.11

预计上市时间:6.12

预计一手资金:10,000~12,000 港元

保荐人:摩根大通、中金、瑞信等

(别怕,虽然有中金,但主要还是摩根和瑞信,就是给中金一点面子,中金不敢造次,阿里当时都有中金来着,只要不是中金独家保荐的,一般问题不大)

京东回港IPO

预计认购时间:6.8-6.11

预计暗盘时间:6.17

预计上市时间:6.18

预计一手资金:15,000~18,000 港元

保荐人:瑞银、美林、中银国际等

传网易将于下周在港交所公开招股 融资约156亿元至234亿港元:

据信报,内地互联网公司网易及京东两只中概股回归香港第二上市在即;据消息人士透露,网易将“抢闸”在下周二至周五(6月2日至5日)公开招股,估计集资额较早前市传的10亿至20亿美元(约78亿至156亿港元)进一步增加,最新介乎20亿至30亿美元(约156亿元至234亿港元)。

至于京东亦已初步敲定,暂计划在6月8日至11日公开招股。募资规模:30亿美元左右

据媒体消息,网易和京东打新撞车,认购网易的资金无法及时回笼认购京东。重要提示!如果网易和京东均想参与认购,需要预留️2份 本金。

再看看京东和网易的美股相关信息,

网易Q1财报核心数据。

根据财报来看,今年一季度网易净营收为170.6亿元人民币(约合24亿美元),同比增长18.3%,超出市场预期的155.87亿元,去年同期为144.42亿元;归属于网易公司股东的持续经营净利润为35.5亿元(约合5.015亿美元),同比增长30%,亦超出市场预期的31.06亿元。基于非美国通用会计准则,归属于网易公司股东的持续经营业务净利润为42亿元人民币(约合5.950亿美元)。

从业务来看,一季度网易的在线游戏服务净收入为135.2亿元(约19.1亿美元),同比增长14.1%;有道净收入为5.4亿元(约7646万美元),同比激增139.8%;创新及其他业务净收入为30亿元(约4.2亿美元),同比增长28%。

一季度,网易的毛利润为94亿元(约13.2亿美元),上一季度和去年同期分别为82.1亿元人民币和77.4亿元人民币。其中,在线游戏服务的毛利率为64.1%,上一季度和去年同期分别为63.1%和63.7%;有道的毛利率为43.5%,上一季度和去年同期分别为29.8%和23.4%;创新及其他业务的毛利率为15.8%,上一季度和去年同期分别为20.6%和5.7%。

截至今年3月31日,公司现金及现金等价物、定期存款和短期投资共计793.3亿元(112.0亿美元),2019年12月31日为744.1亿元人民币。今年第一季度持续经营的经营活动净现金流入为65.0亿元人民币(9.2亿美元),上一季度和去年同期分别为55.1亿元人民币和26.3亿元人民币。

京东Q1财报核心数据

京东于本月15日晚间公布2020年第一季度财报:营收达到1462亿元人民币(约206亿美元),同比增长20.7%,高于市场预期1365.3亿元;归属于普通股股东的净利润为11亿元人民币,虽少于去年同期的73亿元,但远超市场预期的亏损1.1亿元。

截至3月31日,京东过去12个月的活跃购买用户数较去年同期的3.11亿增长24.8%至3.87亿。新增超过2500万活跃购买用户,创下公司在淡季用户增长的新高。2020年3月,京东移动端日均活跃用户数较去年同期增长46%。

京东年度活跃买家数自2019Q3开始重返高速增长轨道,体现出京东品牌形象的不断增强以及消费者对京东品牌认知的持续提升。在2019Q4时,京东以2800万单季度用户增量超过了阿里的1800万,本季度我们仍然看好京东表现。徐雷接手京东一年多,带领企业走出了低谷,这是非常值得敬佩的。

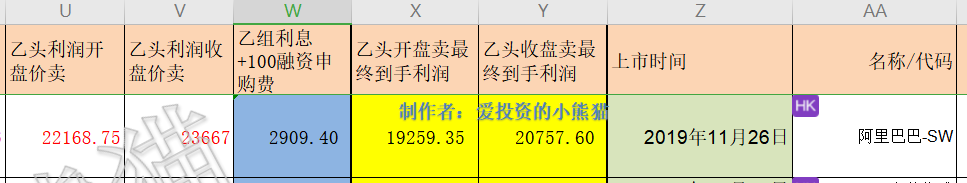

基本面其实没啥好分析的,公司的估值美股那边以及反应了,如果和阿里巴巴港股上市那样5%的发行折扣,这里我们来算一笔账,如果京东和网易也是按照5%的发行折价的话,那问题就不大了,如果低于4%,那就随便玩玩就好了,不要重仓,如果发行折价高于5%,上市公司良心发现有意为之,那肯定可以多搞。

那就可以参与打新了,当然,折价多少,还是得看到时候招股书下来。一般首日上市,如果市场比较好 的话,还会有一些溢价,之前阿里上市的时候就是如此。三天阿里涨了15%,随后跌下来之后又去新高了。

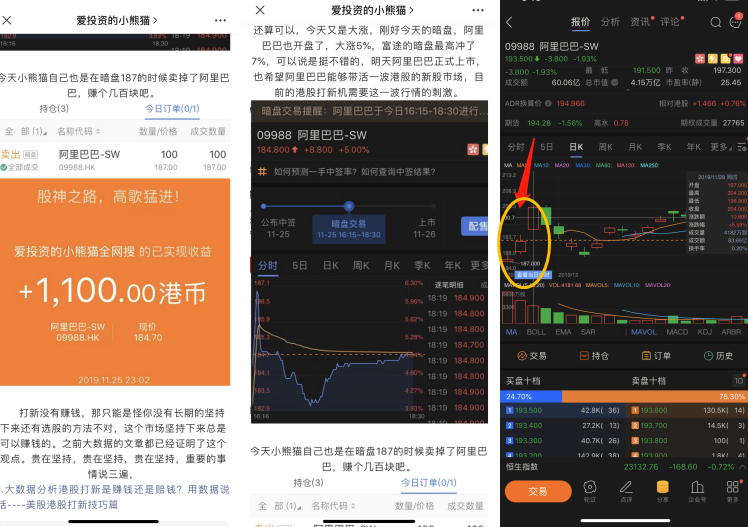

记得阿里当时暗盘最高冲了8%,因为股价贵啊,一手就184多,所以卖出一手就能赚1000多块钱。下图是去年11月份写的文章。阿里的甲组中签率高达80%,基本上意味着多个账户现金打新大概率都能中签。中签一个赚1000多块钱这难道不香吗?

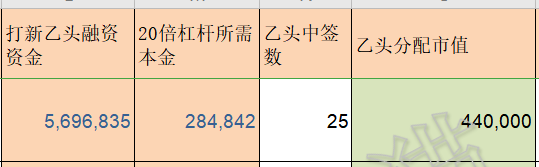

再去看看阿里的乙组,乙头中签率8%,认购本金29万不到,95孖展融资中签44万,3%计利息6天加上融资打新手续费是2900,这样涨2%都能回本了。

44万的中签金额,按照首涨7%,除去2%成本,就能赚2.2万了。

如果按照暗盘,涨8%,除去2%成本,就能赚2.6万了。

如果按照暗盘,涨5%,除去2%成本,就能赚1.32万了。

哪怕是,涨3%,除去2%成本,也能赚5千块钱了。

同样的30万的本金,用95孖展上乙组,上一次的沛嘉,很多人乙头也只赚了7000多块钱,因为中签数量少啊,中签分配市值只有1.5万,涨70%也才赚1万,

阿里同样的30万的本金,用95孖展上乙组,中签分配市值44万,涨5%,,就能赚1.32万了。(首日上午卖出的话一般不会因为资金不够被平仓)

所以你的收益率不是只看涨幅的,还得看分配到的市值。

这次网易20亿至30亿美元(约156亿元至234亿港元),京东募资规模也30亿美元左右,这里我们都按照30亿来算

阿里是当时公开集资额是23亿,公开发售比例初定是2.5%,后增至10%,假如网易和京东募资规模都按照30亿美元左右,也就是234亿港元,如果按照往常新股一样公开发售比例初定10%,那么公开集资额也同样是23亿,如果是这样,集资1000亿也才50倍孖展。这一切如何定论还是得等招股书。

但是按照惯例,一手中签率大概率高于70%,甚至有可能100%中签,乙头按照30万本金算的话,阿里的乙头中签率是8.33%,飞鹤乙头中签率7.33%,保利乙头中签率2.3%,再不济也比保利乙头中签率2.3%高。

先说说乙组:乙组当中,肯定是乙组乙头中签率最高,性价比最高。

如果是按照3%的乙头中签率就可以中签18万的市值,(正常应该不会这么低)

如果是按照5%的乙头中签率就可以中签30万的市值,(大概率)

如果是按照7%的乙头中签率就可以中签42万的市值,(有可能)

那如果是甲组,这一次可以体现出多户打新的优势了,阿里当时一手中签率是80%,是认购5手必中一手,假如1手本金融资了10手,用2万块钱本金融资打新10手必中一手,还有可能单账户中签两手,每个有本金的账户堆得越多,中签的也越多。如果想省融资手续费的,也可以现金打新,这样涨2%-3%你都能赚。

最好总结下,如果京东和网易也是按照5%的发行折价的话,那可以搞部分了,如果低于4%,那就随便玩玩就好了,不要重仓,如果发行折价高于5%,上市公司良心发现,那肯定可以多搞。

要说网易京东打哪个?这问题真难回答,一方面是看折价给多少?肯定打新给的多的,你是打新的又不是做价值投资的,这两个不同领域的公司基本面和你关系不大。但是网易的走势大概率是影响京东的,网易涨的好的话,京东只会更好,网易涨的差的话,京东只会更差。

按照目前情况肯定是先看网易了,大概率下周2上,折价合理就去打,京东下周也看不到招股书,也不知道折价多少。京东实际上市的时间是多少目前不得而知,搞不好比现在传的11号晚几天也有可能。假如真的京东在11号,那也只能现金打新京东了,问题也不大吧。

对于开户的态度,还是昨天说的,打新账户够用就好,不要太多但也不能太少,假如10万的资金你开二三十个账户用处不大,除非薅羊毛的不是来真正做打新的,有多少米配多大的锅,合适才是最重要。

5万的本金3-4个户;

10万的本金5-7个户;

20万的本金10-15个户;

30万的本金18-23个户...

甲组按照每个账户配2万的资金最合适。

乙组每个账户30万是标配。

根据自己的资金量去选择合适的账户数去开户才是最重要。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

多谢分享