看涨股票不持股,他是怎么做到年入百万的?

根据贝瑞研究CEO James Early介绍,其多年前一起共事的一个分析师把交易作为业余爱好,并且在过去十多年的时间里,该分析师赚取了超过500万美金的“零花钱”,也就是超过3500万人民币的可观收益(折合下来每年有约300万人民币的收益)。然而,在美国,这并不是少有的案例,很多美国投资人都凭借这个交易策略创造了稳定收入。这到底是一个什么样的策略?今天,贝瑞研究就为您揭开它的神秘面纱。

其实,这不是一个秘密,而是一个鲜为人知的交易策略,它就是卖出看跌期权。前文故事里的主人公就是通过卖出股票的看跌期权做到了年入百万的稳定回报。而他坚持的原则就是:做一个卖方,而不是买方。

本文将通过以下几个方面为您层层剖析年入百万的“秘密”:

什么是看跌期权?为什么卖出看跌期权?

卖出看跌期权是如何实现投资回报的?

如何选择卖出看跌期权的股票?

买入看跌期权如何?

什么是看跌期权?为什么卖出看跌期权?

看跌期权是买卖双方约定在未来某个时间,期权买方向卖方以约定的价格卖出标的股票的权利,也就是说,期权卖方将在行权时履行以约定价格买入标的股票的义务。看跌期权的买方持有该标的股票在约定的时间内价格下跌的态度,与之相反,看跌期权的卖方则认为该标的股票在约定的时间内价格会保持不变或上涨。

众所周知,世界上很多有实力的大公司都选择在美国上市。这为美国的资本市场汇集了来自全世界的优秀资金,更让全世界的投资者有机会投资这些优秀的公司。比如:微软、苹果、沃尔玛等。投资者可以因为这些公司具有充足的现金流、较高的PE、良好的抵御风险的能力、优秀的管理等等来买入这些公司的股票。当然,除此之外,投资者也可以通过卖出这些公司股票的看跌期权来增加自己的投资回报。

看跌期权的买家一般都预计标的股票价格将来会有大幅度的下跌,而卖家则不这么认为。了解了什么是看跌期权,我们来用苹果公司举一个例子:

苹果公司是一家现金流稳定的知名科技公司,从近十年的历史数据来看,其股价也有着不俗的表现。长期以来股价稳步增长,并且有良好发展前景的公司股票更适合卖出看跌期权的策略。因为,对于看跌期权卖家来说,他们认为苹果公司的股价在期权到期前不会有大幅度的下跌,相反地,看跌期权的买家对于标的股价预期则相对悲观。在这种情况下,一旦苹果股价低于行权价格,卖方就会按照合约规定买入苹果股票。如果到期日行权时,苹果公司的股价高于看跌期权行权价,改期权就不会被执行,卖方就足额赚取了交易时买方支付的期权金。

卖出看跌期权是如何实现投资回报的?

首先,我们来看一些数字:

在发文时,苹果每股440.25美金。此时,9月4号过期、行权价为410(正常卖出看跌期权会选择低于当前价位的价格)美金的看跌期权价格为每手6.22美金。买入看跌期权的投资者认为苹果公司的股票会下跌,而卖方认为苹果的股价并不会下跌。于是,在此次期权交易中,双方将行权价格定在410美金,并于一个月后执行。在交易过程中,买方按照6.22美金每手的价格付给了卖方期权金,买入了期权到期日卖方以410美元买入该股票的权利。期权到期日时会有以下两种情况出现:

如果到期日苹果的股票没有跌穿410美金,那么买方将不会以410美元的价格卖出该股票,则该期权没有被执行,卖方将保留期权金,也就是通过卖出期权的盈利;

如果苹果的股票跌破410美元,那么看跌期权卖方将以410 美元一股的价格从买方那里买入该股票。此时,卖方持有该股票的收益则是期权金6.22美金减去执行价与此时股价的差额。

从这笔交易中,您可以看出来,当苹果的股价低于403.78美元一股时,看跌期权卖方则会承受亏损,因为他不得不花高于市场的价格,从买方那里,按照 410美元一股的价格买入。这样看来,作为看跌期权的卖方是需要谨慎的:他必须有足够的信心确定标的股票在合约期内不会大幅下跌。如果风险较大,卖方在一开始就不应该和买方建立这种契约关系。

如何选择卖出看跌期权的股票?

刚才我们讲到的苹果公司只是一个例子。也许你并不喜欢苹果公司,这并不会影响应用这一策略赚取收益。在看涨策略方面,还有很多其他公司的股票具有与苹果公司类似的特点。我们在这里不为您推荐任何特定的股票或交易。我们只为您提供策略及研究,并为您提供经过深度分析后的相关报告。

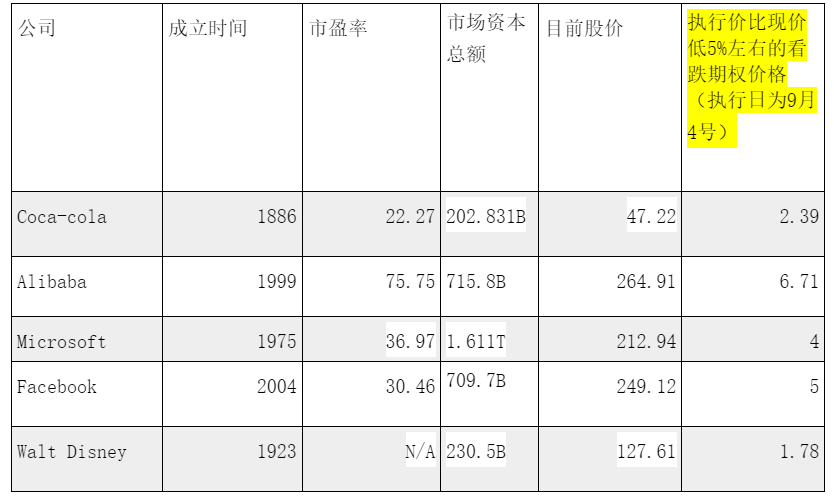

以下是一份拥有至少10年历史、市盈率低于当前市场平均水平的美国上市公司名单,您也许可以从中找到一些灵感:

上述我们分析了卖出看跌期权的情形和具体操作方法。在一场交易中,有卖方也就必然有买方参与,在期权中也不例外。那么,看跌期权的买方又是如何考虑的呢?

买入看跌期权如何?

在期权交易中,看跌期权的买方会认为一段时期内标的股票将有大幅的下跌趋势。期权交易中,大部分卖方的表现则是沉着冷静的。有一种说法是做卖方通常更好,因为在市场发生巨大波动后,平静和回归均值往往会发生。但是,当你确信某家公司即将倒闭,或者至少比市场预期的糟糕得多的时候,做一个看跌期权买家是明智的。例如,在最近美国股市的飙升中,许多不知情的年轻投资者通过一款免费交易软件Robinhood购买了已经申请破产的公司的股票,哄抬了股价。他们以为这些公司会得到救助,并在将来会有出色的表现。然而,考虑到实际的情况,如果你能以实惠的价格买到看跌期权,那将是一个不错的选择。

写在最后:

相信大家现在已经对期权有所了解,如果您还对期权的相关知识有疑问,欢迎给我们留言咨询。在以往的视频和文章里,我们也和大家分享过不同形式的投资策略,如果你还想了解其他更多关于期权、股票等投资方式,请关注我们,我们将持续给您分享更多的投资思路和选择。欢迎关注贝瑞研究,您身边的金牌投研私教!

编辑、编译:郭嘉、周汇

福利提示:欢迎贝瑞研究的读者转发此篇文章,凭转发截图并扫码添加文末贝瑞运营助理,确认后可免费享有兑换贝瑞研究一篇付费个股研报的权益(一个月内有效),也欢迎读者与您的朋友申请进入贝瑞读者交流群,享受更新更快的垂直投研交流与探讨。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 带头大哥哥1·2020-08-11我就是卖出看跌期权来滩底持股成本的,想卖看跌期权有个致命的也是必须的条件,你的钱必须要多,这是个无法绕开的条件,否则更容易挂掉的点赞举报

- Hoshihara·2020-08-15裸卖风险无限大点赞举报

- 恬苹果·2020-08-09是谁这么能耐点赞举报

- 好玩吧幸福女性·2020-08-08已阅点赞举报

- wbunle·2020-08-08可以操练一下么点赞举报

- LeoFang·2020-08-13牛点赞举报

- 兵姐姐·2020-08-07值得学习点赞举报

- 青青18·2020-08-07已阅点赞举报