成分股结构:美股指数长牛的秘密武器

最近美股大盘的强劲走势让不少投资人摸不着头脑,截至上周,纳斯达克指数今年以来只跌了3.77%涨势,这可是在美国确诊人数的马上破百万、失业人数马上破2000万、油价跌到负数的环境下。

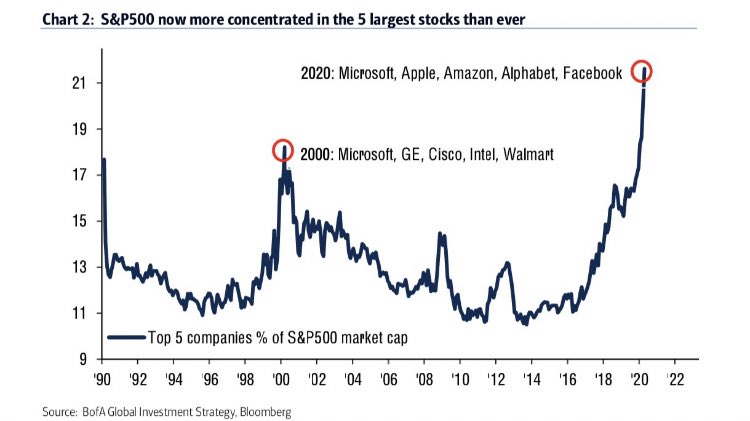

近期的强势反弹,助推力是美联储的无底线放水,而放水效果见效快的原因,则跟三大指数成分股集中度不断攀升有关,下图是标普500指数前五大成分股的占比,微软等前五大公司占标普500指数的权重,已经超过20%,处于历史的高位,上次高位是在2000年互联网泡沫前期,前五大成分股占比为18%左右。

- 近期利空较多的波音公司,其指数权重已经不断下调;

- 近期创下新高的视频会议公司Zoom在上周四被纳入纳斯达克指数,当天因此利好而创下12.54%的涨幅。

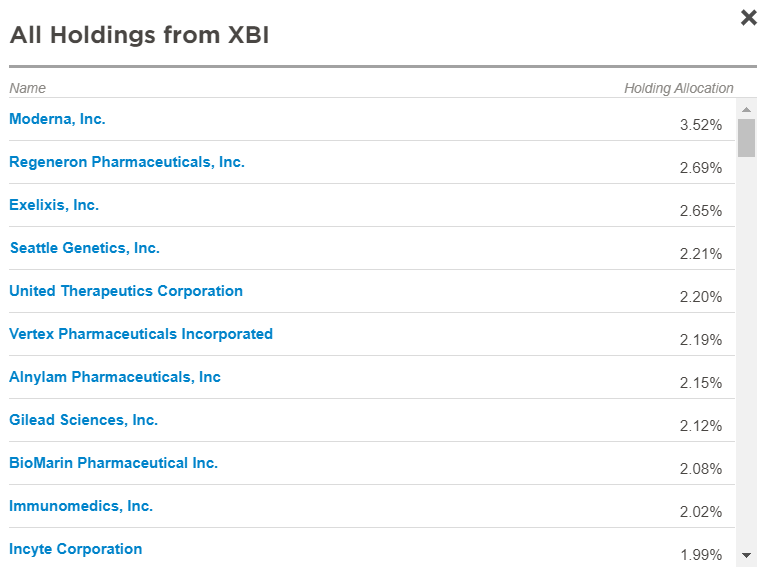

在行业指数方面,也是如此,大家可以看下马上要突破前高的生物医药指数XBI近期的成分股构成:

此外,刚刚获得黑石20亿美金投资的ALNY、有药物获批的IMMU等近期利好的暴涨股均名列其中。而在今年1月和2月有着翻倍涨幅的NVTA,却被悄无声息的调出XBI前十大仓位。

如此集中的成分股权重,以及不断变化的仓位,弊端也是非常明显:

- 无法真实反映美股的全貌,不少权重较低的股票及一些非成分股跌幅较大;

- 一旦权重较大的成分股出现利空,对大盘的影响非常大;

- ETF基金的规模不断扩大,本身就容易引发暴涨暴跌,而高度集中的权重股,则更容易引发暴涨暴跌。

不断变化的成分股结构以及不断集中的权重比例,造成了主动管理型基金难以战胜指数的障碍,很难想象一家生物医药基金的第一大仓位是MRNA这样技术尚未得到验证的公司

如果我们大A股开始项老美学习,把茅台等涨势好的成分股权重上调,估计大盘早就是站稳5000点了,A股年年涨,不再是梦想。

$亚马逊(AMZN)$ $微软(MSFT)$ $拼多多(PDD)$ $好未来(TAL)$ $哔哩哔哩(BILI)$ $Netflix, Inc.(NFLX)$

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 颜承悦·2020-04-27top5与top5的实力与未来是不同的,2000年的微软与现在的微软在投资者看来是不同的,其余四家更加不用看了1举报

- 农村小伙2·2020-04-27跌了 就下调权重比例,这是政府护盘2举报

- jackychong·2020-05-05中国A股实事求是。点赞举报

- 群波·2020-04-27已阅点赞举报

- iSue·2020-04-27☕️点赞举报

- 小火箭V·2020-04-27嗯点赞举报

- RichJun·2020-04-27👍点赞举报

- wuqiang6789·2020-04-27hhh点赞举报

- 峰高谷低·2020-04-27这是重点点赞举报

- 我只吃鸡·2020-04-27打卡点赞举报