Q1复苏正劲,瑞德西韦投资回报率存疑

核心观点:无论是从股价还是业绩上看,吉利德显然已经走出过去全球丙肝药物市场萎缩时期带来的阵痛,我们继续看好今年吉利德在抗艾药物和创新药物驱动下的趋势性的复苏。

同时瑞德西韦大概率可以成为首个新冠特效药,但目前药品投资回报率还没有明确性的答案,我们预计可能不会是利润的主要来源,从投资的角度,不建议现阶段继续纳入太多的预期。

1.业绩情况

一季度吉利德$(GILD)$因为抗疫药物大火,一度掩盖了吉利德作为抗艾霸主的锋芒,其实吉利德一直专注于抗病毒领域的研究,产品线也不少,更因其创新能力,被称为“制药界的苹果”。

吉利德产品主要分为抗艾、丙肝乙肝、肿瘤细胞疗法。其中抗艾药物市场份额占到全球规模的一半以上。

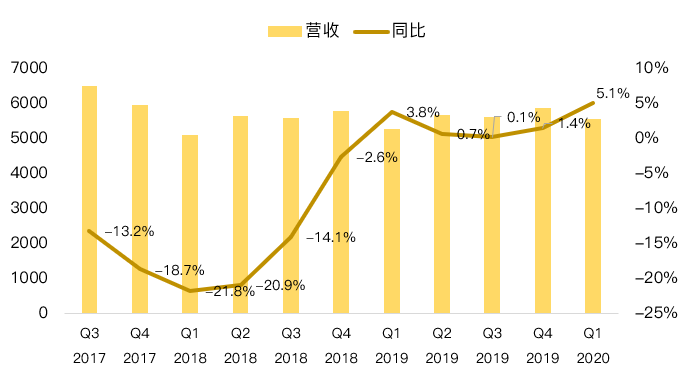

一季度吉利德营收55.4亿美元,同比增长5.1%。

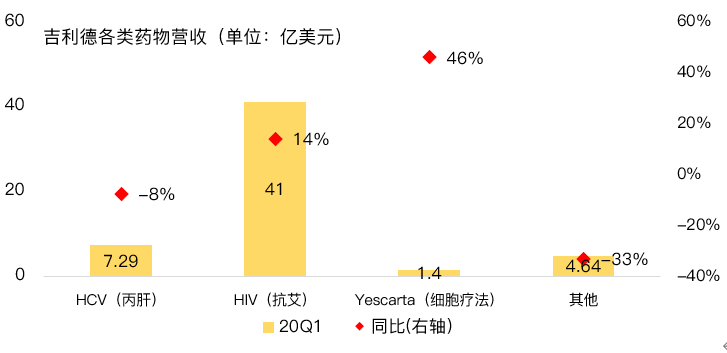

拉动现阶段营收的HIV销售达到41亿美元,同比增长13.8%,这部分抗艾药物占到了吉利德收入的75%,有接近一半(41%)是由明星药物必妥维(Biktarvy)贡献,该药物目前是 HIV领域全球公认最佳药物,中国市场的份额率就可以达到80%。

按管理层的说法,因为全球艾滋大流行的趋势,抗艾药物增长会相对比较快。

过去吉利德曾因实现“治愈丙肝”而名声大噪,但随着药物治愈丙肝的能力增强,加上各大药企竞争加剧,丙型肝炎病人的数量也越来越少。

国际丙肝药物市场萎缩,直接导致丙肝类药物不得不面临持续降价的窘境,吉利德丙肝业务也因此而腰斩。本季HCV丙肝类药物销售7.2亿美元,同比续降7%。

如果说竞争加剧,还可以降价,但没有患者之后,药企该怎么办?

对于吉利德而言,除了继续拓展海外存量市场外(主要是中国),吉利德也开始将关注点转向增长更好的乙肝(HBV)类创新药物。

乙肝类药物,韦立得(Vemlidy)的营收在 Q1获得35%同比增幅,但目前只有 1.36亿美元,还未成为重磅药物,占比也只有不到3%,在财务报表中还属于Others系列。

不过,HBV已经在 2019年底作为全球创新药品被纳入中国国家医保。预计到 2022年将在美国和中国实现 10亿美元营收,届时对营收的贡献应该会超过丙肝类药物。

另一类创新产品是吉利德收购 Kite Pharma之后,在肿瘤领域的细胞疗法获得的Yescarta。一季度Yescarta实现1.4亿美元营收,同比增长 45.8%,不过在吉利德营收中占比也不到3%。

细胞疗法(CAR-T)目前来看依然还是前沿技术,但全球已有 168个机构参与此项治疗。全球已有超过 2500例弥漫大B细胞淋巴瘤(DLBCL)患者通过Yescarta治疗,而且吉利德目前大概覆盖了全美80%的适用患者。

不难看出,创新业务正在以时间换空间的方式,改善着吉利德的营收趋势和结构,大概还需两年就可以彻底改善营收结构,再考虑到创新技术还处在前沿阶段,这种先发优势,对改善吉利德的估值也会有帮助。

4.为什么瑞德西韦是万众瞩目的希望?

Remdesivir作为治疗Covid-19万众瞩目的药物,承载着有太多关键性的问题,其关注点可能已经远远超过药企本身,因为药物疗效会间接牵动着后疫情时代全球各行各业的复苏情绪,当然也会传导到股市中影响投资者财富。

吉利德也在这次财报中大方回应了关于瑞德西韦的诸多问题:

1)全球多地的临床试验正在进行,最终效果可能预期的还要理想;2)预计2020年5月底将生产14万个10日疗程的瑞德西韦;;3)预计2020年底生产超过100万个疗程。3)初始的150万剂量的将免费捐赠用于临床试验和现有项目;4)宣布建立吉利德关怀基金,并提供累计2200万美元的捐款。

从本周的临床试验结果和目前的季报看,瑞德西韦大概率可以成为首个新冠特效药,这意味着新冠病毒的竞赛发生深刻转变。但FDA的审批可能需要几个月的时间。

5.Remdesivir对吉利德而言一定划得来吗?

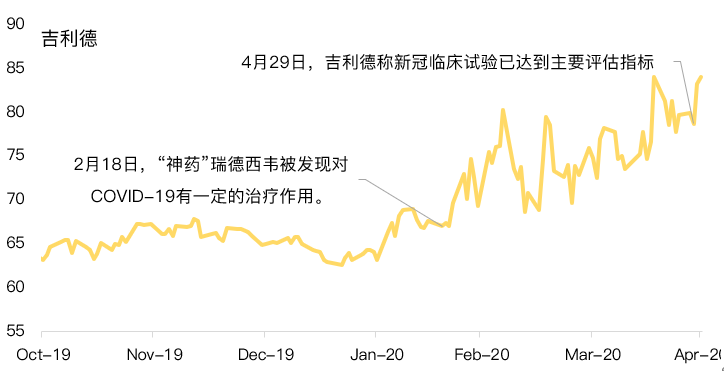

我们从投资角度来看,自从瑞德西韦被发现对新 冠有一定的治疗作用以来,吉利德市值增长了190亿美元。

可能有投资者会关心,在现在期望值偏高的情况下,如果瑞德西韦成功上市,是否还会持续驱动吉利德股价上涨?对于这个问题,我们可以从管理层的展望和历史经验中一起去考虑。

1)管理层认为一季度55亿美元的营收中,大概有2亿美元是与新冠疫情带来的销售增加所致,这部分可能会在未来季度减弱。疫情对吉利德的重要影响有着巨大的不确定性,虽然没怎么影响一季度业绩,但不排除可能减少艾滋、丙肝患者就诊、购药需求。

2)与瑞德西韦有关的研发费用达到5000万美元,超过了因为一季度疫情暂停注册和推迟的临床试验所省下来的费用。不过对净利润的影响暂时还不算很大。

3)也是最核心的新药投资回报率的问题,吉利德认为这取决于临床试验和监管结果,暗示可能会提供让政府和患者能够买的起的瑞德西韦。这里引出了一个核心变量---药品定价。

如果顺利上市,售价基本就是最关键的变量了,理论上,不能排除吉利德可能以接近成本价销售,这种情况下,瑞德西韦并不会是吉利德持续盈利的来源,也很难对估值再有推动。

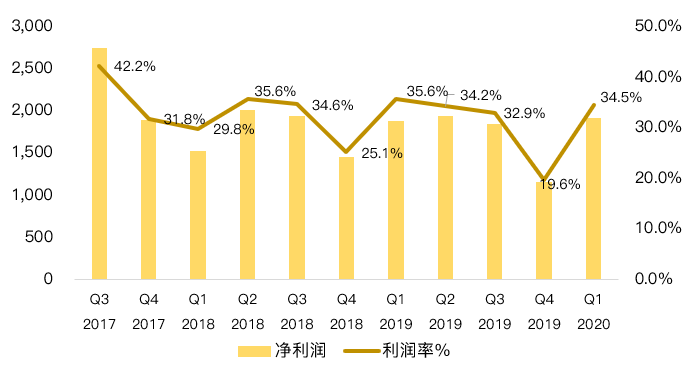

吉利德一季度药品毛利率82.5%,高于去年同期的81.9%;利润率34.5%,低于去年同期的35.6%。净利润整体还算比较稳定。

新药研究是一场与时间赛跑的竞赛,过去20年,还有另外两种冠状病毒从动物传播到人类身上。一个是高死亡率的埃博拉病毒,另一个是可在婴儿出生前就产生损伤的寨卡病毒。

制药公司耗费数十亿持续数年研制,但是最终成果寥寥,要么难以带来利润,要么效果不佳。这可能也是这次疫情$(辉瑞)$$辉瑞(PFE)$,$默沙东(MRK)$,$葛兰素史克(GSK)$,$赛诺菲安万特(SNY)$这些主宰全球疫苗产业的大型药厂没有出手的原因。

审批较慢,默克的埃博拉病毒疫苗历时数年,去年才拿下美国FDA和欧洲EMA审批。

疗效不佳,例如历史上针对寨卡病毒的药物和疫苗成效不佳。

速度不够快,2009年葛兰素史克猪瘟疫苗研发出来后,疫情随后很快消退,大量订单国家撕毁合约。

7.结论

无论是从股价还是业绩上看,吉利德显然已经走出过去全球丙肝药物市场萎缩时期带来的阵痛。我们整体继续看好吉利德在18年见底后趋势性的复苏,对接下里的吉利德来讲,有三个角度比较关键:

1)吉利德抗艾龙头地位,拉动着现阶段的营收,艾滋大流行趋势如果继续蔓延,用药需求中期会加大。

2)乙肝类药物、肿瘤细胞疗法等创新型产品对营收趋势、结构的改善已经迎来曙光,2年内将超越丙肝,加上商业化合作提速,目前看较这类高增长的创新业务大概率会提振估值。

3)新药研究也是一场与时间赛跑的竞赛,除了瑞德西韦试验疗效外,能不能和疫情需求完美匹配也是考量因素,更重要的是前期投入后,最终药品定价能不能贡献可观的利润,目前这部分还没有太明确性的答案。从投资的角度,不建议现阶段继续纳入太多的预期。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- Santi小汤·2020-05-02老吉也算是如此热门但是没咋涨的奇迹之一了[捂脸]点赞举报

- 李傲风·2020-05-01写得非常好👍点赞举报

- 唐尼Donnie·2020-05-03[贱笑]点赞举报

- 猪崽八·2020-05-01厉害点赞举报