再现“尖峰”时刻,解读 VIX波动率指数

转自财通证券资管

近日来,在新冠病毒的全球性蔓延态势之下,海外市场波动加剧,其中美股出现了一些较为极端的交易数据:上周标普500指数下跌11.49%,纳斯达克指数下跌10.54%,均创下2008年10月以来的单周最大跌幅;3月4日,美国10年期国债收益率跌破1%,为历史首次;同时却有一个指数近10天内飙升超110%,形成又一个走势“尖峰”——这就是VIX指数。

事实上,谈及指数,相信投资者早已熟谙各类市场行情的风向标,如沪深300、创业板指、中证消费等,这些指数刻画了某一类资产的整体表现,直观反应了市场的走势。而有一些较为特殊的指数工具,它们是从特定角度观测和刻画市场,芝加哥期权交易所(CBOE)编制的波动率指数VIX(VolatilityIndex)就是其中一种。

一

具体来说,VIX的点位是投资者对美国标普500指数的未来30天的预期年化波动率,在一定程度上代表了当前市场的情绪。举例来说,当VIX是15的时候,反映了市场预期标普500指数下个月的年化波动率大概率(68%的可能性)为15%(±4.33%)。换句话说,VIX指数随着投资者对未来股价波动率预期的增高而增大,对预测未来股票市场提供一定的参考。当然也有一些人并不认同VIX,一种观点就认为这种预期并不比直接用历史波动率预测更准确。

VIX或者说波动率指数的理论工作起源于Menachem Brenner和Dan Galai两位教授在1989年开始发表的一系列文章[1]。时为股灾刚过不久,投资者对表征市场波动率的需求强烈。之后CBOE聘请Robert Whaley教授编制VIX指数并在1993年正式推出。VIX的计算主要借助了指数期权,因为指数本身并不能很好地反映投资者预期。最初的VIX是通过标普100指数平价期权的价格推算,而我们现在所熟知的VIX计算方法是CBOE在2003年与高盛公司(Goldman Sachs)一起更新奠定的。新计算方法的基准由标普100改为更具美国市场代表性的标普500,使用了多个行权价格的认购认沽期权,并且采用更加稳健的新定价模型计算。具体计算方法可参阅CBOE VIX的白皮书[2]。从计算方法上定性来看,看跌(看涨)期权价格上升(下降)时,VIX指数走高,反之则反。

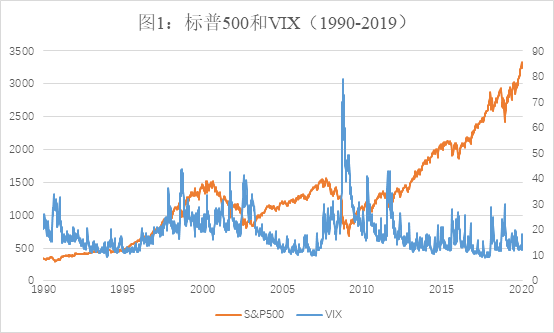

数据来源:yahoo finance

图1展示了近30年VIX与标普500的走势,从中可以发现:在标普500大跌的时候,VIX往往是暴涨的,而在标普500持续上涨期间,VIX走低;VIX指和股市收益呈现一定的负相关性。此外,VIX在一定区间内来回震荡,偶尔会出现巨大的“尖峰”。

事实上,这些“尖峰”出现往往是伴随着市场巨大风险事件,如图1中最显著的2008年“尖峰”就是在美国次贷危机爆发和雷曼兄弟倒闭的时段,峰值超过了80。由于VIX是1993年正式推出,没有回溯到1987年“黑色星期一”那天美国的股灾,但有人按照当时情况回溯推算VIX点位会超过150。VIX在低位的时候并不会出现反向的“深崖”,在标普500持续增长的期间(如2013-2015)VIX大多时间都在15左右徘徊,呈“平谷”态。这个现象也让很多人更加熟悉VIX的一个别名“fear index(恐慌指数)”。美国股票市场近日再次重挫,VIX指数10天内涨幅超过110%,新冠状病毒的全球性蔓延态势被认为是诱因之一,且不论此次美股下跌到底是不是意味着一个周期的结束,可以预见的是VIX即将又形成一个“尖峰”。

二

如果仔细思考VIX,实际上它并不真正代表任何的恐慌,而是描绘了投资者的一种行为,具有它特有的市场意义。正如上文所描述的定性分析,VIX的点位大小跟期权价格密切相关,在市场预期变差或有突发风险事件时投资者会积极寻找保护措施,购买看跌期权便是其中一种简单有效的方法,看跌期权的大量需求导致了VIX指数迅速提升;而在市场平稳或向上的时候,投资者并不急于购买看涨期权,这种行为上的差异解释了VIX的变化与标普500的非完全对称。粗略拿近30年周数据估算,VIX上涨超过2%时,同期标普500下跌概率为77.6%,标普500接下来继续下跌概率为36.9%;当VIX下跌超过2%时,同期标普500上涨概率为85.8%,标普500接下来继续上涨的概率为52.6%。这个数据也侧面佐证了VIX在上涨或在“尖峰”时对后市的参考意义多一些。与VIX相关的投资策略已经被研讨了多年,很多策略都是根据VIX的变动来对标普500中短期行情进行择时投资,也有一些是针对VIX金融衍生品(VIX期货、VIX期权、VIX期货期权等)的交易策略。

这里分享一个关于VIX投资的故事,主角是瑞士信贷(Credit Suiss)发行的反向追踪VIX的交易所债券(ETN)-- VelocityShares每日做空短期波动率指数(XIV),一个可以在交易所像其他场内基金一样每日申赎的金融产品。这个拥有和VIX正好反序代码的XIV,与VIX的做法也是正好相反:跟踪VIX的产品通常在不断地卖出当月的期货,买进次月的期货,而XIV反其道行之,卖出次月买入当月。这么做的一个结果就是,期货升水(由于次月拥有更多的不确定性,价格一般大于当月)的存在使得在市场行情平稳时XIV会一直上涨(卖出了更高价格的次月买入较低价格当月)。

买入XIV就变得像卖保险一样,在无事发生的时候不断地积累小钱。恰逢前些年美国股市走出了很长一段时间的低波动行情,XIV从成立之日起的7年时间里翻了15倍(图2)。当然风不会一直平浪不会总是静,2018年2月5日标普500急跌,创2011年8月份以来最大单日内跌幅4.1%,VIX暴涨且期货从升水变为贴水(当月合约价格飙升)。虽然这个单日跌幅在历史上并不是千年一遇,但由于XIV等同类基金的规模已经翻了数倍,XIV管理人不得不买入巨额的期货应对这个情况。在此同时,投资者因为担心此类基金无法承担如此大量的买单,同时自己也在大量买入看跌期权寻求保护,最终导致合约价格螺旋式上升。面对如此巨大的对冲风险,瑞士信贷使用了提前终止XIV运作的权力(这次的VIX暴涨符合合同条款里的所描述的“加速事件”,即acceleration event),将所有现有资金清算退回投资者,XIV多年的累计收益一夜灰飞烟灭(从超过$100每份的价值瞬间变为最后的约$6每份)。这个事件除了给发行人瑞士信贷和德意志银行(Deutsche Bank)、摩根斯坦利(Morgan Stanley)等一批投资机构造成了不小的损失外,许多个人投资者也未能幸免。在当时美国某论坛上有人发了一段话,讲述了他通过交易XIV在三年时间内从5万美元的本金翻到了400万美元,却在今年亏掉了所有钱的经过,其中包括募集来的150万美元。

此次事件给予了投资者足够的警示:首先与波动率相关的交易和投资一般的指数基金不同,风险收益来源并不一样,要理解自己在赚什么钱;其次就是要看好自己购买产品的合同,提前防控风险(很多投资者申购之前并不知道合同中的“加速事件”条款,也没有了解ETN的要素);此外要注意投资仓位和集中度的控制,慎重使用杠杆,对自己的投资行为负责。

图2:XIV基金走势

上交所也曾在一段时间发布跟踪过中国波指(指数代码:000188),其计算方法参照了CBOE的VIX并修改了一些规则,计算基准为上证50ETF,使用的期权为50ETF期权。现在网上还可以找到一些非官方发布的针对上证50ETF的波动率指数的最新数据。在更具市场代表性的沪深300股指期权和300ETF期权已上市的今天,相关的波动率指数会为A股市场更好地提供另一个维度的参照。总体而言,波动率指数衍生品可以丰富市场投资品种,也为投资者提供了更多的管理风险的思路。

参考文献:[1] Brenner, Menachem; Galai, Dan (July、August 1989). "New Financial Instruments for Hedging Changes in Volatility". Financial Analysts Journal.

[2] https://www.cboe.com/micro/vix/vixwhite.pdf

风险提示:本材料内容不构成任何投资建议。本资料中的观点和判断仅代表财通证券资管当前的分析,财通证券资管不保证当中的观点和判断不会发生任何调整或变化。投资有风险,选择需谨慎。$VIX波动率主连(VIXmain)$ $二倍做多VIX波动率指数短期期权ETN(TVIX)$ $1.5倍做多波动率指数短期期货ETF-ProShares(UVXY)$

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

交易所交易大厅关了,影响下单,所以以期权成交量和价格为信号的品种跌了也很正常[捂脸] [捂脸] [捂脸] $VIX波动率主连(VIXmain)$

这个pdf好好看看