【好文转载】解读GPU龙头之英伟达

分享一篇解读英伟达的好文,侵删。

人类社会进入人工智能时代,很多应用场景都会被彻底改写,但如果将半导体的整条产业链梳理下来,有两个不可逆的大趋势:一是,制程不断缩减;二是,算力不断增强。$英伟达(NVDA)$

在第一个趋势之下,王冠上的明珠,落在了一家公司身上:台积电。而今天,我们要解决的是,第二个大趋势,将会落在谁身上。

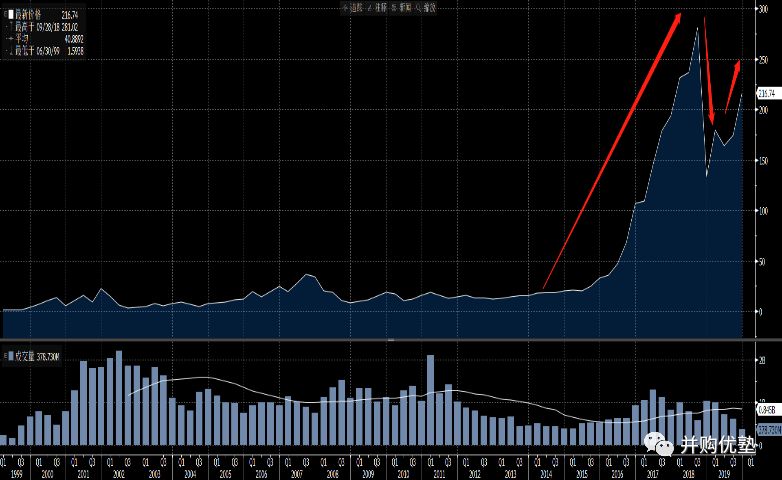

自2015年以来,这家公司搭上人工智能、比特币等概念,股价从19美元上涨至291美元,最高涨幅14倍。可是,在2018年4月,它被香橼(Citron Research)做空,指出其存在AI概念炒作、新产品不及预期等问题。加之,随后发布的2018年三季报,业绩增速下滑,股价随之大跌,最低点股价142美元,短短两个月下跌58%。

图:股价,来源:Bloomberg

看到这里,大家可能会觉得,这是一家追风口的公司。其实并不是。

如果抛开外在的概念驱动原因,这家公司自2015年大幅上涨,和它背后的商业逻辑、投资逻辑变化有关。并且,未来的时代,对于任何想要研究人工智能、深度学习等前沿行业的投资者来说,很难绕开它。

它就是美股半导体公司——英伟达。它的核心产品为GPU(Graphics Processing Unit,图形处理器),下游应用领域极其广泛,覆盖你生活的各个方面。

从游戏、影视特效,到搜索引擎、社交网站、电商平台的智能广告投放、商品推荐,再到即将来临的智能驾驶,都不可能离开GPU。

2019年三季报,其主营业务收入为78.13亿美元(552.38亿元),净利润为18.45亿美元(130.44亿元);经营活动产生的现金流为32.96亿美元(233.03亿元)。销售毛利率为60.83%,销售净利率为23.61%(汇率按照2019年12月,1美元=7.07元人民币计算)。

从财务数据上看,毛利率、净利率高,且现金流也很好。另外,从客户名单上看,也都是知名大公司。比如:华硕、戴尔、索尼、微软、谷歌、Facebook、阿里、腾讯、海康威视、美国征信巨头FICO等。

那么,值得我们深入思考的问题来了:

GPU到底给英伟达带来了什么?

— 01 —

GPU,进化

▼

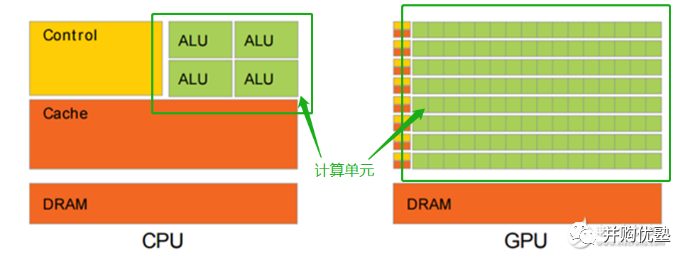

GPU(Graphics Processing Unit,图形处理器),是用于图形数据计算的芯片,被称为“显卡的大脑”。其特点是:计算单元多、计算能力强,擅长通过并行计算来加速图形数据处理。所谓“并行计算”,是指把复杂的计算问题拆分成多个子问题,然后在多个计算单元上一次性分别解决。

而CPU(Central Processing Unit,中央处理器),是另外一码事,虽然擅长逻辑计算,但纯粹负责计算的单元(ALU)占比较少,所以,并行计算能力较差,不太适合单纯需要大量计算的行业应用。

图:CPU和GPU的结构对比

来源:英伟达官网

早期,英伟达其实是个做游戏显卡的公司。

游戏图像显示这个赛道,需要大量并行计算的行业应用。其具有数据类型单一、数据量巨大、且相互独立的特点。特别是,到了20世纪90年代早期,电子游戏进入了3D时代,图形数据处理速度的要求,越来越高。

因此,负责加速图形数据处理的芯片开始出现,这就是GPU的雏形。此后,随着个人电脑时代的到来,PC游戏开始普及,进一步推动了GPU行业发展。

1995年,微软推出Windows95操作系统,因为其应用的图形用户界面,逐渐成为了个人电脑行业的标准配置,英伟达嗅到了商机。

1997年,英伟达设计的个人电脑显卡RIVA128上市,成为当时唯一具有3D加速能力的PC显卡。随后,其陆续上市的几款产品,由于在性能和价格上,均优于其竞争对手3Dfx和ATI,因此获得了PC制造商的认可。

1999年8月,英伟达在之前产品的基础上优化升级,推出了GeForce256芯片,并将该架构定义为GPU——从此,GPU成为了独立的计算单元。

凭借GPU的技术优势,英伟达逐渐占据了游戏显卡领域(包括PC和游戏主机)超过一半的市场份额,2001年收购了3Dfx,竞争对手只剩ATI一家(2006年被AMD收购)。

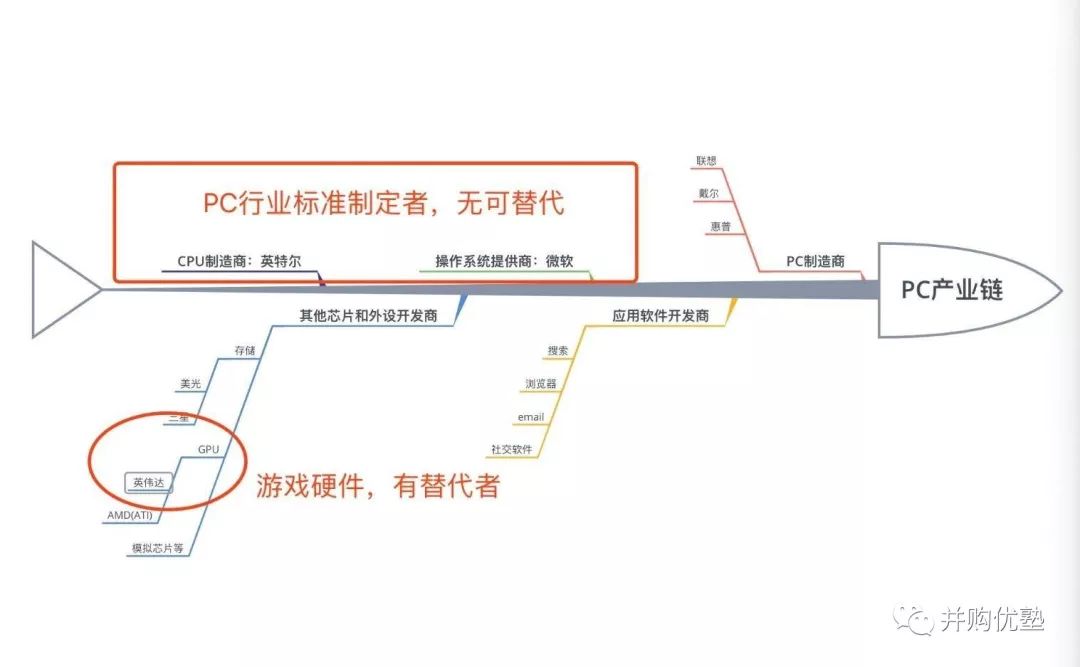

然而,巨头的成长,并非一帆风顺。这是因为,其下游客户都是霸占行业咽喉赛道的垄断厂商,话语权极强。比如,游戏主机领域(索尼、任天堂),PC操作系统垄断者微软。

一旦与这些屹立在产业链顶端的巨头发生”摩擦“时,其市场地位和竞争格局,瞬间都会受到威胁。

图:PC产业链中,GPU属于零配件

来源:并购优塾

英伟达,就曾经面临过这种境遇。2000年,进军游戏主机市场的微软,打算通过低价策略,使其生产的游戏主机XBOX,与索尼的PS2进行竞争。因此,微软要求英伟达降低GPU芯片价格,但遭到了英伟达管理层的拒绝。

于是,微软转而把订单都给了英伟达的竞争对手ATI。不仅如此,此后,由于微软没有将自己制定的PC行业标准DirectX 9及时通知给英伟达,直接导致英伟达的产品出现兼容性问题,从而动摇了其在PC显卡领域的市场地位。

随后,英特尔也开始扶持其竞争对手ATI(AMD)。在巨头围剿之下,英伟达损失惨重,市场份额被ATI(AMD)不断侵蚀,股价大跌。

据图形计算领域权威市场咨询机构Jon Peddie提供的市场数据来看,从2002年开始,英伟达市占率开始下降,对应的是AMD(2006年收购ATI)市占率不断提升。

图:英伟达和AMD(2006年收购ATI)历史桌面独立显卡市占率变化

来源:Jon Peddie、天风证券

这是一个生死存亡的关头,英伟达不得不寻求解决方案。

一方面,不断提升技术壁垒,持续推出高性能GPU芯片,争取在技术上压制竞争对手;另一方面,寻求拓宽客户宽度,与游戏内容商暴雪合作,推出了爆款游戏魔兽世界,还与索尼合作,为索尼PS3提供GPU。另外,也寻求了与微软的和解。

一系列操作之后,2004年之后,英伟达的GPU业务回归稳步增长,2007年市占率重回65%左右。

不过,这一系列的操作并没有真正意义上提升它的话语权。如果想要摆脱产业链单一大客户对它的影响,就需要拓宽应用场景。

2006年,开发出了CUDA(Compute Unified Device Architecture,统一计算架构)开发环境,累计投资总额近100亿美元。这款软件产品,让英伟达GPU的计算功能能够应用于更多的场景,提高了话语权。

简单理解,如果把英伟达的GPU比喻为苹果手机,那么CUDA就是App store。CUDA让英伟达的GPU硬件“软件化”,让各领域的开发人员,可以使用通用编程语言(比如C++语言)对GPU进行计算任务的定义,从而降低了繁琐的硬件语言对广大开发人员的限制。

这,让英伟达进入了发展的全新阶段,逐渐超越了游戏显卡的局限,进化成了AI产业链上“硬件+软件”的巨头,真正掌握了行业话语权。打个不恰当的比喻,其属性类似于早期的“英特尔+ADOBE”。

2010年,深度学习算法在学术界有了突破,这种算法对于算力的要求空前强大,而且同样适合采用并行计算的方式来加速。

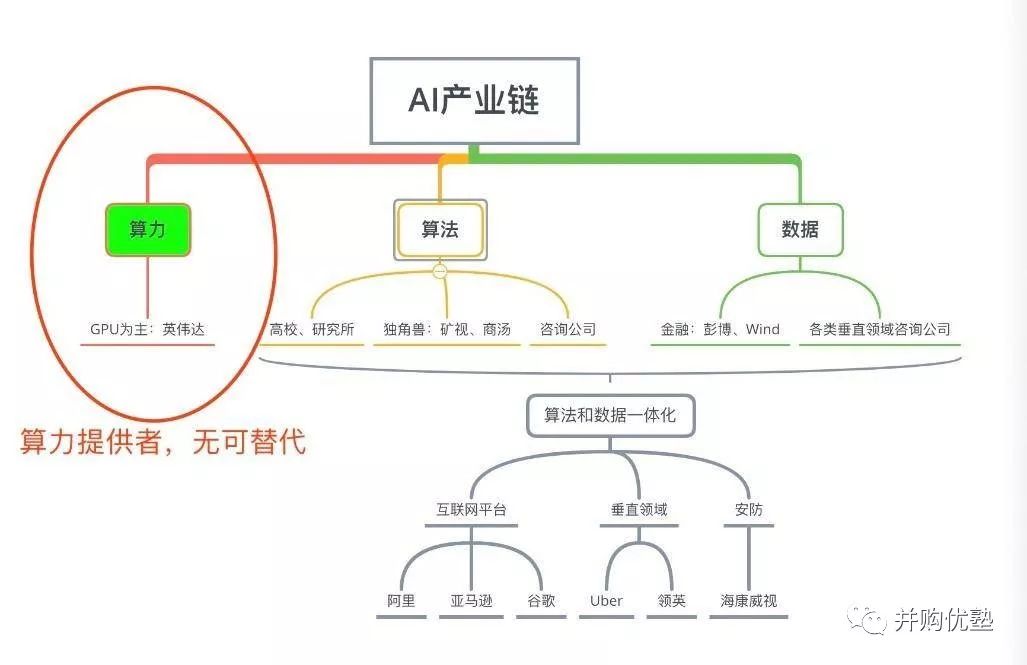

由于CUDA提供的通用计算能力,成了早期学术界和产业界用于提供AI算力的唯一选择。英伟达的GPU算力,结合深度学习算法,配合移动互联网到来之后、空前丰富的数据量,共同推动了人工智能(AI)产业的兴起。

随着英伟达进一步对GPU设计进行调整改进,截至2015年,深度神经网络的训练速度提升了50倍。随后,英伟达开始为所有AI领域——计算机视觉、语音识别、自然语言处理,提供算力支持。

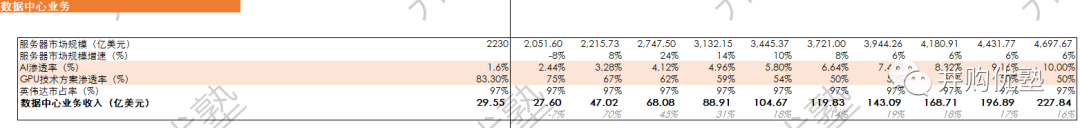

随着AI应用场景迅速扩展,让英伟达迎来了除游戏业务之外,第二大新业务——数据中心业务的业绩爆发。在当前以GPU算力为主的情况下,英伟达依托先发优势,几乎独占该市场,市占率超过了97%,竞争对手AMD只有不到3%的市场份额。

图:人工智能产业链(早期)

来源:并购优塾

到这里,我们已经梳理了英伟达从创立至今的发展历史——那么,它在整个过程中,究竟做对了什么?

— 02 —

███████

巨头,模式▼

第一是研发(产品性能吊打竞争对手),第二是创新(构建了AI生态圈)。

英伟达,1993年4月成立于美国加州圣克拉拉,1999年1月登陆纳斯达克(NASDAQ)。第一大股东为先锋基金(Vanguard Group INC),持股比例为7.6%,创始人黄仁勋(Jensen Huang)持股比例为3.54%。

其他股东还包括:富达资管(Fidelity Management and Research)、贝莱德(Blackrock)、道富(State Street)等国际知名投资机构。

图:主要股东;来源:Bloomberg

根据芯片类型来划分,其收入来源于GPU(图形处理器)和Tegra(芯片级计算机)两部分。

图:英伟达产品结构

来源:爱分析

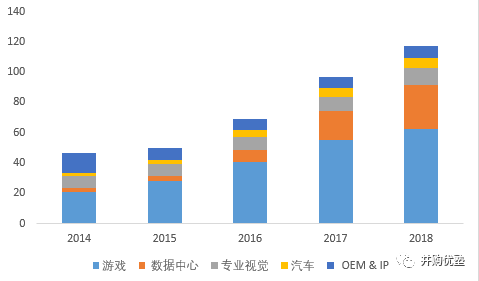

图:收入结构(亿美元)

来源:德意志银行

从终端应用领域来看,本案的收入主要来源于四大领域,分别为游戏(55%)、数据中心(24%)、专业视觉(11%)、汽车电子(5%)。此外,OEM和专利收入较少,合计贡献收入约为5%。

1)游戏(Game)——主要产品为GPU中的GeForce系列,和集成芯片Tegra中的游戏部分,主要使用者为重度游戏玩家,应用于游戏主机、游戏PC、掌机(比如任天堂出品的Switch);

2)数据中心(Data Center)——主要产品为Tesla/DXG系列GPU,主要使用者为互联网平台、学术界和产业界的科研人员;

3)汽车(Automotive)—— 主要产品为集成芯片Tegra中的DRIVE系列(汽车计算机),主要客户为整车厂商、汽车零配件厂商、出行服务平台等;

4)专业视觉(Professional Visualization)—— 主要产品为Quadro系列GPU,主要为设计者服务,应用领域为电影特效制作、工业设计等。

图:英伟达GeForce系列游戏GPU

来源:英伟达官网

在这样的布局之下,业绩,到底如何?

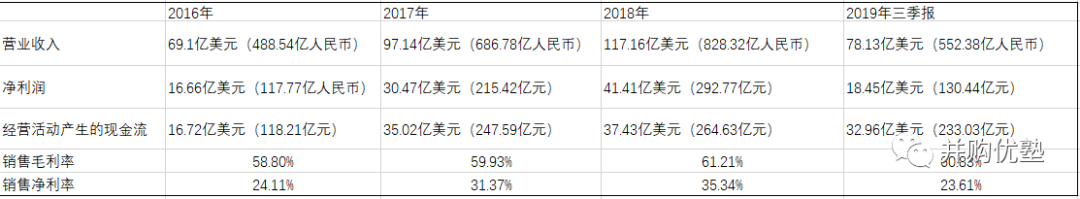

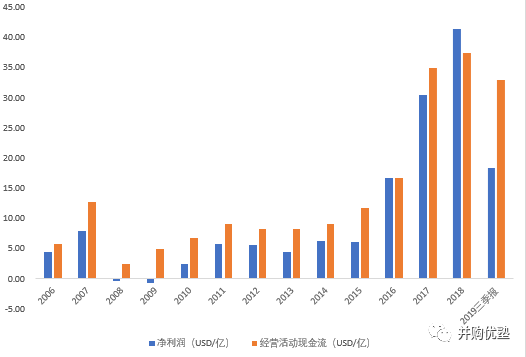

按照2019年12月人民币兑美元汇率(1美元=7.07元人民币)计算,2016年至2019年三季报,其主营业务收入分别为:69.1亿美元、97.14亿美元、117.16亿美元、78.13亿美元(折合人民币分别为488.54亿元、686.78亿元、828.32亿元、552.38亿元);净利润分别为:16.66亿美元、30.47亿美元、41.41亿美元、18.45亿美元(折合人民币分别为117.77亿元、215.42亿元、292.77亿元、130.44亿元)。

同期,经营活动产生的现金流分别为:16.72亿美元、35.02亿美元、37.43亿美元、32.96亿美元(折合人民币分别为118.21亿元、247.59亿元、264.63亿元、233.03亿元)。

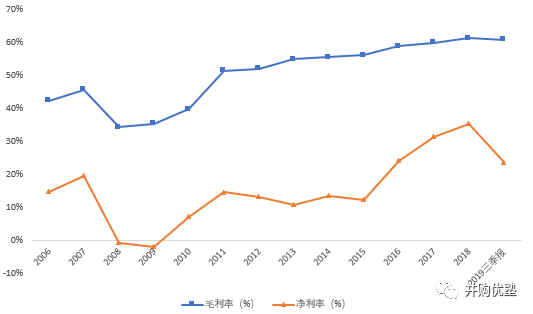

盈利能力方面来看,销售毛利率分别为:58.8%、59.93%、61.21%、60.83%,销售净利率分别为:24.11%、31.37%、35.34%、23.61%。

增长方面来看,近三年营业收入复合增速为30.21%,净利润复合增速为57.66%。值得注意的是,由于所得税退税原因,2019年净利润较高。从利润总额角度来看,过去三年利润总额年复合增速为43%。

从产业链视角看,本案作为Fabless芯片设计企业,其上游为晶圆代工厂、封装测试厂、模组加工厂等,供应商包括台积电(毛利率:48%)、三星电子(毛利率:46%)、鸿海精密(毛利率:6%)等,前五大供应商采购额占成本的比例为51.9%。

其下游为PC/游戏主机厂商、互联网平台,汽车厂商、科研院校等,代表厂商有华硕(毛利率:15%)、微软(毛利率:65%)、谷歌(毛利率:56%)、脸书(毛利率:83%)等。前五大客户销售额占总营业收入的比例为46.67%。

图:产业链

来源:Bloomberg

以上的经营模式及产业链形态,形成了其特殊的报表结构:

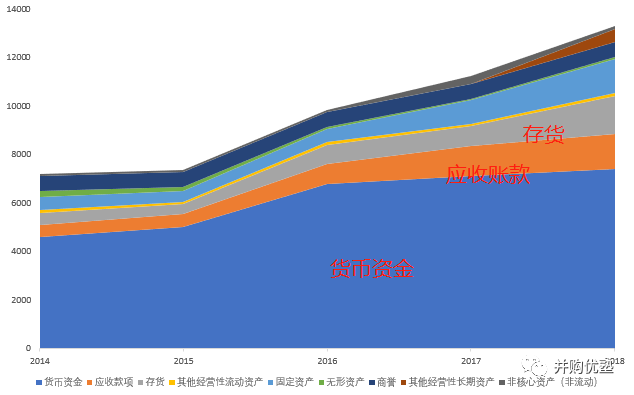

从资产负债表结构看——2018财年,英伟达总资产为132.92亿美元(折合人民币939.74亿元)。资产中占比从高到低,依次是货币资金(56%)、存货(12%)、应收款项(11%)。总负债为39.5亿美元(折合人民币279.27亿元),其中占比较高的是长期借款(50%)和应付款项(15%)。

从利润表结构看——2018财年,英伟达营业收入为117.16亿美元(折合人民币828.32亿元)。其中在成本上花费了38%,研发费用占了20%,销售及一般管理费用占了8%,剩下的净利率为35%。

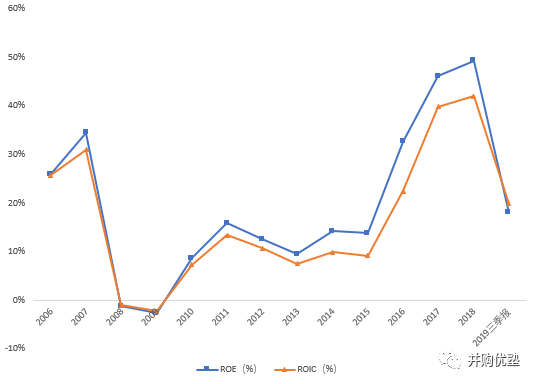

我们来看一组《并购优塾》整理的基本面数据:

图:ROE VS ROIC(%);来源:并购优塾

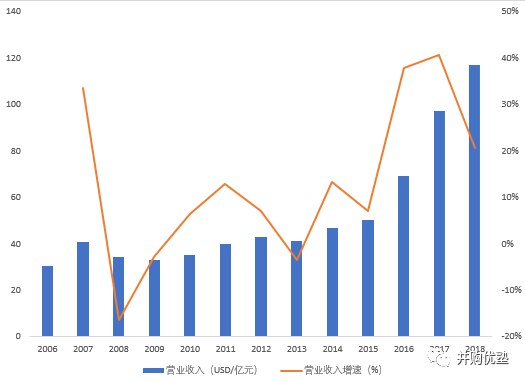

图:营业收入 VS 收入增速(美元/亿、%)

来源:并购优塾

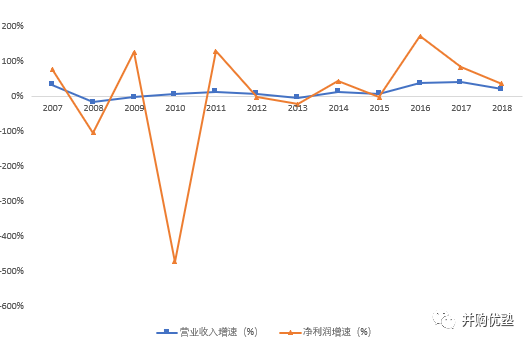

图:营业收入增速 VS 净利润增速(%);来源:并购优塾

图:净利润 VS 现金流(亿元);来源:并购优塾

图:毛利率 VS 净利率(%);来源:并购优塾

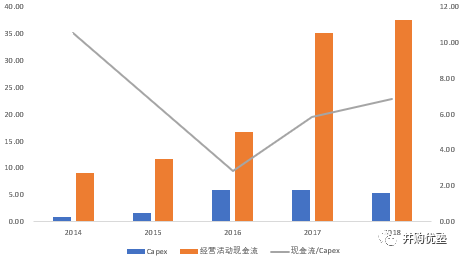

图:CAPEX/经营活动现金流;来源:并购优塾

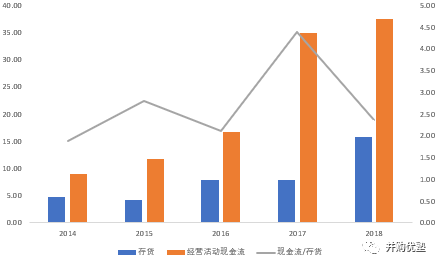

图:存货/经营活动现金流,来源:并购优塾

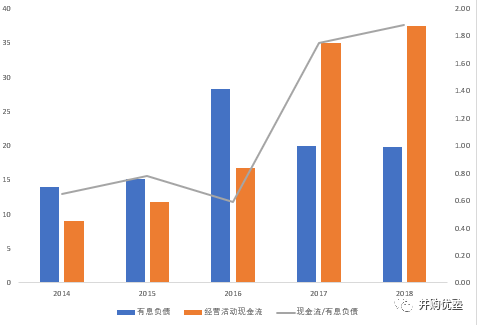

图:有息负债/经营活动现金流

来源:并购优塾

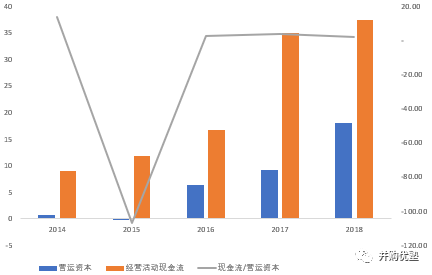

图:营运资本/经营活动现金流;来源:并购优塾

图:资产结构图(美元/百万);来源:并购优塾

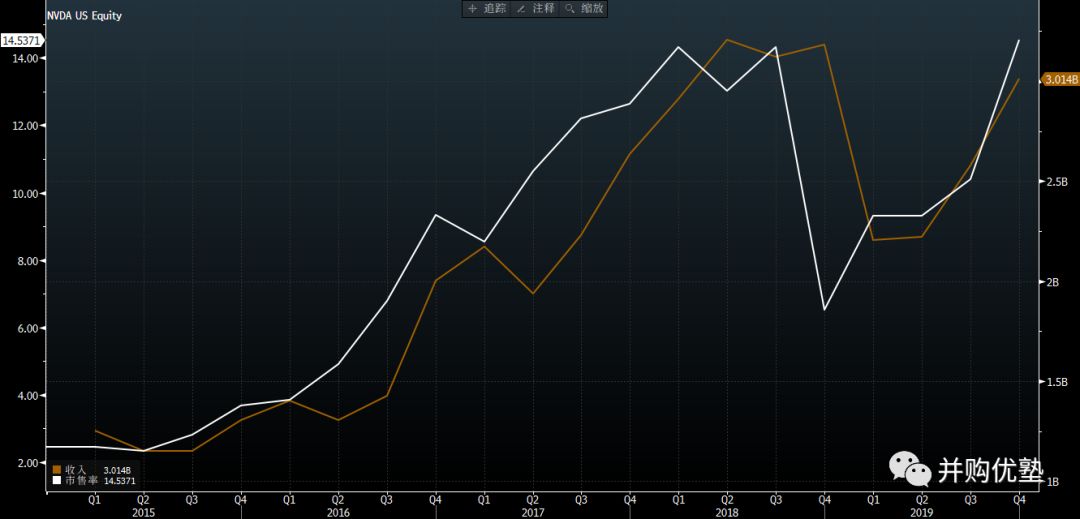

图:PS & 股价图

来源:Bloomberg

好,看到这里,一个核心问题来了:如果要对本案做建模,究竟该从何下手?

— 03 —

███████

收入驱动

▼

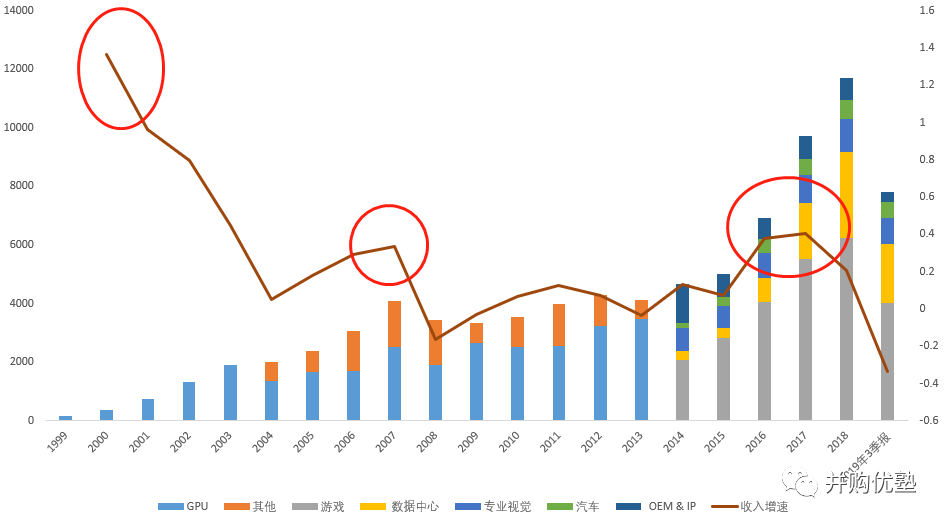

图:收入增速分析;来源:并购优塾

(注:1999年-2003年无业务拆分,故将收入都归于主要产品GPU;2004年-2013年按照GPU和其他的方式进行收入分类;2014年之后按应用领域进行分类。)

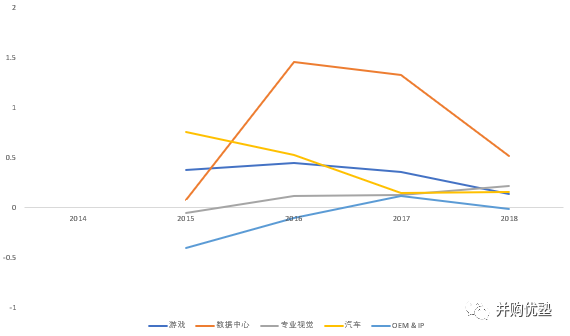

图:各应用领域收入增速;来源:并购优塾

从历史上看,英伟达的收入增速经历了3次高点,分别是1999年、2007年和2016-2017年。

1999年——收入增速高达120%,是因为抓住了个人电脑爆发的风口,快速占领PC游戏市场,使个人电脑显卡(后来的GPU)业务收入大幅度增长。

2007年——收入增速超过40%,主要因为在2003年,和暴雪合作推出爆款游戏《魔兽世界》,拉动游戏主机、PC端等对显卡的需求随之提升,收入快速增长。

2016年至2017年——收入增速超过40%,原因主要有两点:

一是,老的游戏业务需求增长,主要是受《绝地求生》、《堡垒之夜》等爆款游戏影响,拉升游戏显卡硬件升级需求;

二是,AI产业的兴起,对AI算力需求增加,使得其数据中心业务增长较快。此外,这一时期的虚拟货币的挖矿热潮,也一定程度拉动了GPU的需求。

但要注意,2018年下半年以来,英伟达之所以受到各种媒体质疑,问题在于:游戏、数据中心两大业务增速,均出现了大幅度下滑。这是为什么?

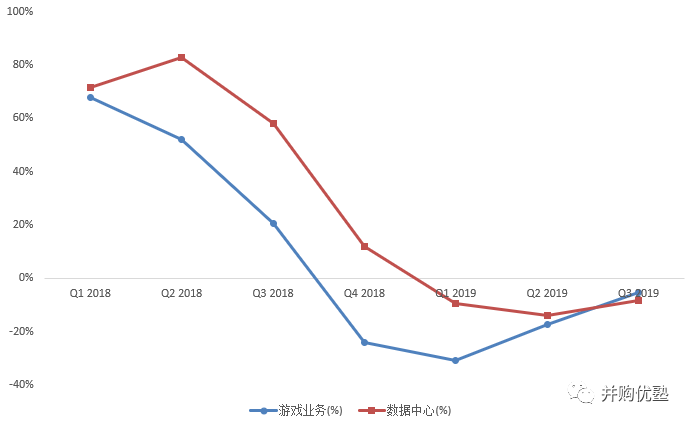

图:季度同比增速

来源:并购优塾

我们挨个来看:

1、游戏业务——从2018年第四季度开始,季度收入同比增速下滑,主要由于其在2018年下半年发布的、具备光线追踪功能的高端显卡,RTX20系列,尚未大规模商业化。

因为,支持光追技术的游戏内容很少,只有《战地5》等少数几款,同时,由于其定价较高,游戏玩家的换卡意愿不强,销量不及预期。

但随着游戏内容对光追技术的适配性增强(2019年,《我的世界》、《古墓丽影》、《使命召唤》等爆款游戏都开始支持光追技术),所以,游戏业务2019年下半年已经开始回暖。

因此,光线追踪技术,是否是未来游戏显卡的刚需,是决定本案游戏业务未来发展的关键因子。

2、数据中心——2019年1季度以来,收入增速开始下滑,这是因为AI算力需求经过高速增长后,出现了短期调整,导致云计算客户(互联网平台)采购需求下降,也使得其产品的采购需求下降。

— 04—

███████

GPU方案,渗透率

▼

要弄明白这个因子,我们需要先弄明白AI的产业链。

AI,核心三大细分赛道是数据、算法、算力。而在本案所在的“算力”这个细分赛道上,又分为:上游,训练端;下游,推理端。GPU,是训练端的核心产品,代表企业为英伟达;而FPGA(可编程门阵列),是推力端的核心产品,代表企业为赛灵思。

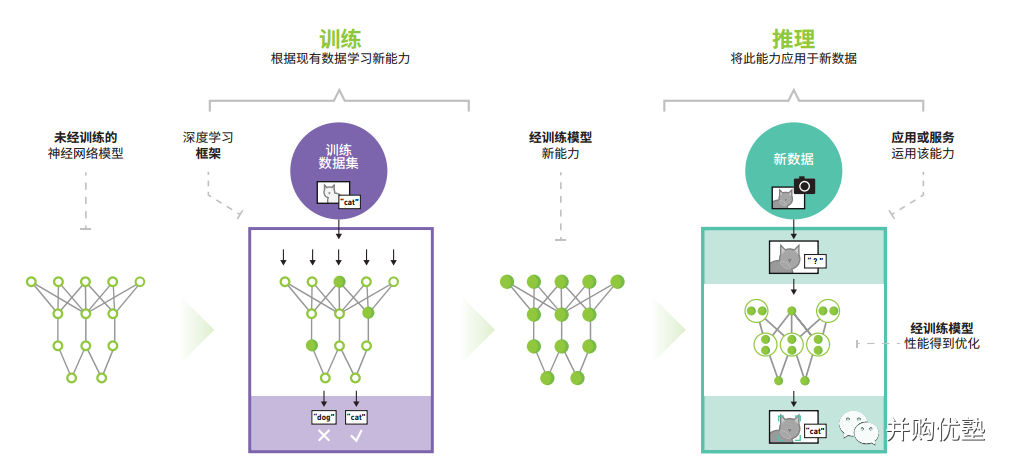

所谓训练,指的是在现有数据基础上,经过大量计算,确定模型参数,即建立算法模型的过程;而推理,则是指在已建立的算法模型基础上,再应用于新数据、得出结果的过程。

举个例子,以优塾研究团队为例:我们通过财务勾稽关系、估值逻辑,搭建估值模型的底层模板,这个属于“训练端”;然后,再针对不同公司做基本面分析,把相关数据输入到模型中,输出不同的估值结果,这个属于“推理端”。

图:人工智能模型的训练和推理

来源:英伟达官网

我们常听到GPU、FPGA,其实它们并不是互相替代的关系,而是上下游的关系。

值得注意的是,上游训练端与下游推理端,对于算力的要求侧重点不同。训练端更强调高通用性,而推理端更强调综合能力,比如低功耗、低延迟、低成本、性价比等。

目前,提供算力的芯片类型,大致分为:GPU、ASIC(专用芯片)、FPGA(Filed Programmable Gate Array,现场可编程门列阵)。其中:

GPU:通用性强,但功耗高,在上游;

ASIC:通用性低,功耗也低,在中游(原因:在设计的过程中,为特定算法进行定制化硬件设计,去除了算法运行过程中不需要的冗余部分,牺牲通用性、来降低功耗);

FPGA:通用性和功耗介于GPU和ASIC之间,在下游(一种过渡方案,进行特定领域算法研究)

总的来说,三者权衡的焦点在于通用性和功耗的平衡。通用性方面:GPU>FPGA>ASIC,而在计算能耗方面:GPU>FPGA>ASIC。

从分工来说,可以简单理解为:GPU负责“搭建通用框架”,FPGA负责“调试和改写”,ASIC负责“细分应用场景”,不是互相“吃掉”的关系,而是互相“配合”的关系。正因为产品特性的差异,造成了训练端、推理端不同的竞争格局。

1、训练端——GPU芯片占据绝对优势。英伟达的GPU算力,通用性强,在训练端具有统治地位。并且,GPU可以适应各种开发框架(比如Google的Tensorflow、Facebook的Caffe2),所以更适合AI产业发展早期新算法的探索。

同时,目前很多前沿的算法研究,都是在英伟达CUDA软件平台上完成的,这导致GPU算力的用户迁移成本较高,用户基础较好。

2、推理端——GPU、FPGA、ASIC均可。

专用芯片(ASIC)方面,以谷歌的TPU(Tensor Processing Unit)为代表,是专门为谷歌自身的开发框架TensorFlow量身定做的专用芯片。在高频、海量的应用场景下,比如Youtube视频识别,TPU专用芯片可以有效节省成本。

FPGA方面,需要关注英特尔,其利用FPGA实现了独特的“混合架构”。其通过收购FPGA公司Altera、ASIC公司Nervana、Movidius,整合了CPU技术,形成了CPU+FPGA+ASIC混合架构。这个架构未来如何,还需要跟踪观察。

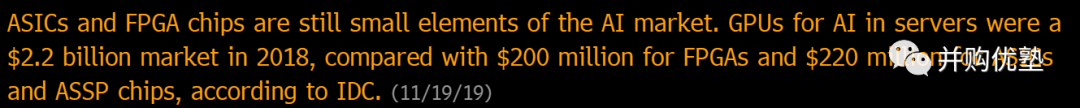

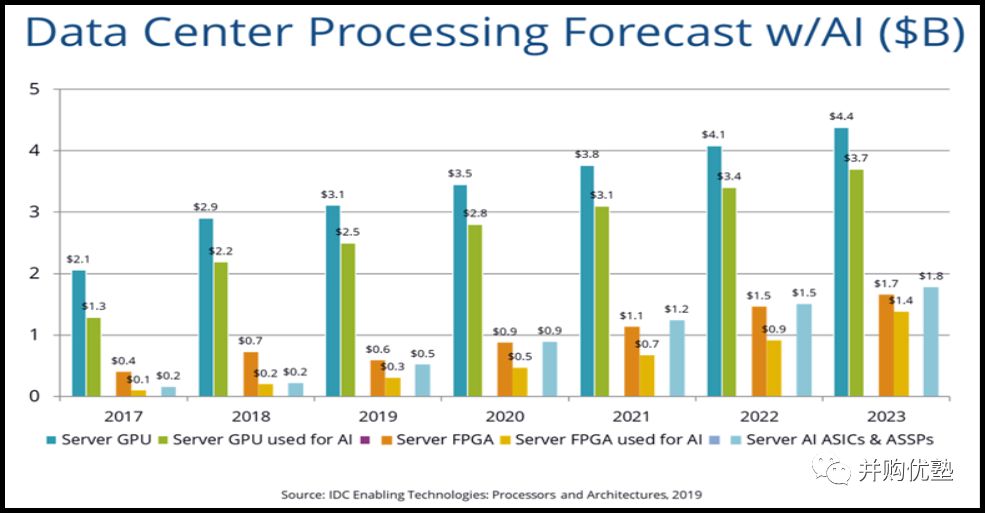

综上,根据IDC数据,2018年,GPU算力市场规模达到22亿美金,而FPGA和ASIC市场只有2亿美金和2.2亿美金。通过这个数据,《并购优塾》可以倒算出,GPU算力在AI算力市场的渗透率高达83.3%。

(注意,这里的AI算力是指适合并行计算的、服务于深度学习算法的AI算力。许多传统机器学习算法,比如决策树、朴素贝叶斯分类,对计算量要求较低,在CPU上也可以运行)。

图:Bloomberg观点,GPU方案仍是主导

来源:Bloomberg,

图:GPU、FPGA、ASIC预测

来源:IDC

根据IDC预测,2019年-2023年,GPU在AI算力领域的渗透率为75%、66.7%、62%、59%、54%。

从这个数据,我们也能大致猜到未来GPU的天花板:假如在未来很多年以后,假设人类进入一种极致状态,算力进化到极限,并且算法已经成熟、使用场景也非常细分的情况下,那么,到时的产业格局,可能会是这样:GPU比例维持稳态,成为成熟市场;FPGA也维持稳态,因为“调试”的需求也会持稳;而ASIC可能出现“百花齐放”的情况,各个细分行业都有专用的ASIC。

综上所述,由于GPU的短期逻辑较为确定(特别是在训练端),但长期逻辑存在一定的不确定性(主要是推理端的竞争)。未来,GPU技术路线能否继续在算力市场保持绝对优势地位,暂无足够多的数据支撑,只能说“概率很大”。因此,我们此处也需要设置情景开关:

乐观情况下——2024年-2028年,假设GPU技术路线可以在AI算力市场中保持优势,GPU算力渗透率保持50%。

悲观情况下——2024年-2028年,假设GPU技术路线优势无法在AI算力市场保持优势,GPU算力渗透率逐渐下降至30%。

好,看到这里,只剩下一个预测参数需要解决:英伟达的GPU市占率。

— 05 —

███████

英伟达,GPU市占率

在GPU算力市场中,英伟达目前占据主导地位,市占率97%,而其竞争对手AMD则仅占有约3%的市场份额。

AMD推出的CPU+GPU混合架构数据中心解决方案,目前和谷歌、阿里等互联网平台有合作关系。不过,AMD无论是在CPU还是GPU领域,历史上所采取的都属于市场跟随策略,我们认为,目前看来AMD对于英伟达的GPU算力竞争力较弱。

鉴于英伟达在GPU算力市场目前的垄断地位,且眼下看不到被撼动的可能性。我们合理假设,未来十年,英伟达在GPU算力市场的市占率维持不变。

这个问题解决后,我们再来看另一大重要市场:汽车芯片。

图:数据中心业务收入预测

来源:并购优塾

— 6 —

███████

产业链,话语权

营运资本的变动,归根结低是产业链上下游话语权的问题。我们分别来看:

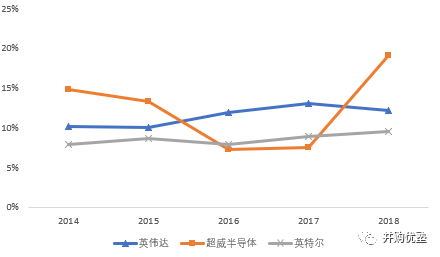

1)对下游话语权——主要看应收款项,预收账款(递延收入)。2014年-2018年,英伟达应收账款占比波动性不大,在10%-13%之间。从同行业对比来看,应收账款占收入的比例相差不大。

图:应收账款占收入的比重

来源:并购优塾

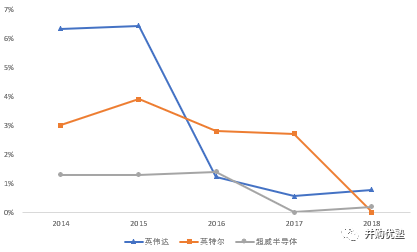

预收账款方面,2016年英伟达预收账款占比下降较多,主要原因是其与英特尔的专利交叉许可协议到期所致,未来该部分收入不再确认。

《并购优塾》合理假设,其应收账款、预收账款占收入的比例维持2018年水平。

图:预收账款(递延收入)占收入的比重

来源:并购优塾

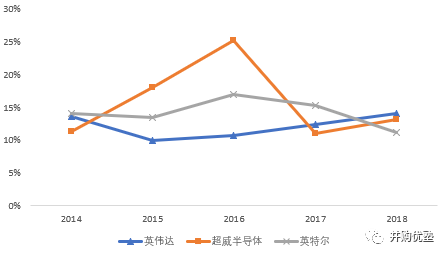

2)对上游话语权——主要看应付账款。英伟达应付账款占成本的比例近三年有上升趋势,整体维持在10%-15%之间。对比同行业来看,差异不大。

由于其历史应付账款占成本的比重较为稳定,《并购优塾》合理假设,其应付账款占成本比例维持2018年水平。

图:应付账款占成本的比重;来源:并购优塾

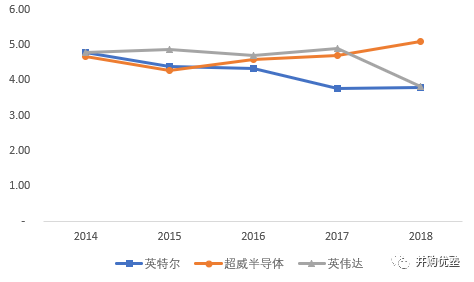

3)营运效率——主要看存货。2018年,本案存货周转率下降较多,主要原因是挖矿炒作的市场噪音,带来的渠道库存压力以及二手卡问题。对比同行业存货周转率可以发现,差异不大。

《并购优塾》合理假设,其存货占成本比例维持2014年-2017年均值(剔除2018年影响)。

图:存货周转率;来源:并购优塾

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 你吹吧我接着·2020-02-1519年在贵阳国际数博会经常路过英伟达展区,能感受到这家企业的受欢迎程度点赞举报

- TTYY2011·2020-02-15专利和投入还是很大的,万一赌错技术路线风险巨大。点赞举报

- 怪物岛·2020-02-16很牛的公司点赞举报

- 颜家佃·2020-02-15加油!加油!点赞举报

- A守望者·2020-02-15英伟达和AMD买哪个?点赞举报

- 巍峨的山峰·2020-02-15感谢分享!点赞举报

- 十八木易·2020-02-15学习中点赞举报

- 赚些零花钱吧·2020-02-15U点赞举报