美股估值达到40年最高,哪里还有“价值洼地”?

文 | 《巴伦》撰稿人 安德鲁·巴里

编辑 | 郭力群

2019年股市上涨几乎完全由市盈率扩张推动,标准普尔500指数成分股的利润几乎没有变化。随着美联储政策立场转为中性,“我们失去了一些宏观利好因素,今年股市上涨需要公司盈利来推动。”

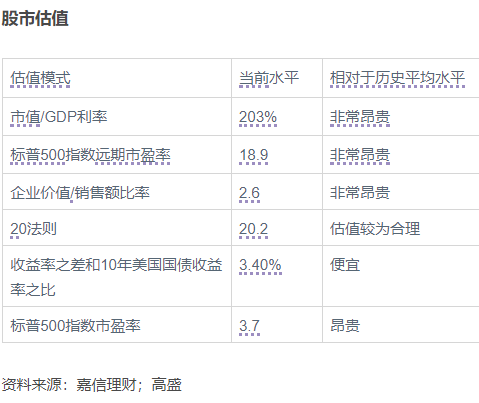

从几个指标来看,目前股票价格昂贵,而且非常昂贵。标准普尔500指数的远期市盈率几乎达到19倍,目前是40多年来水平最高的阶段之一。从市值/GDP比率、股价/销售额比率和以及股价/账面价值比率这几个指标来看,股市水平也非常高。

但是,根据反映股市市盈率和通胀率的20法则,股市估值看起来又还比较合理。如果市盈率和通胀率之和低于20,那么股票就比较便宜,如果超过20就很贵。目前二者之和在20左右。从收益率(和市盈率成反比)减去10年期美国国债收益率的水平来看,股市目前颇具吸引力,现在大约为3.4%。

嘉信理财(Charles Schwab)策略师利兹·安·桑德斯(Liz Ann Sonders)开玩笑说,面对对股市有不同看法的投资者时,“我可以给每个人都拿出一些让他们能支持自己观点的估值指标。”

她表示,目前市盈率“处于区间的高端,但如果考虑到通胀率或利率,那么股市并不昂贵。”

桑德斯指出,2019年股市上涨几乎完全由市盈率扩张推动,标准普尔500指数成分股的利润几乎没有变化。她称,随着美联储(Fed)政策立场转为中性,“我们失去了一些宏观利好因素”。“今年股市上涨需要公司盈利来推动。”

如果股市跟随公司利润走势,那么今年可能会是一个相当不错的年份,因为高盛的科斯汀预计标准普尔500指数成分股公司的利润将增长5%,与此同时,股票分析师根据该指数500家成分股公司“自下而上”的投资策略预计,公司利润可能会增长10%左右。

激进投资者比尔·阿克曼(Bill Ackman)的主要投资工具Pershing Square Holdings (PSH.荷兰) 2019年的表现非常好,这只封闭式基金实现了58.1%的回报率,目前看起来仍然很有价值。

该基金的价格大幅低于其股权投资的价值,投资者可以通过投资该基金借助阿克曼投资表现的回升势头获利。该基金上周五(1月3日)收于19.70美元,比每股27.07美元的资产净值低27%。相比之下,大多数在美国上市的封闭式基金的这一数值都在10%或更低。

虽然Pershing Square Holdings是在海外交易的,但也对美国投资者开放,投资者可以通过嘉信和富达(Fidelity)等券商买入。该基金在美国粉单市场(Pink Sheets)的交易代码为PSHZF。

这只高度集中的基金持仓量最大的六家公司分别是Chipotle Mexican Grill (CMG)、Hilton Worldwide Holdings (HLT)、Restaurant Brands International (QSR)、Lowe’s Cos. (LOW)、Agilent Technologies (A)和伯克希尔哈撒韦(Berkshire Hathaway, BRKA)。

为什么这只基金的折价会这么大?从2015年到2017年,阿克曼执掌的这只基金亏损了30%,而标普500指数的回报率达到近40%,因此许多投资者都对他保持警惕。该基金的费率很高,年管理费为1.5%,奖励费为16%。然而,这些问题都已经反映在了该基金低廉的价格上。

苹果(Apple, AAPL)股价在2019年翻了一番后,该公司可能会考虑缩减规模庞大的股票回购计划并提高派息。

苹果目前处于310美元的历史新高,已经变得非常昂贵。该公司当前财年的远期预期市盈率接近24倍,而过去五年的平均市盈率为14倍。股息收益率现在仅为1%。

苹果的股票回购规模是全球最大的。在截至2019年9月的财年里,该公司回购了670亿美元股票,派发了140亿美元的股息。资本回报计划的资金来源是苹果550亿美元的利润,以及该公司持续缩减的巨额净现金头寸,截至9月底,该公司的净现金头寸为980亿美元。自2015年以来,苹果已经把流通股规模减少了20%。

苹果可以采用一种更加平衡的方式:把股息提高50%、甚至100%,同时减少回购规模。虽然该公司没有就此发表评论,但在1月28日公布财报时可能透露更多有关回购计划的消息。

那么在逆向投资领域呢?过去一年几乎所有资产价格都上涨了,但美国天然气是全球为数不多的几种不受欢迎的资产类别之一。过去12个月天然气价格下跌了25%,至每百万英制热量单位2.22美元,接近10年来最低水平,这反映出虽然需求不断增长,但供过于求的问题依然存在。

受取暖需求推动,冬季通常是天然气的季节性旺季,但美国大部分地区1月份的温和天气正在抑制需求。

从期货市场定价水平来看,未来几年天然气供应依然过剩,到2022年价格或徘徊在每百万英国热量单位2.5美元上下。但以目前的价格来看,该行业大部分公司都无法盈利,它们最终可能会大幅减少钻探活动。投资者可以关注一下Cabot Oil & Gas (COG)、EQT (EQT)、Southwestern Energy (SWN)和Range Resources (RRC)等天然气公司在未来几周召开的财报电话会议上透露哪些消息。

2019年Cabot下跌了20%,至17.50美元,由于该公司资产负债情况较为强劲,因此是最接近蓝筹股的公司。过去12个月,Southwestern下跌了51%,至2.09美元;Range Resources下跌了57%,至4.90美元,相当于天然气长期看涨期权。鲜为人知的EQT下跌了55%,至8.90美元,该公司是美国最大的天然气生产商,日产量占总产量的4%。

能源公司发行的债券最近有所回升,这类债券收益很高,可以作为股票的替代品。Range Resources近日刚以9.25%的收益率发行了5.5亿美元的6年期债券,其中包括大量垃圾级能源债券。投资者可以买入交易所交易基金United States Natural Gas (UNG)来投资Range Resources发行的债券,该基金去年下跌了31%,至17美元。

作为美国最大的面向消费者的银行,美国银行(Bank of America, BAC)提供了一个了解经济的窗口。首席执行官布莱恩·莫伊尼汉(Brian Moynihan)上周接受《巴伦》采访时表示,根据银行客户的活动情况,目前美国经济看起来比较健康。他称,“我们看好消费者的消费行为趋势,相关数据都是能够反映当下情况的。”

莫伊尼汉称,美国银行每年处理约800亿笔个人交易,约3万亿美元的客户支出,其中包括支票、借记卡和信用卡支付以及点对点交易。他称,2019年消费者的支出同比增长了5.9%(2018年的增幅超过了8%)。“2019年第四季度的表现和当年任何一个季度一样强劲,圣诞节假日期间的支出甚至更为强劲。”

翻译 | 小彩

版权声明:

《巴伦》(barronschina) 原创文章,未经许可,不得转载。英文版见2020年1月11日报道“Stocks Are Extremely Expensive Right Now. Where to Find Value.”。

(本文内容仅供参考,投资建议不代表《巴伦》倾向;市场有风险,投资须谨慎。)

$纳斯达克(.IXIC)$

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。