历史用来约束规律,但不该约束思考

近期宏观界巨鲸们(基金/投行)or国内外财经媒体纷纷对一二季度中国宏观经济评估,增长预期的大幅修正,随后油铜等大宗商品的暴跌,大类资产的重新定价(美股除外)几乎反应19年末-20年初put全球经济回暖预期打掉。

或许许多读者会认为仅仅是一场黑天鹅式的肺炎冲击中国,从而迅雷不及掩耳之势恶化全球风险偏好。但若看一月全球政经冲突,中东乱象,澳洲大火,实际上其为伤痕累累,不堪重负的积极风险预期补上最后一刀——压死骆驼最后一根稻草。

这或许与大多数偏好低波动率和作线性预测的宏观观察者有细微差异,但实则大相径庭——自我剖析:不排除从观点里看出笔者这类唱多黄金的偏向黑天鹅面向突发事件类做多波动率策略的主观判断,但极力克制与寻求客观证据是宏观基本面研究的铁则。(在宏观分析框架里“黑天鹅事件”是一种驱动因素可以针对设计策略,故能看到笔者在内做风险偏好恶化的players从中获利)

SO,自笔者做宏观研究近3年,第一次在非历史回顾而是现实中遇见大规模病疫冲击宏观经济前景预期的案例,不得不谨小慎微,笃实做逻辑推理+历史对照:宏观预判(海内外经济正反馈逻辑/经济结构-数据一一证伪)+微观观察(细分行业报告,企业一季度财报等)+历史环境横纵对比(SARS与2019-nCoV场景)。

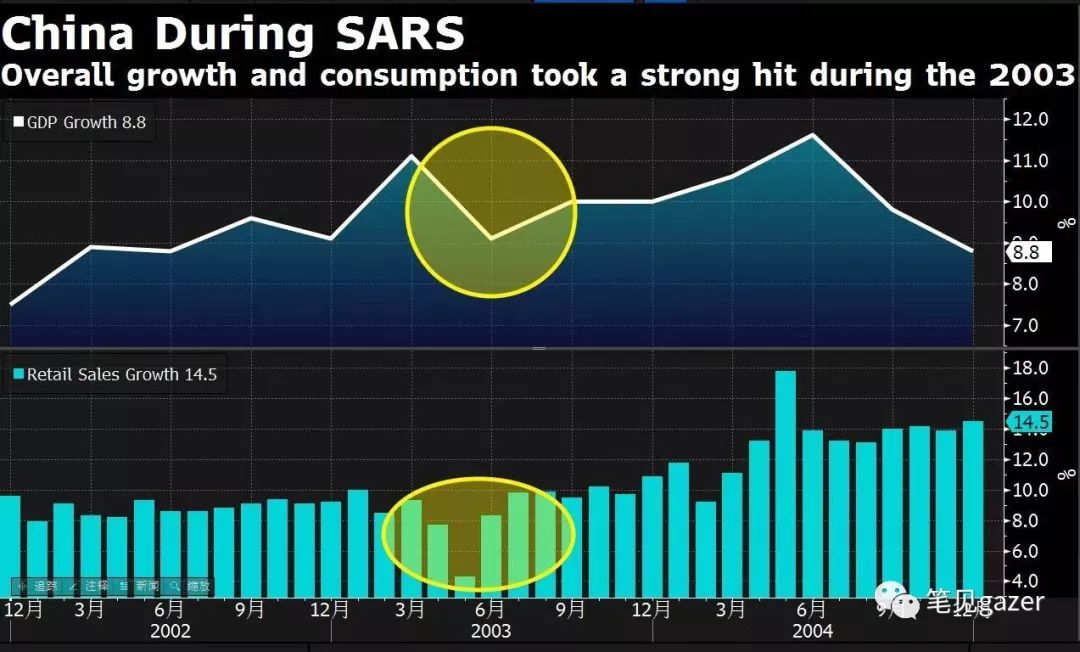

图一:03年SARS SHOCK

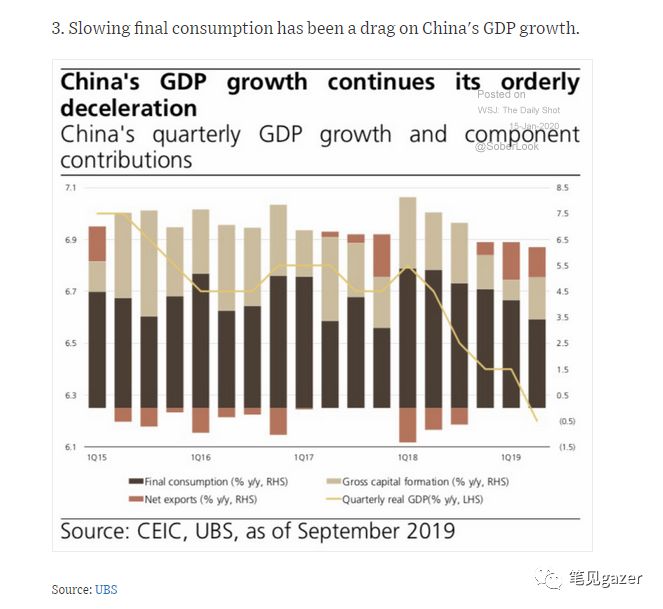

图二:CN-实际GDP增速及其细分项

当前主流观点依旧是和SARS时期的对比和参照,重历史对照轻逻辑推理。但至少几点共识达成:1.宏观结果中,如03年Q2非典对GDP冲击约2%(11跌至9+)随后相对冲击减缓——对照至今19年Q4(6-?;深V结构出来但底在哪反弹至哪仍无结论);2微观经济反馈,场景逻辑的再培养,聪明人太多了,提前布局不似03年那般仍未意识到互联网-线上需求取代实际场景——基础消费需求从线下转移线上,从较长远的实际需求来看,疫情对这类消费的挤出是会被时间摊平的(微观上大类/刚性消费需求,如柴米油盐酱醋茶等;孕育云产业链等)

PS:GDP增速有说一季度去到3+,也有说稳得住4-5的。争议较大,量化模型的置信度于黑天鹅冲击期内往往较低(贝叶斯判断),笔者对此不多加评论,毕竟预测数据,给予政策建议为学者所长非笔者所专,合理管理预期并把握预期差是策略管理一环。

那么包括笔者在内较小众派则认为,此轮2019-nCoV对经济冲击与03非典过于线性,刻舟求剑在于一点:疫情对经济冲击的确定与整体经济趋势的迥异。03年的中国-全球经济,是全球经济正反馈+强扩时期,尤其体现在中国内部金融-消费-地产三者强劲发力+全球化带来欧美强需求端——而现在则完全相反,逆全球化的冰河期+中国内部三驾马车的疲惫+宏观经济结构性矛盾。(点击链接,回顾《中国货币简史(前篇),08年前G2-全球经济正反馈》)

三驾马车的疲惫自不多言,病疫和金融危机等对经济的最大冲击区别,金融危机在于银行等一系列信用创造体系,从而长周期地对经济结构造成不可逆影响,而病疫强作用于服务业与消费等人口稠密的场景,长期来看不存在冲击因素。(第三产业和消费于当前经济比重和作用远大于03年时期)

笔者较为认可的一篇报告,恒大研究院《病疫对中国经济的影响与分析》中分析道:“餐饮,旅游,电影,交运教育培训等占GDP30%几乎颗粒无收,电影票房约70亿,餐饮零售5000亿(腰斩或转线上消费)+旅游5000亿(全灭),三大行业损伤超1万亿,占19年一季度GDP21.8万亿的4.6%,不包括其他配套性行业。”而任泽平于文末认为各类场景操作一季度4%。

更多地微观现象譬如2.10各地复工,企业签署责任状,出问题企业要负权责,成本收益比在强传染的2019-nCoV面前完全不成正比,诸如此类问题SARS时期不可同日而语——微观经济基础,尤其小微企业等在08年来多轮国进民退浪潮中急流勇退,大不如前。

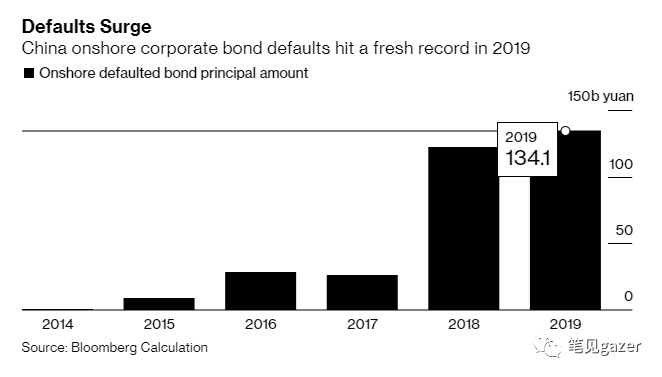

图三:美元债券违约

图四:家庭部门债务占GDP比重-中美港(风险偏好的屠宰场)

图五:央妈外储结构(乐观与悲观的狭路相逢——信用的分流(下))

图六:中国各部门杠杆率(中国货币政策史(后篇))

点击上方原文链接,回顾前文上述数据针对当前宏观经济结构的剖析。

不妨我们先看一些当前中国内部经济结构和03年完全不同之处,图六的中国各部门宏观杠杆率,尤其是居民和非金融企业部门。03年的当时我们低杠杆(居民10+,非金融企业90+),低杠杆意味着高风险抗性,意味着无论在债股市上整体估值水平偏低——即使风险冲击,不会出现大规模的债务链条断裂,配合当时整体高利率低CPI的环境,政策空间和政策弹药库相当充足;和当前对外美元债违约总额年年新高,大环境杠杆率自08四万亿,15-16供给侧改革节节高开,整体资产估值水平一度直上云霄(科创板/创业板一度去到70-100,当前不知道多少中小企业能抗得过一季度几乎断现金流,还能put这么高的估值水平?)

对应的一些微观现象则是工薪一族的房租/房贷-工资-现金流危机;企业的则是租金-成本-债务-同样的现金流危机——形形**人群中的凄惨故事,生命中加过的杠杆,都终究需要经历来偿还。这也是宏观观察+微观现象的上下相倾。

再看图五,自朱相改革,加入WTO后,央妈的外储总额直至12-13年依旧保持在双顺差环境下一直增长。意味着中国对外的美元账户保持良好资产结构,可谓家里有粮心中不慌。当时的对外G2合作,SARS冲击无法影响全球化进程;如今是全球化冰河期,中美日欧四方豪杰分裂/冷对抗,外部需求疲软,2019-nCoV会加剧冰河期,想像03年般外部需求对冲SARS对内部需求真空怕是痴人说梦。自从GDP增速破8/7/···,基建驱动托底稳增长稳杠杆,大型央妈发债养地方政府债务+永续债等一系列操作,把政府/国企杠杆转进央妈表里。对外对内信用大不如前,反观如今19.12的CPI4.5,PPI-0.5,宽松刺激不知敢不敢打太满?鉴于偏重的稳杠杆政策,持续维稳核心信用,广义信用的出清乃19年主线,20年强刺激概率相当小。

那么未来具体盯什么,put什么预期呢?

笔者认为A股开盘是央妈放水大礼包(回购利率降10bp,确证银行间流动性充裕)缓和恐慌情绪,怕也是多年来细心呵护的债务链条不破灭。兢兢业业这么多年的稳杠杆(尽管没降下来),不能崩于一疫。未来MLF,LRP礼包必定补上,可能会有超预期行为?亢奋过后又是空头好时机(狗头···

A股近期面临流动性危机,好好看看哪些是大庄股,那些是危机情况下依旧有流动性的坚挺标的,真金不怕火炼的证伪时刻。

在2019-nCoV冲击的海外时刻,全球经济对中国的预期判断怕是大修正,尤其对欧日的预期,欧洲19年GDP增速0.1%,中国需求崩下去后外溢至欧日会如何反应具体看二月宏观数据。外溢至海外,链式崩塌的有哪些,EM?1月末的BDI指数大跌至400+,是全球股指EPS的前瞻之一。

当前有四个主题内容:1全球经济预期,还记得笔者19.12.23的《乐观与悲观的狭路相逢——信用的分馏(下)》立了个全球put2020年积极预期的否定flag?提前证实后,修正几何?经此一役,中对外的美元账户抗不抗得过风雨,又是一波偿债高峰期。2FEB的“量化宽松”,20.2.4近1k亿的回购和之前说好的从350亿降到300亿(一月FOMC),看来还是身体比嘴巴要诚实。泛流动性供给-EPS低迷PK全球经济基本面变差,美股乃至全球股指新高的戏码还能多久,果真盯着FEB兜里175bp做多就是高枕无忧?3一月的全球各国的PMI也并非呈现较好的回暖情况,哪怕是在2019-nCoV冲击的前夜,自中东乱象,澳洲大火+蝙蝠进程,美国流感后全球经济基本面征象如何?4中东继叙利亚一炮急着动乱,沙特上限65-美国底价45,俄罗斯待价而沽怕是坐不定了,原油市场又迎来做多波动率的好时机,在需求塌下去后,中东表演喊供给缩减怕是市场都不信,俄的决断会对put油价新均衡。

下期内容会从中选一个至数个不等详聊。

近期观点(重点改了不少东西,别以为笔者很懒每次都黏贴复制,策略该调整还是调整):笔者认为根据当前情况迟早会证伪掉主流对照sars评估经济的预期,这又是一波风险偏好搏杀的好时机,但鉴于最近央妈出手实在慷慨(笔者都在想央妈这轮出手是不是把这年货币政策前瞻性low穿了?19年put今年降息降准预期全在20年一季度吃完)渐入夏季前肯定有机会补大A,但一定要警惕创/科板估值大幅杀下来,2k5是真香时刻,夏季间有一到两个月为大幅刺激修正PPI-CPI的阶段,到时候宏观数据报复性反弹,空方得怂。择时买入黄金人民币博时易方达华安啥的都ok(这起码一年以上的策略)没上车的自己择时总体而言两到三年长持没问题,很多人觉得跌了就怕实话那是因为你心理还是一个被价格趋势所束缚的玩家(等金银比,金油比修复完,黄金行情即将启航这可能是今年最后的好车位);AUDUSD/NZDUSD预期AUD/NZD降息概率up,不过还是老策略,高了就空反弹就空,现在继续空(偏防守=轻仓+观察),AUD/NZD不排除有QE/负利率可能,现在前低平出一部分仓,大家都在盯中国拿什么政策大礼包缓和市场;EURUSD空方建议先做好防守(轻仓空)之前靠近1.11性价比还ok,拿,打算贪点等风险偏好再爆炸些再走,今年笔者认为若FEB不采取相对激进地把利率压下来,大概率伴全球经济航入暗礁区对USD的钟爱与卖出成本而言,同上也平一部分。全球股指,非常感谢HSI,又给我们空头机会,核心在资本流动性,还是平大部分,留下少量仓位,毕竟2w9-2w6,7空头该怂怂了,盯往下也就2w5拿好2k点喵喵1k点自己看风险收益比然后择时(2020年间,等风险偏好杀下来一波)夏季前入手大科技板块etf和电动车类etf,高端白酒类etf。

附上几张图+小点评:

图七:A股波动率

这就是行政管理的威力,回调补进去后,波动率不降依旧升,估计很多窗口指导死死按住仓位。

图八:黄金波动率

波动率有些吸引力,有需求的可以盯这个补仓-黄金人民币

$FUT:VIX波动率主连(VIXmain)$ $FUT:黄金主连(GCmain)$

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 大熊先走·2020-02-12干货比较多,就是文字有点散,挺好的!点赞举报

- 云在青霄·2020-02-12硬是没看懂,说的是个啥子麻批!点赞举报

- 西西踢威·2020-02-10打卡点赞举报

- Summer念·2020-02-12哦点赞举报

- 让子弹飞一会er·2020-02-12打卡点赞举报

- STARRINESS·2020-02-12已阅点赞举报

- 渔火·2020-02-12学习点赞举报

- 自觅虎·2020-02-11线上大拉点赞举报

- 谁允许你直视本王·2020-02-11打卡点赞举报