从财务角度聊聊线性驱动行业:乐歌股份vs捷昌驱动vs凯迪股份

前阵子,乐歌因为何同学的视频着实火了一把。喧嚣过后,在欧美等国家受到关注度高的线性驱动产品受益于海外景气度的上升,仍是值得关注的方向。

从谷歌指数中可以看到,疫情以来,谷歌热词standing desk 搜索指数居高不小。智慧办公产品目前在欧美地区快速普及,美国、欧盟、加拿大已经出台了关于健康办公的法律法规,而作为升降办公桌的核心线性驱动产品也备受关注。

在A股,做线性驱动产品出海的,不仅仅是乐歌股份一家公司,还包括捷昌驱动、凯迪股份等公司。今天我们通过三家公司的财务对比,来聊一聊线性驱动这个行业。

本文将沿着以下几个问题来分析:

- 线性驱动的市场空间有多大?行业未来的景气度如何?

- 从经营数据来看,各个公司收入和利润是怎样的,影响公司利润的关键因素有哪些?

- 从长期来看,在行业中什么样的公司更具备长期的竞争优势?

一、行业市场空间

科普时间到。对这个行业有基础认知的朋友可以略过这部分,不太熟悉这个行业的可以听我唠唠。

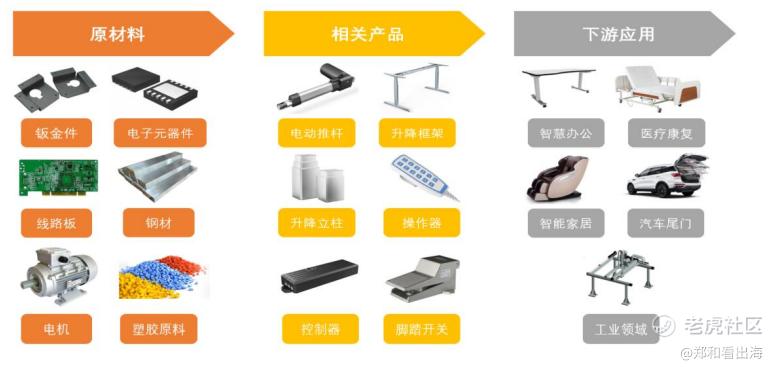

首先给大家说一下线性驱动这个东西,线性驱动是指通过控制系统将指令传达至机械结构,使电动机的圆周运动,转换为推杆的直线运动,从而达到推拉、升降重物的效果。

可能大家觉得这个非常的高大上,我翻译一下:所谓“线性驱动系统”,其实就是电动推杆、升降立柱、控制器等产品。大家在生活中最能直观感受的到就是按摩椅,按摩椅上下的运动用到的核心就是这个线性驱动系统。

线性驱动产品最早起源于欧洲,丹麦和德国有全球领先的线性驱动供应商,在品牌、技术、研发和渠道上拥有较强竞争力,是线性驱动行业技术、产品的引领者。

国内企业起步于21 世纪初,目前国内市场处于成长期,国产企业具有起步晚、生产规模小、增速快和性价比高的特点,随着时间的发展,国产品牌逐步凭借较高的性价比以及后发制造优势,进军海外,成为部分知名品牌的代工商。

线性驱动行业在国外发达国家应用较广泛,特别是欧洲和美国发展相对较为成熟,中国线性驱动市场尚处于市场开拓期,但发展速度较快。

从竞争力角度来看,海外品牌在研发、品牌建设、渠道和高端应用领域有较强竞争力,但成产成本、研发成本较高;国产品牌在生产能力、定制化、客户响应方面具备优势,并且具有较高性价比。

随着自主企业逐步成长和走向海外,并逐步弥补在渠道、研发和品牌上的劣势,有望拓展更多下游细分行业和市场,凭借规模化生产,市场份额有望快速提升,成为全球龙头

目前在全球范围,力纳克市占率31%,德沃康市占率31%,迪摩讯13%,捷昌驱动12%,凯迪股份8%。捷昌驱动份额上低于两家海外龙头,但技术实力与其相当

线性驱动主要有三个重要应用场景︰一是智能家具行业的电动沙发,二是智慧办公领域的升降办公桌,三是医疗康复领域的医疗床。按技术难度来说,医疗床>升降办公桌>电动沙发。

如果将国内的三家上市公司主要产品进行对比,在电动沙发领域,凯迪股份是龙头,产品平均单价100元左右,相对低端,市场竞争激烈,是红海市场。

升降办公桌是目前最火的领域,也是增速较快的领域,单价上千,也是三家公司目前都在重点发力的市场,目前来看,还属于是蓝海市场。

医疗床难度较大,对可靠性要求高,目前国内只有捷昌驱动在医疗床领域有所布局,更多的是力纳克等海外厂商技术相对成熟的厂商占据这个市场。

工业领域的光伏支架也是当前的热点,通过光伏移动支架的变太阳能跟踪器能有效提升发电效率,在光伏产品中的渗透率也有望提升,这部分目前捷昌驱动有在做。

总的来说,线性驱动目前全球市场规模合计在200-300亿元左右,未来5年整体的符合增长率在8%左右。其中医疗赛道技术壁垒较高,升降桌以及光伏跟踪支架行业景气度比较高,根据机构预测,升降桌未来5年CAGR 在15%-20%左右,光伏跟踪支架未来5年符合增长率在25%-30%左右。

二、营收与利润增长情况

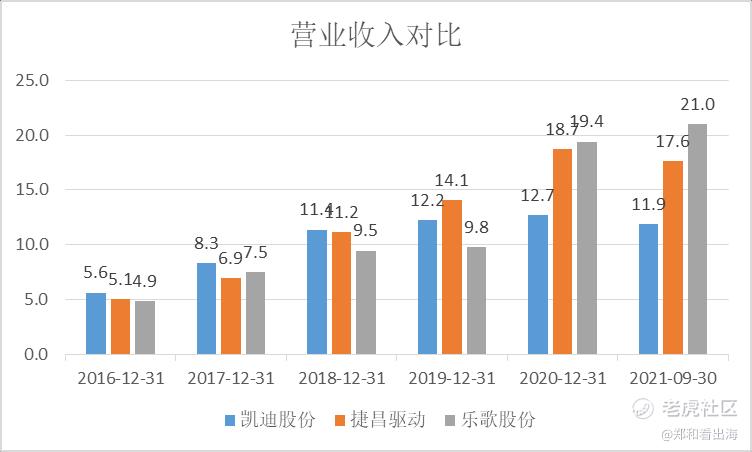

目前在A股,线性驱动行业只有捷昌驱动、乐歌股份以及凯迪股份三家公司在做。

我们以2021年三季报为例,来看看三家公司的收入体量和营收结构:

捷昌驱动——2021年前三季度,实现营业收入17.64亿元,同比增长30.45%;实现归母净利润2.04亿元,同比降低41.27%

乐歌股份——2021年前三季度,累计实现营业收入21.0亿元,同比增长72.27%;实现归母净利润1.24亿元,同比降低23.46%。

凯迪股份——2021年前三季度,实现营业收入11.89亿元,同比增长47.77%;实现归母净利润0.88亿元,同比降低15.63%%。

从收入规模来看,乐歌股份(21亿元)>捷昌驱动(17.6亿元)>凯迪股份(11.9亿元),可以看到,乐歌股份从去年以来营收增长最快,本是三家中营收最低的,但是现在已经成为了国内行业中营收最高的公司。

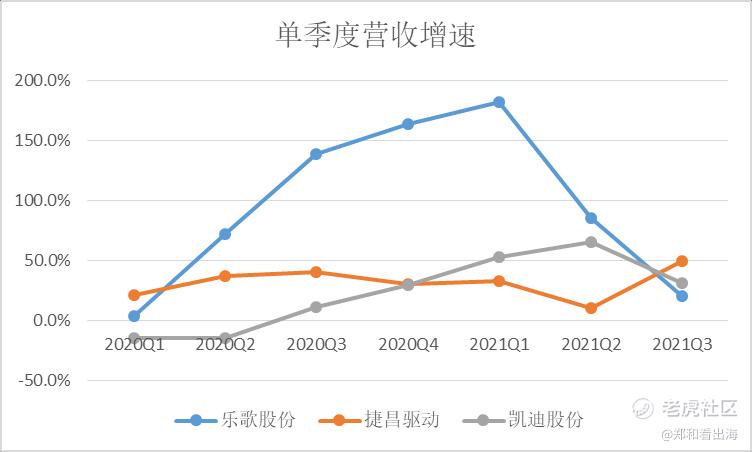

从单季度收入增速来看,乐歌股份得益于出海业务C端的爆发,收入出现了爆发式的增长。2季度以来,由于去年的高基数,公司的营收增速有所放缓。

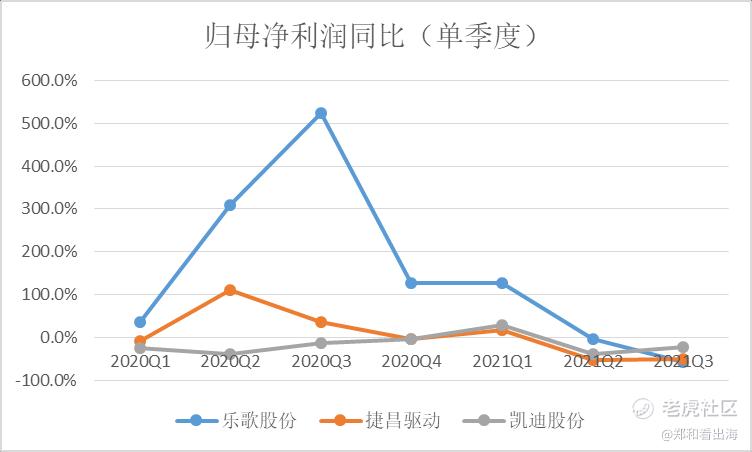

从利润增速来看,公司的归母净利润近期来都是出现了同比下降趋势,了解行业的球友应该都知道,今年以来,上游原材料价格、运费暴涨,美国加征关税、海外疫情等都对行业内的上市公司产生了影响。

从收入结构来看,由于线性驱动系统在欧美处于快速发展阶段,国内相对渗透率较低,所以三家公司整体的收入基本上以海外为主。特别是乐歌股份,2020年,海外营收实现了翻倍的增长。

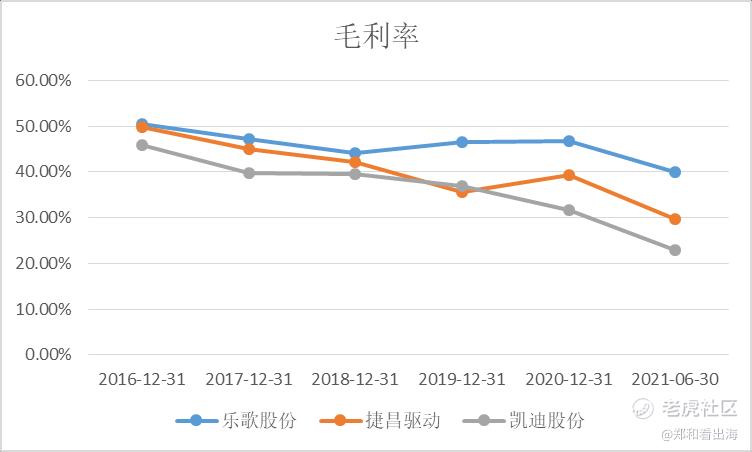

三、毛利率分析

上边说到,公司的利润增长情况,受到了原材料涨价及运费的影响,那么这个影响在财务状况上是如何体现的呢?

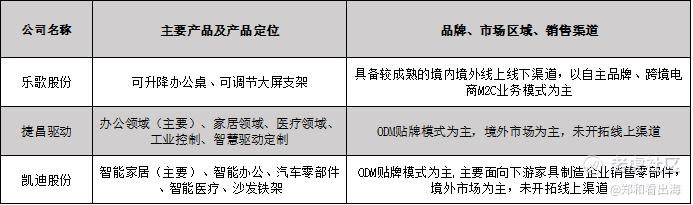

从毛利率来看,乐歌股份的综合毛利率要高于捷昌驱动和凯迪股份,这主要是因为三家公司的商业模式之间存有一定的差异。

虽然三家公司都是在线性驱动行业,面对的都是海外客户,但是乐歌股份主要致力于发展自主品牌,通过海外电商例如亚马逊、自建站等平台直接销售给终端消费者,因此自己享有更高的定价自主权和毛利率水平。

而捷昌驱动和凯迪股份与海外厂商的合作模式主要为ODM模式:公司依照购买方提供的产品需求进行产品设计与生产,并采取成本加成的定价策略销售。捷昌驱动和凯迪股份只涉及驱动产品的生产,并不介入终端产品如升降办公桌的生产。所以从毛利率来看,乐歌股份的毛利率会相对的高一些。

从公司的毛利率趋势来看,三家公司的毛利率今年以来出现了较大的下滑,主要是受原材料价格、关税等成本端的影响。

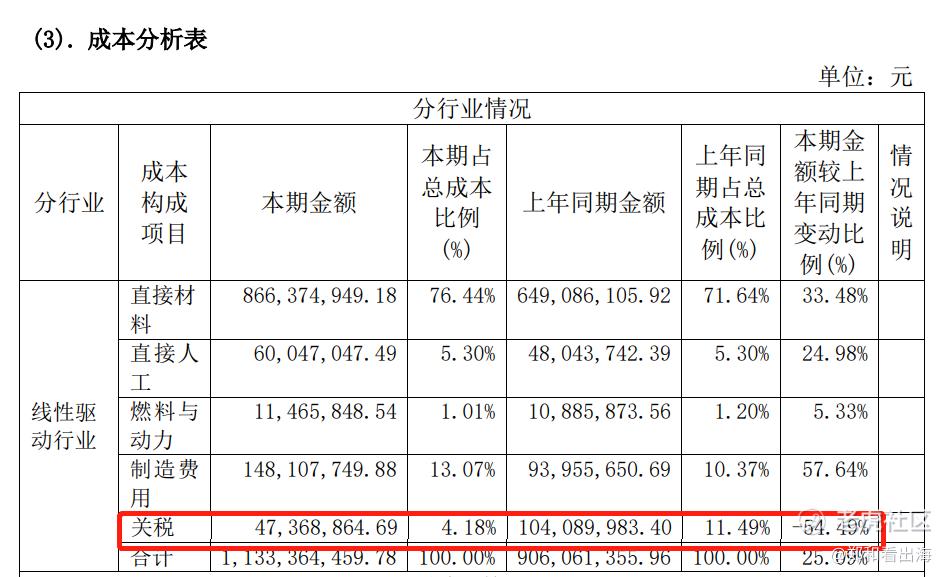

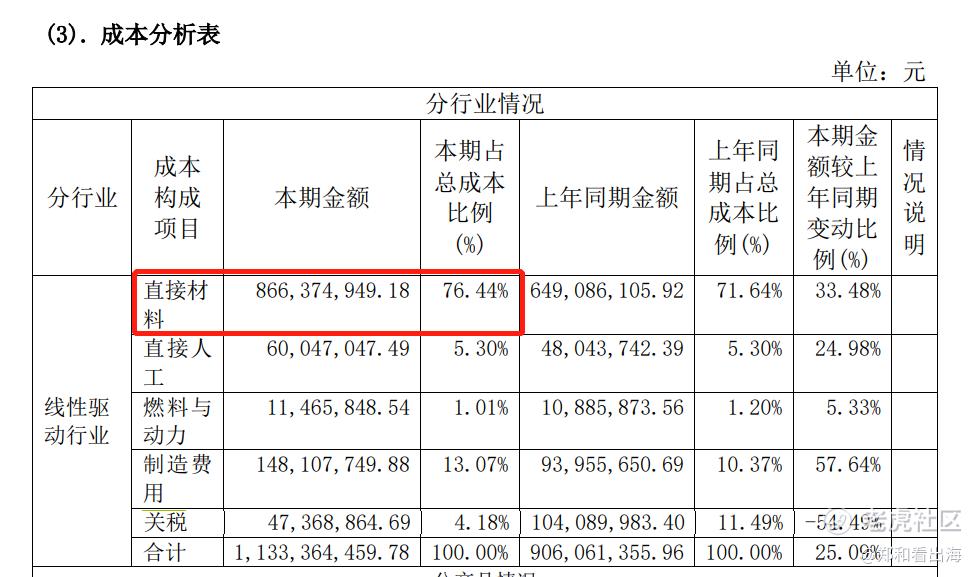

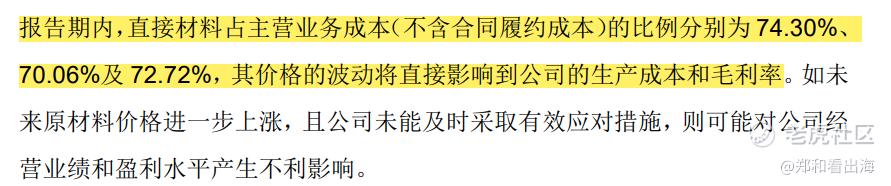

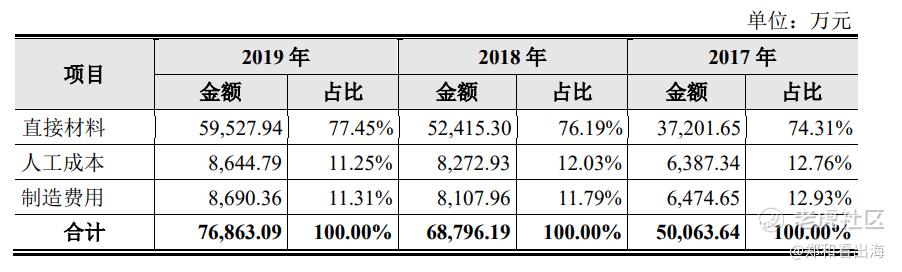

先从原材料说起,原材料是三家公司成本的主要构成部分。无论是乐歌股份还是捷昌驱动、凯迪股份。公司的营业成本的直接材料占比都超过了70%,

那么直接材料具体又包含什么哪些材料呢?这里我以乐歌披露的数据为例。根据乐歌股份披露的相关数据,公司的原材料主要为精密钢管、钢板、铝锭、ABS 塑料等;所需外购部件主要为电机及电机组件、精密丝杆、PCB线路板、MCU芯片、电子零配件、冲压件、铝压铸件、塑料件、标准件;产品包装物主要包括彩盒、外箱、说明书等;定制成品主要是外协生产的部分支架类产品。

从去年下半年以来,上游原材料钢铁、铝锭、电子元器件、包括纸质包装物的涨价,都让行业内的公司苦不堪言,三家公司的毛利率因此也收到了相关的影响,比去年同期均出现了下降的趋势。

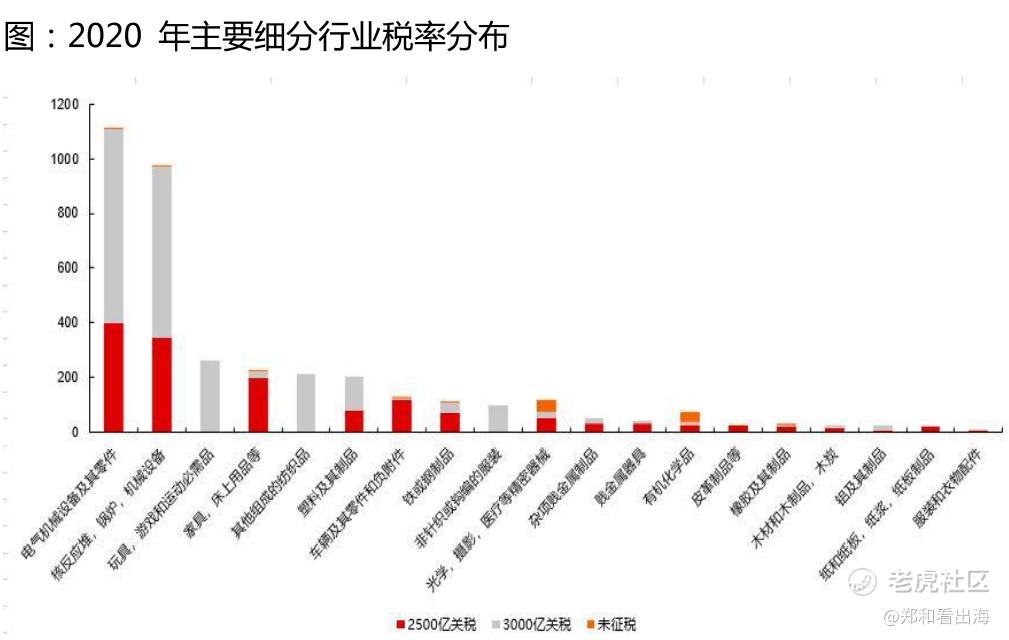

影响公司毛利率的不仅仅是原材料成本端,在政策端也受到中美贸易战的影响。电性驱动产品属于电气器械设备及其零部件行业,是美国加征关税的主要对象。

以捷昌驱动为例,2019年加征关税后,公司成本关税成本占比10%,2020年3-8月被暂时排除清单,但是之后又被加入清单。关税政策的变动严重的影响到了公司的成本。

另外,公司毛利率的下降还受到了疫情的影响。虽然国内疫情有所控制,但是为了钝化美国的关税政策影响,三家公司在海外均建设了工厂。其中,乐歌股份和凯迪股份的工厂位于越南,捷昌驱动的工厂位于马来西亚。

但是今年以来,越南和马来西亚的疫情严重,造成当地工厂长时间停工的开工率不足,全球在越南、马来西亚建厂的工厂纷纷停产,歌尔股份在越南的工厂基本处于停滞状态,马来西亚作为全球电子产品生产基地之一,当地工厂的停摆直接造成了这一波芯片的缺货涨价。

捷昌、凯迪和乐歌也未能幸免,工厂生产的停滞也增加了公司的成本支出,进一步的影响了三家公司的毛利率。

四、费用率对比

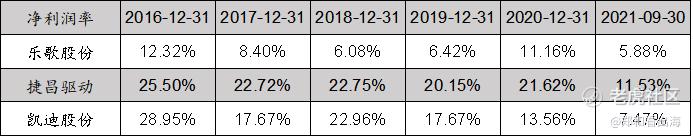

毛利率的高低可以在一定程度上反应公司商业模式的优劣,净利润率则更能反应公司的盈利情况。

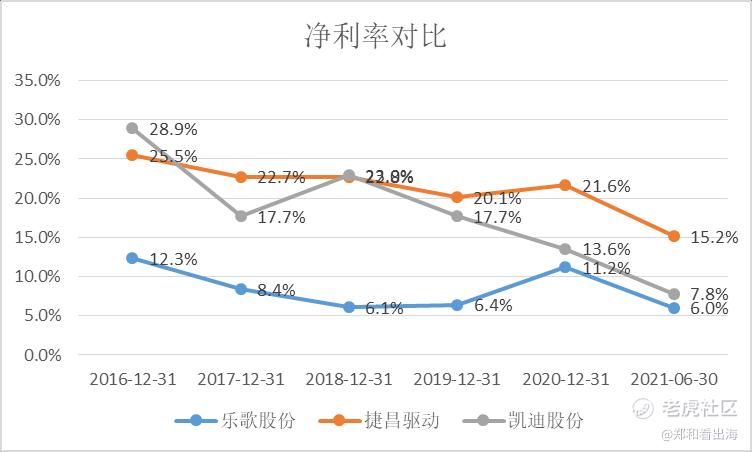

从净利润率来看,与毛利率表现的情况恰恰相反。乐歌股份净利润率是最低的,而捷昌驱动的净利润率水平稳定且高,除去近年上半年,都在20%以上。为什么会出现这种差异呢?如果对比三家公司的费用率情况,我们可能会找到一些原因。

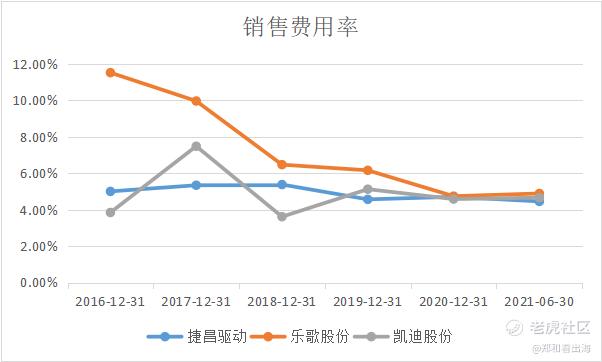

1、销售费用率

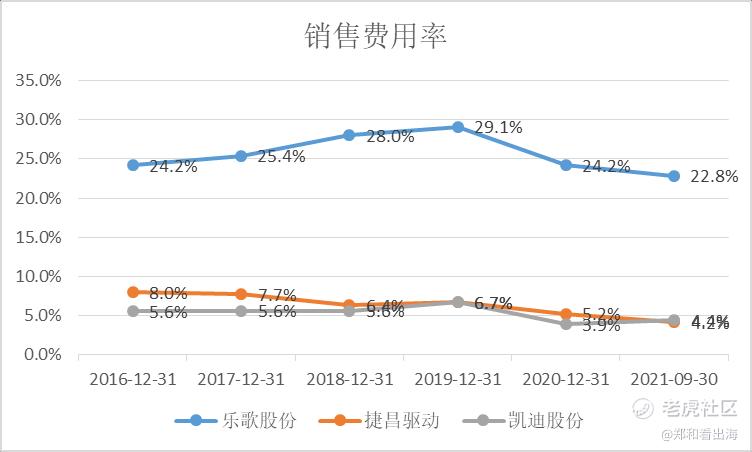

销售费用率的差别是乐歌和捷昌驱动以及凯迪股份净利率产生差异的主要原因。从销售费用率来看,乐歌股份的销售费用率在常年在20%以上,而捷昌和凯迪的销售费用率已经下降到5%左右。

为什么会造成这种差别?这和前边说过三家公司商业模式的有不小的关系,乐歌股份面向终端消费者,需要不断的打广告增加消费者的认知,而捷昌驱动和凯迪股份,主要的是面对稳定的下游终端厂商。因此,并不需要每年投资巨大的费用在宣传上。

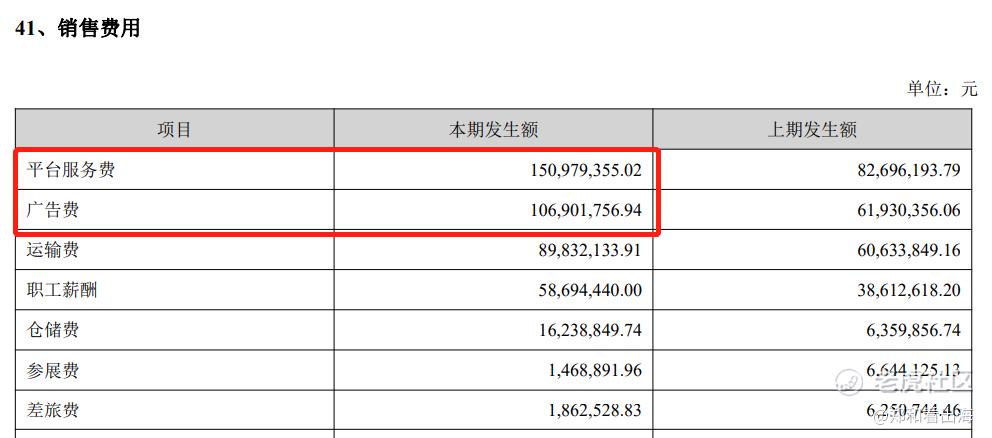

从乐歌股份的销售费用明细中可以看到,平台费和广告费是影响公司销售费用的最重要的两项费用。两项合计2.58亿,占2020年公司总营收的12.28%。

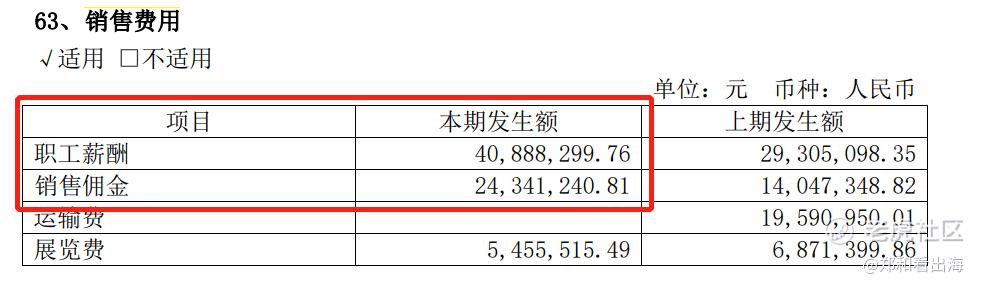

对比捷昌驱动和凯迪股份的销售费用中,更多是职工薪酬和向大客户销售的佣金。另外,会计政策的变更也对三家公司费用率的不同产生了一定的影响。今年开始,捷昌驱动的运输费用记到了公司的营业成本之中,乐歌股份的运输费用记在了销售费用之中。加上今年以来,海运集装箱价格的大幅升高,也拉高了乐歌的销售费用率。

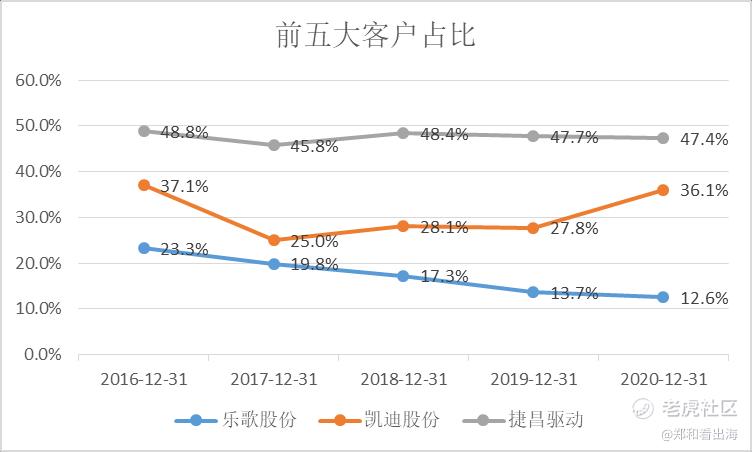

销售费用的差异和公司的客户集中度也离不开关系。从客户集中度来说,捷昌驱动的前五大客户集中度占比最高,一直稳定在48%左右,凯迪股份去年前五大客户占比提升至36%,而乐歌股份从16年以来前五大客户占比不断的下降,根据2020年年报显示已经不足13%。

稳定的客户关系虽然可以较大的降低费用支出,但是如果过度的以来大客户,一旦丧失了某个重要客户,对公司来说将会是比较大的打击。

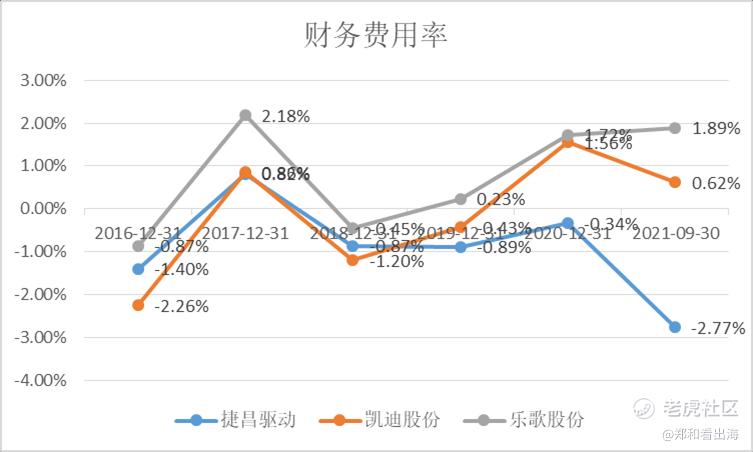

2、财务费用率

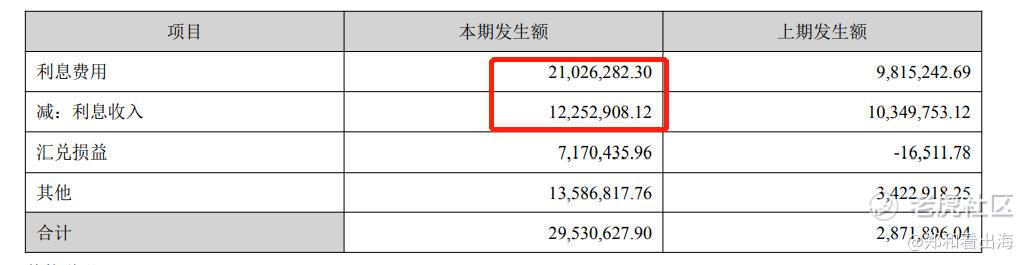

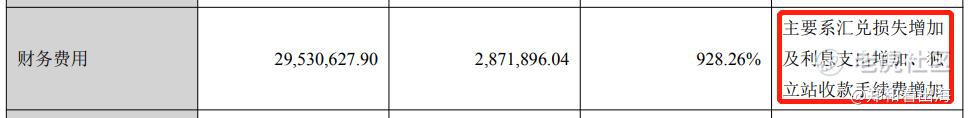

从财务费用率来看,捷昌驱动财务费用控制的更好,近年来公司的财务费用率都是负的,说明公司近年来利息收入都是要大于利息支出的。乐歌股份和凯迪股份的财务费用率相对较高。细分来看,乐歌股份的财务费用主要是受利息支出、汇兑损益以及独立站提现费用多个费用的影响,而凯迪股份主要是受汇兑损益的影响。

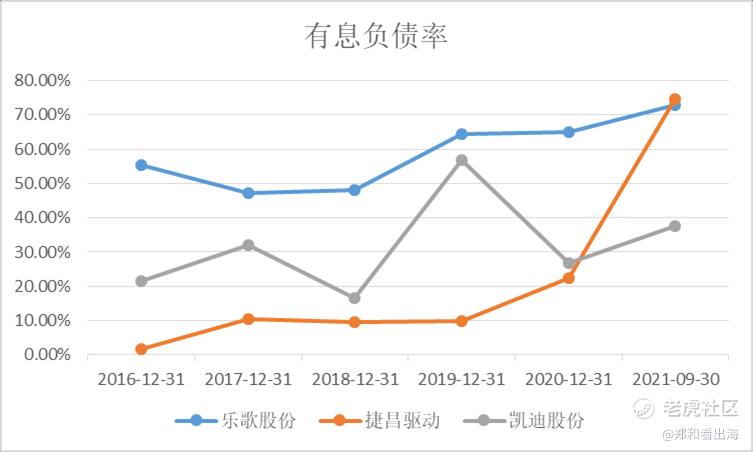

我们知道,财务费用更多的是反应的是公司的有息负债较多。从公司的有息负债率对比也可以看到,乐歌股份和捷昌驱动股份的有息负债率已经超过了70%,这意味着什么?意味着公司现在很缺钱、非常缺钱,负债中的70%负债都是要付利息的,但是公司没办法,只能借钱。

为什么公司这么缺钱呢?这和公司近年的不断扩张建产能有很大的关系。对于制造业公司来说,要扩大产能就需要不断的进行大量的资本开支。

从三家公司的资本开支来看,近年来三家公司都大量的增加了自己的资本开支,特别是乐歌股份和捷昌驱动,乐歌股份20年在国外投资超过9000万美元布局海外仓业务,在国内不断地加大产能的扩建,去年乐歌的资本开支超过7个亿。

捷昌驱动,也没有停下产能扩建的脚步,今年公司进一步增加了资本开支的投入,截止到三季度公司已花费资本开始超过4亿元。

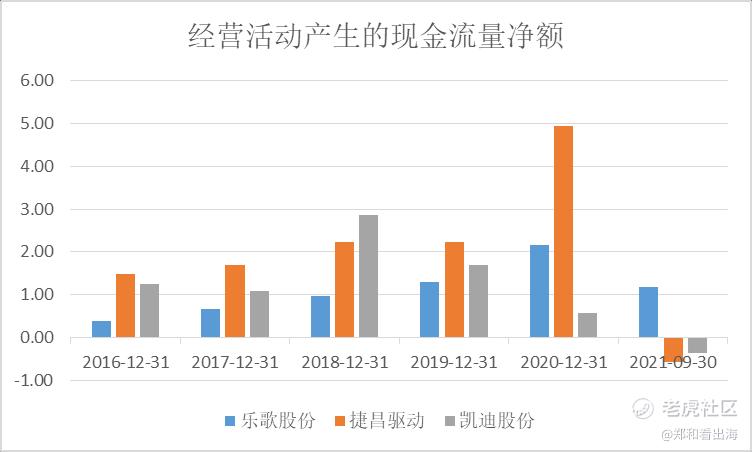

资本开支的大量增加需要大量的资金,但是从公司的现金流量表来看,经营活动产生的现金流量并不能满足公司的资金需求。特别是凯迪股份的经营活动现金流量净额,从18年到现在不断的减少。经营活动产生的现金流的减少加上资本开始的加大,要么不断的在资本市场市场不断募集资金,要么继续不断产生较大的有息负债。

为了募集资金,三家公司近年来可谓是手段频出。

2020年,凯迪股份IPO上市融资11.57亿元。乐歌股份2020年发行完可转债融资1.42亿元,2021年10月完成非公开发行股票,融资7亿元。捷昌驱动2020年10月也已完成非公开发行股票,募集资金14.85亿元。

由于缺钱,公司不仅从二级市场募资,而且进行大量举债。截至2021年三季度,乐歌股份账上的有息负债合计超过11亿人民币。乐歌公司的财务费用明细可以看到,今年上半年公司的利息支出超过900万,全年预计仅利息支出可能要高达2000万。这对公司来说,是不小的压力。

由于三家公司的主要营收都是来自海外,所以人民币汇率的变化对于公司的财务费用也会产生一定的影响。去年以来,人民币汇率不断升值,汇兑损益对公司的财务费用产生了较大影响。2020年,三家公司的汇兑损失均超过了3000万,今年上半年汇兑损失超过了500万。

不过随着美国taper逐渐到来,美元指数继续疲软的概率不大,汇兑损失会逐渐的减小。

另外,乐歌股份的财务费用的上涨和其独立站的收入提现手续费也有很大的关系。乐歌近年来发力独立站业务,在独立站中产生的营收,由于国外买家的支付方式大多用的是PAY PAL,而公司对独立站产生的这部分收入进行提现时,需要支付大概3%-4%的手续费。这块费用公司在财务费用中计到了其他这个科目里面。

今年上半年,公司独立站业务收入同比增加350%,财务费用的其他项目也同比增加了390%左右,达到了1358万,影响了公司的财务费用的居高不下。

3、销售费用率

从销售费用率来看,三家公司的销售费用占比基本趋于一致,每年大概是在5%左右的销售费用占比。

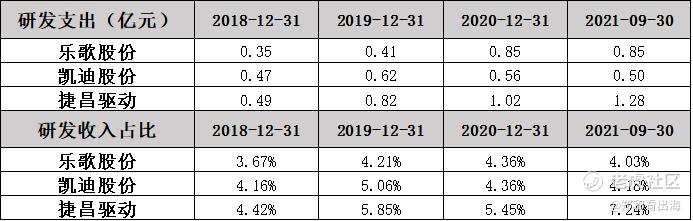

4、研发费用

前边有说到,三家公司中捷昌驱动的产品技术要高于乐歌股份和凯迪股份。从公司的而研发支出和研发支出占比也验证了这一点。捷昌驱动在研发上的投入要明显高于另外两家,今年前三季度,捷昌驱动的研发收入占比已经达到了7.24%,要远高于另外两家公司。

乐歌股份这两年也在不断的加大研发投入,金额也在不断的提升。凯迪股份近年来倒是降低了在研发上的投入,前三季度只有5000万,远低于捷昌驱动的1.28亿以及乐歌股份的0.85亿。

将三家公司的四项费用做个小结,销售费用率方面,由于商业模式的差异,乐歌股份要远高于捷昌驱动和凯迪股份,是影响三家公司净利率差异的主要原因。

财务费用方面,三家公司都受到了汇兑损益影响,另外乐歌股份账上有息负债较高,利息支出较大加上其独立站提现的手续费都造成了其财务费用率较高。

管理费用相差倒不是很大,研发费用的投入捷昌驱动要高于乐歌股份和凯迪股份,这也是公司技术水平要高于另外两家的原因之一。

五、ROE分析

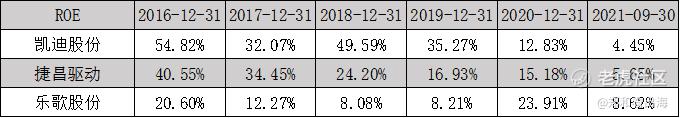

巴菲特曾说过,如果要选择一个指标进行投资,那就只会是净资产收益率。我们从三家的ROE水平看看三家公司的差异。从ROE水平看,凯迪股份的ROE水平下降较快,捷昌驱动的ROE 相对比较稳定,常年稳定在15%以上,乐歌股份的ROE去年以来上升最大。

根据杜邦分析法,ROE的拆分代表了三种不同的生意模式。以三季报数据为例,乐歌股份的ROE水平最高,从净利润率来看,捷昌驱动的净利润率是最高的,高于乐歌股份5.88%。对于一家公司来说,能不能赚钱是公司的核心指标。从这个方面来看,捷昌驱动要好于乐歌股份以及凯迪股份。

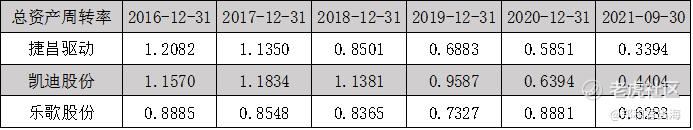

从总资产周转率来讲,乐歌股份的总资产周转率最高,这和公司的面向终端消费者直接销售的商业模式相关,产品的挤压较少。捷昌驱动和凯迪股份的总资产周转率在不断的下降,是公司近年来ROE下降的重要原因。主要是由于公司逐渐的加大重资产的投入,而收入的增速又不能完全的匹配资产投资的增速。

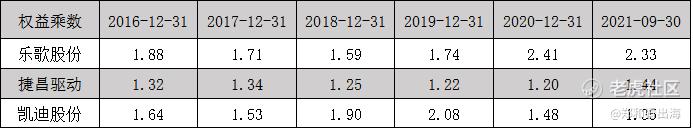

从权益乘数来看,乐歌股份的权益乘数在不断的上涨,说明公司运用了较大的杠杆,这和乐歌近年的大规模扩张有关,可以看到,公司的负债较大,从公司的财务费用中我们也可以看得到。乐歌股份的财务费用中利息支出的较多,而凯迪股份和捷昌驱动利息净支出是负的。

总的来说,乐歌股份ROE的驱动力主要是资产的周转以及公司的加大杠杆,捷昌驱动的ROE驱动力更多的是来自公司的净利润率的提升。对于杠杆的加大的ROE增长,风险相对较大, 对于利润率的增长和总资产周转率提高引起的ROE的上涨,相对会更具有质量。

所以,站在投资者角度,捷昌在财务的稳健性上要好于另外两家公司的,这从三家公司的市值上也能看的到投资者对其的态度,目前捷昌驱动市值超过200亿,而乐歌股份和凯迪股份市值目前分别只有65亿和50亿。

六、总结

研究至此,总结一下:

1.行业空间及景气度方面——线性驱动行业目前200-300亿的市场,未来行业的符合增长率大概在8%左右。其中国外市场比较成熟,国内市场用户还需要进一步的增加教育。

2.增长方面——由于商业模式的差异,相对来说,乐歌股份这种塑造自身品牌竞争力的产品未来可能有更大的空间,具有更大的弹性,捷昌驱动这种财务稳健、具有稳定的增长和利润率的公司可能会更受机构投资者青睐。

3.盈利方面——捷昌驱动盈利能力更强,不过行业目前受原材料价格上涨、运费、以及关税政策和海外疫情的影响,三家公司的利润出现了较大的向下压力。未来持续关注影响三家公司利润的问题能不能边际改善。

4.产品方面——乐歌股份面向终端消费者,可能品牌知名度会更高一点,但是在技术上捷昌驱动更为领先。目前,捷昌驱动产品主要应用在企业用升降桌、医疗、及线性驱动行业,凯迪股份的产品主要应用在电动沙发、升降桌以及汽车尾门等领域,乐歌股份的产品主要应用在个人用升降桌。

5.后续跟踪——行业内的原材料、海运成本能不能降下来,中美之间的贸易关税什么时候可以取消。乐歌股份的海外仓以及独立站、国内的销售状况。凯迪股份在升降桌椅、以及汽车尾仓的客户导入情况,捷昌驱动的产能释放以及大客户的开拓情况,关注边际的改善。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 互联网第N代·2021-11-13这是一个细分的赛道,之前涨幅非常高,目前又进入一个相对合理的价格区间。我开始想到的是游戏升降椅是不是又和元宇宙相关了,看了文章才深入了解。打算关注。点赞举报

- 宝宝金水_·2021-11-12何同学那个视频真的记忆深刻,一个视频带动股价上涨。1举报

- 福斯特09·2021-11-12第一次了解线性驱动行业,原来只有三家公司有这个业务。1举报

- 灯塔国02·2021-11-12乐歌股份 (SZ:300729)好像短线已经到顶了,个人感觉。1举报

- 贝尼特斯23·2021-11-14智慧办公现在是大大的有前途,各种因素都有点赞举报

- 富不过二代·2021-11-13感谢博主,非常用心,讲述非常详细,收益匪浅!点赞举报

- 体温与鹿·2021-11-12分析的很全面了,线性驱动确实是一个潜力市场点赞举报

- 权力的游戏厅·2021-11-12三只股都不错,看着都想买,感谢分享,收藏一下。1举报

- 灌饼高手00·2021-11-12只看走势的话还是乐歌股份看着比较舒服。1举报

- 高富不帅W·2021-11-13中美关系要是缓和,双方经济是促进发展!点赞举报