储能,终成万亿赛道!

$超威动力(00951)$ $信义储电(08328)$ $比亚迪股份(01211)$

喊了n年的大风口,这一次储能终于可以支楞起来了。

7 月23日,相关部门发布《关于加快推动新型储能发展的指导意见》,明确到2025年我国新型储能装机规模超过30GW,而截至2020年底,国内新型储能的累计装机规模只有约3.27GW。

也就是说,未来五年,我国新型储能的装机规模将有八倍的增长空间。到2025年,我国储能投资市场空间将达到约0.45万亿元,2030年增长到1.3万亿元左右。

今天呢,我们就来聊聊最近爆火的储能。

一、刚需

首先,我们来看一下什么是储能。

储能是指通过介质或设备把能量存储起来,在需要时再释放出来的过程。

因为电力即发即用,无法直接存储的能源形态,发电和用电的波动性造成资源浪费。2020年全国弃光率为2.0%、弃风率为3.5%,可以预见光伏风电快速上量后电网消纳有限、参与调峰能力不足、传输容量有限等问题显现。所以说,为了配合我国风电、光伏高增长目标,储能配套已成刚需。

我们都知道,光伏是需要太阳提供能量进行发电,但是到了晚上基本上没什么作用。风力资源的劣势在于间歇性和不稳定性,这样一来,想大规模运用新能源发电显然还不太现实。

在这样的背景下,储能技术的发展很大程度上解决上述问题。它让发电平滑输出,有效调节新能源发电引起的电网电压、频率的变化。储能的使用,让风电、光伏发电大规模可靠、方便地并入常规电网成为现实。

储能作为电力储存装置,还可以平衡电能在时间上的供需关系,在电力系统的发输、配用的各环节皆有作用。

我们再来看一下目前制约储能发展的因素:虽然从整个电力系统的角度出发,储能是能源转型过程中必不可少的环节,但是在传统的电力体制下储能的定位并不明确,这在极大程度上制约了储能规模化的发展。

1、收益与成本的不匹配是储能大规模发展的主要挑战

承担储能成本的投资方往往不是储能收益的享受者,因此配置储能的积极性较弱,例如可再生能源开发商是储能系统的投资者,收益却主要由电网环节享受(可再生能源发电的波动性减弱,对电网的冲击降低)。

2、成本始终是制约因素

风力、太阳能发电的不稳定性是配置储能的重要原因,因此长期来看新能源发电侧需要承担一定的储能成本。随着发电占比的持续提升,新能源装机对电网的冲击将越来越大,单纯的上网侧平价还不足以支撑新能源完成对传统化石能源的彻底取代。所以,储能平价的实现将有重要意义。

二、政策空间

了解完了什么是储能,我们来看一下储能的“政策空间”。

在文章开头,我们就讲了7月23日,相关部门印发《关于加快推动新型储能发展的指导意见》,明确到2025年新型储能装机规模达30GW以上。

截至2020年末我国电化学储能累计装机规模3.3GW。据此测算,未来五年储能行业复合增速将在56%!——这增速相当可以了。

并且,在指导意见里提到了“在储能的身份问题上,明确新型储能独立市场主体地位,推动储能进入并允许同时参与各类电力市场”。

这一点非常重要,在过去十几年里,储能的成本一降再降,但商业化旅途却步履蹒跚,其中一个重要原因就是在电力系统中缺乏一个明确的身份和定位。

同样是新能源产业的重要分支,光伏和风电有明确的商业模式,只要成本降到上网电价之下就能赚钱,整个行业只要一门心思降成本就行。而储能不一样,它的价值主要是为电网的安全稳定运行提供辅助服务。但是,在国内几乎没有辅助服务市场,储能此前在电力系统中基本相当于一个“黑户”,自然也就没有独立的市场主体地位。

结果就是,大家都承认储能劳苦功高,但谈到成本和付费的时候,储能又变成了一种负担,难以被计入输配电价,成本只能由电厂承担,并没有传导至用户,电厂自然也就没有加装电储能的动力。

所以说,现在有了独立市场主体地位的储能就相当于有了名分啦,这是储能参与电力市场并开启商业化的重要一步。

三、储能产业链

根据前面我们讲的内容,可以发现储能的方向和空间都没有问题,高景气的标配。不过,一切都得落到投资上,我们最后来了解一下储能行业的产业链以及港股的相关标的。

在这先给大家安利一个网站中国储能网,对储能技术感兴趣的、想了解的可以看一下:http://www.escn.com.cn/

电力系统中的储能通常可分为物理储能与化学储能两大类。

其中,物理储能是将电能转化为机械能(势能、动能)进行储存,例如抽水蓄能、压缩空气储能、飞轮储能等;而化学储能则是将电能转化为化学能,主要包括各种电池储能方案,例如锂离子电池、铅酸电池、钠硫电池等。

从新增装机情况来看,近年来电化学储能已成为主流,2012 至2020 年全球电化学储能装机由不到 1GW 提升至超过 13GW,贡献了全球电力储能装机的主要增量。

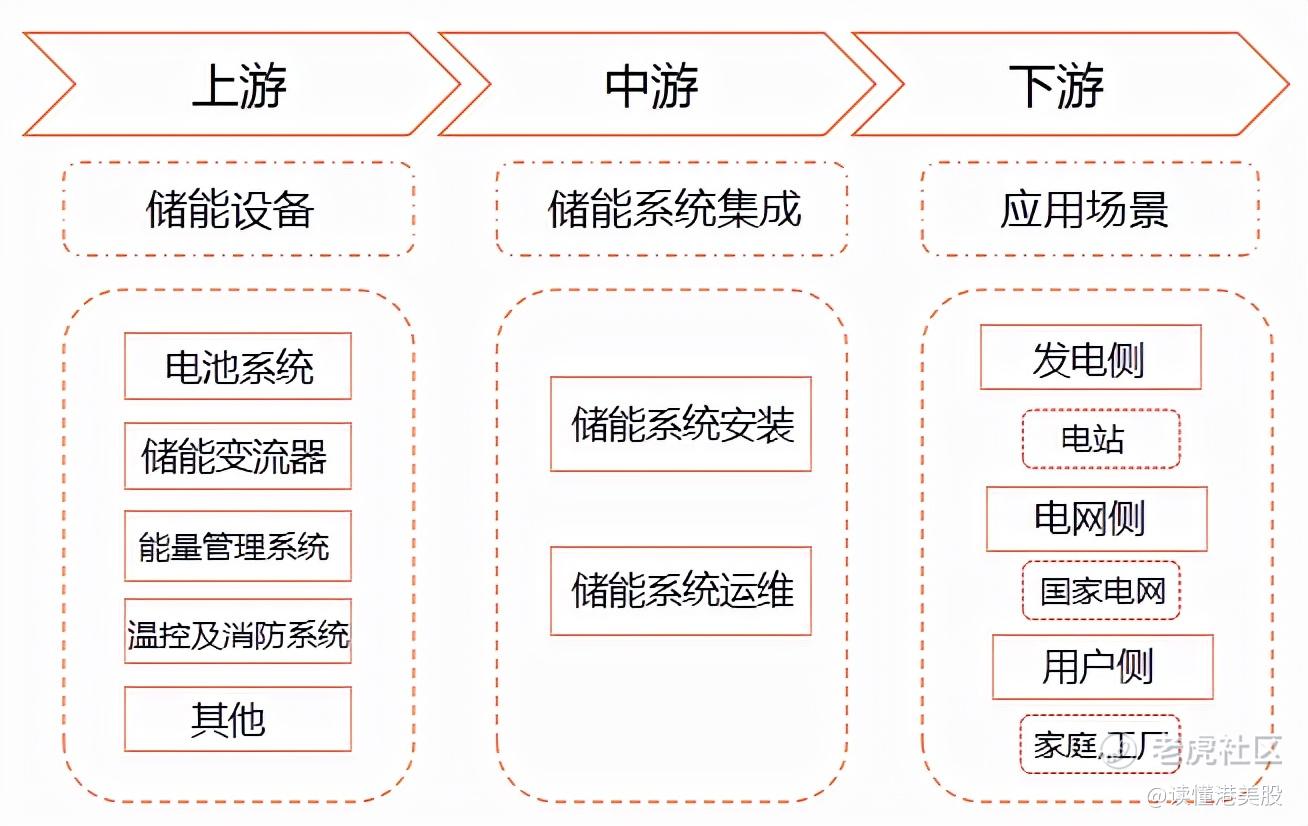

电化学储能,上游由电池系统、变流装置和其他零部件生产商组成,中游为储能设备和系统集成供应商,下游为各类应用场景,包括发电侧的电站,电网侧的国家电网、南方电网等发电公司,以及用户侧的家庭、工厂等用电终端。

短期看政策,长期看成本。

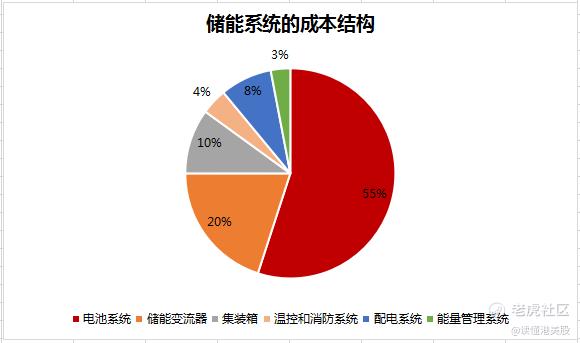

储能系统的成本中,电池系统占55%,储能变流器占20%。二者不仅占据四分之三的成本,还拥有最高的技术壁垒,因此,当储能需求未来越来越大,储能电池和变流器作为核心环节将直接受益。各个环节都有降价空间,很显然,电池成本的下降对整个度电成本的下降发挥着举足轻重的作用。

1、比亚迪股份(01211.HK)

2020年,比亚迪创新地推出全新一代电网级储能平台产品Cube T28,在设计上增加了主动排气系统和被动泄压系统,通过设置可燃气体探测器、主动排气装置、防爆泄压装置等,确保了系统安全高效运行。

今年,比亚迪还推出了具有完全自主知识产权的第三代全新电池组管理方案BMS-active,可有效控制电池组电流,保证电池组可用率达99.9%以上,支持电池增容,简化电池组维修安全问题。

预计到2022年,比亚迪将在Cube储能产品平台上继续推出新一代Cube K36储能系统。该系统将采用刀片电池技术,其容量密度将超集装箱产品145%,同时仅需约一半用地面积,将大幅降低基建费用、提升项目全周期成本,并把储能安全提升到一个全新的行业高度,持续为全球储能行业打造安全榜样。

2、信义储电(08328.HK)

信义储电是香港最大的汽车玻璃维修及更换服务商之一,现已战略转型为综合性的新能源方案提供商,产品范围包括移动电源、驻车电源、锂电池模组、逆变器及充电桩产品。

自2017年以来,集团开始成为工业储能、民用储能、动力储能、船舶储能的系统集成供应商,提供风能、太阳能储能一体化服务及太阳能电站EPC、风电场管理服务。

3、超威动力(00951.HK)

超威动力是全球领先的新能源制造商、运营商、服务商。浙江超威电力有限公司是超威集团控股的全资子公司,主要从事光伏、储能、微电网及能源互联网等新能源领域产品的研发制造、规划设计、集成应用和安装运维。

公司依托集团在储能领域的先进技术,沿着从做储能电池到储能电站,再到储能系统的发展路径,持续推进新产品、新技术的开发与产业化及并网与离网业务网络建设,最终通过能源互联网实现对能源的高效管理和应用。

【港股打新动态】

今天,“先瑞达医疗-B”仍在招股,可以打,具体信息如下:

(PS:不指导操作,投资有风险,入市需谨慎~)

目前,“心玮医疗-B”已截至招股,8月19日将公布中签结果,8月20日正式上市。

【港股小课堂】

今天的小课堂,我们来讲讲“毛利率”吧。

毛利率,主要衡量的是一家公司的盈利能力。通常来说,毛利率越高表明公司的盈利能力越强,控制成本的能力就越强。或者说,高毛利率代表了公司的产品或服务有很强的竞争优势,在市场上的替代性比较低。反之则反。

一般来说,选择高毛利率的公司风险相对来说是较低的。但选择公司时,并不是只看毛利率这一个标准,仍需要综合考虑其他因素。

投资港美股,就看读懂港美股!

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 散静·2022-07-18这篇文章不错,转发给大家看点赞举报