Square:“北美支付宝”正强势雄起(下篇)

SQ是北美第二大移动支付公司,兼具B端和C端业务,主要产品分别为Seller生态系统和Cash App生态系统,seller生态系统类似于Shopify提供给商户的SaaS服务,Cash app类似于支付宝和PayPal。

公司此前公开二季度财报。总净收入增长超过 143%,毛利润同比增长91%达到11.4亿美元,总交易支付额(GPV)增长88%达到428亿美元。包括比特币在内的总营收为46.8亿美元,其中比特币一项收入达到27.2亿美元。此外,SQ宣布收购一家先买后付(BNPL)的公司Afterpay来发展消费金融,进一步整合B端和C端业务。

在上篇我们得出以下结论:

1.通过商业模式拆解,发现B端和C端的客户留存时间呈延长趋势,此外,相同时间周期内客户长期价值不断翻倍,Square的商业模式已跑通;

2.疫情大幅推动电子钱包发展,未来美国本土与海外行业空间广阔,Square用户群体拓展至各主要经济体;

3.竞争优势。总结Square两大业务,对于面向终端消费者的Cash App,当Venmo把比特币业务做起来,Square未出现长期稳固的护城河;对于面向商家的Seller,Square在大商家欢迎度、总收入规模和增速上较Shopify更具竞争力,而比特币业务的战略意义将取得怎样效果有待长期跟进。

此次下篇继续探讨:

4. 财务分析,包括本次收购的事件将对SQ产生怎样影响;5. 估值

IV、财务分析

Square这周提前发布二季度财报告。每股收益超出预期,但收入低于预期。由于卖家和现金应用生态系统继续受到关注,调整后每股收益为0.66美元,超过分析师平均预期的0.31美元;相比之下,一季度为0.41美元,去年同期为0.18美元。GPV为428亿美元,同比增长88%,环比增长29%。总收入为46.80亿美元,低于50.50亿美元的共识。

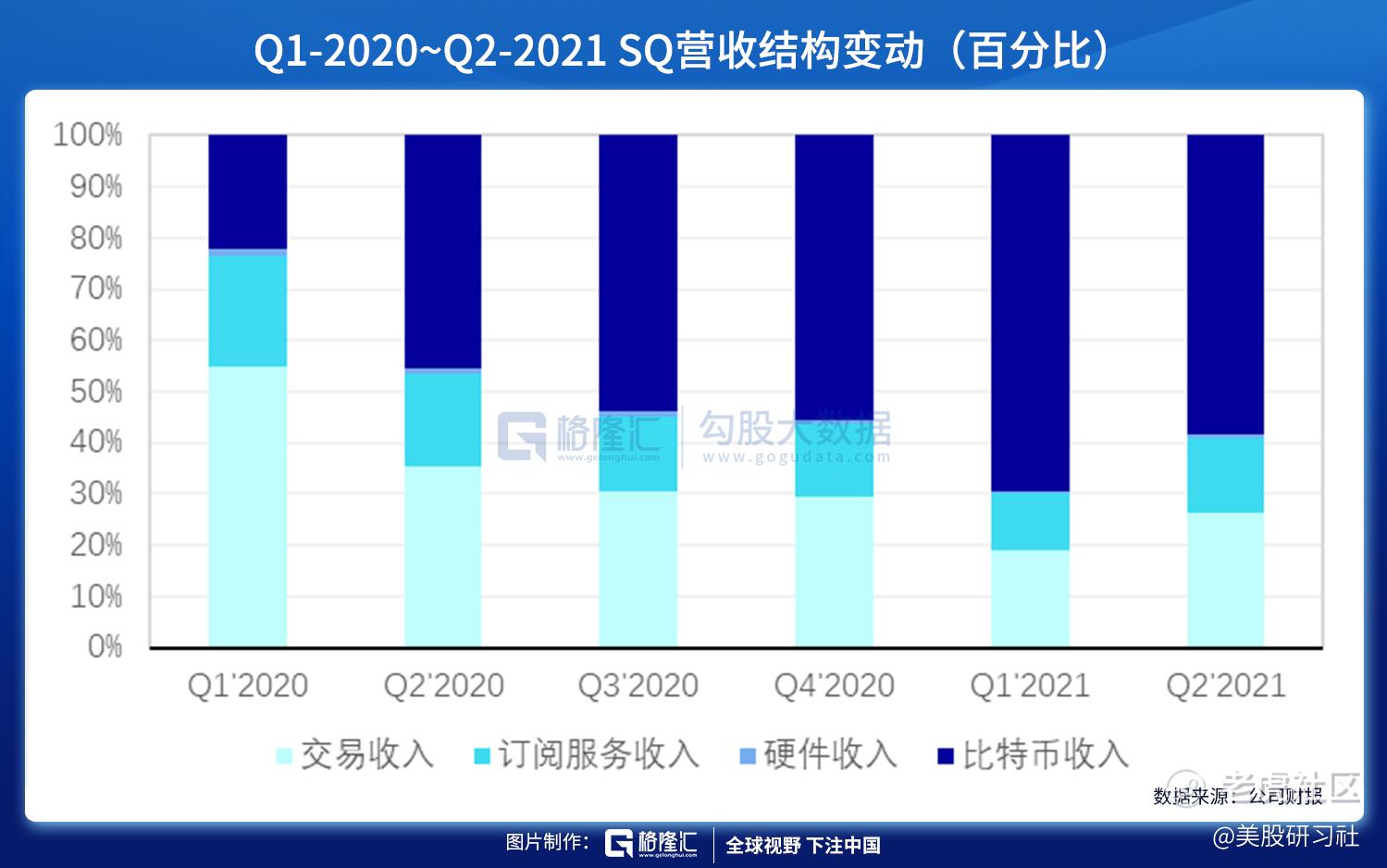

Square营收增速连续四个季度保持在140%以上,比特币收入为Square收入主要来源(55%以上)。具体来看:

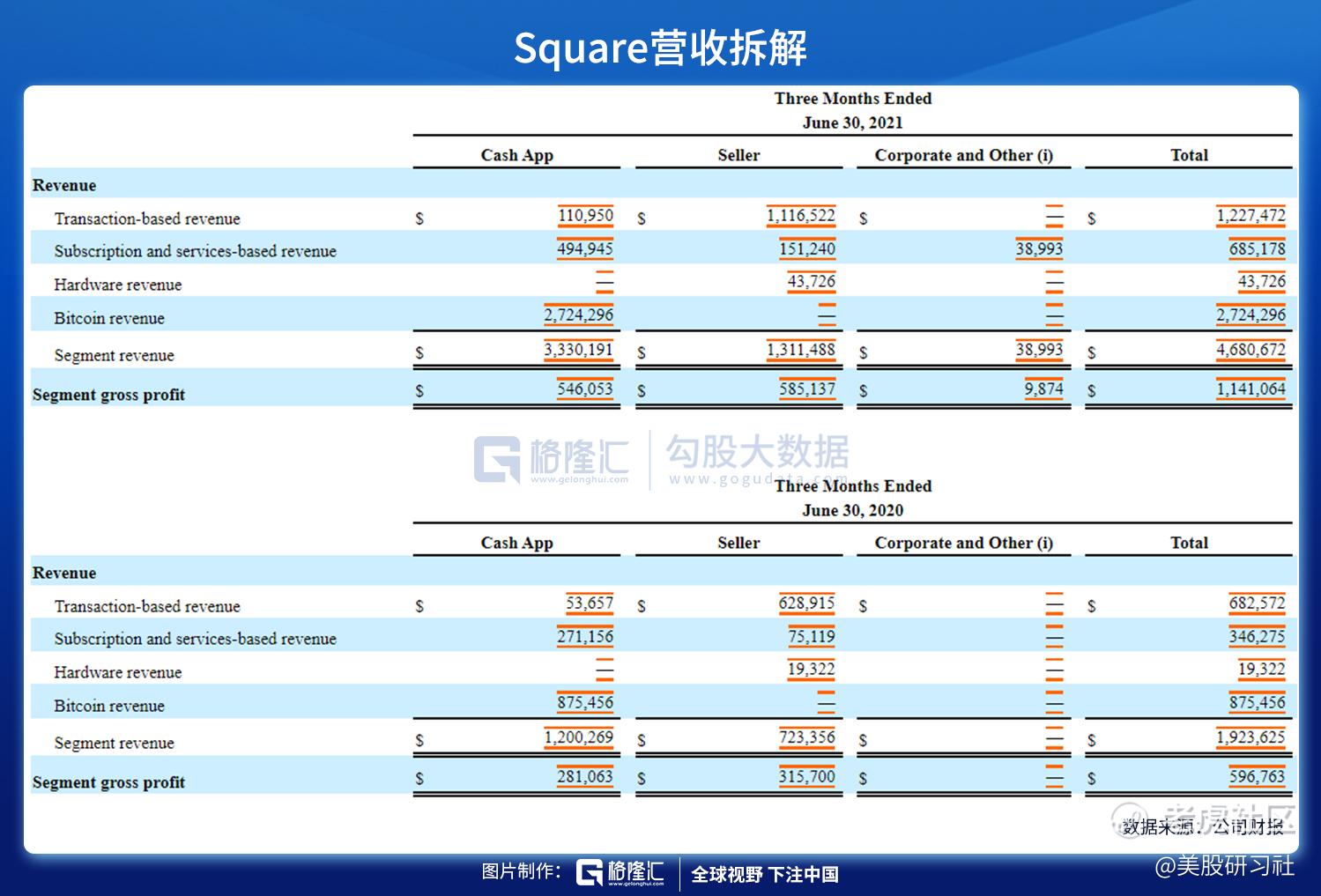

Cash App收入两年复合增长率高达134%,毛利两年复合增长率达到73%。二季度收入为33.30亿美元,同比增长177%,环比下降16%;二季度毛利为5.46 亿美元,同比增长94%,环比增长10%。增长的驱动力主要来自比特币收入的增长、现金应用程序即时存款增加、现金卡和商业现金的增长。

二季度比特币收入为27.24亿美元,占Cash App收入的82%,占总营收的58%,但0.55亿美元的毛利仅占到总毛利的5%。比特币收入和毛利润较一季度下降,并导致Cash App收入收入环比降低,主要由于比特币价格相对稳定,以及比特币业务规模扩大相关成本随之增加。

不包括比特币,二季度Cash App收入为6.06亿美元,同比增长87%,环比增长15%。增长的驱动力主要来自Cash App月活跃用户增加、宏观经济复苏以及政府为应对COVID-19制定的救济计划。由于救济计划提供了政府援助和失业救济金,消费者收入增加,在Cash App生态系统的支出增加。

Seller收入两年复合增长率为15%,毛利两年复合增长率为19%。二季度收入为13.11亿美元,同比增长81%,环比增长29%;二季度毛利为5.85亿美元,同比增长85%,环比增长25%。增长主要受GPV增长推动,GPV增长因为经济复苏,卖家恢复面对面业务。

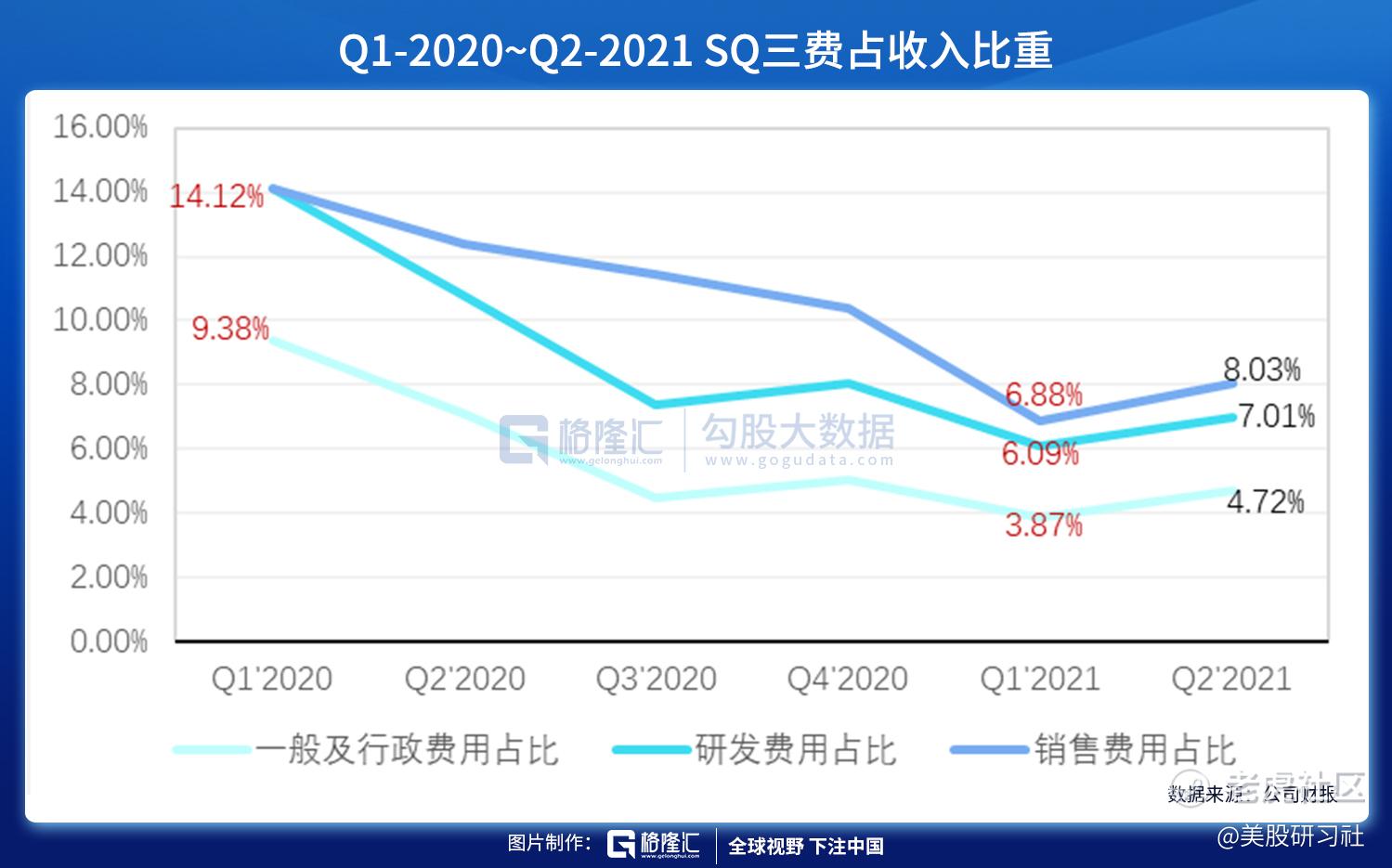

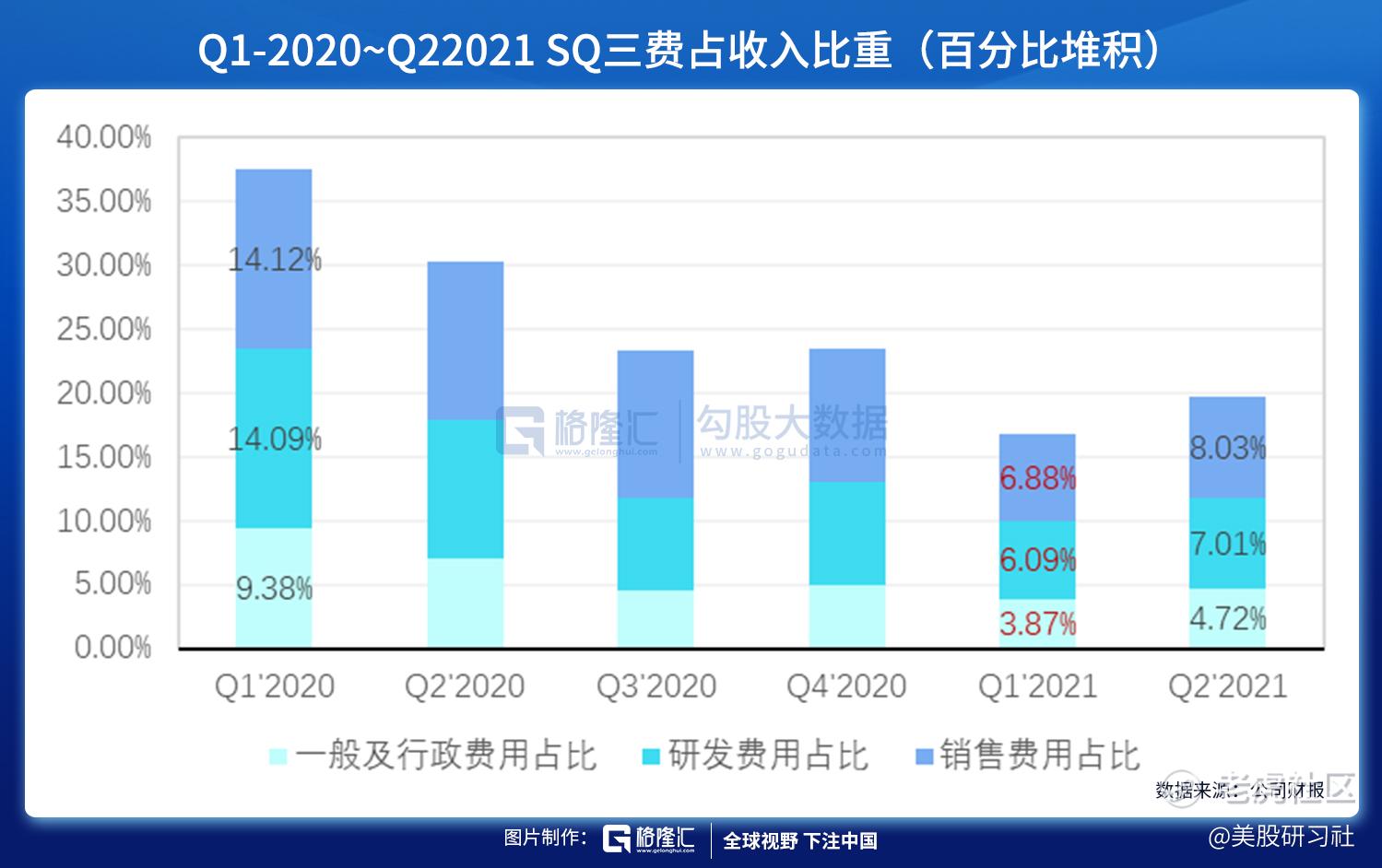

在营销和研发方面,Square保持稳定的投入,随着产品和功能的创新、用户口碑的传播下网络效应的增强,即便面临同行竞争,Square打造的双生态系统发展趋于稳定,规模效应形成,同时运营效率提升,边际用户带来的边际价值提升,不到2年,各项运营成本占营收比重均下降50%左右。2021年二季度各比重环比上涨约1%,系公司为客户提供推荐奖金和促销赠品。

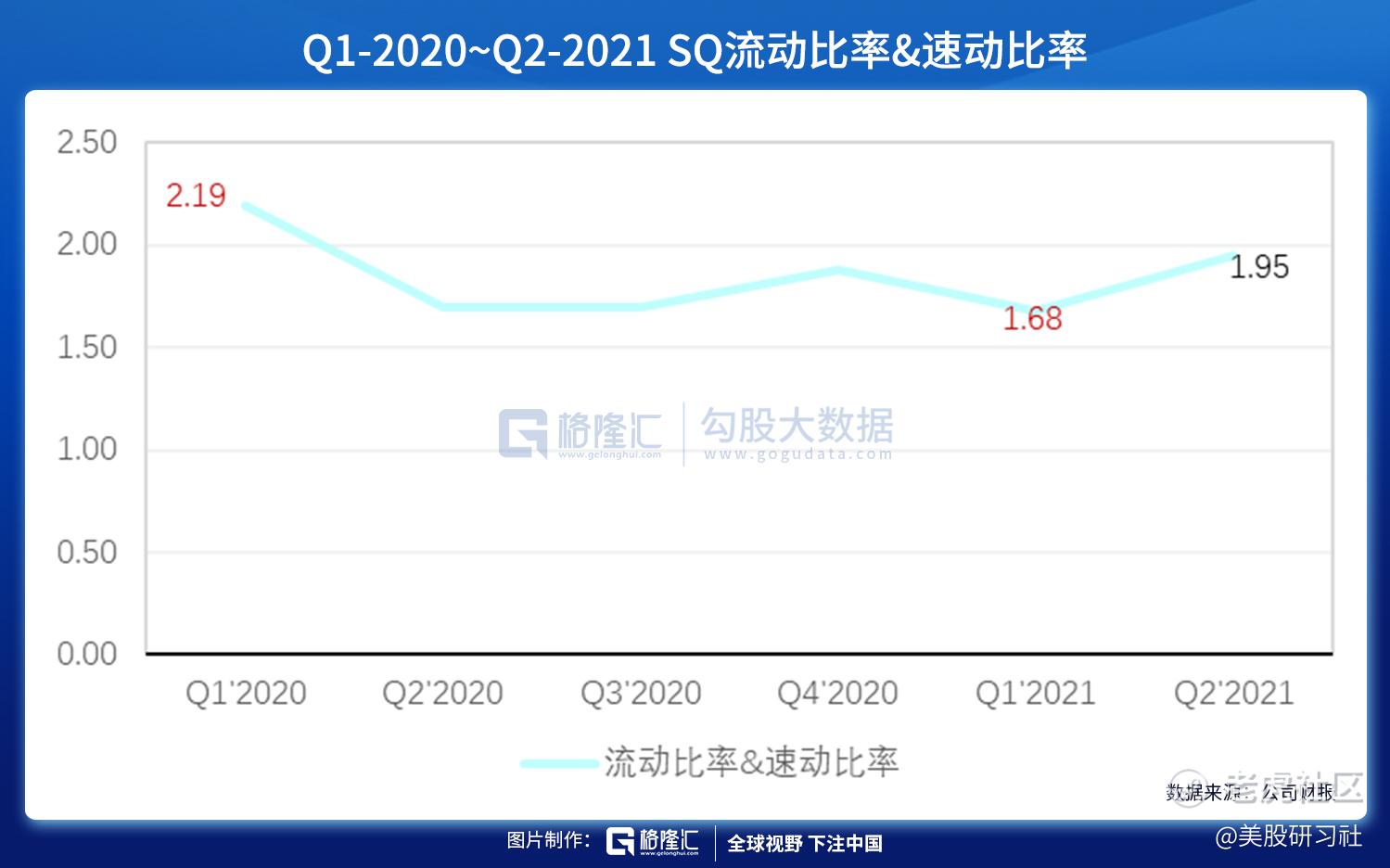

偿债能力方面,Square现金充裕,2018年开始扭亏为正,长期经营向好。

展望三季度,公司预计Cash App毛利同比增长212%,由于疫情的反卷限制线下商业活动,Seller毛利同比增长将仅为12%。

此外,Square正计划以29亿美元收购澳大利亚一家先买后付(BNPL)的公司,Afterpay,来发展消费金融,加强对B端和C端业务的整合,相当于起到花呗之于蚂蚁金服支付宝的功能。大方向上本次收购对公司影响是积极的,预计长期内Square有进一步上升空间,也存在不确定因素。

具体来看,首先成本上,Square本次收购是溢价30%达到30B美元为了发展BNPL,而对手PayPal自建BNPL的费用仅50M。成本对比差异显著。管理层对此也有比较清晰的预期,预计2024年支付量达到10T美元,BNPL仅占2%。协同效应多久带来多大程度的商业变现是不确定的。

用户方面,Cash App本身用户定位为无银行账户者、年轻消费者,Afterpay在年轻用户中也受欢迎,二者属性相近,大概率能够达到后者导流至前者的效果,管理层目的达到。但问题是,北美BNPL竞争激烈,加上Shopify收购Affirm,苹果也官宣与Affirm收购的加拿大BNPL公司PayBright合作,加剧先用后付的内卷,,Square即便收购Afterpay,竞争优势或降低。

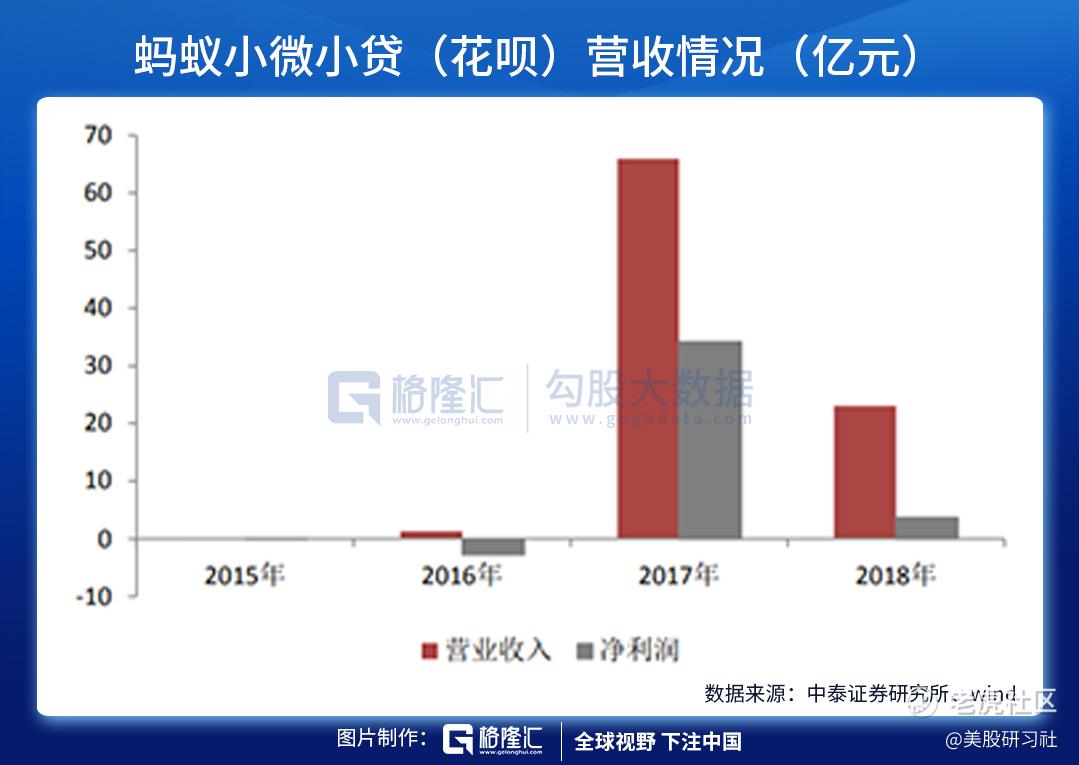

最后,增长空间这里以蚂蚁金服的花呗作参考,核心选择花呗营收和月活跃用户规模。

蚂蚁金服2014年建立微贷科技平台,构成数字金融科技平台,先后推出花呗和借呗。

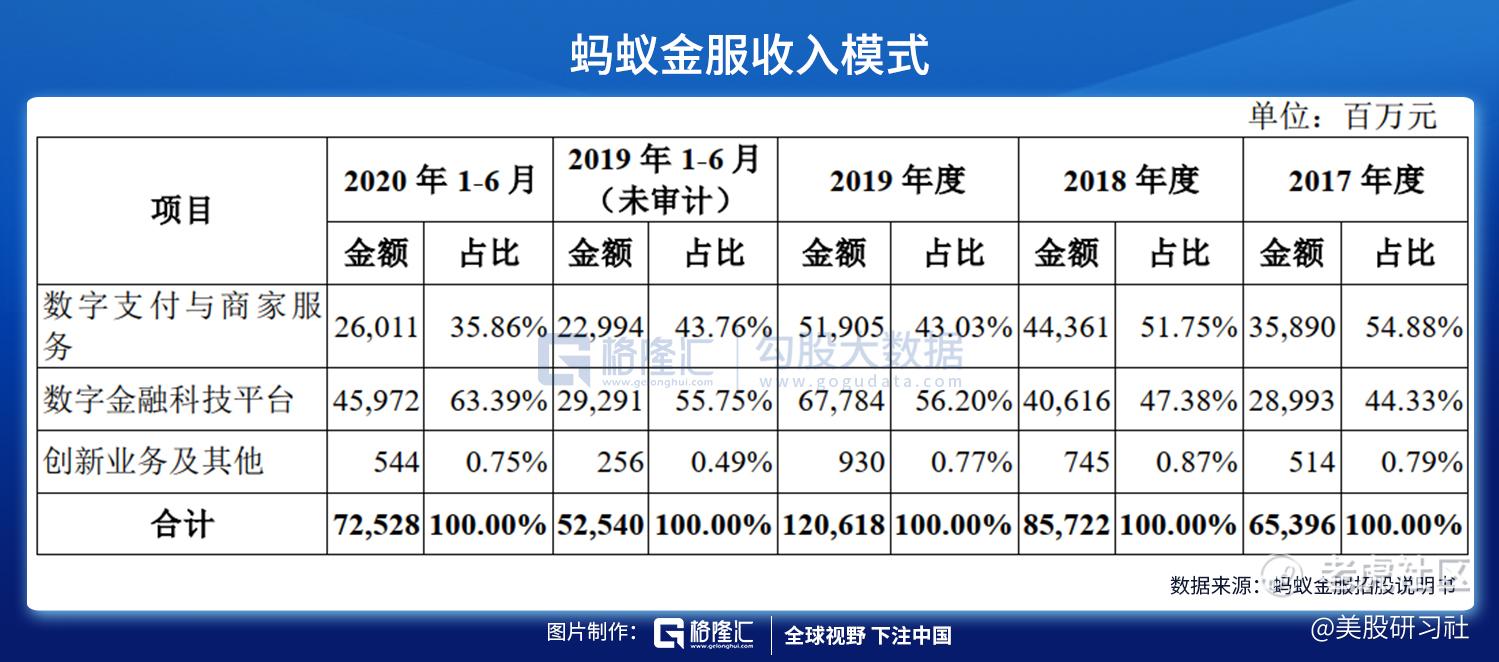

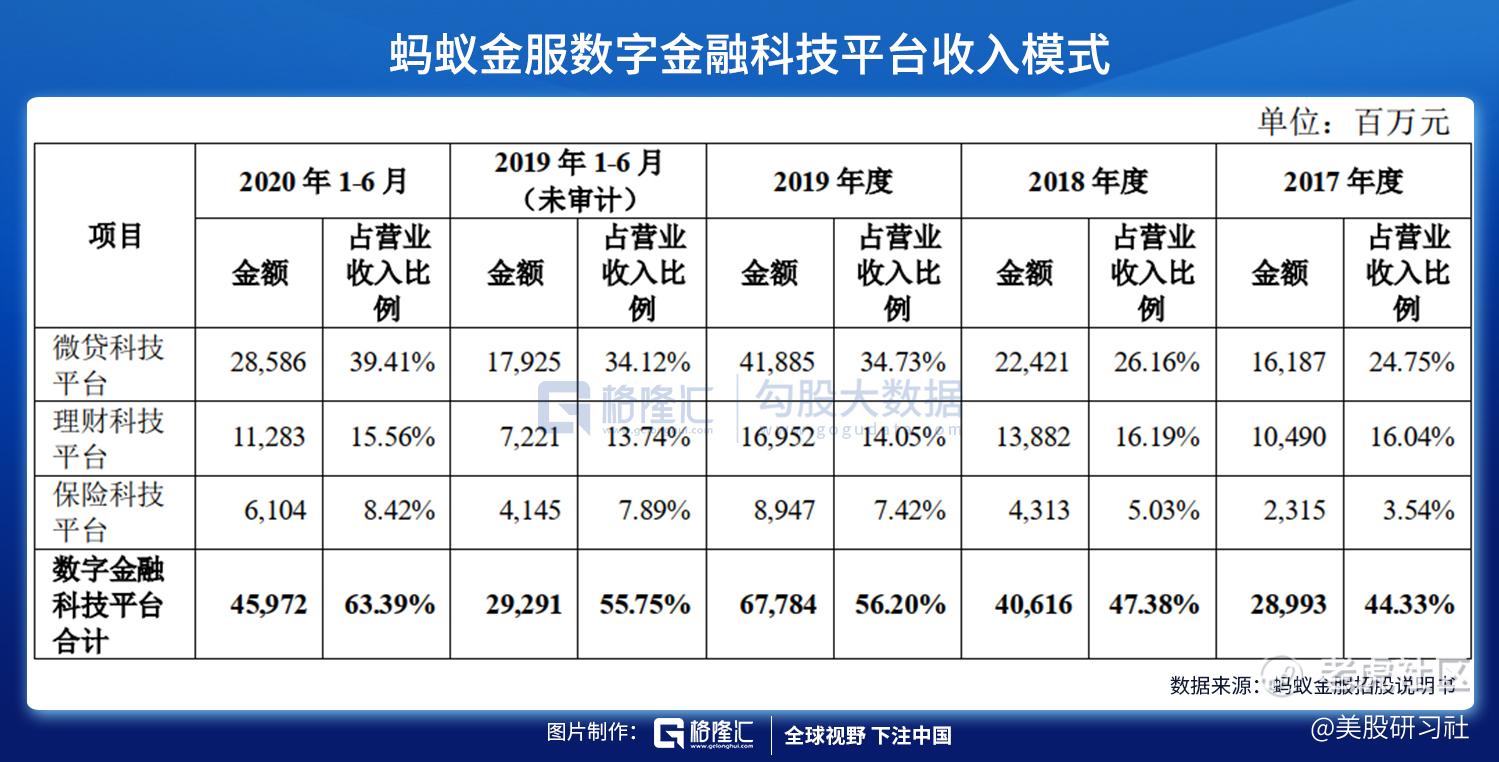

结合两张图表,花呗和借呗2020年上半年收入285.86亿元,已成为蚂蚁金服收入增长的核心驱动力。数字金融科技平台自2019年以来成为蚂蚁金服营收主要来源(2020年1-6月,63.39%),而该平台的细分领域,花呗和借呗构成的微贷科技平台收入占总营收近40%,高于数字支付与商家业务(35.86%)。

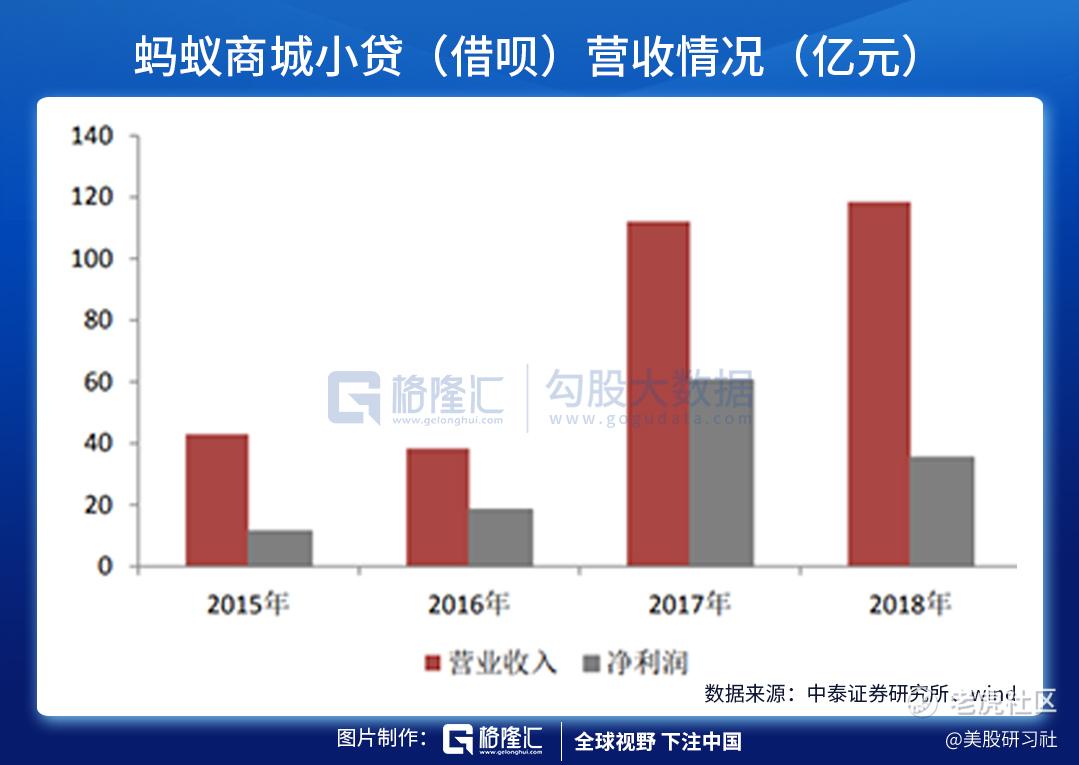

再细分,借呗带来的收入和净利润都高于花呗。由于信息披露局限,相关数据截至2018年。

此外,用户方面,花呗和借呗已成为中国居民广泛使用的消费信贷产品。中国人口约14.12亿。截至2020年6月30日的12个月内,支付宝月活跃用户7.11 亿,花呗借呗服务用户约5 亿,约占到中国总人口的35%。反观Cash App,月活跃用户数超过3600万,美国总人口约3.27亿,Cash App用户占比仅为11%。

总的来看,Square营收趋势与蚂蚁金服相似。考虑到收购Afterpay对Square的影响有如花呗之于蚂蚁金服,以及如若衍生类似借呗的服务,粗略估计,除了比特币业务收入本身,借呗类的服务或将成为Square收入增长的另一驱动力,且随着电子钱包渗透率的逐渐提高,美国使用Cash App的月活跃用户数量和人数占比将进一步增长。

IV、估值

分部估值

商家端Seller:

盈利的B端一般采用P/E估值,考虑到Square商家端业务具备SaaS属性,同时,业务模式是提供支付的解决方案,因此这里PS替代PE来估值,选择业务或属性相关且盈利稳定的公司作对比。

Square的P/S仅为7.94,低于行业均值,因而B端这块是被低估的。以上可比公司调整后(剔除最高值与最低值)2021年PS为21倍,考虑增速和毛利率情况,中性偏保守给18.5倍,保守预计Seller 2021年收入为50亿美元,对应目标价值约925亿美元。当前传统互联网转型SaaS,市场存在溢价,但由于还在快速发展阶段,暂且粗略估计,具体溢价多少尚不确定。

消费者端:

C端这块可比性相对更清晰。保守预计21年这块业务收入为100亿美元,考虑比特币价格的波动性,PS给8倍,对应目标价给到800亿美元。

综上,加总得到约1725亿美元的市值,相较于当前1255亿美元的市值,存在37%的增长空间。

IV、 结语

1. 护城河。C端业务Cash App的过去GPV、MAU等数据对比表明,SQ未出现(未来)能够碾压PayPal的竞争优势。

2. 营收与成本。通过比特币交易的收入20年占SQ的营收80%,现在增长低于预期, Square表示是因为“比特币价格相对稳定。”而当PayPal的Venmo逐渐把比特币这块做起来,长期收入提高,Square竞争优势是降低的。暂时唯一能够确定的是,美国证监会限制但不反对鼓励加密货币的发展,美国居民心智对比特币成瘾,长期对Square利好。

3. 收购。Square花费30B美元收购Afterpay发展BNPL,PayPal以不到50M美元自建BNPL,外加北美BNPL竞争激烈。收购整体对Square影响是积极的,但真要看收购的协同效应,那就是在比特币的不确定性之上再叠加不确定性。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 虎虎生风我要赢·2021-08-19花呗和借呗构成的微贷科技平台收入占总营收近40%,高于数字支付与商家业务。 2举报

- 斯维特斯·2021-08-19paypal和其合作蛮好的,至少不产生竞争关系。1举报

- 股谈·2021-08-19大概是借贷市场的利润过于丰厚,资本家的贪婪暴露无余。点赞举报

- meigu333·2021-08-19逐渐的把比特币做起来正式美国企业想要达到的目的。点赞举报

- 高芬卡FD·2021-08-19老美终于意识到事情的严重性了 ,开始发力数字货币。点赞举报

- 黄毛·2021-08-19这家公司的比特币营收占比有点过高,目前比特币的发展我还是有点拿不准~点赞举报

- 爱雅额·2021-08-19严格来讲支付宝主要利润还在于金融借贷。点赞举报

- 美柚·2021-10-12|・_・`)点赞举报