美债收益率如何影响美股?

首先我们要理清了,美债是什么。美国国债收益率反映的美国市场上的无风险收益率下线,也就是说作为一个理性人投资者,如果有一个项目回报率低于十年期国债,就没有投资的必要性了,因为投资国债利率高并且无风险。

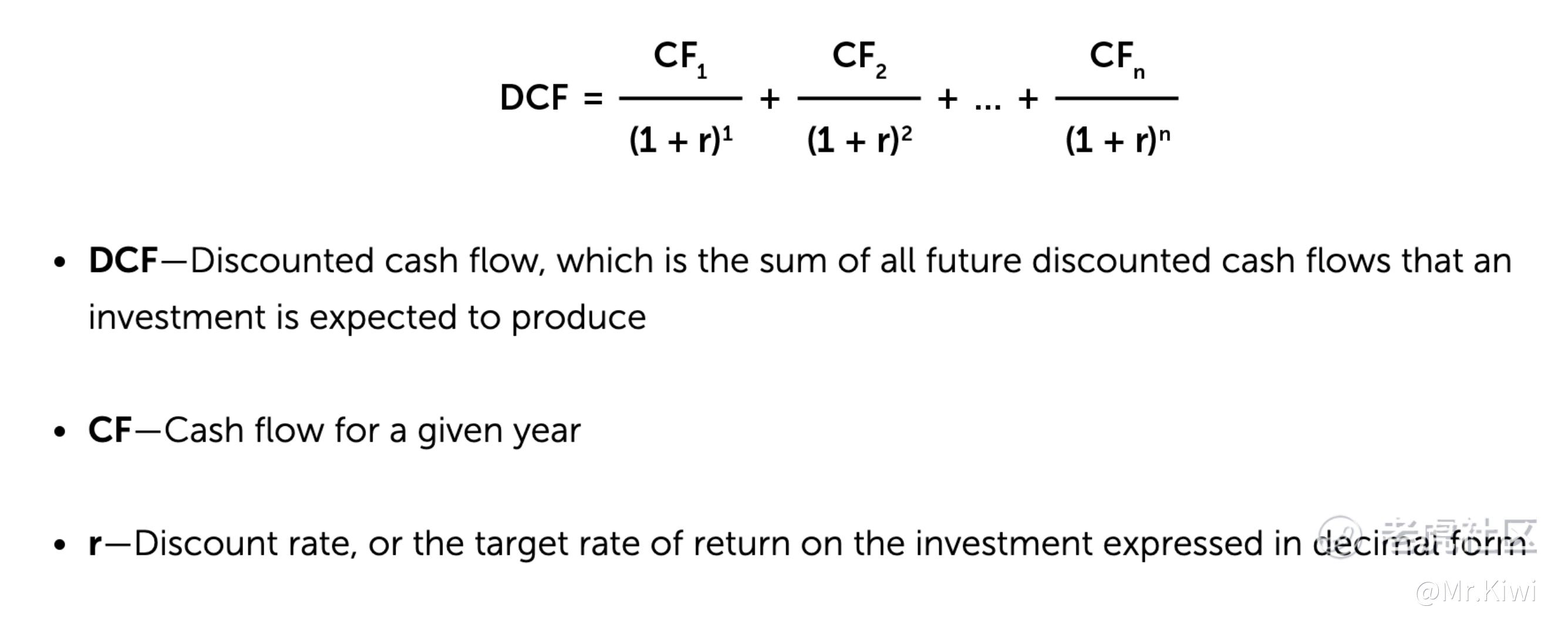

这里我们介绍主流的估值模型,自由现金流折现模型。作为投资人,你肯定要明确,如果 你投资一个项目,未来的赚钱能力现在值多少钱。就像个人买了一个coffee shop ,按照现在的流水,估算一下未来10年能赚多少钱,然后再看看贷款利息,考虑一下通货膨胀然后确定这个生意值多少钱,而股票的价格就是用生意的市值/股票数量 = 目前的股价。

美债如何影响股票有一个十分流行说法就是,无风险利率出现在分子中,所以按利率上升会导致股价会下跌。

股票我们暂且分两类,一类为价值股,一类为成长股。从模型来看,无论价值股还是成长股都取决于自身的现金流变动(分母),也取决于机会成本(分子)。一旦美债收益率升高成长股的波动要比价值股高很多。而对价值股来说,自由现金流占较高的权重。换句话说,科技类的公司对利率的敏感度高于价值类公司,成长型通常在开始经营的多年内不的利润可能都是亏损的,在进行股票估值的时候,分析师使用债券收益率将这类公司的未来收益折现为当前的金额,也就是图片所示r.

落地:

通胀预期升高----》美债收益率升高---------》股价跌。

美债收益率升高会影响股价,我们知道了原因, 那我们来稍微简单介绍一下.如果通胀预期升高,我们要减少对成长股的持仓,一旦通胀预期降下来了,我们还可以切回成长股,所以你会听到股市的风格切换. 无论是A 股还是美股,风格切换无一不是由于宏观因子造成。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。