Autodesk绩后股价大跌,未来还值得看好吗?

说到Autodesk,可能有投资者不清楚这个公司是做什么的,但说起他家的产品AutoCAD,几乎耳熟能详。

$欧特克(ADSK)$ 是三维设计、工程及娱乐软件的领导者,为制造业、工程建设行业、基础设施业以及传媒娱乐业等行业 提供卓越的数字化设计、工程与娱乐软件服务和解决方案。

Autodesk的解决方案跨越无数行业,让世界各地的创新者能够以新的方式结合技术、释放人才和洞察洞察力,让新的成为可能,Autodesk服务于遍布全球的6200万工程师。

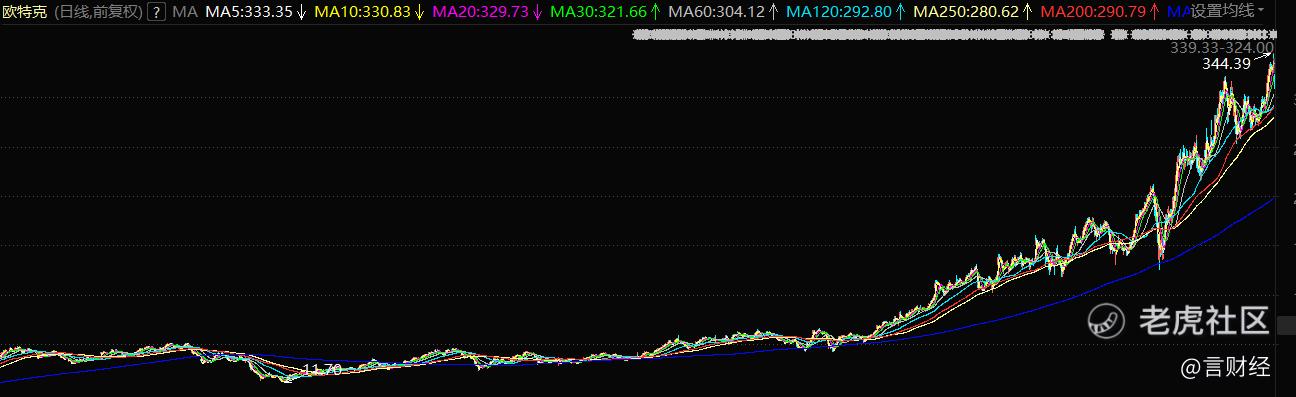

作为全球工业软件领域的龙头之一,Autodesk2016年以来给投资者带来的回报超过6倍,也是SaaS板块的明星股之一。8月26日,Autodesk发布了最新一个季度的业绩,在周四的交易中,股价下跌接近10%,发生了什么事情?

本文将重点围绕以下问题来展开

1.Autodesk为什么会暴跌?

2.中长期来看,Autodesk是一个好的投资标的吗?

3.未来,Autodesk的主要看点有哪些?

1

Autodesk的发展历程与云转型

Autodesk,1982年在美国加利福尼亚州成立,是目前世界上最大的二维三维设计、工程及娱乐软件公司。公开资料显示,该公司在全球111个国家和地区建立了分公司和办事处,向全球超过9百万以上的正版用户提供软件产品和技术咨询服务,同时向全球超过3300个软件开发商提供技术支持。

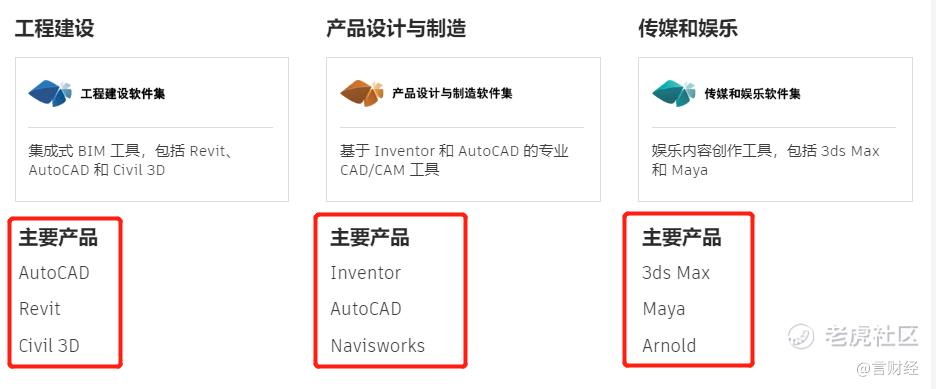

随着技术更迭速度的加快,欧特克在CAD技术上的绝对领先优势不再明显,公司因而宣布向云端转型计划,转向拥抱新兴技术。2014年10月,欧特克公布了对自身业务模式的调整计划,逐步将销售永久许可模式转变为订阅收费模式。在全面实现订阅模式后,2016年8月,欧特克对产品方向做出了进一步的调整,将以往以制造业为重点设计的各类软件整合成了工程建设、产品设计和传媒娱乐三大领域并重的行业软件集,以此来分解行业风险。目前,欧特克已经构建了包括SaaS层和PaaS层的云服务体系。

2

Autodesk的历史业绩与最新季度财务解读

Autodesk历史业绩分析

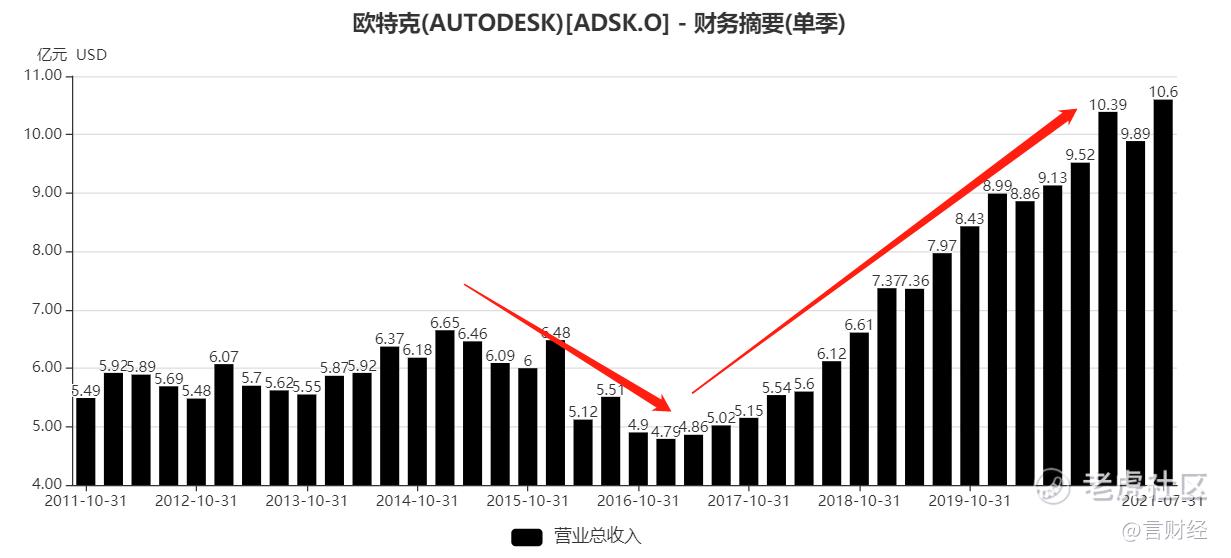

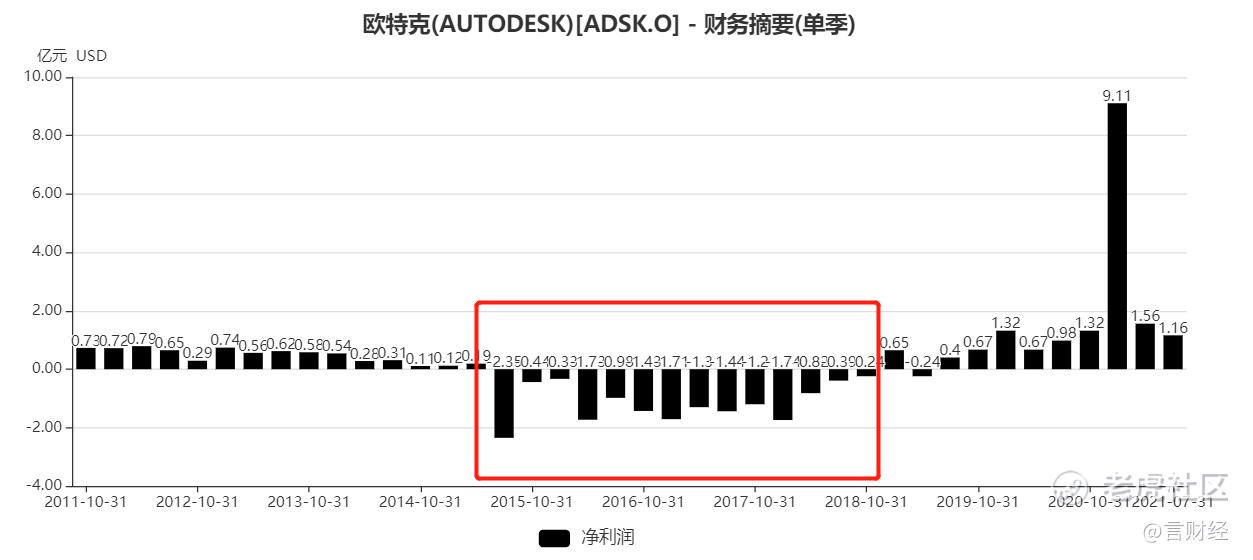

从过去十年的单季度业绩来看,Autodesk的业绩从2016年订阅模式占比不断稳步提升以后,开始呈现出稳定的增长。

Autodesk 2014年开始全面转云,在转云初期,公司的业务必不可少的会受到影响。2017年Q1,公司单季度业绩触底以后开始稳步回升,公司的订阅业务ARR在2017Q1有了较为显著的提升,占比相较2016Q4提高了4个百分点到23%;此后,公司股价快速上涨,相比标普500具备明显的超额收益。

而从净利润的表现来看,Autodesk在转云初期,伴随销售费用的增加与传统授权模式的逐步取消,公司进入连续几年的亏算时期;在2019年Q1,公司单季度的净利润再度转正,表明公司的转云已经基本上取得了较好的成效。

从公司的历史PS走势来看,在没有转云前,公司的PS倍数一直在5倍左右波动,而在公司全面转云之后,2015年之后,可以看到公司的PS倍数在不断提升,从5倍PS提升至15倍以上的PS,最新公司的PS(TTM)接近16.89x,PSG接近1。

Autodesk最新一季度业绩分析

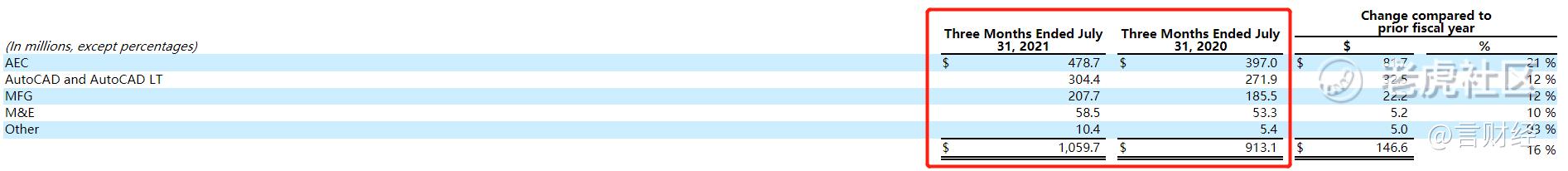

Autodesk最新一季度实现销售收入10.6亿美元,实现billings10.2亿美元,自由现金流1.86亿美金,Non-gaap营业利润率为31%。

2022 财年第二季度财务摘要

1.总收入增长了 16%,达到 10.6 亿美元;

2.GAAP 营业利润率为 14%,下降 2 个百分点;

3.非美国通用会计准则营业利润率上升 2 个百分点至 31%;经营活动产生的现金流为 2.02 亿美元;自由现金流为 1.86 亿美元。

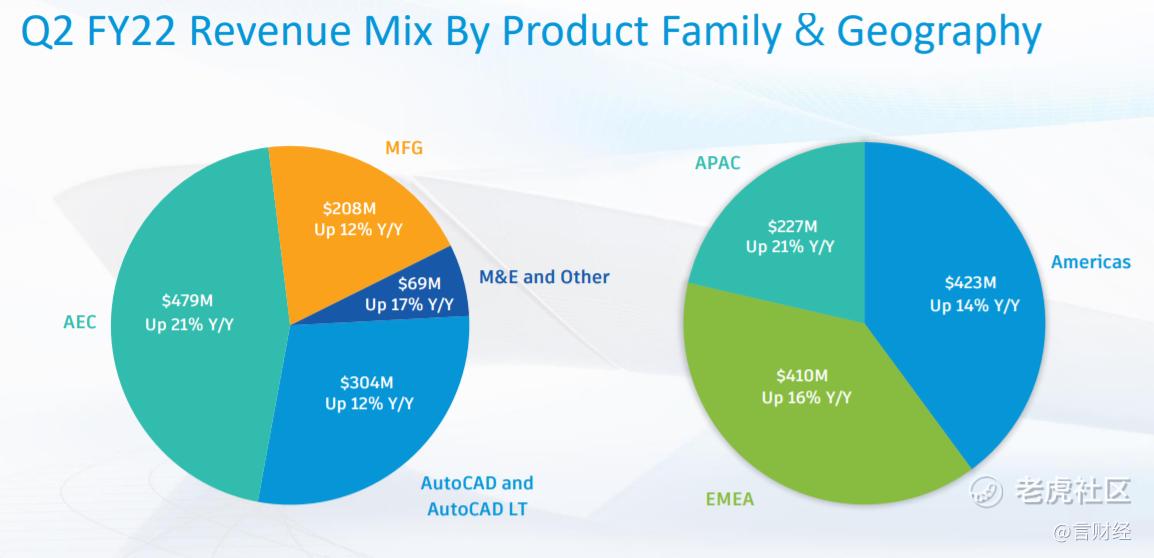

从收入构成来看,Autodesk的产品主要集中在四个主要产品系列中:建筑、工程和施工(AEC)、AutoCAD 和 AutoCAD LT、制造(MFG)以及媒体和娱乐(M&E)。从Q2的表现来看,AEC产品实现4.79亿美金收入,YOY增速21%,是所有产品组中占比最高同时也是增速最快的;

1.MFG产品实现2.08亿美金收入,YOY增速12%,增速比市场预期的慢;

2.M&E产品实现0.69亿美金收入,YOY增速17%;

3.AutoCAD 和 AutoCAD LT实现3.04亿美金收入,YOY增速12%;

从产品的收入增速来看,MFG与AutoCAD家族产品的增速都不及市场预期,这是导致公司在股价业绩出来后大跌的很重要的原因。

3

重点指标解读

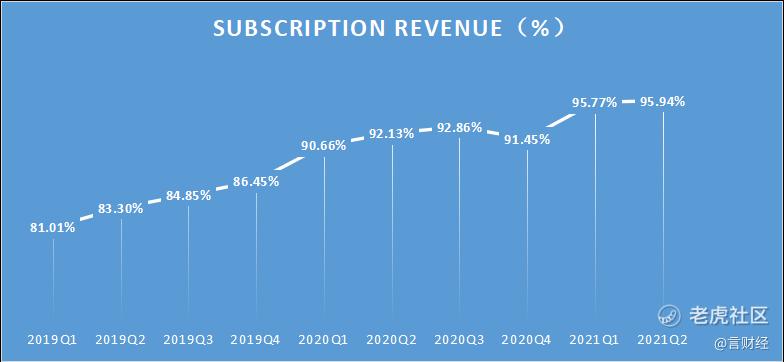

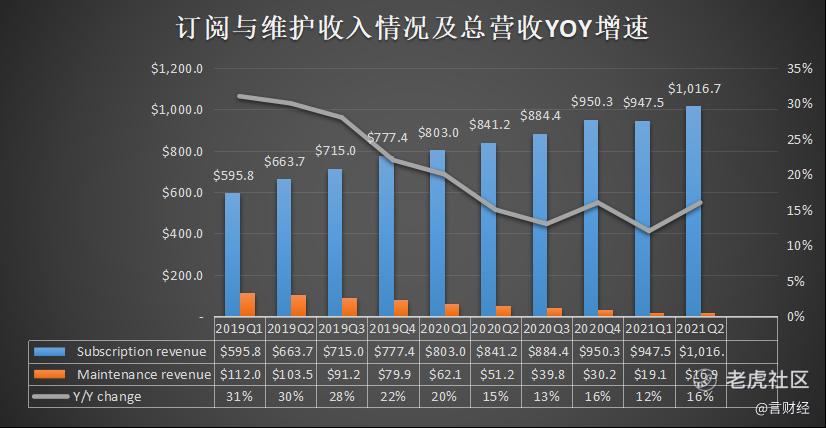

订阅收入指标:作为云计算行业最重要的收入来源,订阅收入是云计算行业生存的基础,下面我们会分业务来看Autodesk的订阅收入发展情况:

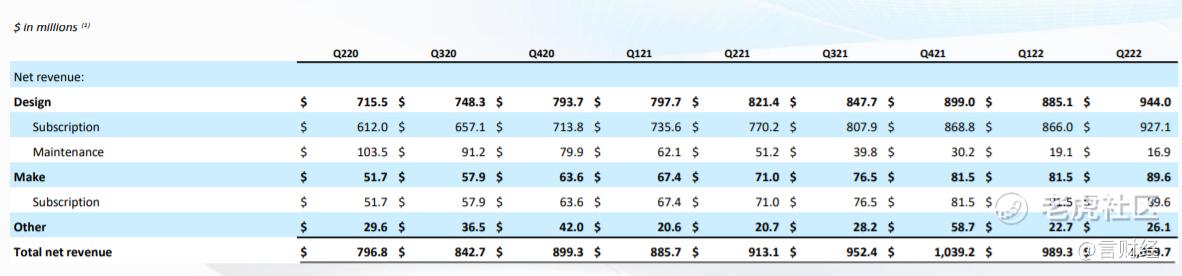

Design Business:Design业务,也就是设计业务,代表维护、产品订阅和所有 EBA 的组合。主要产品包括但不限于 AutoCAD、AutoCAD LT、Industry Collections、Revit、Inventor、Maya 和 3ds Max。

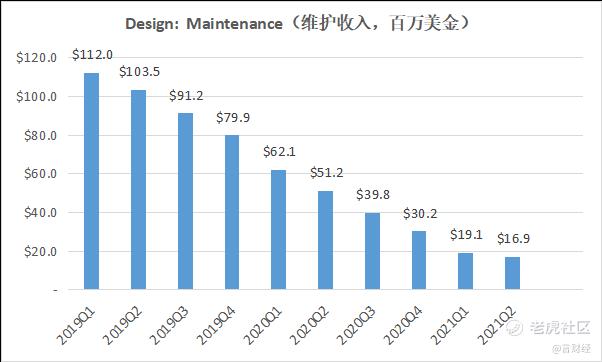

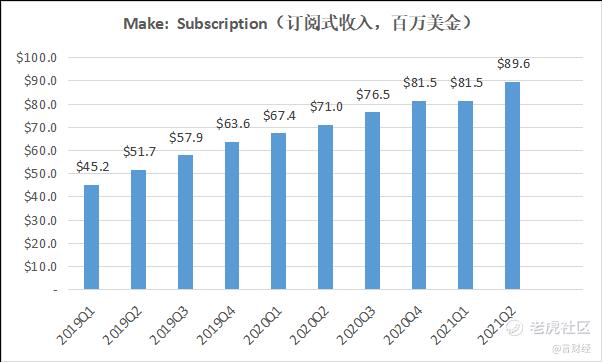

某些产品,例如计算机辅助制造解决方案,结合了设计和制造功能,并被归类为设计,设计的业务的订阅与维护收入近十个季度如下所示:

从设计业务的订阅式服务收入占比来看,占比稳步提升,而维护业务收入占比则不断下降,在最新的一个季度来自维护业务的收入仅仅只有1690万美金,而订阅式服务的收入高达9.27亿美金,可以看到Autodesk启动转云以来,公司的订阅式收入占比稳步提升,云转型非常顺利。

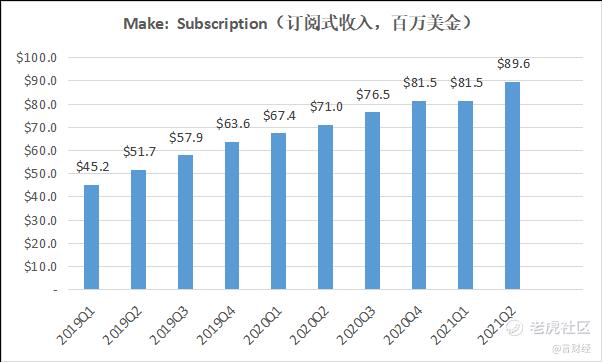

Make Business:代表某些基于云的产品订阅。主要产品包括但不限于Assemble、Autodesk Build、BuildingConnected、Fusion 360 和 Shotgrid。某些产品(例如 Fusion 360)同时包含设计和制造功能,并被归类为制造。

制造业务基本上都是基于云的订阅式服务,近十个季度也处于稳步提升的状态。

公司的订阅式收入占比从2019年Q1的81%提升至21Q2的95.94%,公司彻底完成了云转型。

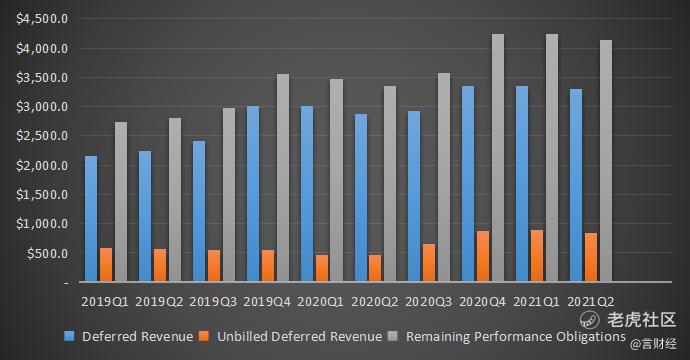

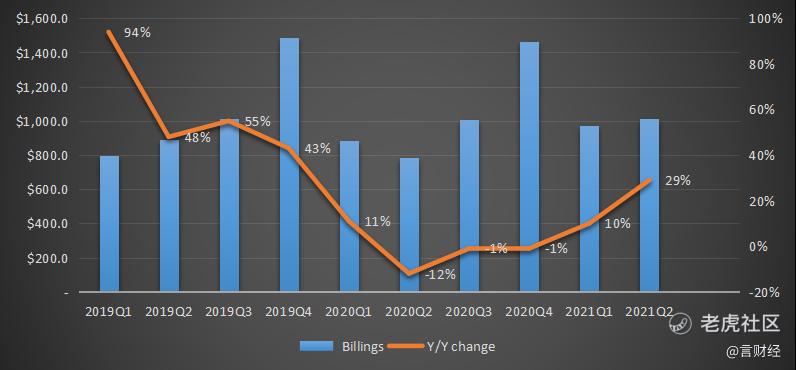

为了帮助更好地了解Autodesk的财务业绩,我们使用了几个关键的业绩指标,包括账单、经常性收入和净收入保留率(NR3)。这些指标是关键绩效指标,应独立于收入和递延收入来看待。

Billings:总收入加上从期初到期末递延收入的净变化。

总Billings增加了 29%,达到 10.15 亿美元。

净收入保留率(NR3):衡量一年前存在的客户群(“基本客户”)的订阅和维护收入的同比变化。净收入保留率的计算方法是将与基础客户相关的当前季度订阅和维护收入除以一年前的相应季度订阅和维护收入总额。订阅和维护收入以美元报告收入为基础,未消除外币汇率变动和对冲损益引起的波动。

云计算公司大多数使用PS估值,收入增速高的公司,给予的PS倍数更高,所以对于我们来说,发现真正有用户粘性及保持高增的云计算公司是关键。

2021Q2,Autodesk的净收入留存率在 100% 到 110% 的范围内,这个数据在美股云计算公司里面不算特别优秀,也从侧面表明ADSK的在对客户的二次开发方面还存在可以改进的地方,提价或者增加新功能、新模块的空间还比较大。

剩余履行义务(RPO):短期、长期和未开票递延收入的总和。当前剩余履约义务(CPRO)是公司预计在未来十二个月内确认的收入金额。

未开票递延收入:未开票递延收入是指在订阅、服务和维护的提前续订和多年计费计划下,合同规定或承诺的订单,相关的递延收入尚未确认。根据 FASB 会计准则,未开票的递延收入不作为应收账款或递延收入包含在我们的简明合并资产负债表中。

在2021Q2,公司递延收入增长 15% 至 33 亿美元。未入账递延收入为 8.43 亿美元,比去年第二季度增加 3.75 亿美元。剩余履约义务 (RPO) 增长 24% 至 41.4 亿美元。CRPO 增长了 24%,达到 28.5 亿美元。

从云计算的关键指标,Autodesk的云计算指标都表现尚可,Billings、递延收入及RPO等指标都比较强劲。因此,我们可以看到,ADSK未来的业绩增长还是比较有保障的,业绩的能见度与增速都较高。

所以,在业绩发布以后暴跌,ADSK的未来还是值得期待。

4

未来展望

从公司的三季度展望及全年展望来看,三季度公司预估实现收入11.1-11.25亿美金,2022财年实现Billings 48.75-49.75亿美金,同比增长18-20%,实现收入43.45-43.85亿美金,同比增长15-16%,公司对于全年的收入展望也稍保守,直接导致公司股价在业绩发布后大跌。

而展望未来,公司的发展还是很值得期待的,主要有以下方面的原因:

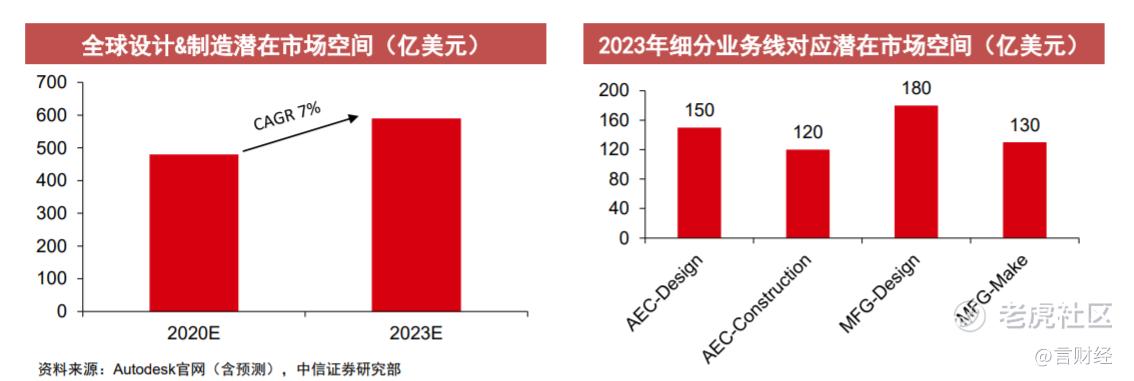

1. 全球设计与制造潜在市场空间仍会保持稳定增长,公司各业务线对应的市场潜在空间仍较大,公司的市场份额有进一步提升的趋势。

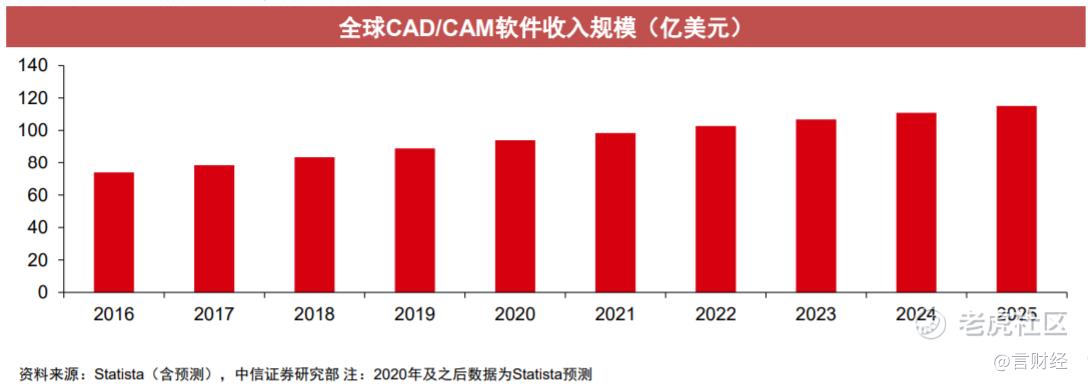

而要是考虑工业软件,2018年全球工业软件产品市场规模达到3,893亿美元,较2017年增长5.19%,查阅相关数据,2012-2018年,全球工业软件产品收入年复合增长率为5.34%,具体增长情况如下:

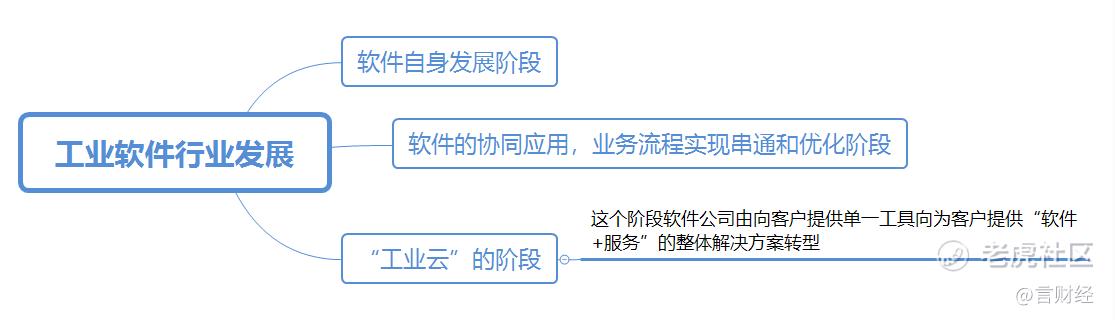

工业软件行业发展可以分为三个阶段

目前,国外工业软件行业发展已经处于第三阶段,以研发设计类软件为例, 欧特克已实现软件本身的技术积累,并在国家工业化的实践中实现软件的应用协同,实现流程串通和优化。

或许在不远的将来,通过AI、数字孪生、数字模型和仿真技术,人们可以无需再往返于工作场所、工厂或生产设备之间就能做出决策。

我们仍然看好工业领域的智能化发展趋势,工业软件未来仍具备较大的发展空间,欧特克无疑将深度受益。美国的基建刺激有望落地,对于Autodesk来说也无疑是短期的利好因素,作为建筑施工及BIM领域的绝对龙头,其有望深度受益于美国的基建计划。

2. 工具软件的粘性通常较好,Autodesk在其服务的领域也表现出强大的竞争力,这些粘性体现在公司各项指标上,公司的云关键指标都保持得比较健康,这是公司未来成长的基石。

从Q2来看,公司现在大约四分之三的 Autodesk 新客户是通过数字渠道产生的,这反映了公司为简化购买体验所做的努力,公司产品的订阅续订率保持强劲,净收入保留率保持在 100% 至 110% 的范围内,Billings 增长 29% 至 10 亿,反映出强劲的潜在需求,总递延收入增长 15% 至 33 亿美元,总 RPO 为 41.4 亿,当前 RPO 为 28.5 亿,均增长 24%。当前 RPO 的增长是由本季度强劲的新产品销售以及去年下半年签订的 EVA 创纪录数量带来的持续收益推动的。

3. 公司在不断尝试多元化的付费模式以增加客户群体。

公司估计在其付费客户群中大约有 200 万不合规用户。在本季度,我们通过许可合规计划完成了 11 笔超过 500,000 美元的交易,其中 6 笔交易金额超过 100 万美元。

9 月底,我们将推出一种新的即用即付消费模式,称为 Flex。它使客户的成本与其使用相匹配。随着公司不断发展业务模式以提供更多选择和灵活性,Flex 是一种重要的新采购方式。它服务于希望为不每天使用订阅的临时用户提供选项的长尾客户。它还降低了现有用户和新用户以最小的风险和前期成本探索新产品的进入门槛。

4. 与英伟达 Omniverse平台合作,涉足元宇宙的星辰大海的同时也在不断推进公司的平台化战略。

欧特克正在寻求优化软件以及在行业上下游软件平台的打造和联动发展,以保住它在二维和三维工具软件的行业地位。2020年11月19日,欧特克AU全球“大师汇”迁移到了线上并且不再对任何人收费,该公司与英伟达携手展示了实时协作在设计和工程领域的“跨界”合作成果英伟达 Omniverse平台。

在这个平台上,在使用欧特克Revit软件的建筑师可以与使用欧特克3ds Max或Maya的室内设计师就建筑布局进行无缝协作。跨多个应用程序的实时协作在未来毫无疑问将缩短设计方案和最终产品的交付,这不仅仅是实现欧特克软件的内部协作,也包括工作流进行定制化处理中还会涉及的其他工具。

因此,通过与英伟达或者unity这样的公司加强合作,有助于推进公司的平台化战略,拓展更多的业务可能性。

5. 从业绩与估值的角度来看

Autodesk未来三年的营收有望保持15-20%的增速,21年43亿左右的收入,对应当下的PS估值为16倍多,对应22年的估值10倍出头,伴随未来更多新应用场景的出现,我们认为公司的估值中枢为15倍PS,下跌以后公司进入可以逐步布局的区间。

我是言财君,评论区见

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

cad的想象空间还很大,3d打印、设计行业几乎是巨无霸,设计行业几乎绕不过去的软件,中国知识产权的重视,再加上元宇宙。我看好你

作为元宇宙标的之一,3D建模有望在元宇宙的时代迎来爆发式增长,而autodesk的3d max与maya等三维建模工具未来值得期待$Facebook(FB)$ $Snap Inc(SNAP)$ $欧特克(ADSK)$

看好Autodesk在元宇宙时代的业绩表现$欧特克(ADSK)$ $Facebook(FB)$