元宇宙时代,RPA巨头Uipath会成为参天大树吗? 【下】

公司历史财务与运营情况:收入快速增长,云计算相关指标优秀

UiPath刚上市不久,目前处于高速扩张阶段,在这个阶段的公司很难有非常稳健的财务表现,因此公司的各项财务指标都不算太好,也不够稳定。我们接下来逐一分析。

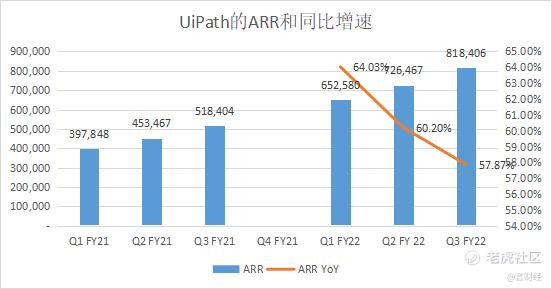

首先看到公司在招股书和财报当中着重介绍了公司的核心运营指标,ARR。公司定义ARR为目前手上现有合同能够带来的日收入乘以365天。这个指标在一定程度上能够代表公司未来一年的营业收入,但是和GAAP收入相比可能存在出入,因为合同存续期限各有不同,并且单个用户的收入可能在未来会消失或者提高。

在2022财年的Q3,公司的ARR为8.18亿美金,同比增速为57.87%。随着体量的不断上升,ARR的同比增速开始出现了下降。这不是一个特别好的表现,因为对于成长股而言,同比增速的下滑预示着公司增长开始出现乏力,并且非常影响公司的估值水平。例如含义类似的Docusign的billing指标在最新一个季度出现腰斩,股价便出现了大幅度的下跌。但是好在公司目前的ARR同比的下滑幅度并不明显,依旧能保持在50%以上的水平。

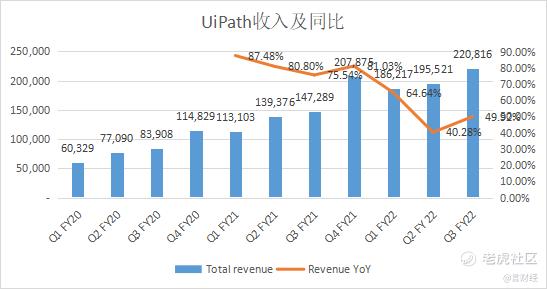

那么从收入角度来看,也呈现了类似的趋势,但是好在于收入同比增速开始有所回升。而且可以看到,UiPath的收入有比较明显的季节性,四季度一般为全年最高收入点,并且会略高于第二年的一季度。

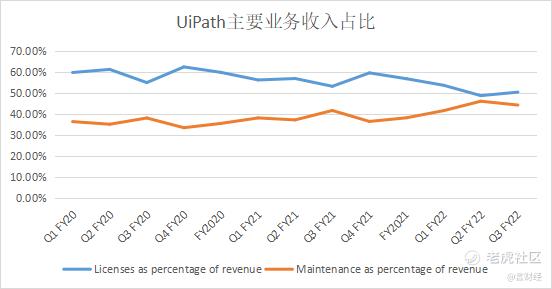

从收入拆分上看,UiPath的收入主要分为三部分,分别是许可Licenses、维护和支持Maintenance and Support、以及服务和其他Services and Support。UiPath的这个收入区分,与传统软件企业比较类似,主要原因是公司的部分客户还是会选择部署在私有云和混合云上,所以按照逐年付费或者逐月付费的订阅收费方式作为统计口径,不太适用于公司的业务心态。这也就可以理解为什么公司的季度收入呈现比较明显的季节性,因为一般四季度是私有云和混合云的收入确认时间。

其中许可业务主要是出售使用权给客户,主要分为期限许可和永久许可。这里面包含了基于SaaS的订阅服务费以及私有云和混合云的合同制收费。具体SaaS的订阅占比多少,公司没有给出具体的比例,从财务报表中我们也无法详细推测。维护与支持业务则主要是不定期的更新新功能,这部分可以比较明确的是收入主要来自于私有云和混合云部署的客户,并且这部分收入会即期确认,不会存在递延收入的问题。最后一项服务于其他则是为客户提供专业化指导,这部分收入就收一点意思意思,因为主要还是希望能够让客户充分享受公司产品。所以公司收入构成主要由许可和维护与支持构成,并且维护与支持的占比在逐步提升。

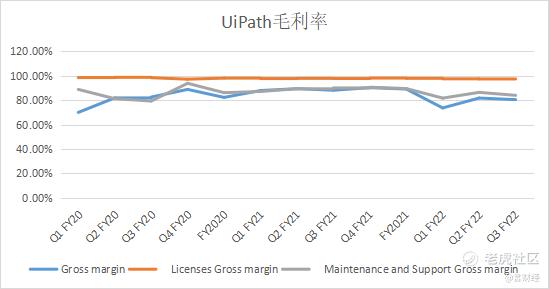

从毛利率角度来看,公司的整体毛利率随着维护和支持的毛利率波动而波动。公司整体毛利率保持稳中有升的态势。在最新的2个季度里都持续保持在80%以上,这个毛利率放在全部云计算公司里来看算得上是中上水平。其中许可业务的毛利率一直在97%以上,因为这部分业务就是给客户账号,成本就是托管成本,是个边际持平甚至降低的成本项。可以看出公司将业务过程中的所有营业成本都放在了维护和支持上,因此影响公司整体毛利在于维护和成本的毛利率。

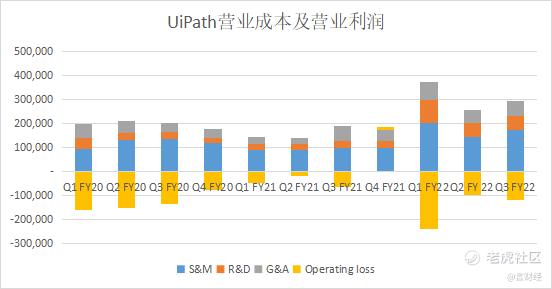

而各项营业成本就是我们认为目前UiPath财务情况仍未稳定的关键点,也是大部分云计算公司的财务表现不尽人意的地方。其中以销售费用最为关键。可以看到,公司的销售费用(S&M)并没有得到控制或者有所降低,反而是随着营业收入的扩大而扩大,并且在最近几个季度占营业收入的比重相比于2021财年还有所增加。其中22财年的Q1到Q3销售费用占营业收入分别为110.49%、73.79%、78.30%,而21财年的Q1到Q3为80.40%、64.81%、67.56%。根据公司的说法,占比扩大的原因是招人以及股票激励。但是会让人们更有所惊喜的应该是在销售费用的持平甚至降低并不影响公司营业收入的高速增长,因为这才是体现了公司已经形成优秀的业务飞轮,通过产品力取得了不错的业绩增量,ROI在不断提升。

同时,公司的研发费用也增长的比较多,22财年各季度研发费用相比于21财年高速增长。根据公司的说法也是增加人员以及股票激励费用。但是看到研发费用增长这一点,是令人欣喜的,因为产品力是云计算公司的核心竞争力,而且公司也在每个季度公布公司产品的进展,例如最新一个季度就推出了UiPath 2021.10版本,帮助客户解决企业中最常见的问题,例如庞大和分散的应用程序;将人工智能(AI)应用于工作的各个方面;帮助IT扩展、维护和保护自动化;并使开发人员更容易构建自动化。

所以最终的结果就是随着营业成本的扩大,公司几乎一直处于营业亏损的状态。但是对于云计算公司来说营业亏损并不可怕,可怕的是亏损幅度没有得到有效的控制。目前来看,UiPath还没有给我们看到一个比较好的控制住亏损的节奏出现。

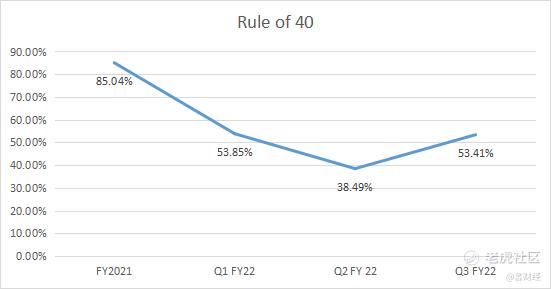

那么我们来看看云计算公司的金指标——Rule of 40,UiPath的表现如何。在21财年全年表现优异的情况之下,21财年的表现不尽人意,并且在22财年的Q2跌破了40%。对Rule of 40的构成进行拆分的话,可以发现公司的自由现金流整体还算稳定,真正造成影响的是公司的营业收入增速下降的幅度较大。

关于Uipath的未来展望

·估值水平

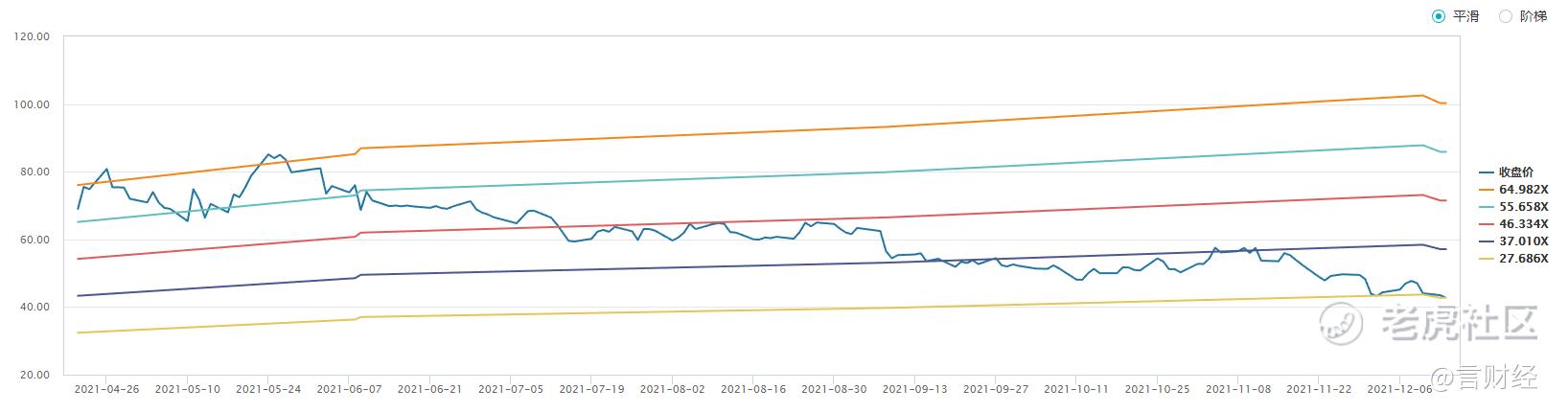

自公司上市后冲高后,公司股价开始了长达数月的调整。这个调整的过程公司的业绩还在增长,那么这波调整过程主要杀的是公司的估值。所以公司目前的PS估值水平处于自上市以来历史PS估值2倍标准差区间的下沿,处于上市以来最低估值的阶段。

但是熟悉美股的朋友们都应该知道,最近这段时间的云计算公司的调整幅度都不小,特别是一些中小市值的云计算公司调整幅度都挺大,主要原因在于美股加息预期的不断强化,流动性缩减降低了市场对这些高成长的风险资产的预期和忍受程度。所以我们光看UiPath的现有估值和历史估值比较并不够,我们还需要关注在云计算行业中他的估值水平与市场平均水平相比处于什么样的位置。

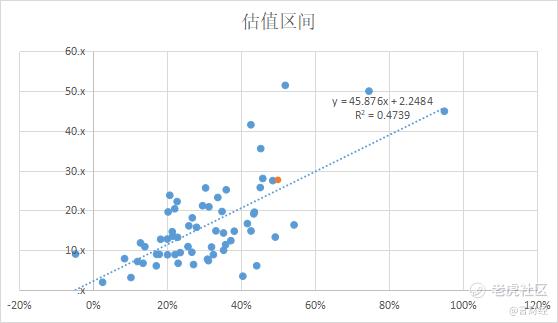

我们抓取了63家我们长期关注的云计算公司的PS估值以及最新一个季度营业收入增速,做了一个散点图。横轴表示的是各家公司最新一个季度的业绩增速,纵轴表示的是PS估值,其中橙色的点代表的是UiPath。可以看到,目前市场平均估值水平为0.47倍的PSG,而UiPath处于估值中枢的上方,高于市场平均水平。

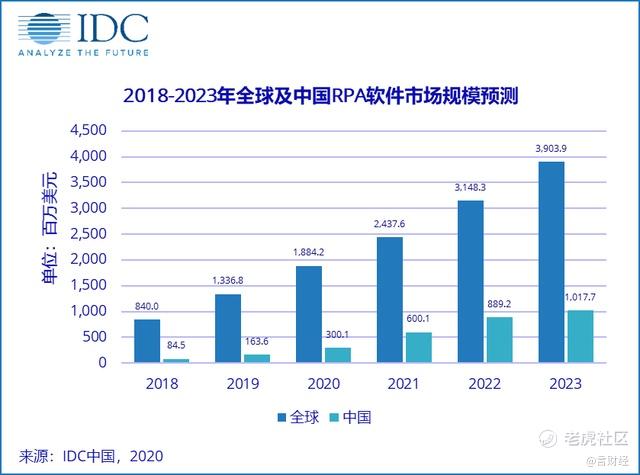

根据 IDC 预计,2020 年全球 RPA 市场规模为 18.84 亿美元,中国 RPA 供应商市场规模为 3 亿美元,尚处于早期。2023 年,全球 RPA 市场规模将达到 39.04 亿美元,中国 RPA 市场将达到 10.18 亿美元,整体上国内外 RPA 市场均呈上升态势。2018-2023 年,全球 RPA 市场复合增长率为 35.97%,中国则为 64.48%,增长更为强劲。

回到我们的标题,元宇宙时代即将来临,其中元宇宙的核心在于UGC,在于全体人民都能够参与到互联网世界的创造当中。而能够激发创造力的前提是让人们从枯燥重复的生活中解放出来,因为温饱思淫欲。所以AI的重要性在大家讨论元宇宙过程才会不断被提及,而AI落实到工作和业务上正是我们今天讨论的RPA赛道。而其中的绝对领导者UiPath在产品能力上,在技术上,在目前看来基本满足了大家对自动化的需求。

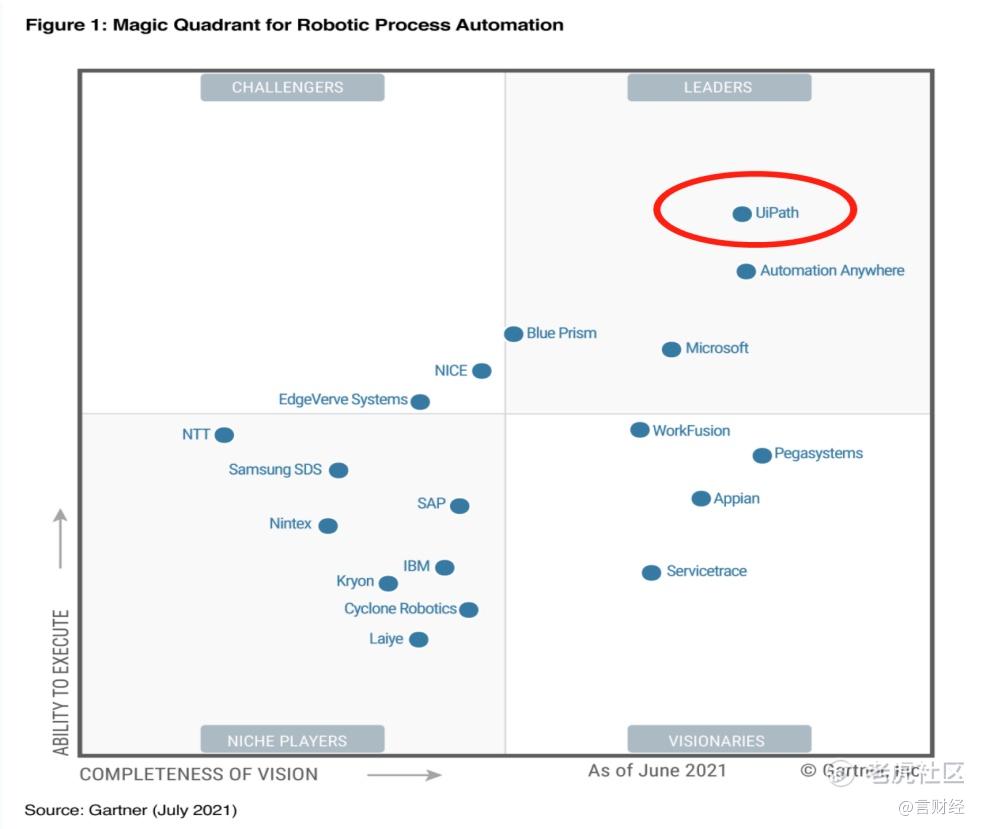

2021 年 Gartner 发布的RPA(机器人流程自动化魔力象限)显示,Uipath 连续第三年被评为机器人流程自动化 (RPA) 领域魔力象限领导者。

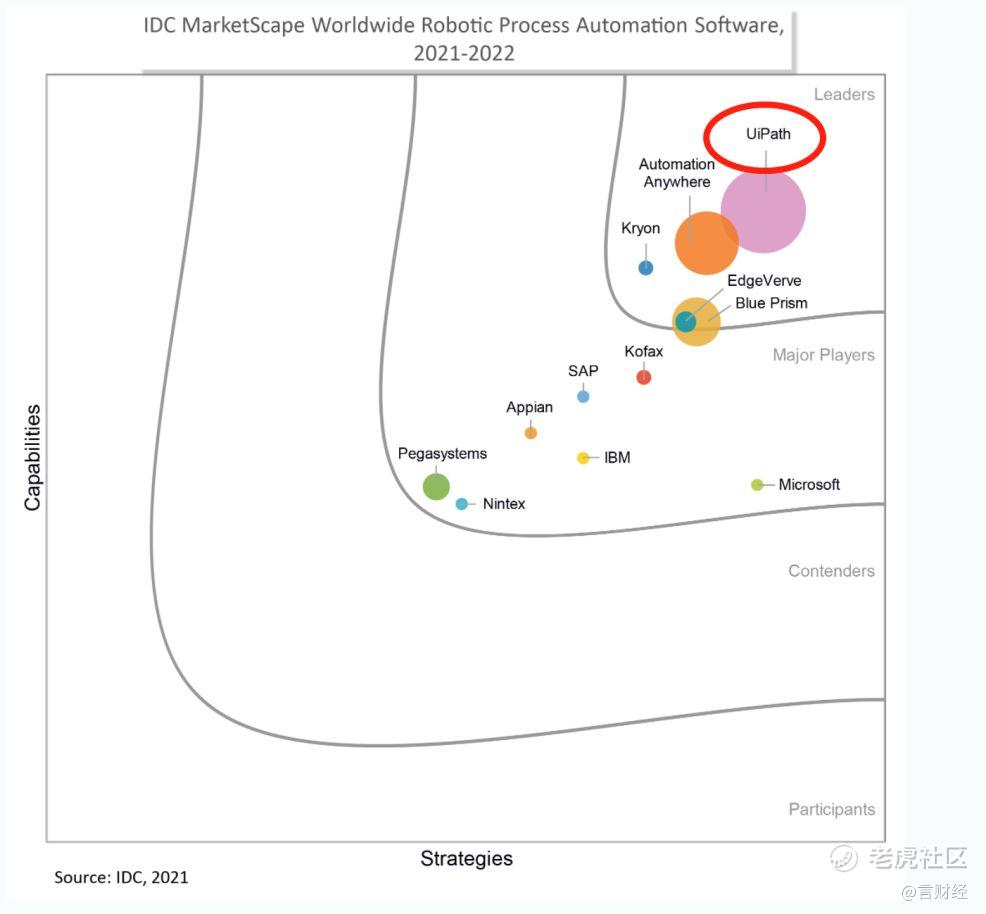

在IDC针对 RPA 行业的首份 IDC MarketScape 报告中,IDC 根据一套全面的定性和定量标准对供应商进行了评估,UiPath 被评为领导者。在 UiPath 的优势中,报告引用了整体技术能力:“UiPath 在其平台的多个领域表现出差异化,一些较新的功能,例如其长期运行的工作流能力的事件驱动架构,有可能破坏更大的过程自动化市场。”

基于我们对元宇宙的理解以及向往,在$英伟达(NVDA)$ 、$AMD(AMD)$ 、$迈威尔科技(MRVL)$ 等硬件层面以外,我们长期看好RPA赛道,而作为其中的领航者UiPath能否持续高增长,持续创造高额收益,我们非常期待

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- koolgal·2021-12-18Thanks for your excellent analysis. of UiPath! I am excited & optimistic about exponential growth ahead of UiPath just as Metaverse is set to accelerate in the future. I will put it on my watchlist.1举报

- 高抛低不吸·2021-12-16听说未来10年红利就是元宇宙,我也花时间去研究了!1举报

- jayc·2021-12-17good sharing1举报

- T0000025299·2021-12-16不错,看好它,感谢分享!1举报

- Atlansis·2021-12-17抄底了一点$UiPath(PATH)$1举报

- 高富不帅W·2021-12-16下一年的龙头行业还是元宇宙吗?点赞举报

- 那个我·2021-12-18666点赞举报